Il Vanguard LifeStrategy 80 è la proposta aggressiva di ETF “all-in-one” agli investitori privati più propensi al rischio. L’ETF è disponibile in due versioni:

- Vanguard LifeStrategy 80 ad accumulazione (VNGA80)

- Vanguard LifeStrategy 80 a distribuzione (VNGD80)

Il LifeStrategy 80 è composto al 80% da azioni, e al 20% in obbligazioni ed è perciò adatto ad investitori in grado di sopportare la volatilità del mercato azionario.

Ora probabilmente ti starai chiedendo:

Il Vanguard LifeStrategy 80 fa per me?

E’ proprio quello che cercheremo di capire in questo articolo.

Prima di andare a rispondere a questa domanda però vorrei assicurarmi che tu conosca bene la composizione ed il funzionamento degli ETF Vanguard Lifestrategy. Come dico sempre qui su Investimi: “ mai investire in qualcosa che non si conosce! ”

Quindi iniziamo con il capire il concetto di ETF “all-in-one”, o “ETF portafoglio”, o “ETF di ETF”, o “ETF multi-asset”, chiamali come preferisci.

Se hai già letto il mio articolo introduttivo sugli ETF LifeStrategy Vanguard potresti trovare questi argomenti un po’ ripetitivi quindi potresti voler andare direttamente all’analisi. In questo caso clicca qui:

Cos’è un ETF

Se segui Investimi da un po’ avrai visto che questa descrizione 289 mila volte ormai visto che qui si parla un sacco di ETF (PS: iscriviti alla newsletter per ricevere i riassunti dei migliori articoli). Comunque…

Un ETF o Exchange Traded Fund non è altro che una scatola che contiene una serie di prodotti di vario genere, selezionati secondo un determinato criterio.

Gli ETF sono molto simili ai fondi comuni che vendono solitamente in banca, ma più economici. Nel 90% dei casi gli ETF sono a gestione passiva, cioè riproducono in maniera fedele un indice di borsa (i LifeStrategy Vanguard rientrano proprio nel 10%, dato che sono a gestione attiva).

Se sei interessato a scoprire ad approfondire un po’ di aspetti pratici riguardanti gli ETF ti invito a leggere questi articoli:

Se ti è nuovo il concetto di ETF in generale o se non sai dove e come acquistare i Vanguard Lifestrategy 80, ti consiglio di leggere questi due articoli:

Cos’è un Indice di Borsa

Un indice di borsa non è altro che un paniere di strumenti finanziari raggruppati secondo un determinato criterio.

Un criterio potrebbe essere per esempio quello di riprodurre il mercato italiano. E così nasce il FTSE MIB.

O in alternativa il mercato americano (S&P500), il mercato americano tecnologico (NASDAQ100) o il mercato americano industriale (Dow Jones Industrial Average 30).

Ogni giorno nascono dei nuovi indici per andare a sintetizzare l’andamento di mercati sempre più di nicchia, come per esempio il mercato delle innovazioni nel campo del cibo o dell’energia prodotta con l’idrogeno. Se ti interessa investire su questi trend penso che questo articolo potrebbe aiutarti ad adottare il giusto approccio alla cosa:

ETF Megatrend 2021 | Anticipa la massa e investi sul futuro

Cos’è un ETF di ETF

Dall’8 dicembre 2020 Vanguard ha reso disponibili in Europa per la prima volta i suoi ETF di ETF. Se non ti è chiaro cosa sia un ETF di ETF stai tranquillo non sei il solo. Scopriamolo subito.

Un ETF di ETF è un ETF che investe in altri ETF.

Pensa all’ ETF di ETF come ad una scatola con dentro tante piccole scatole. Ciascuna piccola scatola, cioè ciascun singolo ETF contiene azioni, obbligazioni o derivati.

Il gestore dei LifeStrategy, ossia Vanguard in questo caso, sceglie in maniera soggettiva quali ETF inserire nella scatola, ed in che quantità. Nel caso del LifeStrategy 80 l’unico vincolo che viene posto, e che quindi non può cambiare, è la percentuale che va in obbligazioni e quella che va in azioni.

Come abbiamo già detto, nel caso del LifeStrategy 80, l’asset allocation è:

- 80% azioni

- 20% obbligazioni

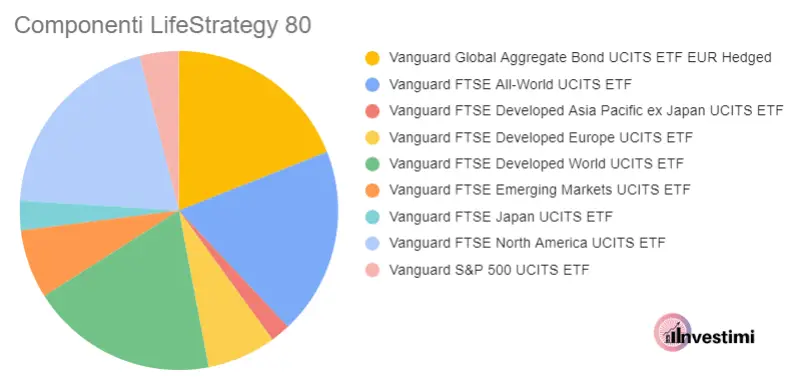

Questa asset allocation è realizzata utilizzando 9 diversi ETF Vanguard. Andiamo a scoprire quale è la composizione del Vanguard LifeStrategy 80.

Composizione ETF Vanguard LifeStrategy 80

Se vuoi investire nel Vanguard LifeStrategy 80 non puoi non conoscere la sua composizione. Andiamo quindi a vedere la composizione del LifeStrategy 80.

Come puoi vedere da questi grafici, il Vanguard LifeStrategy 80 è composto prevalentemente da ETF azionari: globali, ETF sul mercato americano e ETF sui mercati emergenti. Tuttavia molti di questi ETF si sovrappongono e di conseguenza è molto difficile comprendere la reale composizione geografica di questo ETF di ETF.

E’ utile quindi andare a studiare l’allocazione geografica del Vanguard LifeStrategy 80 nel complesso.

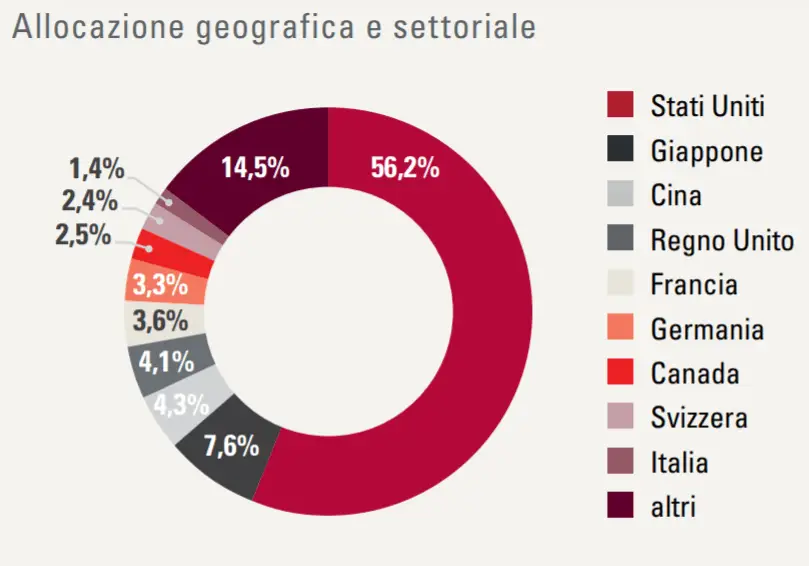

Come possiamo vedere, il LifeStrategy 80 è piuttosto sbilanciato verso gli Stati Uniti dato che oltre il 50% degli strumenti finanziari contenuti in questo ETF fanno riferimento a questo Paese. Quindi, dal punto di vista della diversificazione geografica, questo ETF pecca un pochino.

C’è da dire che questo “problema” accomuna un po’ tutti gli ETF con esposizione globale. Lo abbiamo visto più volte qui su Investimi: moltissimi ETF sono molto esposti verso gli Stati Uniti.

Tuttavia questo è un problema fino ad un certo punto perchè di fatto questi grafici riportano solamente la sede “amministrativa” delle aziende, non i luoghi dove le aziende realizzano i loro guadagni (che è quello che conta alla fine per il discorso della diversificazione). Pensa a Google, Microsoft e Apple, che sono i principali componenti di questi ETF. Queste aziende hanno sede in America ma vendono in tutto il mondo!

Rispetto agli altri Vanguard LifeStrategy (trovi i link alle analisi alla fine di questo articolo), il LifeStrategy 80 ha un’allocazione geografica che premia molto i Paesi Extra-Europei. Se leggerai le altre analisi, vedrai che la quota dei Paesi Europei aumenta proporzionalmente con l’aumentare della quota di obbligazioni. Pensa che già nel LS 60 la quota destinata al Giappone scende dal 7,6% al 6,4%, fino a diventare poco più del 3% nel LS 20!

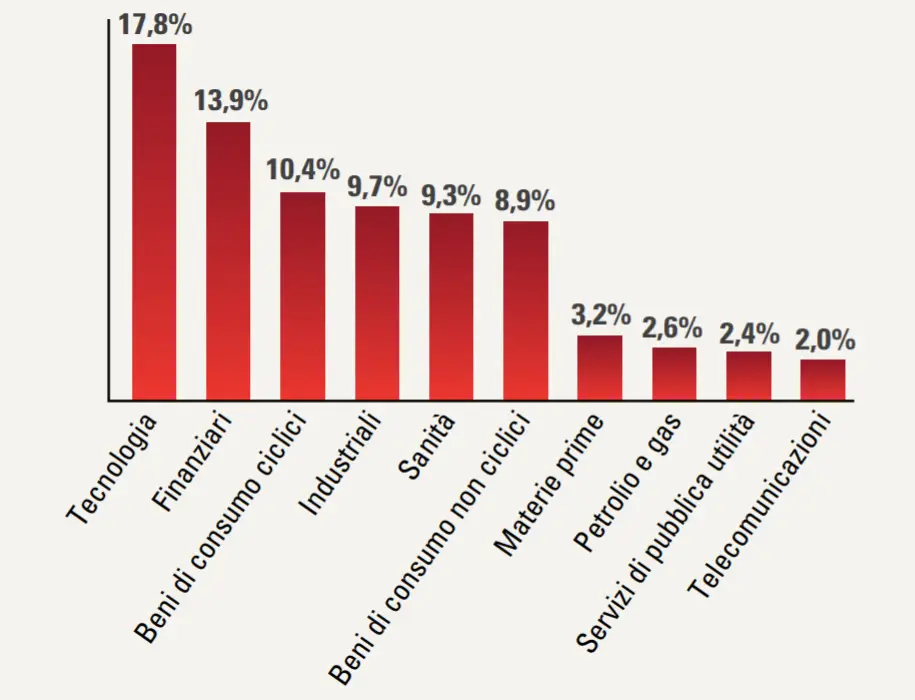

Ora che abbiamo analizzato l’allocazione geografica, andiamo a vedere l’allocazione settoriale del LifeStrategy 80.

In questo caso l’ETF LifeStrategy 80 è abbastanza ben diversificato attraverso i vari settori. Nuovamente, come spesso accade negli ETF con esposizione globale, l’esposizione al settore tecnologico è superiore rispetto a tutti gli altri settori. Questo però non deve stupirci. Sono le grandi società tech americane che dominano il mercato, quindi è ragionevole che anche questi ETF rispecchino questo trend del mercato.

Ad ogni modo, il bello degli ETF è che se queste cose cambieranno in futuro, anche l’ETF si adatterà automaticamente per rispecchiare questi cambiamenti.

Anzi. Nel caso dei LifeStrategy Vanguard, questo vantaggio è ancora maggiore, visto che questi ETF di ETF si adatteranno per rispecchiare i trend di mercato sia in termini di allocazione settoriale, che di allocazione geografica, dato che Vanguard potrà andare ad aggiustare i pesi dei vari ETF.

ETF Lifestrategy 80, accumulazione o distribuzione? Cosa scegliere

Se non fossi ferrato sull’argomento, un ETF a distribuzione stacca dei dividendi periodici mentre un ETF ad accumulazione ingloba il valore del dividendo all’interno della quota del ETF stesso, aumentandone il valore.

Il vantaggio degli ETF ad accumulazione è che non devi pagare tasse sul dividendi e quindi, se la tua intenzione è reinvestire i dividendi per attivare l’effetto interesse composto, potrai contare su un rendimento maggiore.

Al contrario, se il tuo scopo è vivere di rendita con gli investimenti, allora generalmente si preferisce adottare ETF a distribuzione.

Quindi per rispondere alla domanda:

Mi conviene scegliere il Vanguard LifeStrategy 80 ad accumulazione o a distribuzione?

La risposta breve è:

- se sei nella fase di accrescimento del tuo capitale potrebbe essere più conveniente VNGA80

- se vuoi vivere di rendita con i tuoi investimenti è probabilmente più conveniente scegliere VNGD80

Questa era la risposta breve. In generale non è così semplice. Se ora come ora sei nella fase di accrescimento del tuo capitale, ma pensi che in futuro potresti voler vivere di rendita con il tuo investimento, allora la risposta non è più così scontata.

Per questo ho creato questo foglio di calcolo che ti permette di ottimizzare la tua strategia di investimento e scegliere se investire fin da subito in un ETF a distribuzione o se investire prima in un ETF a accumulazione e poi fare lo switch ad ETF a distribuzione (e quindi pagare le tasse sul capital gain!)

Per chi sono questi ETF?

Questi ETF sono particolarmente adatti agli investitori che voglio gestire i loro investimenti in maniera quasi completamente passiva. L’unica cosa che devi fare è scegliere la giusta asset allocation (cioè scegliere il LifeStrategy giusto) ed eventualmente aggiustarla aggiungendo qualche altro ETF per raggiungere il giusto rapporto rischio/rendimento (PS: nell’articolo generale sui LifeStrategy ti ho presentato una strategia pratica e di semplice applicazione per gestire al meglio questi aspetti).

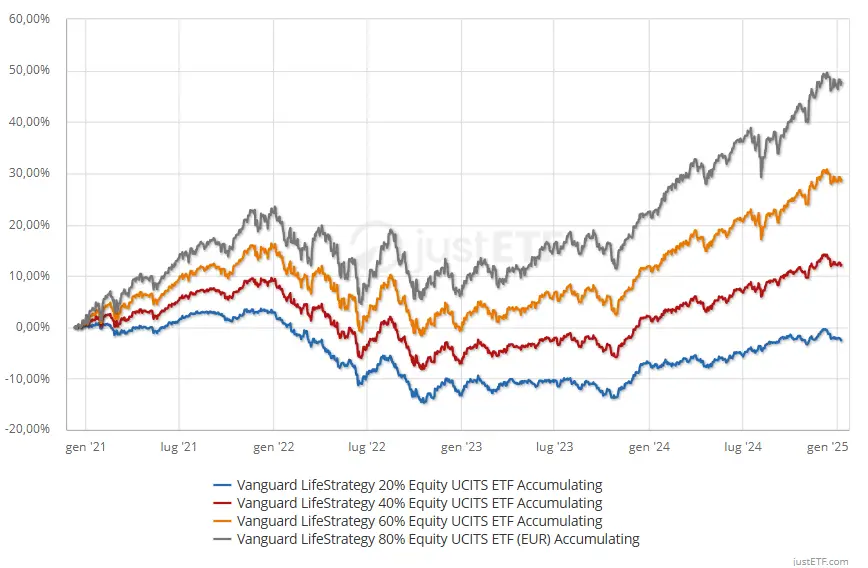

Secondo la scala generalmente utilizzata per definire la “rischiosità” di un fondo, il LifeStrategy Vanguard 80 è classificato con un 5: “rischio da medio ad alto”.

D’altronde come riportato nella descrizione che accompagna l’ETF stesso viene chiaramente specificato che il LifeStrategy 80 offre “migliori prospettive di rendimento” rispetto agli altri LifeStrategy, ma può anche avere “maggiori oscillazioni”.

Questo per dire che il LifeStrategy 80, non è per tutti gli investitori.

Bisogna avere una buona propensione al rischio per poter optare per questo strumento.

Se pensi di averla, meglio per te! Potresti avere rendimenti più alti!

Un altro dato interessante che penso possa esserti utile per prendere una decisione su quale sia il miglior ETF LifeStrategy per te è il seguente.

Ho analizzato le dimensioni dei fondi dei singoli ETF in versione Accumulazione (acc) e Distribuzione (dim) e le ho messe a confronto con il totale investito nei Lifestrategy. Vediamo i risultati di questa analisi.

| ETF | DIM acc | DIM distr | % acc | % distr | % totale |

|---|---|---|---|---|---|

| LifeStrategy 20 | 32 | 5 | 10% | 2% | 11% |

| LifeStrategy 40 | 44 | 10 | 14% | 3% | 17% |

| LifeStrategy 60 | 101 | 17 | 31% | 5% | 37% |

| LifeStrategy 80 | 101 | 13 | 31% | 4% | 35% |

| Totali | 278 (mln €) | 45 (mln €) | 86% | 14% | 100% |

Cosa ci dicono questi numeri?

I numeri ci dicono che i LifeStrategy 60 e 80 ad accumulazione sono LifeStrategy preferiti dagli investitori visto che oltre il 60% è confluito in questi 2 strumenti (30% per ciascuno).

Un’altra statistica interessante è che la stragrande maggioranza del capitale, oltre l’85%, è confluita nella versione ad accumulazione dei LifeStrategy.

Questo non vuol dire che anche tu devi investire per forza nei LifeStrategy 60 e 80 ad accumulazione. Non finirò mai di ripeterlo. Tutto dipende dalla tua propensione al rischio e dai tuoi obiettivi di investimento. Tuttavia i numeri parlano chiaro.

Statisticamente gli investitori preferiscono i LifeStrategy 60 e 80 ad accumulazione.

Ora che abbiamo risposto alla domanda: “il Vanguard LifeStrategy 80 fa per me?”, non ci resta che scoprire come acquistare il LifeStrategy prescelto.

Come acquistare gli ETF Vanguard LifeStrategy 80

I Vanguard LifeStrategy 80 possono essere acquistati da qualunque investitore privato sulle principali borse europee:

- Borsa Italiana

- Euronext Amsterdam

- XETRA

Se non sai quale borsa scegliere ti consiglio di leggere questo articolo:

Su quale Borsa comprare ETF, fondi e azioni?

Tutti gli ETF LifeStrategy sono armonizzati, a replica fisica, hanno una parziale copertura valutaria (solo alcuni ETF all’interno del fondo), non hanno leva e hanno un costo medio annuo (TER) totale di 0,25%.

Per ricercare l’ETF puoi utilizzare i codici ISIN o il ticker:

| ETF | ISIN | TICKER |

|---|---|---|

| Vanguard LifeStrategy 80% Equity UCITS ETF Accumulating | IE00BMVB5R75 | VNGA80 |

| Vanguard LifeStrategy 80% Equity UCITS ETF Distributing | IE00BMVB5S82 | VNGD80 |

Inserisci uno di questi dati nella barra di ricerca del tuo broker online. Se non hai ancora scelto quale broker utilizzare per investire in ETF ti consiglio di pensarci bene.

Investire in ETF vuol dire necessariamente investire per il lungo periodo.

Quindi è necessario affidarsi a piattaforme di investimento affidabili e che siano n grado di accompagnarci per l’intera durata del nostro investimento. Per questa ragione, per quanto mi riguarda, i migliori broker per investire in ETF in questo momento sono:

Quindi è necessario affidarsi a piattaforme di investimento affidabili e che siano n grado di accompagnarci per l’intera durata del nostro investimento. Per questa ragione, per quanto mi riguarda, i migliori broker per investire in ETF in questo momento sono:

Ognuna di queste piattaforme ha la sua peculiarità. Se vuoi approfondire di più su queste piattaforme d’investimento ti invito quindi ad approfondire in questo articolo:

Migliori piattaforme per investire in ETF

Se queste soluzioni non ti convincono puoi provare dei broker alternativi:

- La tua banca

- Moneyfarm

Molto probabilmente anche la tua banca offrirà dei servizi di trading e investimento. Tuttavia è molto probabile che il servizio non sia allo stesso livello delle soluzioni qui menzionate e anche più costoso.

Moneyfarm è una via di mezzo tra la banca e l’investimento in autonomia. Offre un servizio di consulenza e gestisce il tuo portafoglio di investimento in cambio di una percentuale sul patrimonio gestito.

Se devi ancora scegliere una piattaforma d’investimento e non sai da dove iniziare, ti invito a approfondire grazie all’apposita guida:

Guida alle piattaforme d’investimento

Alternative al Vanguard LifeStrategy 80

Se dopo questa analisi pensi che i LifeStrategy 80 non facciano per te, lascia che ti dica la mia opinione sulle alternative che hai a disposizione.

Non giriamoci troppo intorno. Le alternative ai LifeStrategy 80 sono:

- i LifeStrategy 60

- i LifeStrategy 40

- i LifeStrategy 20

- altri ETF multi-asset

- Moneyfarm e altri Robo-advisor

- Fondi Bilanciati & Fondi Flessibili

- Fondi Target Date

Immagino tu abbia già un’idea di cosa siano i LifeStrategy 60, 40, 20. Sono l’equivalente dei LifeStrategy 80, solo con una asset allocation più conservativa. Aumenta la percentuale di obbligazioni e quindi scende la volatilità, il rischio ed il rendimento.

Se invece proprio non vuoi investire in LifeStrategy (magari Vanguard ti ha fatto un torto 🙂 ) allora potresti optare per degli altri ETF “all-in-one”. Su internet si parla molto dei LifeStrategy, ma ci sono anche altre opzioni. Se pensi possano interessarti ti invito a leggere l’articolo di confronto che trovi qui sotto.

Come alternativa ai LifeStrategy c’è Moneyfarm. Te ne ho già parlato brevemente prima. Se hai qualche dubbio su come costruire un’asset allocation che sia adatta alla tua propensione al rischio, non fare cavolate. Affidati ad un esperto. Moneyfarm può essere una soluzione a basso costo per investire in ETF senza dover sviluppare troppe competenze e per azzerare i tempi di gestione. Moneyfarm è probabilmente il più famoso, ma ci sono anche altri Robo-advisor che possono fare al caso tuo (link all’articolo nell’elenco qui sotto).

Un’altra alternativa ai LifeStrategy sono i fondi bilanciati e flessibili. Sono la classica soluzione che che ti offrono in banca. Fondi comuni di investimento a gestione attiva, molto simili agli ETF LifeStrategy, con il contro di essere piuttosto costosi.

Infine, la soluzione più valida per sostituire gli ETF LifeStrategy Vanguard, sono i fondi Taget Date. Anche questi sono fondi comuni di investimento a gestione attiva, multi asset, ma con il grande vantaggio di avere un’asset allocation dinamica, che riduce il rischio man mano che ci si avvicina alla data di scadenza del fondo.

Se non ancora non sai cosa scegliere leggi questi articoli di approfondimento: