Partita IVA o Dipendente? Come calcolare lo stipendio netto di un dipendente e confrontarlo con il guadagno netto di una Partita IVA

Lavorare a Partita IVA o come Dipendente?

Questo è il problema…

Tempo fa mi sono trovato a pormi questa domanda. Lavoravo come dipendente in uno studio di ingegneria e mi chiedevo quanto avrei dovuto guadagnare da libero professionista a Partita IVA per uguagliare il mio stipendio da dipendente.

Ora mi trovo qua, a presentarti i risultati di questa analisi basata sui calcolatori sviluppati insieme ad un commercialista professionista.

Quindi se ti stai chiedendo se ti conviene lavorare a Partita IVA o come Dipendente, sei nel posto giusto!

In questo articolo articolo ti aiuterò a capire se, dal punto di vista economico e non, ti conviene lavorare come dipendente o come partita IVA. Vedremo infatti come calcolare lo stipendio netto da lavoratore dipendente e come calcolare il reddito netto di un Partita IVA a regime forfettario.

Se sei un dipendente grazie a questi calcoli potrai stimare se dal punto di vista economico ti conviene assumerti il rischio della Partita IVA o se mantenere il tuo lavoro come dipendente.

Se sei una Partita IVA potrai invece stimare se vale la pena accettare lo stipendio che ti hanno offerto per lavorare come dipendente.

Iniziamo con il capire come funziona la fiscalità dello stipendio da lavoratore dipendente.

Calcolo stipendio netto Lavoro Dipendente

I vantaggi del lavoro dipendente

Come penso ben saprai, il lavoro da dipendente è certamente il più tutelato. Gode infatti di molti benefits come:

- la malattia

- il TFR

- il Trattamento Integrativo (ex bonus Renzi)

- i contributi INPS per la pensione

- i contributi per la pensione integrativa

- i contributi per eventuali assicurazioni (tipo infortuni e malattia)

- la maternità

- il minimo sindacale

- la NASPI

- i permessi

- le ferie

- gli straordinari

- il compenso per il lavoro notturno e festivo

Contemporaneamente con il lavoro dipendente si ha anche una certezza aggiuntiva: la stabilità dello stipendio. Che ci sia o non ci sia lavoro, che l’azienda vada bene o male, il tuo compenso è bene o male stabile e sicuro.

Ovviamente non è sempre così.

Nel momento in cui non dovesse esserci sufficiente lavoro le aziende possono licenziarti e lasciarti a casa. La NASPI (detta più comunemente disoccupazione) può anche ammortizzare il colpo ma non è detto che a lungo termine tu riesca a trovarti un nuovo lavoro. Da qui la famosa leggenda del dipendente pubblico, che a meno che non combini qualche illecito pesante, ha la ragionevole certezza che non perderà mai il lavoro e che riceverà sempre uno stipendio, crisi o non crisi.

Lo stipendio sicuro ha anche una controindicazione (che può anche essere un vantaggio in certi casi): è indipendente dalle tue performance.

Che tu sia super concentrato e super produttivo o che tu stia lì a scaldare la sedia, lo stipendio a fine mese arriva in ogni caso.

Quando lavoravo come ingegnere strutturista mi è capitato di attraversare periodi in cui non ero super produttivo. Lavoravo 8-9 ore al giorno e studiavo 3-4 ore per preparare l’esame di abilitazione. Questo voleva dire svegliarsi alle 6 e andare a letto alle 11, lavorare e studiare il resto del tempo. Capisci anche te che fare 2-3 mesi con questi ritmi non poteva non avere un impatto sulla produttività al lavoro!

Dall’altra anche quando davo il 110% e oltre per rispettare le consegne che mi venivano imposte lo stipendio rimaneva sempre lo stesso. La ragione è una:

Lo stipendio del lavoratore dipendente dipende dal tempo, non dalla performance.

C’è un però. Ti posso assicurare se il guadagno derivante dal tuo lavoro non è maggiore del tuo stipendio, prima o poi il tuo datore di lavoro ti taglierà. Se il costo di tenerti è maggiore del guadagno che produci, diventi un peso per l’azienda, e a meno che proprio non sei indispensabile, prima o poi potrebbero licenziarti.

Quindi fatti queste domande: sei indispensabile? Produci più di quanto costi?

Se la risposta (sincera ovviamente) è “no” allora se fossi in te inizierei a preoccuparmi un po’.

Calcolo delle tasse da lavoratore dipendente

La fiscalità del lavoro dipendente è piuttosto semplice visto che non c’è alcun costo. Anzi potrebbe essere semplificata in una formula unica:

(Stipendio lordo – Deduzioni – Contributi INPS) * %Tasse – Detrazioni = Tasse da pagare

Analizziamo brevissimamente questi termini uno per uno:

Lo stipendio lordo è lo stipendio annuo lordo che hai concordato con il tuo datore di lavoro più eventuali bonus, straordinari, ferie non godute ecc…

Le deduzioni sono degli sconti fiscali che vanno sottratti direttamente dal tuo imponibile fiscale prima del calcolo delle tasse.

I contributi INPS sono i contributi obbligatori che devi versare per la tua pensione e sono pagati in parte da te (per il 9,19% o 10,19% se guadagni tanto) ed in parte dal tuo datore di lavoro (per il 23,82%). La parte che versi te è completamente deducibile (non ci paghi tasse).

NOTA: stipendio lordo – deduzioni – contributi INPS = imponibile fiscale

La %Tasse rappresenta la percentuale di tassazione che viene applicata sul tuo reddito e dipende dalle aliquote IRPEF .

| Reddito Minimo | Reddito Massimo | ALIQUOTA 2025 |

| – | 28.000,00 € | 23% |

| 28.000,01 € | 50.000,00 € | 35% |

| 50.000,01 € | – | 43% |

Attento che la tassazione è incrementale non a scaglioni. Il reddito dal minimo al massimo è tassato secondo l’aliquota corrispondente. Non è che se guadagni 0,01€ in più passi improvvisamente da una tassazione del 23% al 27% su tutto il tuo reddito.

Facciamo un esempio pratico. Mettiamo il caso che il tuo imponibile sia di 30.000€, 28.000€ saranno tassati al 23% mentre i rimanenti 2.000€ saranno tassati al 35%.

Maggiori dettagli nel calcolatore di stipendio netto che trovi nelle risorse gratuite di Investimi.

Calcolo del guadagno netto da lavoratore dipendente

Abbiamo visto come calcolare le tasse da lavoratore dipendente. Ora non ci resta che sottrarre queste tasse dallo stipendio lordo per calcolare lo stipendio netto. In altre parole:

Stipendio lordo – tasse = stipendio netto

Lo stipendio però non è l’unica forma di remunerazione del lavoratore dipendente. Il lavoratore dipendente può contare infatti anche sul Trattamento di Fine Rapporto (TFR) e sul Bonus Renzi.

Vediamo brevemente come funzionano:

Il TFR è un accantonamento fatto dal tuo datore di lavoro per supportarti economicamente quando il vostro rapporto si interromperà (per qualunque ragione). Il TFR può essere lasciato in azienda o investito in fondi pensione aperti o chiusi. In ogni caso potrai accedere anticipatamente a questi soldi solamente per ragioni specifiche (tipo acquisto della prima casa e spese mediche). Il TFR che il tuo datore di lavoro è costretto a versare a tuo nome è pari alla tua retribuzione annua lorda divisa per 13,5 (in altri termini il 7,4% dello stipendio lordo).

Il cosiddetto “Bonus Renzi“, ora denominato trattamento integrativo, è stato introdotto nel 2014 e modificato con la riforma IRPEF del 2024. Attualmente, spetta in misura piena (100 euro mensili per 12 mesi) solo ai lavoratori dipendenti con un reddito annuo fino a 15.000 euro, mentre per i redditi tra 15.000 e 28.000 euro viene riconosciuto solo se la somma delle detrazioni spettanti supera l’imposta lorda dovuta. Il bonus non spetta ai pensionati.

Stipendio netto + TFR + Bonus Renzi = Guadagno totale netto

Calcolo reddito netto lavoratore dipendente step by step

Proviamo a simulare il calcolo di uno stipendio con deduzioni e detrazioni personali. Assumiamo questi input:

- stipendio lordo annuo di 40.000€

- 1.500€ di deduzioni

- 1.000€ di detrazioni

Fase 1: calcola i contributi INPS a tuo carico

40.000€*9,19% = 3.676€

Fase 2: calcola l’imponibile IRPEF

40.000€-1500€-3676€ = 34.824€

Fase 3: applica le aliquote IRPEF

Usiamo le formule proposte nella tabella riassuntiva qui sotto per calcolare le imposte IRPEF dovute.

| REDDITO | ALIQUOTA | FORMULA IMPOSTA IRPEF |

| Reddito inferiore a 8.500€ | 0% | 0 |

| Reddito tra 8.500 e 28.000€ | 23% | 0,23 * (reddito) |

| Reddito tra 28.000,01 e 50.000€ | 35% | 6.440+ 0,35 * (reddito – 28.000) |

| Reddito oltre i 50.000€ | 43% | 14.140+ 0,43 * (reddito – 50.000) |

Per un imponibile IRPEF di 34.824€ dobbiamo usare la riga: “Reddito tra 28.000,01 e 50.000€”

6.440€+ 0,35*( 34.824€ -28.000€) = 8.828€

Fase 4: applica le detrazioni e calcola le tasse da versare

8.828€-1.000€ = 7.828€

Fase 5: calcola il TFR

40.000€/13,5 = 2.963€

Fase 6: calcola il Bonus Renzi

Per un reddito di 40.000 il bonus Renzi (Bonus Irpef) è 0€

Fase 7: calcola il guadagno netto da dipendente

40.000€ – 3.676€ – 7.828€ + 2.963€ + 0€ = 31.459€

Ce l’abbiamo fatta! Questo era l’ultimo passaggio!

Ora non ti resta che provare a ripetere questa procedura con i tuoi numeri! Per aiutarti ho preparato un foglio di calcolo Excel per automatizzare il calcolo dello stipendio netto di un dipendente. Lo trovi nella sezione Risorse Gratis!

Ora non ci resta che andare ad analizzare cosa accade per una Partita IVA. Non preoccuparti sarà più facile di quanto credi!

Calcolo guadagno netto Partita IVA

I vantaggi della Partita IVA

Abbiamo visto che il lavoratore dipendente gode di molti benefits e sicurezze. L’altra faccia della medaglia è che lavorando come dipendenti siamo appunto “dipendenti” dal nostro datore di lavoro. Se l’azienda per cui lavoriamo va male noi probabilmente non possiamo fare nulla. Se le cose vanno bene ma il nostro datore di lavoro non ritiene che ci meritiamo un bonus o un aumento non potremo fare altro che chiedere e sperare.

Con la Partita IVA invece è tutto nelle tue mani.

Sei te che vendi la tua professionalità e sei ricompensato per i servizi che offri. Che impieghi 1,2,5 ore o giorni per fare il lavoro non importa a nessuno. Con la Partita IVA quello che conta è il risultato.

Il vantaggio della Partita IVA quindi è la libertà di poter adottare le strategie che vuoi per massimizzare il tuo guadagno a lungo termine. Per esempio potresti:

- migliorare la qualità del tuo servizio

- migliorare come ti presenti ai clienti (marketing)

- aumentare la produttività con i giusti software, hardware o semplicemente delegando delle attività

- scegliere la giusta strategia di business

- ridurre i costi di gestione o produzione

Ho lasciato fuori un elemento. Ti viene in mente?

Ridurre le tasse!

Eh sì le tasse sono qualcosa che riduce il tuo rendimento totale proprio come gli altri costi. E ti dirò una cosa, non c’è nulla di male o di illegale a cercare di ridurre al minimo le tasse. Lo fanno tutti ed è proprio lo Stato che ti invita a farlo. Le deduzioni e le detrazioni sono fatte apposta per incentivarti a spendere in cose in cui lo Stato ha interesse che tu investa.

Come fare a minimizzare le tasse della Partita IVA? La risposta è: conoscere il sistema e sfruttarlo a proprio vantaggio. E’ quindi fondamentale sapere come funzionano le deduzioni e le detrazioni. Ho scritto un articolo a riguardo quindi se vuoi approfondire ti lascio qua sotto il link.

Qual è la differenza tra le detrazioni e le deduzioni fiscali?

Oltre a queste devi anche assolutamente conoscere i 3 tipi di regime fiscale per le partite IVA:

- Regime ordinario

- Regime semplificato

- Regime forfettario

Regime ordinario, Regime semplificato, Regime forfettario

Ho scritto un articolo di approfondimento sui 3 regimi fiscali per la Partita IVA. Lo trovi qua:

Regime ordinario, semplificato e forfettario | DIFFERENZE

Visto che probabilmente non avrai voglia di approfondire ti riassumo brevissimamente qui i concetti. Però mi raccomando quando hai tempo leggilo, è fondamentale conoscere le possibilità che hai per massimizzare i tuoi guadagni!

Il regime ordinario è il più complesso da gestire e richiede molte risorse per la contabilità. Ha il vantaggio però di essere il più equo visto che tiene conto di:

- i costi che hai sostenuto per generare il fatturato

- le deduzioni che effettivamente ti spettano

- le detrazioni che effettivamente ti spettano

Il regime semplificato, o ordinario semplificato, è molto simile all’ordinario dà la possibilità di utilizzare una contabilità semplificata ed è per questo un po’ più facile da applicare. Per il resto è praticamente identico.

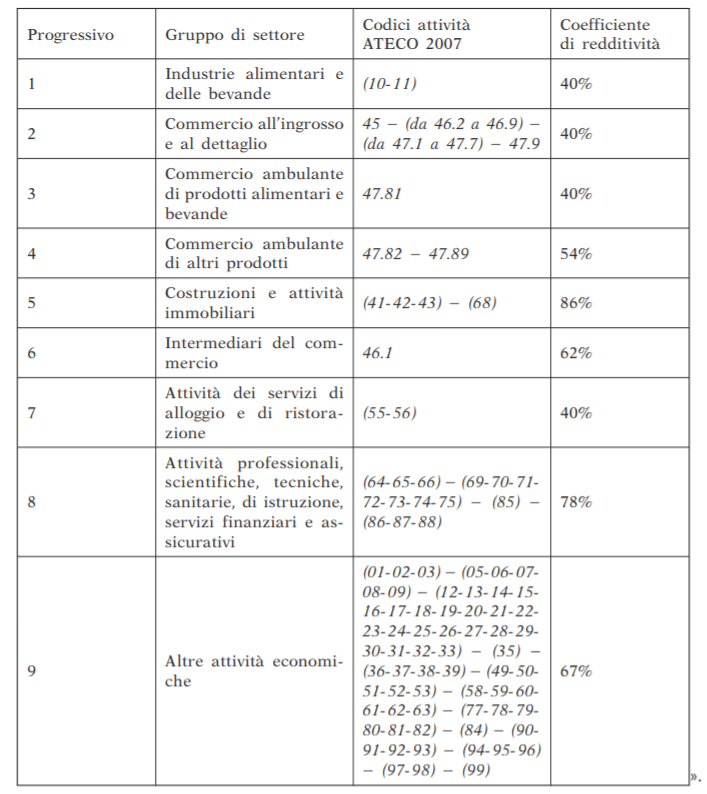

Il regime forfettario è il regime in assoluto più facile da gestire ed applicare visto che utilizza un sistema forfettario. Non esistono costi, deduzioni, detrazioni, IVA. Tutti questi sono calcolati in maniera forfettaria e riassunti in un unico termine: il coefficiente di redditività. Questo coefficiente dipende dal tuo codice ATECO ed è stabilito a priori, nero su bianco, dall’INPS. Moltiplicando questo coefficiente per il fatturato si ottiene il reddito netto, su cui si calcolano i contributi INPS e poi le tasse.

Solitamente per attività che non hanno costi particolarmente elevati o margini molto ristretti il regime forfettario è più conveniente. Ancora di più se si tratta di una nuova attività e puoi accedere al regime forfettario startup con aliquota al 5% invece che al 15%. (per approfondire ti invito a leggere l’articolo che ti ho segnalato prima).

Quale regime fiscale scegliere

Come abbiamo visto il regime ordinario (e ordinario semplificato) ha una complessità superiore rispetto agli altri regimi fiscali per partite IVA. Di conseguenza di solito è adottato da attività più strutturate e con elevati costi di gestione. Tuttavia può anche essere sensato per attività più piccole e liberi professionisti nel momento in cui:

- hai dei costi di gestione molto elevati

- ha margini molto bassi

- hai molte cose da dedurre (es. fondo pensione, assegni all’ex coniuge)

- hai molte cose da detrarre (es. assicurazione vita, assegni colf, bonus casa)

La scelta del corretto Regime fiscale è fondamentale perché impatterà pesantemente sui tuoi guadagni futuri, per uno o anche più anni

Se ti stai informando su come funziona la Partita IVA vuoi scoprire il regime più adatto alle tue esigenze o se hai una Partita IVA e vuoi essere sicuro di aver fatto la scelta migliore, puoi prenotare una consulenza gratuita e senza impegno con Fiscozen.

Prenota una consulenza gratuita con Fiscozen

Fiscozen è un servizio online per la gestione della Partita IVA con cui avrai un commercialista dedicato, specializzato nella tua professione, che potrai contattare via chat o telefono.

Incluso nell’abbonamento avrai anche:

- un tool per la fatturazione elettronica

- un calcolatore delle tasse in tempo reale

- l’apertura gratuita della Partita IVA

- la dichiarazione dei redditi

Calcolo delle tasse in regime forfettario

Visto che stai leggendo questo articolo, immagino che tu ti trovi in una situazione in cui sei un po’ indeciso se lavorare come dipendente o come Partita IVA, o magari stai valutando se il nuovo lavoro come professionista a Partita IVA sarebbe più conveniente del lavoro da dipendente che stai facendo (o il contrario).

Di conseguenza stiamo probabilmente parlando di una piccola attività, senza grandissimi costi.

Mi sembra quindi più interessante soffermarmi sul calcolo delle tasse per il regime forfettario (anche perchè gli altri sono molto più complessi e difficili da confrontare).

Iniziamo con scoprire gli ingredienti necessari:

- il tuo fatturato annuo

- il tuo codice ATECO

- i contributi per la pensione

Per prima cosa devi risalire al tuo fatturato annuale. E fin qua spero che non ci siano problemi. Una volta che hai il fatturato annuale ti serve conoscere il coefficiente di redditività legato al tuo codice ATECO. Qui sotto trovi una tabella per farti un’idea di quale potrebbe essere il tuo coefficiente di redditività. Vedremo poi nel calcolo step by step i coefficienti di redditività per codice.

| GRUPPO DI SETTORE | COEFFICIENTI DI REDDITIVITÀ’ |

| Industrie alimentari e delle bevande | 40% |

| Commercio all’ingrosso e al dettaglio | 40% |

| Commercio ambulante di prodotti alimentari e bevande | 40% |

| Commercio ambulante di altri prodotti | 54% |

| Costruzioni e attività immobiliari | 86% |

| Intermediari del commercio | 62% |

| Attività dei servizi di alloggio e di ristorazione | 40% |

| Attività professionali, scientifiche, tecniche, sanitarie, di istruzione, servizi finanziari ed assicurativi | 78% |

| Altre attività economiche | 67% |

Finora è stato facile. La questione si complica leggermente quando si parla di contributi obbligatori per la pensione. Ho scritto un articolo di approfondimento a riguardo, se ti interessa è questo:

Contributi obbligatori pensione: quanto devo pagare?

Ti riassumo i concetti chiave. I contributi sono diversi in funzione di 3 classi di partite IVA:

- Artigiani e Commercianti

- Professionisti privi di Albo o Ordine

- Professionisti con Albo o Ordine

Ognuna delle 3 classi adotta un sistema differente che dipende appunto dalla professione ma anche dal tipo di regime fiscale che hai adottato per la tua Partita IVA. In quasi tutti i casi però viene adottato un sistema a “minimali e massimali” in cui c’è un contributo minimo fisso che ed un contributo massimo. Nel mezzo i contributi crescono linearmente con il crescere del reddito imponibile. Un’altra nota importante da fare è che per coloro che scelgono il regime forfettario spesso è presente uno sconto sui contributi da versare.

Ora che abbiamo visto gli ingredienti andiamo a vedere anche come metterli insieme. In realtà è più facile di quanto possa sembrare. Per calcolare le tasse di una Partita IVA in regime forfettario tutto si riduce ad una semplice formula:

[(Fatturato*Coefficiente di redditività) – contributi per la pensione ] * %tasse = Tasse dovute

Ne ho parlato prima, ma giusto per rinfrescarti la memoria e metterlo bene in evidenza.

La tassazione (%tasse) nel regime forfettario è sempre pari al 15%.

Solo nel caso di regime forfettario startup si ha l’aliquota ridotta al 5%

Una volta calcolate le tasse ed i contributi per la pensione il Reddito netto può essere calcolato come:

Fatturato – Contributi pensione – Tasse = Reddito netto

Da questo reddito andrebbero poi sottratti i costi sostenuti per generare quel reddito per calcolare il guadagno effettivo (quello che ti sei effettivamente messo in tasca durante l’anno).

Calcolo reddito netto Partita IVA forfettaria step by step

Per calcolare il reddito netto di una Partita IVA forfettaria devi conoscere:

- il tuo fatturato annuo lordo

- il tuo codice ATECO

- i contributi pensionistici obbligatori che hai versato lo scorso anno

Non ti serve altro. Iniziamo!

Visto che dobbiamo usare dei numeri, ho scelto di analizzare un caso abbastanza generico, in cui ricadono probabilmente molti di voi: un libero professionista che opera in un settore senza Albo o Ordine nell’ambito marketing

- fatturato annuo lordo = 40.000€

- codice ATECO 73.XX.XX

- contributi pensionistici deducibili versati lo scorso anno: 7.000€

Fase 1: definisci il coefficiente di redditività

Secondo la tabella dei Codici ATECO INPS al Codice ATECO 73 corrisponde un coefficiente di redditività del 78%

Fase 2: calcola il reddito lordo

40.000€*0,78 = 31.200€

Fase 3: calcola i contributi per la pensione

I professionisti senza Albo devono iscriversi alla Gestione Separata INPS. In questa gestione per i professionisti che aderiscono al regime forfettario la quota è pari al 25,72% del reddito lordo.

31.200€*25,72% = 8.025€

Fase 4: calcola il reddito lordo al netto delle deduzioni

Nel regime forfettario puoi dedurre solamente i contributi pensione deducibili che hai versato lo scorso anno.

31.200€-7.000€ =24.200€

Fase 5: calcola le tasse

24.200€*15% = 3.630€

Fase 6: calcola il reddito netto

40.000€-8.025€-3.630€ = 28.345€

Se vuoi accedere al calcolatore che ho creato per definire il reddito netto di una Partita IVA a regime forfetario e analizzare il tuo caso specifico, puoi farlo accedendo all’area Risorse di Investimi.

Dipendente o Partita IVA – Conclusioni

Riassumiamo brevemente quello che ci siamo detti.

Il lavoro da dipendente o da Partita IVA è molto differente. Lavorando come dipendente hai delle tutele che le partite IVA assolutamente non conoscono. Se dovessimo riassumere i vantaggi di cui gode un dipendente in una sola parola, questa parola sarebbe “sicurezza”. Lavorando come dipendente infatti hai molte tutele: la malattia, le vacanze, il trattamento di fine rapporto ecc… Dall’altra parte devi accettare che il tuo stipendio è in qualche modo scollegato dalle tue performance. Puoi essere anche il miglior professionista al mondo ma se lavori come dipendente sarà qualcun altro a decidere il tuo stipendio.

Se pensi di avere le giuste competenze ed il giusto mindset imprenditoriale, la Partita IVA potrebbe essere la giusta strada. Con la Partita IVA non c’è un tetto a quello che puoi guadagnare. Tutto dipende da quello che fai e da come riesci a vendere i tuoi servizi. Dall’altra devi sapere che con la Partita IVA non avrai nessuna sicurezza. Nel tuo piano imprenditoriale dovrai tenere conto anche degli imprevisti (come la malattia) e del tuo futuro (cosa succede se improvvisamente cala il lavoro? stai risparmiando per integrare la pensione?).

In alcuni casi però ci si trova in una situazione un po’ nel mezzo, in cui non si sa se aprire la Partita IVA o se mantenere il proprio lavoro da dipendente. Oppure il contrario, se continuare a lavorare a Partita IVA o accettare un posto da dipendente. In entrambi i casi è lecito porsi una domanda: Come faccio a confrontare lo stipendio di una Partita IVA e quello di un dipendente?

L’unico modo per confrontare lo o stipendio di una Partita IVA e quello di un dipendente è confrontare il guadagno netto, calcolando le tasse ed i contributi per la pensione dovuti nei due regimi.

Come dipendente puoi utilizzare queste tre formule semplificate:

(Stipendio lordo – Deduzioni – Contributi INPS) * %Tasse – Detrazioni = Tasse da pagare

Stipendio lordo – Tasse = Stipendio netto

Stipendio netto + TFR + Bonus Renzi = Guadagno totale netto

Il guadagno netto a Partita IVA dipende molto dal Regime fiscale che adotti:

- Regime ordinario

- Regime ordinario semplificato

- Regime forfettario

Solitamente per i professionisti che lavorano come dipendenti e iniziano un’attività di servizi e consulenza il regime più conveniente è quasi sempre il forfettario (ancora di più se possono accedere al regime forfettario startup con imposta ridotta al 5%).

Per il regime forfettario il reddito può essere calcolato con queste due formule:

[(Fatturato*Coefficiente di redditività) – contributi per la pensione] * %tasse = Tasse dovute

Fatturato – Contributi pensione – Tasse = Reddito netto

Quindi per confrontare lo stipendio da dipendente (D) con il fatturato di una Partita IVA (P) ti serve conoscere:

- lo stipendio lordo annuo da dipendente

- le deduzioni e le detrazioni che ti spettano a livello personale

- il fatturato annuo della Partita IVA

Con questi 3 semplici ingredienti puoi seguire le procedure che ti ho suggerito nell’articolo e potrai confrontare i due guadagni.

Spero che questo articolo ti sia stato utile!

Se vuoi scaricare i fogli di calcolo che ho creato per automatizzare il calcolo dello stipendio netto da dipendente ed il reddito netto di una Partita IVA a regime forfettario, puoi accedere all’era Risorse gratuite di Investimi cliccando sul pulsante qui sotto.

Buongiorno, immaginando un impegno analogo su azienda finale (esempio semplificato: contratto temporaneo di un anno intero, inclusivo/scontato di un numero di giornate diciamo di “vacanza” analoghe…) un dipendente con contratto temporaneo che ha un costo aziendale di 80.000 per l’imprenditore, puo’ pensare di chiedere a chi lo assume di passare a partita IVA richiedendo un importo leggermente inferiore?

Facendo i calcoli ad esempio con un importo lordo di 70-75.000 a partita IVA (reddito -deduzione -pensione -tasse) il ritorno netto per l’individuo mi pare molto superiore… probabilmente sbaglio da qualche parte!

In questo regime il professionista avrebbe anche la possibilità di lavorare “per altri”, rispetto a un contratto da lavoro dipendente anche temporaneo…corretto? Grazie, F.

Ciao Federico,

Questi conteggi sono visti dalla parte del dipendente. Se la vedi dalla parte dell’imprenditore devi aggiungere altre voci, come hai suggerito (ferie, malattia, tasse, contributi ecc…)

Prima o poi devo fare un confronto per analizzare anche il punto di vista dell’imprenditore!

Mi collego a quanto detto da Mirko.

Non sarebbe più corretto considerare il costo totale per l’azienda nell’esempio del lavoratore dipendente anziché la RAL? Alla fine, il fatturato di una p iva corrisponde al costo aziendale, non alla RAL.

Ciao Marco,

Grazie mille per il feedback. Il confronto è più nell’ottica del lavoratore, che deve scegliere tra lavoro dipendente o partita IVA (Quindi il confronto è tra RAL e Guadagno Lordo).

Dal punto di vista dell’imprenditore, come dici te, va considerato il costo aziendale totale del dipendente.

Metto il mio messaggio come risposta a Marco con cui sono d’accordo, perché non è possibile inserirla come risposta dell’Autore, il confronto va fatto proprio considerando il costo aziendale, non la RAL. Ho la partita IVA da più di 30 anni e quando tratto la mia tariffa considero quello che sarebbe il costo aziendale, il mio può essere di poco superiore a quello di un normale dipendente, perché mi accollo il rischio imprenditoriale e mi va pagato: il committente può lasciarmi a casa in qualunque momento, non ho ferie, malattie etc… Se facessi riferimento alla RAL dove potrebbe essere il vantaggio? che devo lavorare di più per guadagnare di più? beh grazie molte. No il vantaggio è poter decidere di fare l’imprenditore, rischiare e farsi pagare per questo. Sicuramente non ha senso considerare la RAL, se vi propongono la quella come base per la partita IVA girate alla larga.

Ciao Nicola, grazie per gli spunti che hai portato! A livello di convenienza per l’imprenditore, come suggerisci, il confronto va fatto sul costo aziendale. Il punto di questo articolo però è un altro: Stiamo confrontando le entrate da dipendente e da partita IVA.

Che poi la partita IVA possa ambire a chiedere di più perché il costo aziendale è ancora superiore, quello è un altro discorso!

Ciao Matteo, potresti approfondire la questione, mi riferisco all’ultimo quesito, analizzando il “problema” da ambo i lati, per il lavoratore e per l’azienda

Ciao! Appena possibile porterò l’analisi qui su Investimi 🙂

Salve

Facendone una questione meramente economica nel tuo esempio sembrerebbe guadagnare di più il dipendente. Mi domando però: la partita iva a parità di lavoro prendere più di 40k giusto ? .. provo a spiegarmi meglio se la RAL del dipendente è 40k in realtà l azienda sta pagando di più! .. mi piacerebbe capire quanti sarebbero i 40k del fatturato della piva ? 40k più il 20% di contributi pagati dall’ azienda al dipendente?

Ciao Mirko,

Dimmi se ho capito bene, mi stai chiedendo quanto costa al datore di lavoro effettivamente un dipendente, tra stipendio e tasse che deve pagare allo Stato, corretto?

Buongiorno. Grazie per l articolo. Ma non vorrei sbagliarmi ma nel calcolo dello stipendio netto del lavoratore dipendente manca il calcolo dell IRPEF. Cordiali saluti

Ciao Salvatore,

Grazie per il tuo commento. Il calcolo dello stipendio netto del lavoratore dipendente è corretto, avevo però utilizzato il titolo sbagliato, inserendo “INPS” invece che “IRPEF”. Ho sistemato l’errore. Grazie mille per la segnalazione 🙂