Come si calcola il rapporto rischio rendimento? Azioni, fondi e ETF

Come si calcola il rapporto rischio rendimento di un’azione di un fondo o di un ETF? Perché è così importante calcolare il rapporto rischio rendimento?

Vediamolo subito analizzando questi 2 esempi:

Opzione 1:

Rendimento del +123% in un mese. “Adesso entro”

-145% il mese dopo. “Ops, lo sapevo che dovevo vendere prima.”

+30%. “Lo sapevo sono un genio”

-20%. “Ok fammi vendere tutto!”

Opzione 2:

Rendimento del +2% in un mese. “Adesso entro”

-3% il mese dopo. “Ops, poteva andare meglio, ma anche peggio”

+2% da lì in poi. “Continua così!”

In quale delle due situazioni vorresti trovarti? Magari con 100 euro potresti permetterti di seguire anche l’Opzione 1, ma quando si parla di capitali importanti è fondamentale capire che non esiste solo il rendimento, ma anche il rischio.

Se in gioco c’è il 70% del tuo capitale scommetto che l’Opzione 2 ti sembrerà molto più allettante.

Ho scritto un articolo specifico su come valutare il rischio dei prodotti finanziari quindi se hai qualche dubbio ti consiglio di consultare prima questo:

Come valutare il rischio di una azione o di un fondo

Se ti interessa solamente la risposta alla domanda invece…… Let’s go! Smettiamola di perdere tempo e iniziamo.

Vediamo i 4 step necessari per costruire il grafico rischio-rendimento:

- Reperire i dati

- Calcolare i rendimenti

- Calcolare il rischio/rendimento

- Analizzare i risultati

1. Reperire i dati

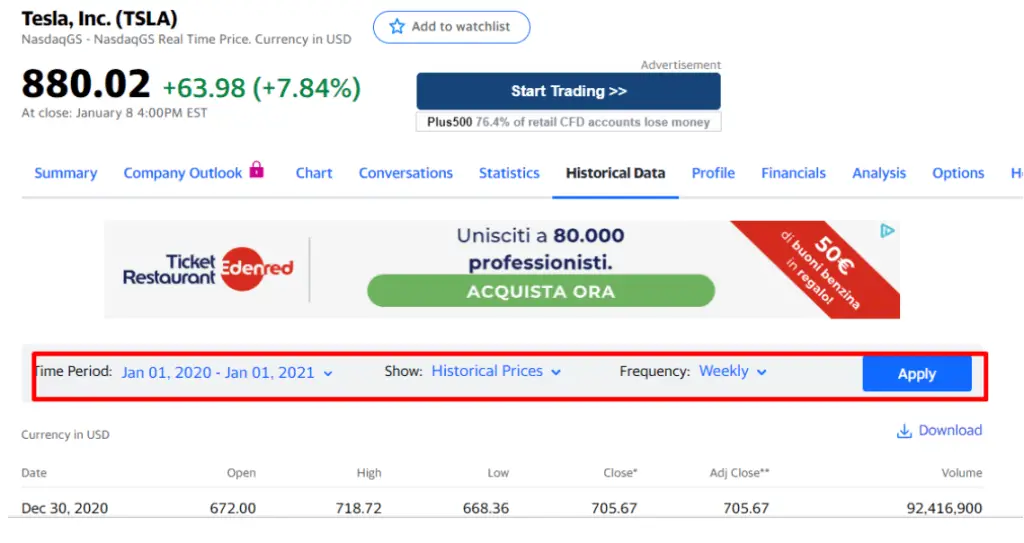

Ci sono molti modi per ottenere l’andamento del prezzo dei titoli che ci interessano. Il metodo più facile però è probabilmente andare su Yahoo Finance.

Vai nella barra di ricerca, inserite il nome della società o il ticker. Andare su Historical data ed impasta i filtri che ti interessano.

In questo esempio ho usato i dati settimanali dal 1/1/2020 al 1/1/2021.

Copia ed incolla in Excel et voilà. Sei pronto per smanettare con i dati

2. Calcolare i rendimenti

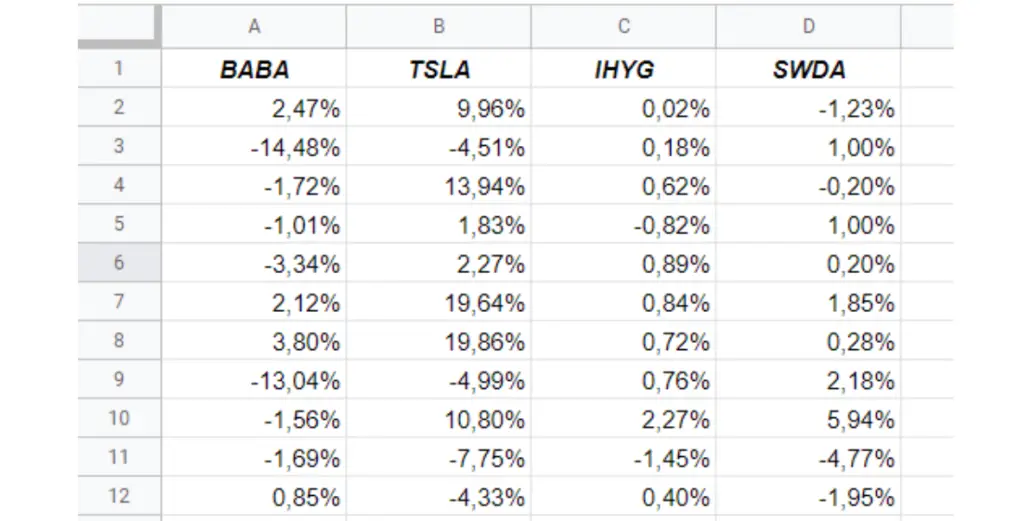

Tempo di calcolare i rendimenti settimanali. Per organizzare al meglio il foglio di calcolo ti consiglio di mettere in evidenza solamente i dati che ti servono. Personalmente preferisco lavorare con i prezzi di chiusura.

Ho quindi creato una tabella riassuntiva con data e prezzo di chiusura giornaliero per i vari titoli. Per questo esempio io ho scelto due titoli Alibaba e Tesla, e due ETF, iShares Euro High Yield Corporate Bond (IHYG) e iShares Core MSCI World (SWDA).

Per calcolare i rendimenti ti consiglio di lavorare su un foglio nuovo in modo tale da avere tutto ben organizzato e nell’eventualità che tu abbia bisogno di aggiungere una nuova azienda non ci siano problemi.

Il rendimento settimanale nel primo periodo (A2) puoi calcolarlo semplicemente facendo (B3-B2)/B2 del foglio dei prezzi. Trascina per applicare la formula anche agli altri periodi di tempo e agli altri titoli.

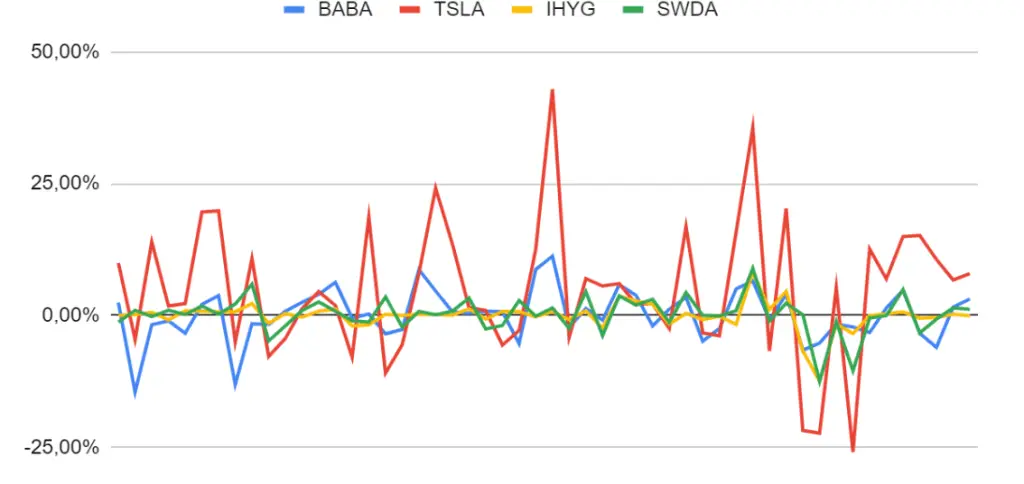

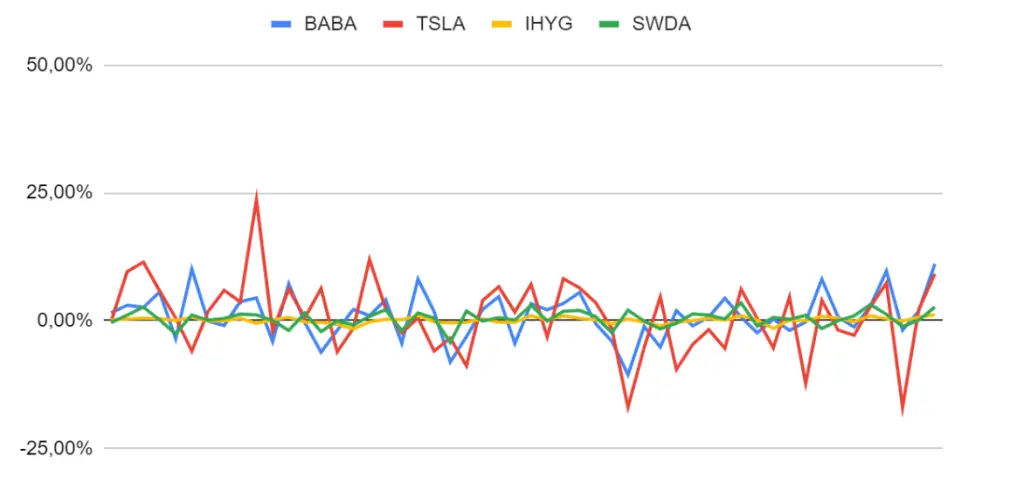

Può essere anche interessante plottare questi rendimenti per vedere visivamente l’andamento dei prezzi.

Come possiamo vedere i rendimenti di Tesla sono stati super volatili a confronto con quelli dei due fondi. Ci dobbiamo quindi aspettare una grande deviazione standard per TSLA.

Andiamo a vedere se è così.

3. Calcolare il rischio/rendimento

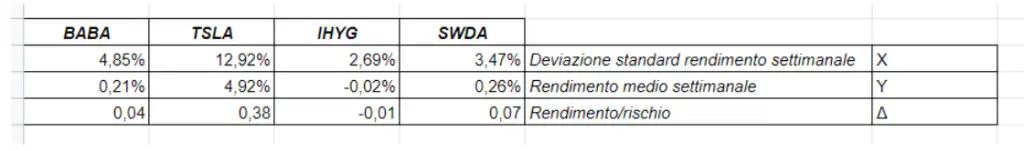

Okay ora abbiamo tutti i dati in ordine. Possiamo calcolare il rendimento settimanale medio, usando la funzione AVERAGE(tutta la colonna di rendimenti), e la deviazione standard STDEV(tutta la colonna di rendimenti). Facendo il rapporto tra questi due valori otterremo il tanto desiderato rischio-rendimento, o per meglio dire rendimento/rischio.

4. Analizzare i risultati

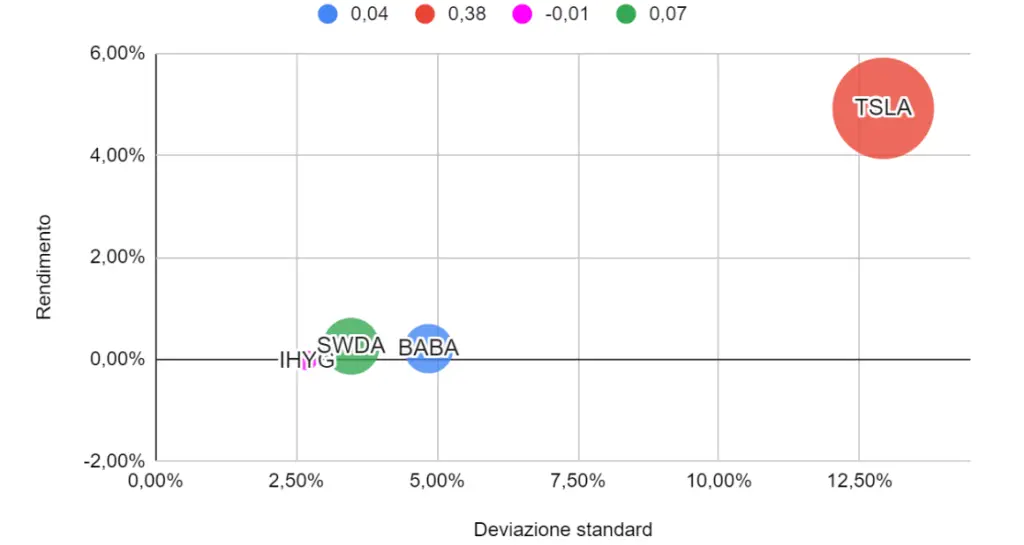

Per ogni titolo otterremo così 3 valori, che possiamo plottare nel famoso grafico rischio/rendimento. La X è data dalla deviazione standard. La Y dal rendimento medio.

Per presentare al meglio i dati ho utilizzato un grafico a bolle in cui la dimensione della bolla è data dal rapporto rischio-rendimento. Più grande è la bolla, più appetibile è il titolo.

Qui sotto trovi il risultato finale.

Dal grafico risulta evidente che che Tesla ha avuto una performance straordinaria nel periodo storico di riferimento (2020). Ok che ha avuto una grande volatilità, ma anche un rendimento incredibile. Quindi rapportando i due termini Tesla ha comunque avuto la performance migliore in assoluto.

Al secondo posto in termini di rischio-rendimento troviamo l’ ETF azionario globale SWDA, che ha avuto una volatilità inferiore rispetto a BABA, ma anche un rendimento migliore.

Infine troviamo l’ETF obbligazionario IHYG, che ha avuto la volatilità minore, ma anche i rendimenti peggiori (che sono addirittura negativi). Il rapporto rischio-rendimento rispecchia queste caratteristiche, essendo addirittura negativo.

E se analizzassimo il 2019?

Fino ad ora abbiamo analizzato i dati per il 2020, un anno decisamente fuori dal comune. Cosa succederebbe se analizzassimo un anno “normale”, senza pandemie?

Andiamo a vedere cosa sarebbe successo se avessimo analizzato il 2019 invece che il 2020.

Partiamo dal grafico dei rendimenti.

Come possiamo vedere le oscillazioni in questo caso sono più contenute. Anche Tesla ha avuto oscillazioni quasi paragonabili agli altri titoli.

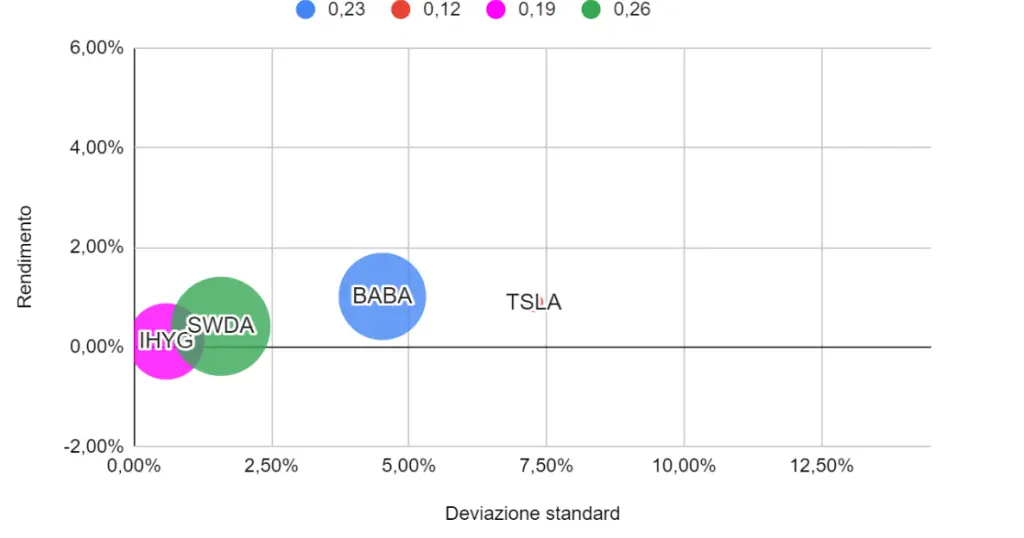

Andiamo a vedere cosa vuol dire questo in termini di rischio-rendimento.

Tesla è diventata una nocciolina.

Ha avuto rendimenti paragonabili ad Alibaba ma volatilità quasi doppia. Di conseguenza il rapporto rischio-rendimento premia BABA per il 2019.

Attenzione però, se volessimo considerare solamente il rapporto rischio-rendimento il titolo migliore risulterebbe lo SWDA. Nonostante il rendimento minore, lo SWDA ha avuto una deviazione standard minore a BABA in proporzione e di conseguenza il rapporto ha favorito l’ETF.

Riflessioni

Come abbiamo visto la scelta dei dati di input è fondamentale per ottenere dei risultati significativi. Nulla ci avrebbe infatti vietato di scegliere un periodo temporale di 5 anni, o di scegliere la variazione giornaliera nel giugno 2017.

E’ quindi fondamentale capire bene cosa stiamo cercando. Il foglio di calcolo che abbiamo costruito ti darà sempre una risposta numerica giusta (se l’hai costruito bene). Ma siamo sicuri che quello che gli hai dato in pasto ti permetta di trovare la risposta che cerchi?

Ultimi spunti di riflessione grafico rischio-rendimento

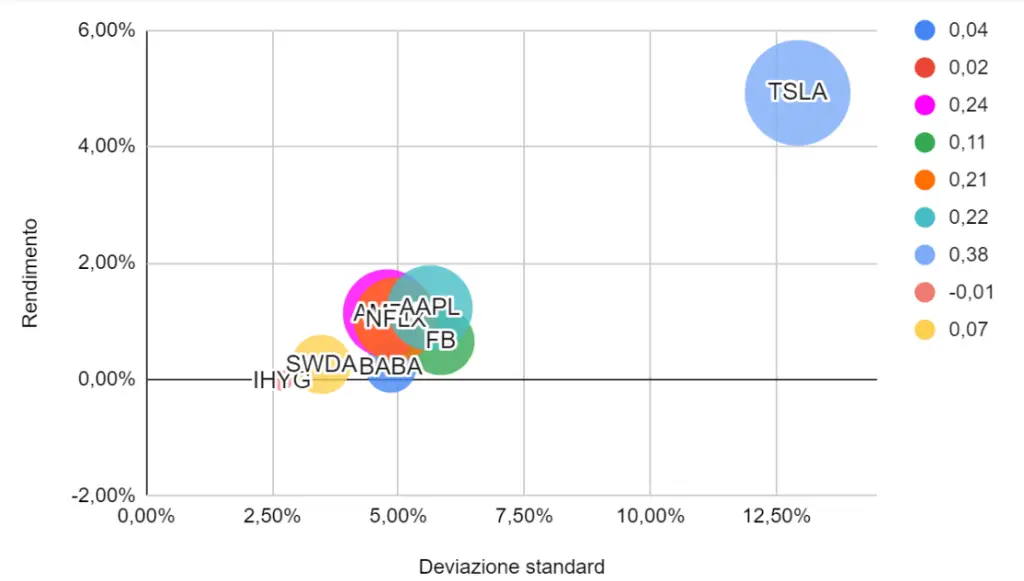

Se anche te vuoi ottenere dei fantastici grafici a bolle come quelli che vedi qui sotto (dei titoli famosi nell’anno 2020) visita la sezione RISORSE e scarica il file Excel che ho creato per questa analisi.

Tra l’altro questo grafico rende anche bene l’idea dei risultati fuori dal comune che ha avuto Tesla!

Il rapporto rischio rendimento non è l’unico metodo per analizzare il rischio di uno strumento finanziario. Scopri gli altri metodi in questa analisi.

Vuoi migliorare la gestione dei tuoi investimenti?

Scopri le RISORSE GRATUITE di Investimi

ciao,

Grazie per questo articolo, in giro si usano indistintamente le diciture “rapporto rendimento/rischio” e “rapporto rischio/rendimento” ma la matematica ci insegna che invertire un rapporto significa ribaltare il significato, quindi non possono essere usati in modo intercambiabile.

Vorrei poi segnalarti un errore in questi calcoli, i prezzi di SWDA non corrispondono, se hai usato GOOGLEFINANCE forse hai dimenticato di specificare la borsa BIT:SWDA

Ciao,

Sì nell’uso quotidiano purtroppo ormai il termine rapporto rischio/rendimento è usato in maniera impropria. L’importante però è capire di cosa si sta parlando quando si parla di numeri!

Per quanto riguarda i calcoli, come hai individuato non ho utilizzato la borsa di Milano! Ma poco importa, è solo un esempio per far capire come si calcola il rapporto Rischio – Rendimento