Cosa sono i fondi comuni di investimento? Come funzionano? Convengono? Quali sono le alternative?

I fondi comuni di investimento sono strumenti finanziari che permettono di investire in un pacchetto di azioni, obbligazioni o derivati in maniera semplicissima.

Nel mondo degli investimenti si parla spesso di diversificazione, cioè di non mettere tutte le uova nello stesso paniere, in modo tale da ridurre il rischio.

I fondi comuni facilitano proprio il processo di diversificazione.

Immagina di poter investire in migliaia di aziende acquistando un unico strumento. Ecco, non serve immaginare, perché questo strumento sono proprio i fondi comuni di investimento.

Vista la rilevanza di questi strumenti, andiamo a vedere:

- cosa sono i fondi comuni di investimento

- come funzionano i fondi comuni di investimento

- se convengono

- quali sono le alternative

Cosa sono i fondi comuni di investimento

Come abbiamo visto brevemente nell’introduzione, i fondi di investimento sono degli strumenti che raccolgono al loro interno un grande numero di strumenti finanziari.

Gli strumenti contenuti in un fondo comune d’investimento possono essere azioni, obbligazioni, derivati o liquidità, in base alla tipologia di fondo e ai criteri stabiliti dal gestore.

Devi sapere infatti che i fondi comuni di investimento sono amministrati attivamente da un gestore, spesso una società o una grande banca, che decide cosa mettere nel fondo, cosa comprare e cosa vendere.

Scopriamo di più su come funziona un fondo comune d’investimento.

Come funzionano i fondi comuni di investimento

Benchmark e indici di riferimento

I fondi comuni sono una sorta di scatolone in cui il gestore sceglie cosa mettere e cosa togliere.

In base a che criterio vengono aggiunti e tolte le azioni che costituiscono il fondo?

Come abbiamo visto il gestore può farlo in maniera totalmente discrezionale. Tuttavia spesso, viene utilizzato come punto di riferimento (come benchmark) un indice di borsa come per esempio:

- S&P500, che replica l’andamento del mercato americano

- FTSE MIB 30,, che replica l’andamento del mercato italiano

- MSCI World, che replica l’andamento del mercato globale

Oppure, altri indici più specifici come:

- STOXX AI Global Artificial Intelligence. Questo indice replica l’andamento di società che beneficeranno dalla crescente adozione dell’Intelligenza Artificiale (IA) in diversi settori.

- Foxberry Tematica Research Sustainable Future of Food che replica un paniere di titoli nell’industria dell’alimentazione tenendo in considerazione fattori ambientali, sociali e di corporate governance.

- BNP Paribas Energy & Metals Enhanced Roll che replica l’andamento di materie prime appartenenti alle seguenti categorie: metalli industriali, metalli preziosi ed energia.

Perché è importante conoscere il benchmark di un fondo di investimento

Il benchmark è fondamentale per 2 ragioni:

- Identificare la tipologia di fondo comune

- Valutare le capacità del gestore

Grazie al benchmark gli investitori e i consulenti finanziari possono comprendere la tipologia di fondo con cui hanno a che fare e valutare come inserirlo in un portafoglio di investimento ben diversificato.

Infatti i fondi di investimento sono gli strumenti più utilizzati dai consulenti e dalle banche per gestire i patrimoni dei clienti (un bene? Lo vedremo tra poco).

La seconda ragione per cui è importante conoscere il benchmark di un fondo comune di investimento è perché il benchmark permette di confrontare le mele con le mele e le pere con le pere.

Immagina di avere due fondi comuni di investimento con lo stesso benchmark, uno che ha reso il 5% nell’ultimo anno, e uno che ha reso il 10%.

Sulla carta i due fondi dovrebbero essere molto simili, ma nella pratica, uno ha fatto meglio dell’altro.

Questo vuol dire che uno dei due gestori ha fatto scelte di investimento migliori rispetto all’altro. (In realtà, come ti spiego qui, il rendimento non è tutto. Devi tenere anche conto della volatilità dell’investimento e delle performance a lungo termine).

Ad ogni modo, il fatto che i due fondi avessero lo stesso benchmark ci ha permesso di farci un’idea su quale dei due fondi ha performato meglio.

Confrontare fondi di investimento con benchmark diversi invece ha poco senso.

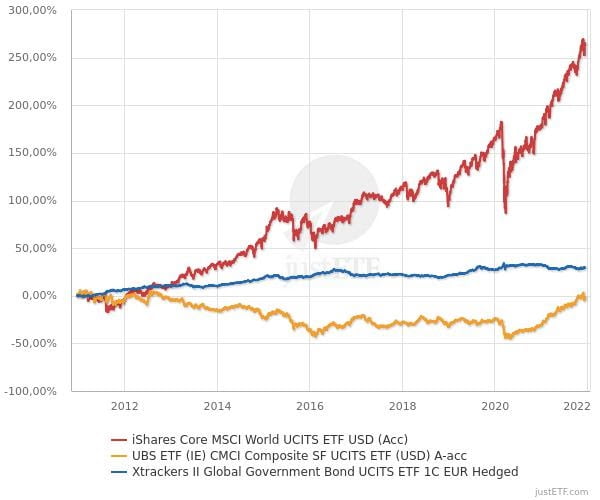

Valutiamo il caso estremo: confrontare un fondo che investe in azioni e uno che investe in obbligazioni e uno in materie prime.

Come ti ho raccontato in questo articolo sull’analisi del ciclo economico azioni, obbligazioni e materie prime hanno performance molto diverse in funzione della fase economica che si sta attraversando. È naturale quindi che anche i fondi di investimento che investono in questi 3 diversi mercati abbiano performance decisamente diverse!

Tipologie di fondi comuni di investimento

I fondi comuni di investimento possono essere suddivisi in due maro-categorie:

- fondi aperti (o open-end)

- fondi chiusi (o closed-end).

La principale differenza tra questi due tipi di fondi riguarda la loro struttura e il modo in cui gli investitori possono comprare e vendere le quote del fondo.

I fondi aperti sono strutturati in modo da essere liquidi, il che significa che gli investitori possono acquistare e vendere le loro quote del fondo direttamente dalla società di gestione del fondo a un prezzo basato sul valore liquidativo (Net Asset Value o NAV) calcolato quotidianamente.

Quindi la dimensione di un fondo aperto può variare nel tempo in base alle sottoscrizioni e ai riscatti degli investitori. Quando gli investitori acquistano nuove quote, il fondo si espande, e quando vendono quote, il fondo si contrae.

Poiché gli investitori possono acquistare e vendere le quote quotidianamente, i fondi aperti offrono un alto grado di liquidità.

I fondi chiusi invece hanno una struttura fissa, con un numero fisso di quote emesse in un dato momento. Poiché il numero di quote è fisso, la dimensione del fondo chiuso rimane costante dopo il lancio a meno che non effettui una nuova offerta pubblica.

Dal momento della quotazione le quote vengono scambiate sul mercato secondario, come le azioni di una società quotata in borsa.

Gli investitori che desiderano comprare o vendere quote di un fondo chiuso devono farlo sul mercato secondario, dove il prezzo delle quote è determinato dalla domanda e dall’offerta degli investitori sul mercato aperto.

Quindi a differenza dei fondi aperti, i fondi chiusi possono essere scambiati a un prezzo che è superiore o inferiore al valore di liquidazione delle attività del fondo, creando un potenziale sconto o premio per gli investitori

Convengono i fondi comuni di investimento?

Vantaggi dei fondi comuni di investimento

Come abbiamo visto, i fondi comuni di investimento sono gli strumenti preferiti delle gestioni patrimoniali?

Come mai?

La risposta è perché i fondi comuni di investimento permettono di investire in interi mercati senza dover andare ad acquistare e vendere i singoli strumenti finanziari.

In questo modo si risparmia in commissioni di transazione, si ha una maggiore efficienza fiscale, ma non solo.

Il grande vantaggio dei fondi comuni di investimento è che c’è un gestore del fondo che decide dove e quando investire. Quindi la banca o il consulente non dovrà andare a valutare ogni singola azione, obbligazione o derivato, ma potrà limitarsi a scegliere i fondi migliori e a combinarli correttamente (che in termini finanziari viene detto asset allocation)

Quale è il bello?

Il bello è che i fondi comuni di investimento sono accessibili anche dagli investitori autonomi.

Prima però di correre ad acquistarli sappi che hai bisogno di un broker, ma soprattutto che i fondi comuni di investimento hanno anche grandi svantaggi. Vediamo quali.

Svantaggi dei fondi comuni di investimento

Abbiamo visto che i fondi comuni sono strumenti molto comodi per diversificare e per costruire e gestire un portafoglio di investimento.

Quali sono però gli svantaggi dei fondi comuni di investimento?

I fondi comuni hanno un grande svantaggio: hanno commissioni molto alte. Vista l’importanza dell’argomento, andiamo ad approfondire.

Costi dei fondi comuni di investimento

I costi dei fondi comuni di investimento sono molteplici:

I fondi comuni di investimento sono soggetti a diverse tipologie di costi e commissioni:

- commissioni di gestione (una commissione annuale sul capitale investito)

- commissione di sottoscrizione (una commissione che paghi quando versi i soldi nel fondo)

- commissione di rimborso (una commissione che paghi quando tiri fuori ii soldi dal fondo)

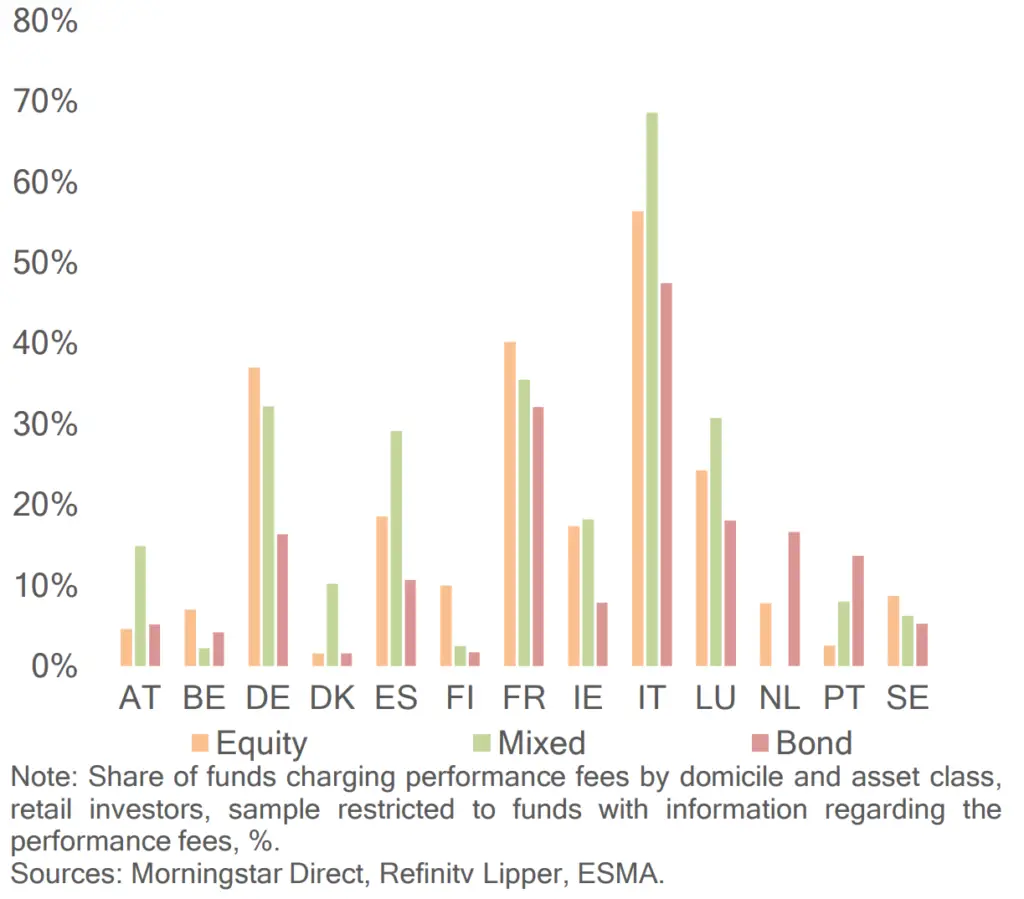

- commissione di sovra-performance (una commissione applicata se il rendimento batte il benchmark di riferimento)

- commissione di switch (una commissione applicata quando si passa da un fondo ad un altro fondo della stessa “casa”)

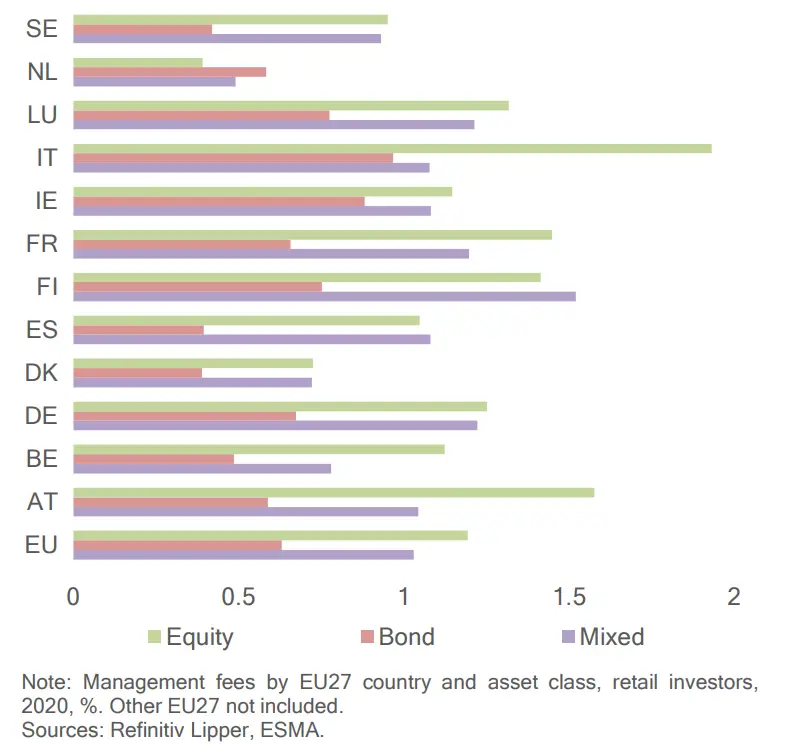

L’importo dei costi dei fondi comuni di investimento può variare notevolmente in base a diversi fattori, tra cui il tipo di fondo, la società di gestione, la classe di azioni e la dimensione del fondo.

Quindi per esempio un fondo comune che investe sul mercato americano potrebbe avere dei costi diversi rispetto ad un fondo comune che investe in obbligazioni europee. Ugualmente, un fondo comune obbligazionario di una società di gestione potrebbe avere costi decisamente diversi rispetto ad un fondo equivalente, ma offerto da un’altra società.

A quanto ammontano i costi dei fondi comuni di investimento in Italia?

Secondo l’ultimo report disponibile sull’argomento, “Il costo dei fondi comuni in Italia” della CONSOB, i costi di ingresso medi dei fondi comuni italiani sono pari all’1,5%, mentre i costi di uscita medi sono pari allo 0,05%. (ref.)

Le commissioni di sovraperformance se applicate, ammontano solitamente al 10-20% dell’extra rendimento rispetto al benchmark di riferimento.

Purtroppo a livello europeo l’Italia gode di un triste primato: è il Paese con il più alto tasso di fondi che ancora applicano commissioni di sovraperformance. (ref.)

Per quanto i costi di gestione medi dei fondi comuni di investimento in Italia invece abbiamo grande variabilità in funzione che dell’asset class in cui investe il fondo:

- 1,9% per i fondi azionari

- 0,9% per i fondi obbligazionari

- 1,4% per i fondi bilanciati

Da evidenziare il fatto che l’Italia è il Paese Europeo più costoso da questo punto di vista.

Va inoltre sottolineato che secondo lo studio “Il costo dei fondi comuni in Italia” 2016 della CONSOB, oltre il 70% di questi costi sono “costi di distribuzione” (ref.)

In altre parole, circa il 70% dei costi pagati dai sottoscrittori di un fondo andrebbero ad alimentare il meccanismo di “collocamento”, cioè la rete distributiva dei fondi (principalmente banche e consulenti).

Quindi se pensavi che le tue commissioni andassero ad alimentare file e file di analisti, purtroppo mi dispiace deluderti, non è così.

Quindi riassumendo, i costi dei fondi comuni di investimento superano abbondantemente il 1-2% all’anno, non sui guadagni, ma sul capitale investito.

Considerando che un portafoglio di investimento può rendere mediamente circa un 4-5%, ecco che il 50% dei rendimenti all’anno sono bruciati in commissioni.

Prova ad usare il calcolatore qui sotto inserendo un rendimento del 5% annuo e poi con il 3%.

Scopri le decine di calcolatori di Investimi

Sorprendente quanto, una “misera commissione” del 2% all’anno si trasforma a lungo termine in cifre veramente significative!

Se vuoi approfondire ulteriormente i costi dei fondi comuni d’investimento, ti invito a leggere questo articolo: Analisi dei costi dei fondi comuni d’investimento.

In passato i fondi comuni di investimento erano l’unica soluzione accessibile a banche ed investitori. Ecco perché ancora molti investitori hanno questi strumenti nel loro portafoglio di investimento.

Al giorno d’oggi però sono nate alternative ai fondi comuni di investimento molto valide e a basso costo (ne parleremo tra pochissimo).

I fondi di investimento sono sicuri?

Ora che abbiamo analizzato i costi, potrebbe essere interessante valutare quali sono i rischi dei fondi comuni di investimento.

I fondi comuni di investimento infatti non sono strumenti a capitale garantito e comportano quindi una esposizione a diversi tipi di rischio.

Il primo rischio che analizziamo è il rischio di mercato. I fondi comuni di investimento investono in una varietà di attività, come azioni, obbligazioni e altri strumenti finanziari. Il valore di questi investimenti può fluttuare in risposta a eventi di mercato, notizie economiche e altre influenze. Quindi, esiste il rischio che il valore delle quote del fondo comune di investimento diminuisca a causa dei movimenti del mercato.

Un ulteriore elemento di rischio da considerare è l’inflazione. L’inflazione può erodere il potere d’acquisto dei rendimenti generati dal fondo e addirittura portare a perdita di valore se l’inflazione supera il rendimento del fondo.

Il rischio inflazione è legato ad un ulteriore rischio dei fondi comuni: il rischio valutario. Se un fondo investe in valute diverse dalla valuta di base del fondo, il tasso di cambio va inevitabilmente ad influenzare anche il rendimento del fondo stesso.

Infine, abbiamo visto che i fondi comuni di investimento sono fondi a gestione attiva, in cui c’è un gestore che sceglie dove e come investire. Questo rende i fondi comuni di investimento soggetti al rischio gestione. Di conseguenza una gestione inadeguata può portare a prendere decisioni di investimento sbagliate che portano a perdite per gli investitori.

Per informazioni sui rischi specifici dei singoli fondi comuni ti invito però ad approfondire sul KID, Key Information Document, il documento che tutti i fondi devono mettere a disposizione degli investitori.

Il KID deve includere:

- Nome del Fondo: Il nome completo del fondo comune di investimento.

- Società di Gestione: Il nome della società di gestione del fondo.

- Tipo di Fondo: La categoria o la tipologia del fondo, ad esempio azionario, obbligazionario, bilanciato, mercato monetario, ecc.

- Scadenza (se applicabile): Se il fondo ha una data di scadenza o una durata specifica

- Obiettivi e Politica d’Investimento: Una spiegazione chiara degli obiettivi di investimento del fondo e della sua politica d’investimento, inclusi i tipi di asset in cui il fondo può investire

- Profilo di Rischio e Rendimento: Una valutazione del rischio associato al fondo, generalmente su una scala da 1 a 7 (dove 1 rappresenta un rischio minimo e 7 un rischio massimo). È inclusa anche una stima delle potenziali perdite e guadagni in base al profilo di rischio

- Performance Passata: Le performance passate del fondo su periodi temporali specifici, se disponibili. Solitamente, questa sezione include informazioni sugli ultimi 5 anni.

- Costi Tipici: Una stima dei costi totali che un investitore dovrebbe aspettarsi di sostenere in un anno, basata su una determinata somma di investimento.

- Politica di distribuzione: Se il fondo distribuisce dividendi (fondo a distribuzione) o se vengono reinvestite nel fondo (fondo ad accumulazione).

- Procedure di Investimento e Riscatto: Le modalità di investimento nel fondo e di riscatto delle quote, inclusi i tempi di liquidazione.

- Costi e Commissioni: Un elenco dettagliato delle commissioni e delle spese associate al fondo, inclusa la commissione di gestione annuale, eventuali commissioni di ingresso (sottoscrizione) o di uscita (rimborso), spese di switch altre spese.

Vista l’importanza di queste informazioni, assicurati di leggere con attenzione questo documento prima di investire in questi strumenti e mi raccomando, occhio ai costi e alle commissioni.

Come investire in fondi comuni di investimento

Ora che ne abbiamo analizzato le caratteristiche, è tempo di andare a vedere come investire in fondi comuni di investimento.

Partiamo dagli aspetti pratici. Dove si acquistano i fondi?

Come abbiamo visto la risposta dipende dalla tipologia di fondo comune. Di base comunque i fondi comuni di investimento possono essere acquistati mediante un intermediario:

- una banca, con o senza il supporto di un consulente bancario

- una piattaforma di trading online

Prima di procedere all’acquisto di un fondo comune però dovresti assicurarti di aver fatto una corretta pianificazione finanziaria:

Prima di investire in un fondo comune di investimento, è importante comprendere i tuoi obiettivi finanziari. Determina se stai investendo per la pensione, per una casa, per l’istruzione dei figli o per altro. Questo ti aiuterà a determinare il tuo orizzonte temporale e il livello di rischio che sei disposto a sopportare.

Valuta quanto rischio sei disposto a prendere. La tua tolleranza al rischio dipenderà dai tuoi obiettivi, dalla tua età e da quanto sei a tuo agio con le fluttuazioni del mercato.

In base a questi elementi identifica la tipologia di fondo comune o il portafoglio di fondi comuni di investimento più adatto. Ad esempio, ci sono fondi azionari, fondi obbligazionari, fondi del mercato monetario, fondi bilanciati e molti altri.

Una volta che hai deciso il tipo di fondo, inizia a cercare fondi specifici che soddisfino le tue esigenze. Valuta i costi, i rischi, le performance, la politica di distribuzione degli utili ecc… In altre parole leggi con attenzione il KID.

Per investire in un fondo comune di investimento, dovrai poi aprire un conto di investimento presso una banca, una società di gestione o un intermediario finanziario.

Se non sei in grado di svolgere queste operazioni in autonomia o semplicemente hai bisogno di una guida che ti assista in questo processo potresti rivolgerti ad un consulente bancario o ad un consulente finanziario indipendente.

Quali sono le alternative ai fondi comuni di investimento?

Come abbiamo visto i fondi comuni sono strumenti ottimi per costruire e gestire un portafoglio di investimento, sia per gli investitori autonomi che per i gestori.

Tuttavia hanno un costo che, confrontato con i rendimenti generati, risulta piuttosto rilevante.

Ecco perché ora la maggioranza degli investitori autonomi preferisce utilizzare i cugini dei fondi comuni di investimento: gli Exchange Traded Funds (ETF).

Gli ETF sono fondi simili ai fondi comuni di investimento, con la grande differenza che hanno una gestione passiva.

Cosa vuol dire gestione passiva?

Gestione passiva significa che il fondo segue quanto più fedelmente possibile l’andamento dell’indice di riferimento.

Di conseguenza il gestore dell’ETF non ha bisogno di una grande struttura di consulenti e analisti e quindi i costi si abbassano notevolmente, così come le commissioni chieste agli investitori.

Parliamo tranquillamente di commissioni 10 volte inferiori rispetto ai fondi comuni di investimento (se non oltre).

E le performance?

In finanza si dice spesso: “i rendimenti sono imprevedibili, ma le commissioni sono certe”. E’ proprio questo il grande problema dei fondi comuni di investimento. I costi sono talmente alti che anche se nel breve termine il gestore è molto bravo e sovraperforma il mercato, non è detto che sia in grado di farlo sempre. E purtroppo opera con il fardello pesante delle commissioni sulle spalle.

Questo fa sì che a lungo termine meno del 5-10% dei fondi comuni sovraperforma i cugini a gestione passiva, gli ETF.

Se vuoi scoprire di più ti invito a leggere questi due articoli: