Fondo pensione Aperto o Chiuso? O meglio un PIP? Scopriamo le differenze e cosa conviene

| Fondi Chiusi | Fondi aperti | PIP | |

| Vincoli per adesione | Vincolato | Nessun Vincolo | Aperti a tutti |

| Dedicato principalmente a: | Lavoratori dipendenti | Tutti | Tutti |

| E’ possibile versare il TFR? | Sì | Solo i dipendenti privati | Solo i dipendenti privati |

| Contributo del datore di lavoro? | Sì | Sì | No |

| Gestione | Società ad hoc | Banche e assicurazioni | Banche e assicurazioni |

Che tipo di fondo pensione mi conviene scegliere? Un fondo aperto, un fondo chiuso o un PIP? Quali sono le differenze? Se ti sei mai posto queste domande allora sei nel posto giusto! Oggi cercheremo di dare una risposta proprio a queste domande.

Previdenza, Pensione integrativa e fondo pensione

Uno dei temi caldissimi della finanza personale è la previdenza, cioè la pianificazione finanziaria di quella fase della vita in cui non potremo più contare sul reddito da lavoro. Lo stato Italiano impone già una forma di pianificazione pensionistica con la previdenza obbligatoria. Infatti ogni anno tutti i lavoratori dipendenti o a partita IVA sono costretti a versare dei contributi obbligatori per la pensione. Se vuoi scoprire di più su quanto versi ogni anno ti invito a leggere questo articolo:

Contributi obbligatori PENSIONE: quanto devo pagare?

La pensione pubblica però è sempre più striminzita, come dimostrato dal continuo abbassamento del tasso di sostituzione (il rapporto fra la prima rata annua di pensione erogata e l’ultima retribuzione annua percepita). Ad oggi la media del tasso di sostituzione è pari a circa il 60%, che scende a poco più del 50% per lavoratori autonomi e professionisti (ilsole24ore).

Oltre ai contributi obbligatori, lo Stato ha iniziare ad incentivare la previdenza integrativa.

Grazie a degli importanti benefici fiscali, il cittadino è incentivato ad iscriversi ad un fondo pensione.

Andiamo quindi a vedere quali sono i benefici fiscali che si possono ottenere ed i 3 tipi di fondo pensione:

- Fondo pensione Chiuso

- Fondo pensione Aperto

- Piano Individuale Pensionistico (PIP)

Cos’è un fondo pensione?

Un fondo pensione è uno strumento di investimento riconosciuto dal sistema fiscale italiano che permette di investire con grandi vantaggi fiscali.

Investendo in un fondo pensione si investe in una serie di strumenti finanziari (azioni, obbligazioni, fondi, derivati) che investono sui mercati finanziari. In funzione del livello di rischio che il sottoscrittore vuole correre si individuano 4 comparti:

- garantito (comparto che prevede una garanzia di restituzione di capitale o rendimento minimo)

- obbligazionario (comparto che investe prevalentemente in strumenti obbligazionari; l’investimento in azioni assume carattere residuale e comunque non supera il 30 per cento del patrimonio)

- azionario (almeno il 50 per cento del patrimonio è investito in azioni)

- bilanciato o flessibile (tutti gli altri casi)

Cos’è un fondo pensione Chiuso

Un fondo pensione Chiuso, o negoziale, è un fondo ad accesso limitato. Per accedere a questi fondi i lavoratori devono soddisfare determinate caratteristiche di occupazione o di residenza geografica.

Per esempio il fondo Fon.Te, uno dei fondi pensione più grandi in Italia, nella sua homepage ha la seguente dicitura:

“Possono aderire a Fon.Te. tutti i lavoratori assunti a tempo indeterminato, con contratto a tempo pieno o a tempo parziale nonché i lavoratori assunti a tempo determinato ovvero con periodicità stagionale, la cui attività lavorativa abbia durata complessivamente non inferiore a tre mesi nell’anno ai quali viene applicato uno dei seguenti contratti:

- CCNL per i dipendenti del Terziario, della distribuzione e dei servizi (CONFCOMMERCIO);

- CCNL per i dipendenti da aziende del settore Turismo

- CCNL dipendenti da aziende ortofrutticole e agrumarie;

- CCNL dipendenti da impianti sportivi;

- …… la lista è molto lunga ma te la risparmio ”

Come puoi vedere il fondo sembra destinato ai soli lavoratori dipendenti, tuttavia e notizia piuttosto recente che si sia trovato un accordo per aprire il fondo alle partite IVA.

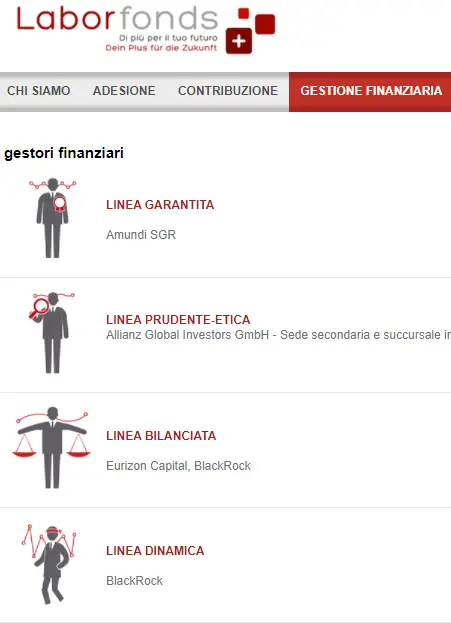

Un altro esempio di fondi chiusi, in cui la selezione avviene invece per residenza geografica è il fondo Laborfond (a cui aderisco anche io), riservato ai lavoratori in provincia di Trento e Bolzano.

Questi fondi sono generalmente gestiti nelle attività quotidiane da a società indipendenti, che però possono avvalersi di altre società finanziarie per la gestione effettiva del fondo di investimento. Per esempio il fondo Laborfond a cui sono iscritto affida ogni comparto ad una società esterna diversa.

Cos’è un fondo pensione Aperto

I fondi pensione aperti sono fondi pensione aperti a chiunque voglia aderire. Contrariamente ai fondi chiusi non è necessario soddisfare nessun prerequisito per accedere.

Che tu sia una partita IVA, un lavoratore dipendente, o un disoccupato, maggiorenne o minorenne puoi sempre aprire un fondo pensione aperto.

Questi fondi sono generalmente gestiti da banche ed assicurazioni come:

- Allianz

- Generali

- Intesa Sanpaolo

- Unicredit

- Unipolsai

- ecc..

Una differenza importante rispetto ai fondi pensione chiusi è che i dipendenti pubblici non possono destinare il loro TFR a un fondo pensione aperto, ma possono comunque contribuire con dei versamenti volontari.

Vista appunto la volontarietà dei contributi, i fondi pensione aperti sono accessibili a tutti (dipendenti pubblici, privati, partite IVA, minorenni, maggiorenni, lavoratori o meno)

Cos’è un PIP

I Piani individuali pensionistici di tipo assicurativo (PIP) sono forme pensionistiche complementari istituite da imprese di assicurazione a cui è possibile aderire solo su base individuale indipendentemente dalla propria situazione lavorativa.

In altre parole un PIP è una via di mezzo tra un’assicurazione ed un fondo di investimento.

Come per i fondi pensioni aperti, la gestione è affidata a banche ed assicurazioni.

Una seconda similitudine è data dal fatto che i dipendenti pubblici non possono destinare il loro TFR a un PIP, ma possono comunque contribuire con dei versamenti volontari.

Una cosa molto importante da sapere è che, indipendentemente dal fatto che si tratti o meno di lavoratore pubblico, non si ha diritto al bonus del datore di lavoro.

Vista appunto la volontarietà dei contributi, i fondi pensione aperti sono accessibili a tutti (dipendenti pubblici, privati, partite IVA, minorenni, maggiorenni, lavoratori o meno)

Cosa conviene? Fondo pensione Aperto, Chiuso e PIP?

Alziamo un po’ la temperatura. Sono andato a sfogliare l’intero database dei fondi pensione riconosciuti dalla Commissione di Vigilanza dei Fondi Pensione (COVIP), l’ente che statale che si occupa di supervisionare l’attività degli istituti che offrono prestazioni legate alla pensione integrativa.

Secondo quanto riportato sul sito, esistono 463 fondi pensione e PIP autorizzati:

- 96 fondi pensione chiusi

- 187 fondi pensioni aperti

- 180 piani individuali pensionistici (PIP)

Questi conti sono segmentati in 5 comparti:

- 141 fondi Garantiti

- 36 fondi Obbligazionari Puri

- 49 fondi Obbligazionari Misti

- 133 fondi Bilanciati

- 104 fondi Azionari

| NUMERO DI CONTI PER TIPOLOGIA | Fondi pensione Chiusi | Fondi pensione Aperti | PIP |

| Garantiti | 31 | 45 | 65 |

| Obbligazionari Puri | 3 | 26 | 7 |

| Obbligazionari Misti | 16 | 22 | 11 |

| Bilanciati | 30 | 55 | 48 |

| Azionari | 16 | 39 | 49 |

Confronto dei costi dei fondi pensione

| COSTI (ISC) | Fondi pensione Chiusi | Fondi pensione Aperti | PIP |

| Garantiti | 0,54% | 1,21% | 1,87% |

| Obbligazionari Puri | 0,38% | 1,10% | 1,95% |

| Obbligazionari Misti | 0,38% | 1,10% | 1,95% |

| Bilanciati | 0,37% | 1,46% | 2,12% |

| Azionari | 0,38% | 1,72% | 2,71% |

Come puoi vedere i fondi pensione chiusi (FPN) sono decisamente i più convenienti in termini di costi. Facendo un confronto degli Indicatori Sintetici di Costo (ISC) rispetto alle altre tipologie di fondi pensione, i fondi pensione negoziali sono mediamente 3,4 volte più economici dei fondi pensione aperti e 5,3 volte più economici dei PIP.

Questa è un’informazione fondamentale perchè sui rendimenti non c’è alcuna certezza visto che sono dati dall’andamento dei mercati. Al contrario, i costi sono una certezza! Specialmente se se sono fissi, come per esempio le spese di adesione, e di chiusura, di gestione ecc…

L’1% in più di costi può sembrare poco, ma nel lungo periodo si ha un effetto composto degli interessi. Così come l’interesse composto fa aumentare il tuo capitale nel tempo, così anche gli interessi erodono piano piano lo erodono. Non ci credi?

Vediamo cosa succede ad un capitale di 50.000€ con un interesse negativo del 1% all’anno per 30 anni.

Dopo 30 anni, per colpa di un misero 1%, un capitale di 50.000€ si è trasformato in 37.000€. Quel 1%, anno dopo anno ha portato ad una perdita totale del valore del 26%! Prova a cambiare la casella “rendimento medio annuo” e ad utilizzare il 2% e vedrai che anche un semplice 1% in più o in meno fa una bella differenza!

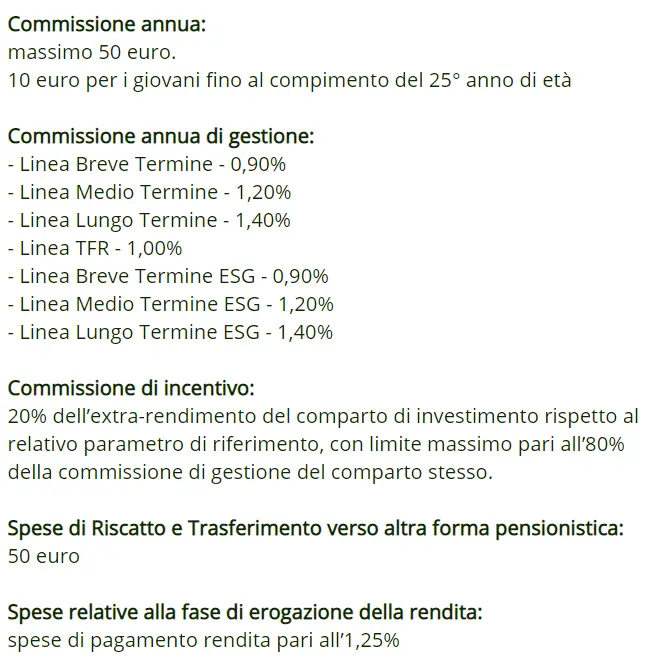

Ora che abbiamo visto cosa può fare un semplice 1% in più di commissioni, andiamo a vedere le commissioni che vengono applicate ad un fondo attivo. Ti riporto l’esempio delle spese legate ad un fondo pensione aperto Intesa Sanpaolo (il primo che mi è passato sotto mano):

Sono spese veramente alte, rispetto a quelle di un qualunque fondo pensione negoziale! Per non parlare delle “spese di pagamento della rendita ” del 1,25%. Sono veramente una cosa indecente!

Quindi se puoi, fai un favore a te stesso e opta per un fondo chiuso!

Confronto dei rendimenti dei fondi pensione

| RENDIMENTI MEDI ANNUI 2020 | Fondi pensione Chiusi | Fondi pensione Aperti | PIP |

| Garantiti | 0,87% | 1,64% | 1,30% |

| Obbligazionari Puri | 1,28% | 1,38% | 2,39% |

| Obbligazionari Misti | 3,55% | 2,24% | 0,99% |

| Bilanciati | 3,83% | 2,72% | 2,98% |

| Azionari | 6,26% | 2,69% | 0,78% |

Questi rendimenti sono al netto delle spese di gestione e degli oneri fiscali sui rendimenti. Quindi sono piuttosto significativi delle reali performance realizzate dai fondi. Attento c’è un però. I rendimenti sono al netto delle spese che abbiamo appena visto ma non considerano gli oneri che gravano direttamente sull’aderente (ad esempio, se previste, le commissioni di iscrizione, le commissioni in cifra fissa o in percentuale sui versamenti applicate ogni anno, ecc.). E come abbiamo visto questi costi sono generalmente molto più alti per i fondi aperti ed i PIP.

Di conseguenza i rendimenti reali dei FPA e dei PIP sarebbero in proporzione ancora più bassi rispetto ad i rendimenti medi annui dei fondi chiusi.

Quindi se non ti avessi ancora convinto con l’analisi dei costi, lo ripeto:

I migliori fondi pensione integrativi sono i fondi chiusi!

Se hai già fatto un PIP o un fondo aperto e vuoi trasferirti ad un fondo chiuso, sappi che, ammesso che soddisfi le caratteristiche necessarie per accedere, puoi chiedere il trasferimento in qualunque momento!

Fiscalità della pensione integrativa per dipendenti

È inutile nasconderlo. I lavoratori dipendenti sono i più agevolati dal punto di vista della fiscalità dei fondi pensione. Se lavori come dipendente non solo hai diritto alla deducibilità dei contributi che versi attivamente (fino a 5.164€) ma, se decidi di fare un versamento automatico di una piccola parte del tuo stipendio direttamente nel fondo pensione, puoi anche contare sul bonus del datore di lavoro.

In altre parole puoi contribuire al fondo pensione in 3 modi:

- Destinando il tuo TFR al fondo pensione

- Destinando una piccola parte del tuo stipendio (in questo potresti ottenere anche il bonus del datore di lavoro)

- Facendo dei versamenti volontari dal tuo conto corrente

I contributi deducibili (ti danno diritto ad uno sconto sulle tasse) sono solamente quelli al modo 2 e 3 e fino ad una soglia di 5.164€.

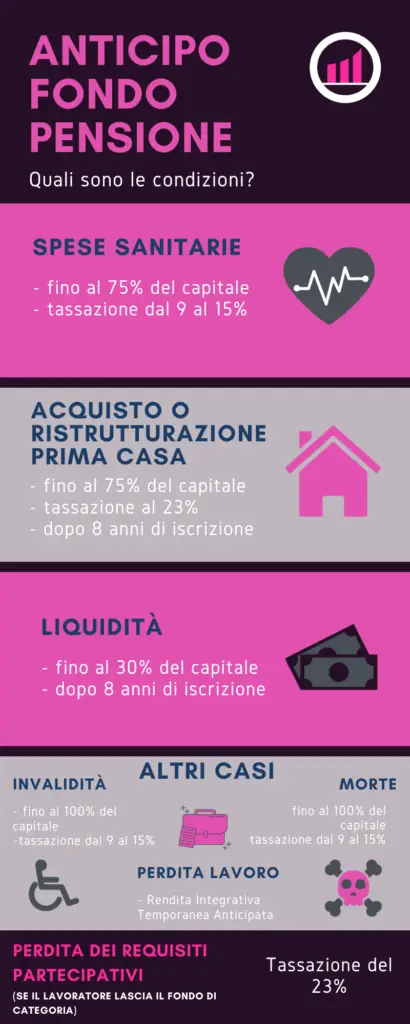

Una volta che i soldi sono sul fondo pensione vengono tassati solo nel momento in cui ne entri in possesso. Per rientrare in possesso del capitale investito nel fondo pensione ci sono 3 modalità:

- Perdita dei requisiti di accesso al fondo

- Richiedi un anticipo

- Arrivi alla pensione (raggiungimento del requisito di pensionamento)

Nel primo e secondo caso potrai ritirare una parte o tutto il capitale versato a seconda della ragione per cui hai perso i requisiti.

L’immagine qui sotto riassume invece le ragioni per cui è possibile chiedere un anticipo e la relativa tassazione.

Infine se porti il capitale versato fino alla pensione avrai diritto ad una tassazione agevolata che va dal 13% al 9% in funzione del numero di anni per cui hai aderito al fondo pensione. Ti lascio la tabella dell’andamento della tassazione in funzione degli anni di anzianità di adesione in fondo a questo articolo. In questo caso potrai incassare fino al 50% del tuo capitale in un’unica soluzione ed il restante 50% sotto forma di rendita mensile.

Pensione integrativa per Partite IVA

Anche le partite IVA possono contare su molti dei benefici di cui gode il fondo pensione del fondo pensione.

La differenza principale sta però nel fatto che le partite IVA non potranno versare un TFR ( visto che non hanno un TFR) e non potranno neanche contare sul bonus del datore di lavoro (visto che non hanno un datore di lavoro).

Tuttavia c’è da fare un appunto. Per fare un’analisi completa dobbiamo distinguere il caso di una partita IVA a regime ordinario e una a regime forfettario.

Fondo pensione e Partita IVA a regime ordinario e semplificato

Le partite IVA a regime ordinario e semplificato possono portare in deduzione i versamenti fatti sul fondo pensione. Di conseguenza possono contare sui vantaggi fiscali immediati offerti dalla previdenza integrativa.

Fondo pensione e Partita IVA a regime forfettario

Le partite IVA a regime forfettario invece possono dedurre solamente la previdenza obbligatoria (dell’INPS o della cassa di riferimento) ma non possono dedurre i versamenti al fondo pensionistico integrativo. Di conseguenza verranno meno i vantaggi fiscali immediati. Tuttavia aprire un fondo pensione potrebbe comunque avere senso per accumulare anni di anzianità nel fondo, in vista magari di un passaggio futuro al regime ordinario ( che come abbiamo visto può contare sui vantaggi fiscali legati alla deducibilità dei contributi al fondo pensione).

Inoltre, i contributi versati da una partita IVA a regime forfettario, visto che non sono stati dedotti, non sono soggetti a tassazione nel momento in cui decidessi di accedere ai soldi. In altre parole, versare in un fondo pensione per una partita IVA e molto simile a fare un Piano di Accumulo con maggiori vantaggi fiscali (visto che viene applicata una tassazione agevolata del 20% sui profitti invece che del normale 26%) ma maggiori vincoli (visto che di solito vengono applicati dei vincoli per entrare ed uscire dal fondo).

Vantaggi e svantaggi del fondo pensione

Ti stai ancora chiedendo: perchè fare un fondo pensione? O perché NON fare un fondo pensione. Lo scopriamo subito andando a guardare i vantaggi e gli svantaggi della previdenza integrativa.

Non voglio dilungarmi troppo sui vantaggi e gli svantaggi del fondo pensione, ma penso che siano comunque interessanti, quindi te li riassumo qui di seguito in maniera schematica.

Vantaggi del fondo pensionistico integrativo:

- Deducibilità dei versamenti volontari

- Ridotta tassazione del TFR

- Gestione passiva (non devi dichiarare niente)

- Impignorabilità e insequestrabilità

Svantaggi del fondo pensionistico integrativo:

- visto lo scopo previdenziale, lo Stato disincentiva l’anticipo dei capitali con grandi penalità in caso di richiesta di anticipo

- il capitale è vincolato per lungo tempo

- i fondi aperti e PIP applicano commissioni piuttosto elevate

Fare un fondo pensione o meglio investire per conto proprio?

La risposta come al solito è dipende. Dipende molto dalla tua situazione:

- Sei un dipendente o una partita IVA?

- Se sei una partita IVA, sei a regime ordinario o forfettario?

- Potresti aver bisogno dei soldi in anticipo rispetto alla pensione?

- Sei in grado di gestire un portafoglio di investimento o dovresti rivolgerti ad un professionista o una banca?

- Quali sono i costi di gestione del tuo fondo pensione o del tuo portafoglio?

Se hai già più o meno valutato queste informazioni, allora sicuramente ti interesserà questo articolo:

CONFRONTONE: Fondo Pensione vs ETF globale | Analisi

In questo articolo ho calcolato step by step il guadagno netto che si otterrebbe investendo in un fondo pensione e in un portafoglio di investimento di ETF e li ho confrontati. Il risultato è molto interessante quindi se sei indeciso se investire per conto tuo o tramite il fondo pensione sono sicuro che questo articolo sarà di tuo interesse!

Se invece vuoi approfondire altri strumenti per pianificare al meglio la tua pensione ti consiglio di leggere questa guida:

Altre risorse utili:

| Tempo di permanenza in anni | Tassazione al momento del pensionamento |

| 1 | 23,00% |

| 2 | 23,00% |

| 3 | 23,00% |

| 4 | 23,00% |

| 5 | 23,00% |

| 6 | 23,00% |

| 7 | 23,00% |

| 8 | 23,00% |

| 9 | 23,00% |

| 10 | 23,00% |

| 11 | 23,00% |

| 12 | 23,00% |

| 13 | 23,00% |

| 14 | 23,00% |

| 15 | 15,00% |

| 16 | 14,70% |

| 17 | 14,40% |

| 18 | 14,10% |

| 19 | 13,80% |

| 20 | 13,50% |

| 21 | 13,20% |

| 22 | 12,90% |

| 23 | 12,60% |

| 24 | 12,30% |

| 25 | 12,00% |

| 26 | 11,70% |

| 27 | 11,40% |

| 28 | 11,10% |

| 29 | 10,80% |

| 30 | 10,50% |

| 31 | 10,20% |

| 32 | 9,90% |

| 33 | 9,60% |

| 34 | 9,30% |

| 35 | 9,00% |

https://www.covip.it/sites/default/files/fondipensionenegoziali_0.pdf

https://www.covip.it/sites/default/files/fondipensioneaperti_0.pdf

La tassazione alla pensione è del 15% nei primi 15 anni, non del 23%.

Ciao,

Grazie per il tuo commento. Confermo che al momento del pensionamento è dal 9 al 15 🙂 dove è indicato 23?

Grazie per le risposte.

Sul punto 1: in caso il fondo preveda costi di trasferimento, di che ordine di grandezza parliamo? (Decine, centinaia o migliaia di euro)

Sul punto 2: la tassazione in caso di riscatto per andare all’estero é 23% per tutti i fondi?

Sul punto 1: in caso il fondo preveda costi di trasferimento, di che ordine di grandezza parliamo? (Decine, centinaia o migliaia di euro)

Dipende dal contratto. Per quanto ho potuto vedere io, parliamo di decine di euro.

Sul punto 2: la tassazione in caso di riscatto per andare all’estero é 23% per tutti i fondi?

Esatto 🙂

Articolo interessante.

Un paio di domande:

1) Se cambio CCNL, con quali tempi e con quali costi posso trasferire l’intera quota da un fondo chiuso a un altro fondo chiuso/aperto/PIP?

2) Cosa succede se ho aderito a un fondo chiuso e dovessi andare a lavorare all’estero?

Grazie per le risposte

Ciao Ciro,

Grazie per l’input! Penso scriverò un articolo di approfondimento a breve in caso lo linkerò qui sotto.

Nel mentre trovi qui sotto la risposta alle tue domande.

1) Se cambio CCNL, con quali tempi e con quali costi posso trasferire l’intera quota da un fondo chiuso a un altro fondo chiuso/aperto/PIP?

Se perdi i requisiti, quindi per esempio per il cambio di CCNL, puoi trasferire la posizione al nuovo fondo pensione senza pagare tasse.

Io l’avevo fatto qualche anno fa e mi pare che ci sia voluto un po’, qualche mese. La procedura è semplice (devi compilare un paio di moduli molto semplici e indicare i dettagli del nuovo fondo) ma le tempistiche sono lunghe.

Per quanto riguarda i costi di trasferimento, dipende dal tuo fondo pensione. Ne ho analizzato qualcuno, e alcuni non ne avevano mentre altri invece sì.

2) Cosa succede se ho aderito a un fondo chiuso e dovessi andare a lavorare all’estero?

In questo caso perderai i requisiti di adesione al fondo. Quindi potrai riscattare la tua posizione oppure stoppare la contribuzione e mantenere l’adesione al fondo.

Fammi sapere se hai altri dubbi,

Matteo