Cos’è un portafoglio di investimento? Come si costruisce? Esempi di portafoglio

Cos’è un portafoglio di investimento? Come lo costruisco? Come lo devo gestire? Come tengo traccia dei miei investimenti?

In questo articolo cercherò di rispondere a tutte le domande che ti vengono in mente sul portafoglio di investimento, e spero anche di più!

Se una volta che avrai finito di leggere questo articolo avrai ancora delle domande sul portafoglio di investimento a cui non hai trovato risposta, fammelo sapere nei commenti, così provvederò subito ad integrare l’articolo con le informazioni necessarie per rispondere alla tua domanda!

Detto questo… non perdiamo altro tempo, addentriamoci subito nel cuore della questione: cos’è un portafoglio di investimento?

Cosa è un portafoglio di investimento

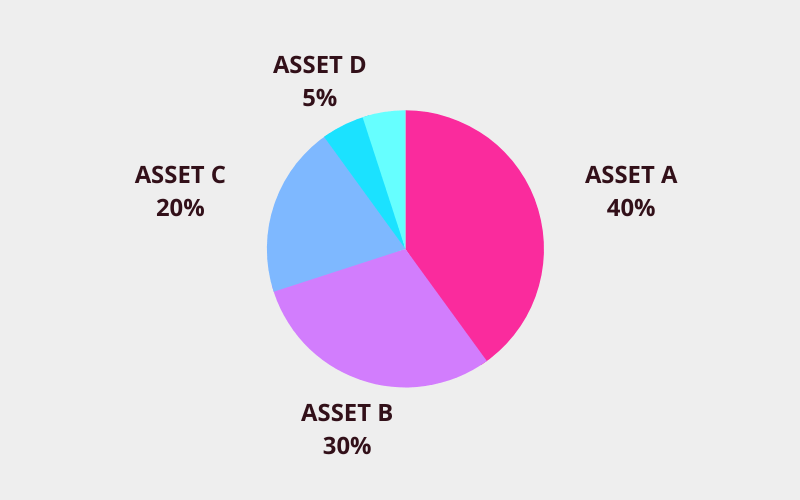

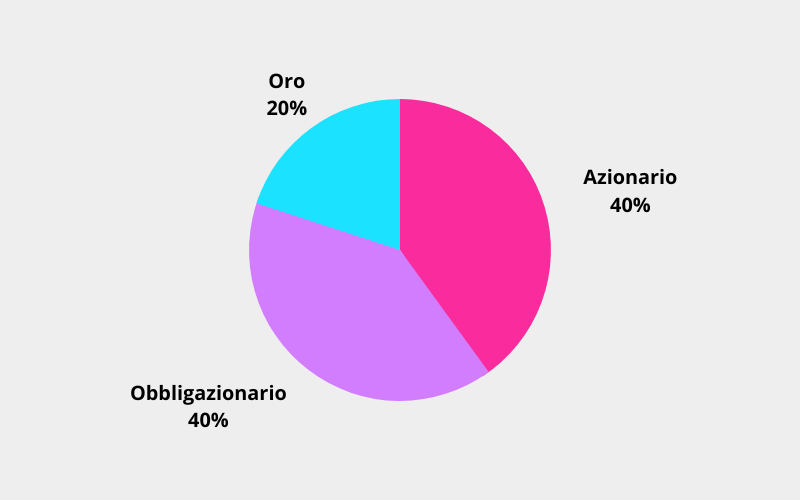

Il portafoglio di investimento non è altro che la raccolta di risorse e attività di cui dispone un investitore. Un portafoglio è solitamente rappresentato mediante un grafico a torta in cui ciascuna fetta rappresenta una determinata attività o risorsa. La dimensione della fetta dipende dal peso che ciascuna attività o risorsa ha sul totale del portafoglio.

Cosa è un asset

Nella definizione di portafoglio le abbiamo chiamate risorse o attività, ma il nome corretto sarebbe asset.

Cos’è quindi un ASSET? Un asset non è altro che un qualcosa che soddisfa almeno una di queste 3 caratteristiche:

- ti genera pagamenti periodici (rendite passive)

- si apprezza nel tempo

- conserva il suo valore

Il modo più facile per farti capire cos’è un asset è fare alcuni esempi pratici di asset:

- immobile, garage, cantina in via Investimi 4

- auto, moto d’epoca

- il casco che Valentino Rossi ha usato per celebrare la vittoria del suo settimo campionato del mondo MotoGP

- le azioni Facebook, i BTP, le quote di del fondo ARKX

- fondo pensione Laborfond

- l’assicurazione vita a scopo d’investimento

- libretto di risparmio postale

- le quote della società che possiedi

Scommetto che la prima domanda che ti è sorta è:

La mia casa di proprietà e la mia auto sono un asset? Fanno parte del mio portafoglio?

La risposta è che le teorie a riguardo sono discordanti. Se hai avuto la freddezza di aver acquistato casa come forma di investimento allora effettivamente potresti considerarla come un investimento e quindi come parte del tuo portafoglio. Se non è così, probabilmente non dovresti considerarla come un investimento e quindi non calcolarla nel tuo portafoglio.

1° Casa = tetto sopra la testa

La casa deve essere comoda e confortevole, adattarsi alle tue necessità. Punto. Se poi si apprezza tanto meglio. Ma se la vendi poi cosa fai? Con ogni probabilità finirai per spendere altrettanti soldi per acquistarne una nuova. Quindi alla fine i soldi che leghi all’immobile rimangono sempre e comunque legati ad un immobile. Tanto vale non considerarli nel tuo portafoglio e concentrarsi sugli altri asset.

Lo stesso vale per l’auto.

La funzione dell’auto è il trasporto.

L’auto ti deve portare dal punto A al punto B. Quando hai scelto la tua auto hai pensato al suo valore da qua a 5 anni? Si apprezzerà o si deprezzerà?

Sia per l’auto che per la casa la questione si ribalta quando parliamo di seconde case o seconda auto, insomma per cose che non ti servono nella vita quotidiana per vivere. Se questi acquisti sono stati fatti con coscienza possono essere tranquillamente considerati degli investimenti. Il discriminante sta nel come li gestisci. Se la seconda casa viene usata solamente come casa vacanza, senza alcuna pianificazione finanziaria, allora neanche questa è un investimento. Ma se correttamente amministrata può tranquillamente diventare un asset. Lo stesso vale per la seconda auto, specie se da collezione.

Come dice il vecchio Robert Kiyosaki test finale per vedere se un’attività o un bene che possiedi è un asset è:

Questa cosa mi fa spendere o mi fa guadagnare soldi?

Se la risposta è: “mi fa guadagnare” allora hai a che fare con un asset.

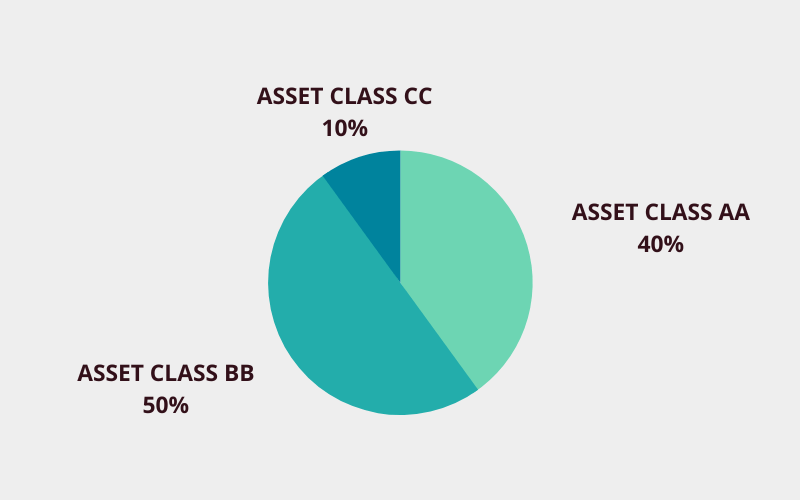

Cosa è un asset class

Un ASSET CLASS è un raggruppamento di asset che presentano le medesime caratteristiche. In altre parole è una categoria di asset.

Proviamo a fare degli esempi di asset class:

- real estate

- assicurazioni

- cash

- liquidità

- fondo pensione

- quote di startup

- azioni americane

- azioni europee

- obbligazioni

- junk bonds

- REITS

- criptovalute

- collectables

In realtà potresti creare delle asset class su misura per le tue necessità. Come ti ho detto l‘importante è che ci sia uniformità tra gli asset che inserisci all’interno della tua asset class.

Ad ogni modo ti consiglio di attenerti alle classificazioni più utilizzate. Per esempio per quanto riguarda gli strumenti finanziari esiste una classificazione piuttosto specifica e consolidata. Se vuoi approfondire la questione ti lascio la lista delle asset class finanziare tra le risorse alla fine di questa guida.

Come costruire un portafoglio di investimento

Ci sono 2 strategie per costruire un portafoglio di investimento:

- sfruttare le opportunità

- pianificare

Forse più che 2 strategie per costruire un portafoglio di investimento sarebbe meglio dire 2 tipologie di investitore.

L’investitore poco informato, che per una ragione o per l’altra, grazie ai consigli dei parenti, dell’amico che lavora in banca o ha un immobiliare , o per puro caso, si è trovato a controllare degli asset.

La seconda tipologia di investitore è quello che pianifica, l’acquisto, la gestione e la vendita dei propri asset. Ha sotto controllo i guadagni, le spese, e soprattutto il rischio associato ai suoi investimenti.

Ecco secondo me chiunque dovrebbe puntare a diventare la seconda tipologia di investitore. O almeno puntare ad avvicinarsi a questa tipologia di investitore. La questione è semplice. Non può andare sempre tutto bene.

Il vero investitore è colui che ha sotto controllo la situazione, sa che rischi sta correndo e sa come agire nei momenti di difficoltà. In altre parole sa come gestire il rischio.

Come gestire il rischio degli investimenti

Ogni forma di investimento, ogni singolo strumento porta con sé dei rischi.

Solitamente maggiori sono i rischi maggiore è il rendimento per l’investitore. Non è un caso che i conti correnti e anche i conti deposito ormai non rendano nulla.

Rischio praticamente nullo, rendimento praticamente nullo

Se vogliamo aumentare i guadagni dei nostri investimenti è quindi fondamentale essere in grado di valutare i rischi che stiamo correndo.

Come fai a valutare il rischio di un investimento?

Il primo passo per valutare il rischio di un investimento è la consapevolezza. Il secondo è la conoscenza. Il terzo è la valutazione numerica del rischio.

Per valutare i rischi che stai correndo devi per prima cosa essere consapevole di quello che stai facendo. Il secondo passo è informarsi e acquisire una conoscenza specifica dell’argomento. Una volta che hai le giuste conoscenze per valutare i rischi puoi valutare nello specifico, in termini numerici i rischi che stai correndo.

Le diverse forme di investimento hanno diversi modi per valutare il rischio in termini numerici. Nell’ articolo “ Come valutare il RISCHIO di una azione” ti ho presentato i metodi più utilizzati per valutare il rischio degli strumenti finanziari.

Visto che sicuramente non vorrai fare la fatica di leggere tutto l’articolo ti dico che solitamente il rischio è espresso in termini di variazione media del prezzo su un arco temporale. In termini scientifici questa quantità viene detta Deviazione standard. Ricordati di questo termine perché ci tornerà utile tra poco.

Prima di anticiparti troppo però vorrei farti notare una cosa. Tutto è collegato. Come ti ho raccontato in questo articolo “ Ciclo economico e performance degli Asset Finanziari” i prezzi delle asset class non sono scollegati l’uno dall’altro.

Se l’asset class delle azioni americane iniziasse a calare, molto probabilmente anche le azioni europee inizierebbero a scendere. In questo caso si parla di correlazione positiva. Solitamente invece la relazione è inversa tra azioni e obbligazioni.

Se improvvisamente le azioni iniziassero ad avere dei rendimenti molto bassi, le persone inizierebbero ad acquistare obbligazioni, spingendo in alto il prezzo delle obbligazioni e abbassando quello delle azioni.

Per tenere conto di queste relazioni dobbiamo diversificare il portafoglio.

Scopri di più sulle diverse tipologie di rischio

Cosa vuol dire diversificare

Diversificare il portafoglio vuol dire avere in portafoglio asset appartenenti a diverse asset class. Che è un modo complicato per dire che non dobbiamo avere solamente azioni, obbligazioni, o solo un appartamento in affitto.

E’ meglio possedere un po’ di tutto in modo tale che se anche se il valore di una cosa cala, possiamo contare sugli introiti degli altri asset.

Da bravo ingegnere posso dirti che questo concetto è simile a quello di resilienza o ridondanza. Preferisci una casa con una colonna sola o una casa con 4 o più colonne?

Diversificare ad minchiam però non ha alcun senso.

Se in portafoglio hai solamente azioni tecnologiche americane sei comunque esposto al rischio di crolli del mercato americano. Se invece hai un po’ di azioni tecnologiche americane, un fondo comune di investimento su aziende industriali cinesi, Titoli di stato Europei e una casa in affitto a Madonna di Campiglio, capisci che le probabilità che tutti queste cose smettano di portarti dei soldi contemporaneamente sono molto basse.

Come si fa quindi a capire come combinare le diverse asset class? Lo scopriamo nel prossimo capitolo.

Tipologie di asset allocation

L’asset allocation è l’arte di combinare gli asset per ottenere il giusto rapporto tra rischio e rendimento.

In funzione dei tuoi obiettivi e delle tue competenze puoi decidere tra 3 tipologie di asset allocation:

- asset allocation strategica

- asset allocation tattica

- asset allocation dinamica

L’asset allocation strategica consiste nel creare un portafoglio più o meno statico che vada bene per qualunque condizione di mercato. In altre parole una volta definito cosa e quanto inserire in portafoglio non dovrai preoccuparti di come si comporta il mercato.

L’asset allocation tattica cerca invece di cavalcare l’onda del mercato, sfruttando i cicli economici, e scegliere le asset class che performano meglio nelle condizioni attuali del mercato.

L’asset allocation dinamica invece cerca di sfruttare delle condizioni temporanee del mercato. Questa forma di asset allocation è quasi accumunata al trading.

| Asset allocation | Orizzonte temporale | Tempo di gestione | Competenze richieste |

| Strategica | Lungo | Basso | Limitate |

| Tattica | Medio – Lungo | Medio | Medie |

| Dinamica | Medio – Breve | Alto | Alte |

Se vuoi approfondire la questione asset allocation puoi leggere l’articolo specifico che ho scritto a riguardo:

Asset Allocation | Guida introduttiva

Come ottimizzare il portafoglio

Come abbiamo visto fare una corretta asset allocation ci permette di diversificare e diminuire il rischio. Come abbiamo detto però anche diversificare ad minchiam non ha senso. Bisogna farlo con coscienza. Investire il 80% in azioni, il 15% in obbligazioni, il 5% oro può darci una discreta diversificazione. Ma siamo sicuri che il rischio ed il rendimento siano compatibili con i nostri obiettivi di investimento?

Siamo sicuri che questo portafoglio ci permetterà di ottenere mediamente un rendimento soddisfacente e che ci permetterà di raggiungere i nostri obiettivi di investimento?

Per verificare se è effettivamente così non puoi fare altro che calcolarlo.

Il procedimento non è troppo complesso però se dovessi spiegartelo qua questo articolo verrebbe il doppio. Quindi se vuoi ottimizzare il tuo portafoglio per i tuoi obiettivi di investimento ti invito a scaricare la guida che trovi nella sezione risorse di Investimi.

Ribilanciare il portafoglio

Ok, abbiamo definito la nostra asset allocation. Abbiamo stabilito che peso ciascun asset deve avere sul totale del nostro portafoglio. Ora non ci resta che goderci i proventi del nostro portafoglio.

Ah no aspetta. Il mercato è in continua evoluzione. I prezzi degli asset continuano a cambiare e con il prezzo cambia anche il loro peso all’interno del portafoglio!

Ogni tot è quindi necessario ribilanciare il portafoglio d’investimento.

Cosa vuol dire ribilanciare il portafoglio?

Ribilanciare vuol dire riportare il peso degli asset alla percentuale stabilita nel momento in cui abbiamo fatto l’asset allocation.

Esistono diversi modi per ribilanciare il portafoglio. Puoi vendere gli asset che hanno assunto un peso troppo grande, puoi acquistare gli asset che si sono svalutati troppo o entrambe le cose. Comunque tu decida di procedere sappi che ci sono delle differenze in termini di performance visto che viviamo in un mondo fatto di tasse e commissioni.

Se vuoi approfondire tutti questi aspetti puoi farlo su questo articolo:

Ribilanciare il portafoglio: 4 strategie pratiche per PIC e PAC

Perchè ribilanciare il portafoglio è importante?

Ribilanciare è molto importante perchè permette di mantenerci in linea con i nostri obiettivi di investimento. Ci permette di mantenere il profilo di rischio rendimento che abbiamo definito facendo l’asset allocation! Se non ribilanciassimo infatti a lungo andare i pesi degli asset potrebbero cambiare in maniera significativa e con ogni probabilità finiremmo per avere un profilo di rischio superiore a quello che abbiamo scelto per noi.

Contemporaneamente, ribilanciando il portafoglio stiamo “vendendo alto e acquistando basso”. Infatti durante un ribilanciamento stiamo vendendo gli asset che si sono apprezzati più del previsto e stiamo acquistando gli asset che si sono svalutati di più.

A lungo termine quindi ribilanciando dovremmo godere di questo effetto “vendi alto, acquista basso” e aumentare le performance del nostro investimento.

Ovviamente questo processo può essere fatto solamente per gli asset liquidi, come i titoli finanziari. Comprare una casa, venderla due mesi dopo e acquistare un negozio da mettere in affitto non è una cosa che si può fare in maniera così agile come cliccare 3 pulsanti sul tuo telefono. Ad ogni modo, immagino che anche in campo immobiliare le grandi società facciano periodicamente un’attività di ribilanciamento del loro portafoglio di asset immobiliari.

Sfortunatamente non ho un portafoglio di asset immobiliari quindi non saprei dirti!

Esempi di portafogli di investimento famosi

Lasciamo da parte l’immobiliare e andiamo a vedere alcuni esempi di portafogli di investimento famosi.

Attento però. Nonostante questi portafogli siano famosi, non è detto che vadano bene per te. Anzi non è detto che vadano bene per tutti gli investitori europei. La maggior parte di questi portafogli infatti sono stati creati da investitori americani per investitori americani.

Altro punto fondamentale.

Ti ho appena fatto una papiro di articolo su come gestire e costruire un portafoglio personalizzato, fatto su misura per il tuo profilo di rischio e per le tue necessità.

Quindi ti prego non cadere nell’errore di copiare di sana pianta questi portafogli (anche qualunque altro portafoglio in realtà).

Fatta questa importante premessa andiamo avanti e scopriamo questi 4 esempi di portafogli famosi.

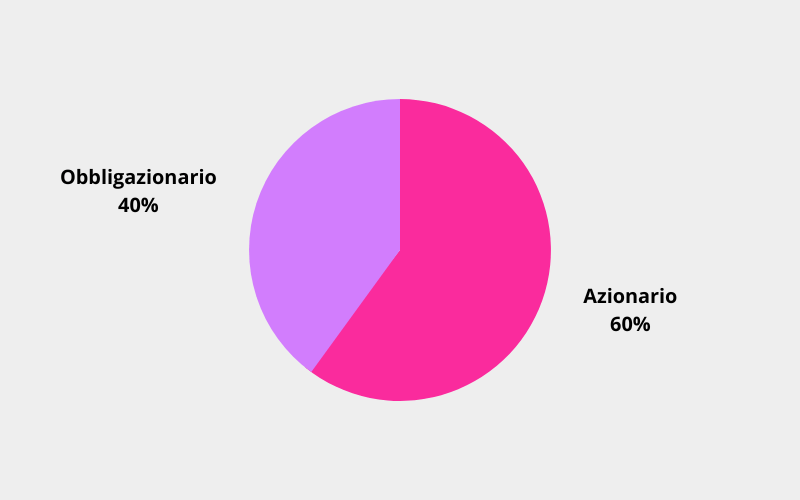

Classic 60-40

Un classico intramontabile. Viene spesso preso come riferimento per i confronti di performance con altri portafogli. Ma non solo. Spesso è anche il punto di partenza per costruire portafogli personalizzati.

Composizione del portafoglio Classic 60-40:

- 60% del mercato azionario globale

- 40% di obbligazioni a media scadenza

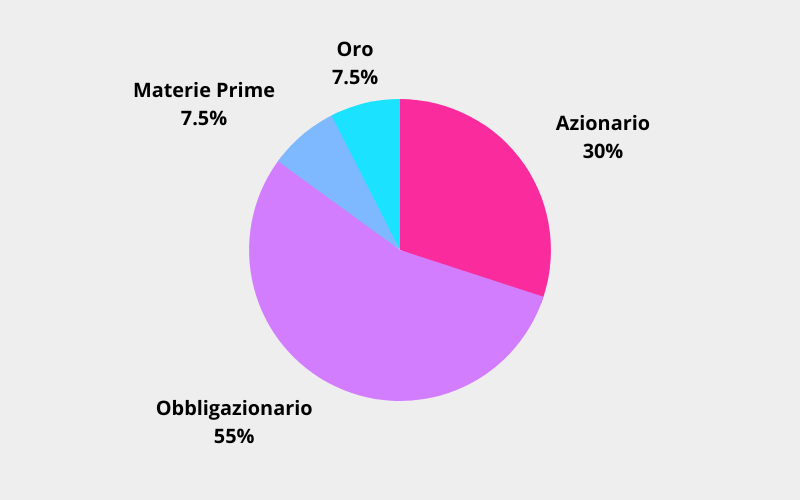

All Weather Portfolio

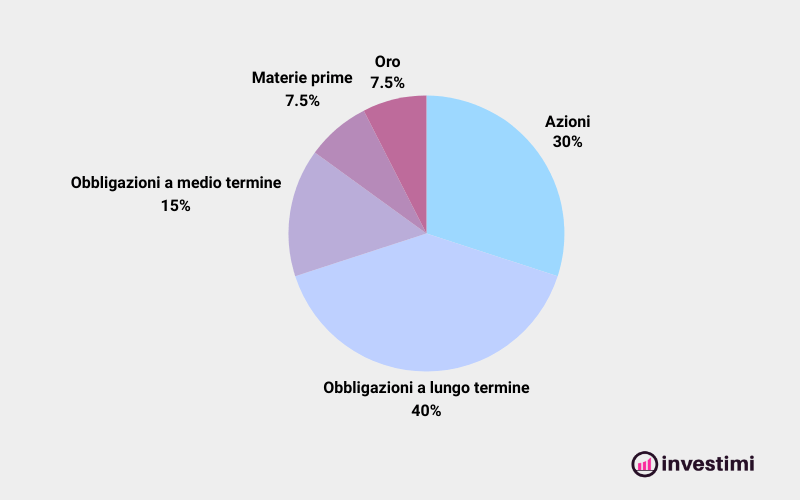

E’ il portafoglio del noto Ray Dalio, reso famoso da Tony Robbins grazie al libro MONEY (un must per ogni investitore). Un portafoglio piuttosto bilanciato che contiene un po’ di tutto.

Composizione del portafoglio All Weather

- 30% mercato azionario globale

- 40% obbligazioni a lungo termine

- 15% obbligazioni a media scadenza

- 7,5% materie prime

- 7,5% oro

Scopri di più sull’All Weather Portfolio

Golden Butterfly

Prende il suo nome dal fatto che l’asset allocation assomiglia ad una farfalla, con un po’ di fantasia. Dorata perchè uno spicchio, 20%, presuppone un investimento in oro. La sua forza sta nell’impiego di asset class molto poco correlate, che quindi si bilanciano tra loro nei momenti di difficoltà, attutendo ogni oscillazione di prezzo.

Composizione del portafoglio Golden Butterfly:

- 20% del mercato azionario totale

- 20% di Small Cap Value

- 20% obbligazioni a lungo termine

- 20% obbligazioni a breve termine

- 20% oro

Scopri di più sul Golden Butterfly

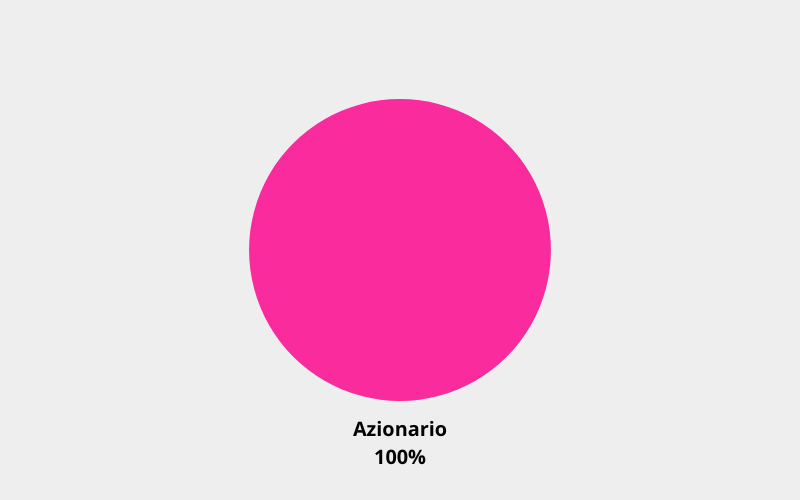

100% azionario

C’è poco da spiegare, medium risk high reward. Un portafoglio non per tutti, ma certamente il più facile da gestire.. Se lo scegliete dovrete accettare alti e bassi, grandi oscillazioni nel valore del portafoglio.

Composizione del portafoglio 100% azionario

- 100% del mercato azionario globale

Scopri altri esempi di portafogli

Come acquistare gli strumenti finanziari

Abbiamo visto molti aspetti teorici, vediamo ora qualcosa di più pratico: come acquistare gli strumenti finanziari per costruire effettivamente il portafoglio di investimento.

Per acquistare qualunque strumento finanziario è necessario sempre e comunque un conto titoli.

Le “entità” che possono offrire un conto titoli sono 2:

- le banche

- i broker online

Le banche sono sicuramente l’opzione più accessibile visto che è probabile che quasi tutte le banche ormai offrono anche un conto titoli e quindi probabilmente anche la tua banca offre questo servizio.

Il problema è che la maggior parte delle banche non sono specializzate in questo servizio. Quindi offrono meno funzionalità e commissioni generalmente più alte.

L’alternativa sono i broker online, delle società specializzate nell’offrire servizi di trading e investimento attraverso piattaforme online o app per smartphone. Esistono decine, se non centinaia di broker online ed è quindi facile commettere degli errori che possono rovinare la nostra intera esperienza di investimento (e farci perdere soldi in alcuni casi). Per questo ho realizzato un’intera guida sull’argomento. Questa guida ti aiuterà a comprendere le tue necessità (nel caso tu non abbia ancora le idee chiare) e a fare una scelta più consapevole.

Guida alle Piattaforme d’Investimento

Tenere traccia del portafoglio di investimento

Ultimo step!!

Abbiamo costruito il nostro portafoglio di investimento personalizzato e abbiamo capito come ribilanciarlo. Come facciamo però a tenere traccia degli investimenti?

Il metodo più classico è quello di creare un sistema personalizzato. Quelli con più capelli bianchi probabilmente sono abituati ad utilizzare il classico quadernetto. Quelli con meno capelli bianchi utilizzeranno il classico foglio di calcolo Excel o Google Fogli.

Per i meno smanettoni invece sono disponibili altre piattaforme a pagamento o gratuite. Ovviamente ciascuna di esse ha dei vantaggi e degli svantaggi, ma sicuramente non ti daranno la libertà di un foglio di calcolo personalizzato!

Se ti interessa ne ho recensite 4 in questo articolo:

Software Gratuiti per la Gestione Portafoglio Titoli

Portafoglio di investimento – Conclusioni

Tempo di tirare le somme.

In questo articolo abbiamo scoperto che un portafoglio di investimento non è altro che una raccolta organizzata delle nostre attività e risorse.

Le attività e le risorse sono dette in termini finanziari “asset”.

Gli asset vengono classificati in funzione delle loro caratteristiche all’interno di determinate categorie, dette asset class.

Per gestire il rischio gli investitori diversificano, acquistando asset appartenenti a diverse asset class, in modo tale che anche se una asset class subisce un crollo le altre non fanno la stessa fine.

Il processo di diversificazione tra diverse asset class porta alla definizione di un asset allocation. Facendo l’asset allocation l’investitore stabilisce il peso che ciascun asset deve avere nel suo portafoglio, e di conseguenza il rischio ed il rendimento del portafoglio.

E’ quindi fondamentale che l’investitore scelga un asset allocation compatibile con il suo profilo di rischio ed il rendimento che si aspetta dal suo portafoglio di investimento.

Una volta definita l’asset allocation l’investitore deve assicurarsi che i pesi definiti rimangano abbastanza stabili nel tempo facendo ribilanciamenti periodici.

Per monitorare il portafoglio di investimento esistono diversi metodi. Il classico foglio di calcolo oppure altri servizi web e mobile gratis e a pagamento.

Spero che questa guida al portafoglio di investimento per strumenti finanziari e non ti sia stata utile. Se lo è stata non dimenticarti di iscriverti alla newsletter per ricevere il riassunto di altri articoli come questo e ottenere il codice di accesso alle risorse gratuite messe a disposizione da Investimi!

Altre risorse

Altre guide utili

- Guida alla Finanza Personale

- Guida alla Pianificazione Finanziaria

- Guida alle Piattaforme d’Investimento

Lista delle Asset Class

Ti riporto qua di seguito la lista completa delle asset class secondo Assogestioni, l’associazione italiana delle società di gestione del risparmio (SGR)

| AZIONARI | OBBLIGAZIONARI |

| Azionari Italia | Obbligazionari Italia |

| Area euro | Euro governativi Breve termine |

| Europa | Euro governativi Medio termine |

| America | Euro corporate investment grade |

| Pacifico | Euro High Yield |

| Paesi emergenti Paese | Dollaro governativi Breve termine |

| Internazionali | Dollaro governativi Medio termine |

| Energia e materie prime | Dollaro corporate investment grade |

| Industria | Dollaro High Yield |

| Beni di consumo | Internazionali governativi |

| Salute | Internazionali corporate investment grade |

| Finanza | Internazionali High Yield |

| Informatica | Yen |

| Servizi di telecomunicazione | Paesi emergenti |

| Servizi di pubblica utilità | Misti |

| Altri settori | Altre specializzazioni |

| Altre specializzazioni | Flessibili |

| BILANCIATI | FONDI DI MERCATO MONETARIO |

| Bilanciati azionari | Euro |

| Bilanciati | Dollaro |

| Bilanciati obbligazionari | Yen |

| FLESSIBILI | Altre valute |

Ciao Matteo,

Ho letto molti dei tuoi articoli ma non mi è chiaro come calcolare il proprio profilo di rischio, necessario per poi scegliere le Asset e relativi pesi nel portafoglio.

C’è un metodo, un foglio di calcolo, magari un sito web specifico senza dover per forza rivolgersi ad un consulente?

Grazie, a presto.

Ciao pp 🙂

Trovi l’info per il profilo di rischio qui: https://investimi.com/investire-senza-rischi/#Come_calcolo_la_mia_propensione_al_rischio

Per quanto riguarda l’asset allocation, trovi un po’ di informazioni qui: https://investimi.com/asset-allocation/

Matteo