Quali sono i migliori broker online in Italia? Quale scegliere?

Ricorda: Investire comporta rischi di perdite. Informati a dovere, valuta bene la tua propensione al rischio e non investire in strumenti che non comprendi.

Nota: Investimi potrebbe guadagnare una commissione sulle vendite realizzate dai partner grazie ai link contenuti in questa pagina. In accordo con le nostre linee editoriali, le opinioni e le valutazioni non sono in alcun modo influenzate da tali accordi commerciali.

Ti sei finalmente deciso ad investire ma non sai che broker scegliere? Oppure hai scelto un broker che non ti soddisfa e stai cercando delle alternative? Sei finito nel posto giusto.

Oggi scopriremo come trovare il broker giusto per le tue necessità.

Ma non solo.

Andremo anche a vedere uno per uno le caratteristiche dei migliori broker disponibili in Italia.

Andremo poi ad analizzare alcuni scenari, per capire in quali casi conviene un broker piuttosto che un altro.

Per esempio, se cerchi un broker che faccia da sostituto d’imposta (se non sai cosa vuol dire, tranquillo lo vedremo tra pochissimo) puoi andare nella sezione “migliori broker sostituto d’imposta” e troverai solamente i broker che fanno da sostituto d’imposta.

NOTA: all’inizio di ciascun capitolo troverai un link che ti rimanderà all’articolo di approfondimento. Quindi se vuoi approfondire, non devi fare altro che cliccare lì!

Detto questo iniziamo!

A cosa servono i broker?

I broker servono per avere accesso agli strumenti finanziari come le azioni, le obbligazioni, gli ETF, i futures, le opzioni e gli altri derivati. I broker fanno da intermediario tra te e i mercati: raccolgono i tuoi ordini e, una volta eseguiti, tengono traccia delle tue proprietà.

I broker moderni, oltre a queste funzionalità minime, offrono anche molte altre funzionalità.

Grazie alla feroce concorrenza tra i vari broker, il numero ed il valore dei servizi offerti è sempre maggiore. Allo stesso tempo, i costi e le commissioni applicate sono sempre più bassi. Un bene per noi consumatori!

Ogni broker cerca di offrire dei servizi leggermente diversi dall’altro in modo tale da potersi distinguere dalla massa e attirare nuovi clienti. Questo fa sì che i broker siano piuttosto diversi l’uno dall’altro.

Di conseguenza gli utenti come noi devono stare attenti e scegliere con attenzione.

Ma non preoccuparti. Stai leggendo questa guida sui broker online in Italia appositamente per questa ragione. Qui troverai tutte le informazioni che cerchi. E se non le troverai, commenta qui sotto e ti aiuterò a trovarle personalmente!

Tipologie di broker

Iniziamo parlando delle diverse tipologie di broker.

Regimi fiscali applicati dai broker

La prima distinzione fondamentale che devi conoscere è tra broker che fanno da sostituto d’imposta in Italia, che si occupano cioè di gestire gli aspetti fiscali al posto tuo, e broker che NON fanno da sostituto d’imposta.

Personalmente penso che questa sia una scelta molto importante visto che ne va della nostra tranquillità. Investiamo per accrescere o proteggere il capitale non per avere il pensiero di come compilare la dichiarazione dei redditi!

Facciamo un piccolo passo indietro. Vediamo brevissimamente i 3 regimi per dichiarare gli strumenti finanziari:

- Regime gestito

- Regime amministrato

- Regime dichiarativo

Nel regime gestito il broker si occupa praticamente di tutto. È il classico regime adottato dalle banche. Il cliente si presenta e dopo una breve consulenza gli viene proposta una strategia. L’intermediario, la banca in questo caso, ma potrebbe essere anche un broker online come Moneyfarm, si occuperà di mettere in pratica la strategia “scelta” dal cliente e si occuperà di tutti gli aspetti fiscali.

Il regime amministrato è simile al precedente. La differenza principale sta nel fatto che nel regime amministrato è il cliente (cioè TU) a stabilire la strategia, cioè quali strumenti comprare, come e quando comprarli. In altre parole in questo regime il broker si occupa solamente degli aspetti fiscali, ed eventualmente anche dei servizi di consulenza.

Nel regime dichiarativo invece devi fare tutto te. Il broker, che sia una banca o un broker online, non farà nulla.

Sarai tu a dover provvedere ad adempiere a tutti gli obblighi fiscali in Italia legati agli investimenti. In poche parole dovrai dichiarare a quanto ammontano i tuoi investimenti, le plus e minusvalenze che hai realizzato (i guadagni e le perdite).

A meno che tu non abbia delle competenze specifiche, è difficile che tu sia in grado di elaborare i tuoi dati e compilare la dichiarazione dei redditi da soli. Ti consiglio quindi di avvalerti di un commercialista o simili per delegare ad un professionista la questione ed evitarti potenziali seccature (o ancora peggio, multe) in futuro.

Alcuni broker, come DEGIRO o Scalable Capital, per esempio, adottano il regime dichiarativo ma vengono incontro agli investitori fornendo un fac-simile della tua dichiarazione compilata con i tuoi dati in modo tale che tu possa compilare la tua dichiarazione in autonomia (io per esempio ho inserito in autonomia i dati nella dichiarazione precompilata online) o consegnare direttamente il modulo al Caf o al tuo commercialista.

Broker online o con sedi fisiche?

Gli intermediari per il trading possono essere distinti in due grandi categorie:

- Online

- Con sedi fisiche in Italia

I broker online, che sono l’argomento principale di questo articolo, generalmente non hanno sedi fisiche in Italia.

Se hai problemi o domande non pensare quindi di poterti recare nella filiale del tuo paese per sistemare. L’unico strumento di contatto su cui puoi contare è il servizio clienti, una mail o un numero telefonico quando sei fortunato.

Di conseguenza se hai bisogno di contatto umano probabilmente questa soluzione potrebbe non fare per te.

L’esperienza con gli intermediari con sedi fisiche invece è completamente diversa. Diciamo che è un po’ più classica. Hai il classico sportello dove puoi recarti per ricevere tutte le risposte che desideri. Ma non solo. Ormai tutti i broker con sedi fisiche sul territorio italiano hanno anche delle piattaforme di trading, più o meno sviluppate. Quindi non preoccuparti. Se scegli questa opzione potrai operare tranquillamente anche da casa, con le piattaforme web e talvolta, anche da mobile con le app proprietarie.

Broker sicuri

Un elemento fondamentale che non dobbiamo dimenticare è la sicurezza.

È difficile che un broker con un ufficio fisico apra senza autorizzazioni. Quindi di solito, se scegli questa soluzione è difficile essere truffati. Online la storia è completamente diversa. Non tutti i broker online sono legittimi. Purtroppo esistono ancora le truffe. Per limitarle quindi la Commissione Nazionale per le Società e la Borsa (CONSOB) ha creato una lista delle società autorizzate ad operare in Italia. Trovi qui la lista completa.

In alcuni i casi però i broker possono avvalersi anche di una licenza bancaria (molto più costosa e molto più difficile da ottenere). Quindi se non trovi il nome del broker nelle liste della CONSOB verifica anche nel registro delle banche della Banca d’Italia.

Nota che tutte le piattaforme di investimento che vedremo in questa analisi sono presenti in questa lista (o in liste equivalenti).

Come scegliere il broker online

Per scegliere il broker online che fa per te devi considerare questi 4 aspetti:

- l’affidabilità della piattaforma

- gli strumenti finanziari offerti

- il regime per la dichiarazione dei redditi

- altri servizi tecnici e di supporto agli investimenti

L’affidabilità della piattaforma è una cosa imprescindibile a parere mio se vuoi evitare di avere problemi in futuro. A nessuno piace perdere tempo per contattare il servizio clienti, stressarsi per sapere che fine ha fatto il tuo bonifico, o addirittura andare per avvocati. Investire e fare trading comporta già in parte un minimo di stress non possiamo stressarci anche a causa della piattaforma che abbiamo scelto. Anche cambiare broker online in corso d’opera non è una grande idea, specialmente se investi per il lungo termine visto che dovrai trasferire i tuoi titoli o venderli e ricomprarli, con effetti decisamente negativi sulle prestazioni dei tuoi investimenti.

Nel processo di selezione del broker online devi assolutamente considerare anche quali strumenti finanziari offre. Se vuoi fare trading avrai bisogno di determinati strumenti. Se vuoi investire a lungo termine invece avrai bisogno di altri strumenti.

Un altro aspetto fondamentale legato agli investimenti e al trading è come dichiarare i guadagni. Anzi non occorre realizzare dei guadagni, gli investimenti ed i movimenti del trading vanno sempre dichiarati. Il regime fiscale adottato dal broker può fare la differenza tra spendere centinaia di euro per un commercialista e dover allegare un modulo alla tua dichiarazione dei redditi, o neanche questo.

Oltre a questi aspetti fondamentali devi considerare anche altre funzionalità particolari che la piattaforma offre:

- strumenti per il trading

- grafici in tempo reale

- strumenti per l’analisi tecnica o fondamentale

- news, notifiche, allarmi

- 0 commissioni

- copy trading

- PAC automatico

- forum

- monitoraggio portafoglio

- conto demo

- altri servizi

Mi raccomando valuta bene tutti questi aspetti prima di scegliere qualunque piattaforma.

Una volta che si inizia con una piattaforma è molto difficile cambiare.

Quindi attenzione. Pensaci bene prima di aprire un conto. E mi raccomando, dai priorità ai broker principali e più famosi. Se sono famosi c’è una ragione! Potrebbero non essere i migliori in assoluto, ma di sicuro sono quelli più sicuri e quelli con il rapporto qualità/prezzo migliore.

Quindi, non perdiamo altro tempo e andiamo a vedere quali sono i broker più famosi.

Broker più famosi del web

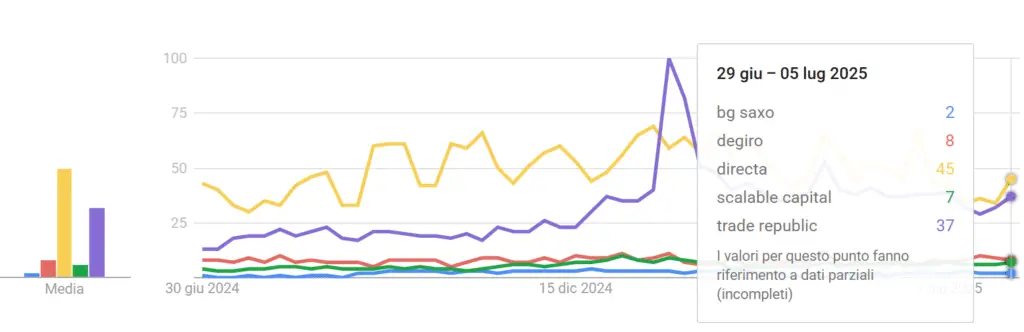

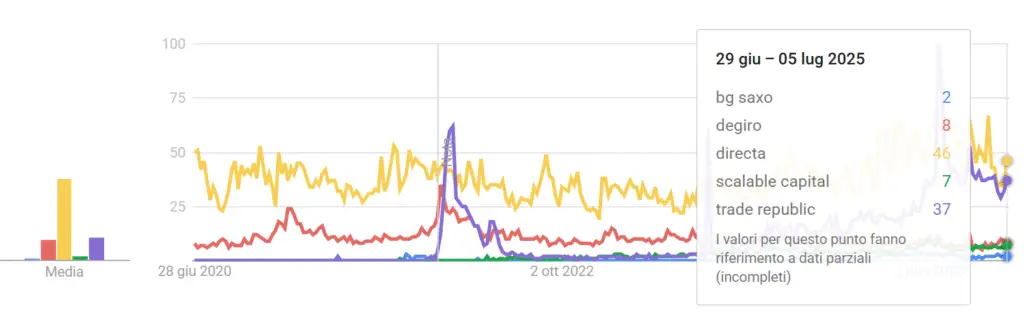

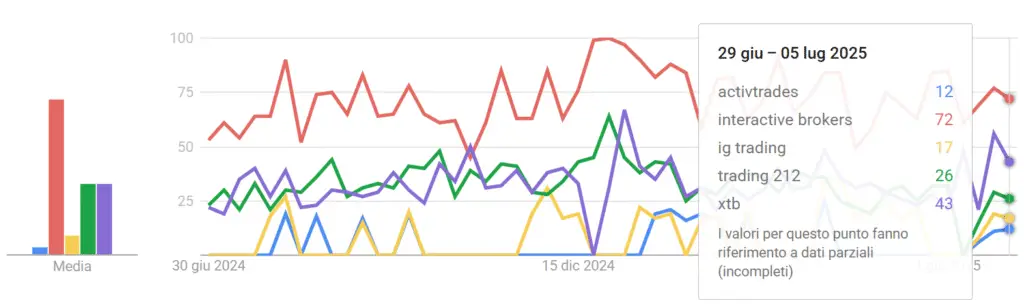

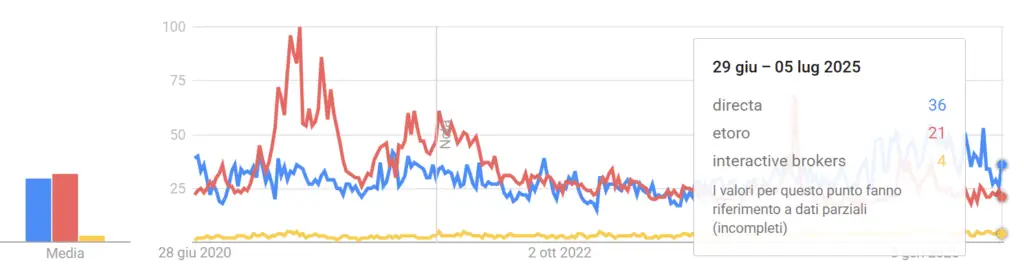

Per aiutarti a scegliere ho voluto fare una ricerca dei broker “più famosi” in Italia sul web. Per facilitarti la vita ho distinto i broker in 2 categorie, e ho organizzato le liste in ordine crescente di ricerche sul web (in alcuni casi ci sono dei pari merito).

Considera inoltre che da questa lista ho escluso tutte le banche (come Fineco, Intesa, ecc…) , visto che, offrendo anche servizi bancari avevano un numero di ricerche sproporzionate rispetto agli altri broker.

Le piattaforme per investire a lungo termine:

Le piattaforme trading più famose invece sono:

Nei grafici qui sotto ho escluso eToro, visto che si sarebbe trovato troppo in alto e avrebbe reso invisibile tutto il resto.

Prima di lanciarti su una di queste piattaforme però valuta bene.

Sai già come funzionano? Sai come si inserisce un ordine? O come scegliere su che borsa acquistare un titolo? Se la risposta è no potresti pensare di iniziare con un conto simulato (o come viene comunemente detto “conto demo”).

Broker online che offrono un conto demo

Un conto trading simulato, detto anche simulatore di borsa, o conto di trading demo, non è altro che uno strumento che ti permette di simulare completamente l’esperienza di investimento: inserire ordini, scambiare prodotti finanziari e tenere traccia del portafoglio.

Esistono diverse piattaforme che ti permettono di simulare il processo di investimento. I broker online più famosi che offrono conti trading demo gratuiti sono:

- ActivTrades

- Interactive Brokers

- BG SAXO

- Directa

- eToro

- Plus500

- IQ Option

- Borsa Virtuale (Borsa Italiana)

E’ importante scegliere bene fin da subito la piattaforma su cui aprire il tuo conto demo visto che molto probabilmente sarai portato ad aprire il tuo conto di investimento con soldi veri proprio su questa piattaforma. Valuta bene quindi che la piattaforma risponda alle tue necessità immediate ma anche a quelle future.

Perché iniziare con un conto demo? Il vantaggio è evidente. Puoi imprare, sperimentare e famigliarizzare con la piattaforma senza rischiare di perdere neanche un euro.

Di contro però c’è che i servizi di investimento simulati non ti permettono di simulare un aspetto molto importante degli investimenti e del trading: quello emotivo.

Per esercitare anche questo aspetto c’è poco da fare. Devi per forza investire soldi veri. Prima di farlo però assicurati di aver considerato tutto ciò che è collegato all’acquisto di strumenti finanziari! Quindi mi raccomando scarica la check-list per neo-investitori.

Migliori piattaforme di investimento per principianti

Quando si inizia ad investire si hanno delle necessità diverse rispetto ad un investitore navigato. Aprire un piattaforma di investimento e trovarsi dieci mila grafici, scritte rosse e verdi che pulsano e numeri ovunque può intimidire.

Una piattaforma di investimento per principianti deve avere delle caratteristiche diverse. Deve avere un’interfaccia semplice e comprensibile, non deve avere troppe funzionalità che possono distrarre o confondere, ma soprattutto, deve avere delle commissioni basse.

Quando si inizia ad investire in autonomia di solito si parte con piccole somme. Di conseguenza l’impatto delle commissioni può essere molto impattante.

Se per esempio inizi un piano di accumulo con poche centinaia di euro al mese, pagare 5-10€ in commissioni di transazione è un po’ insensato. Finiresti per bruciarti 1-2 anni di rendimenti solo per le commissioni di acquisto.

Ecco perchè quando si inizia ad investire è bene scegliere una piattaforma di investimento con delle caratteristiche ben precise:

- deve essere semplice da utilizzare

- deve avere delle commissioni contenute

Utilizzando questi parametri come riferimento, le migliori piattaforme di investimento per principianti sono:

Broker che fanno da sostituto d’imposta

Parliamo ora di broker che fanno da sostituto d’imposta. Come abbiamo visto gli investitori ed i trader possono scegliere tra 3 diversi regimi fiscali:

- gestito (il broker si occupa di tutto)

- amministrato (il broker fa solo da sostituto d’imposta, ma la strategia è nelle mani dell’investitore)

- dichiarativo (il broker non si occupa di alcun aspetto fiscale)

Nel caso tu voglia optare per il regime gestito hai 3 opzioni:

Se preferisci invece decidi di scegliere il regime amministrato e sfruttare un broker-sostituto d’imposta allora puoi scegliere tra:

- ActivTrades

- Fineco

- BG SAXO

- Trade Republic

- Directa

- Binck Bank

- IG Markets

- WeBank

Se infine preferisci la soluzione “fai da te” e vuoi gestire in prima persona gli aspetti fiscali (o delegare al tuo commercialista) allora puoi scegliere tra tutti i precedenti, più tutti gli altri!

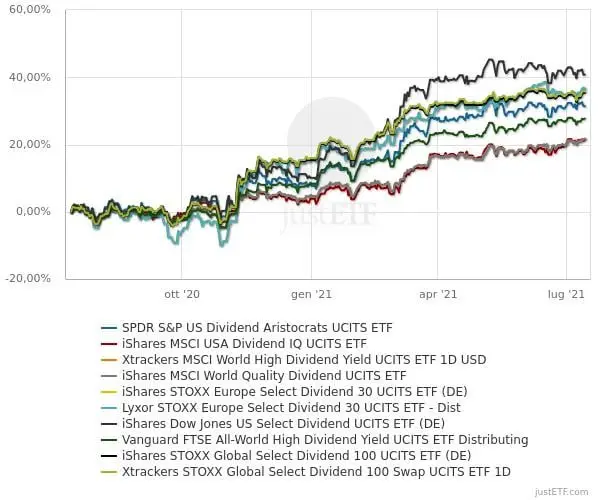

Migliori broker per investire in ETF

Qui su Investimi si parla un sacco di questi strumenti, quindi non potevo non fare un approfondimento specifico sui migliori broker per investire in ETF.

Investire in ETF vuol dire necessariamente investire per il lungo periodo. Quindi è necessario affidarsi a piattaforme di investimento affidabili e che in teoria sono in grado di accompagnarci per l’intera durata del nostro investimento. Di conseguenza dall’analisi ho escluso tutte le piattaforme poco conosciute.

I migliori broker per investire in ETF sono quindi:

Ognuna di queste piattaforme ha la sua peculiarità.

Fineco è praticamente una banca online. Rispetto agli altri due broker offre quindi anche servizi bancari e di consulenza. Di contro però Fineco di base ha commissioni superiori rispetto alle altre piattaforme menzionate. L’eccezione sono proprio gli ETF.

Fineco infatti sembra puntare molto sugli investitori in ETF ed offre quindi delle soluzioni molto interessanti per queste persone:

- una lista di ETF senza commissioni

- un piano commissionale speciale (Piano Fineco Replay)

- la possibilità di creare un Piano di Accumulo automatico, con funzionalità di ribilanciamento

Directa è simile a Fineco: fa da sostituto d’imposta, ha commissioni sugli ETF simili a quelle di Fineco, un PAC automatico e una lista di ETF gratuiti tra cui scegliere.

BG SAXO ha commissioni sugli ETF tra le più basse sul mercato per quanto riguarda i broker sostituto d’imposta. Ha il PAC automatico gratuito e una promozione sugli ETF.

Scalable Capital e Trade Republic sono invece due piattaforme piuttosto giovani, ma molto interessanti. Entrambe offrono PAC automatici e interessi sulla liquidità.

DEGIRO ha un offerta di ETF molto ampia, commissioni molto vantaggiose in generale e una lista di ETF a 1€.

Se queste soluzioni non ti convincono puoi provare dei broker alternativi:

- La tua banca

- Moneyfarm

Molto probabilmente la tua banca offrirà dei servizi simili a quelli offerti da Fineco. Tuttavia non essendo così specializzata è probabile che il servizio in generale non sia allo stesso livello.

Moneyfarm è una via di mezzo tra la banca e l’investimento in autonomia. Offre un servizio di consulenza e gestisce il tuo portafoglio in cambio di una percentuale sul patrimonio gestito.

Per maggiori dettagli sui PAC automatici di tutte queste piattaforme di investimento ti rimando all’articolo di approfondimento:

Migliori piattaforme per fare un PAC di ETF

Migliori broker per investire senza commissioni

Per investire in borsa senza pagare commissioni ti consiglio di valutare 5 piattaforme:

- Fineco

- Trade Republic

- Scalable Capital

- BG SAXO

- Directa

- DEGIRO (ora a partire da 1€)

Fineco, Scalable Capital e Directa hanno una lista di ETF acquistabili senza commissioni.

BG SAXO ha una formula di “cashback” in commissioni gratuite su tutti gli strumenti della piattaforma quando acquisti specifici ETF.

Scalable Capital, Trade Republic, Directa e BG SAXO permettono di investire gratis in tutti gli strumenti se acquistati tramite i PAC automatici.

DEGIRO in passato permetteva di investire gratuitamente in alcuni ETF. Purtroppo ora la commissione è diventata 1€.

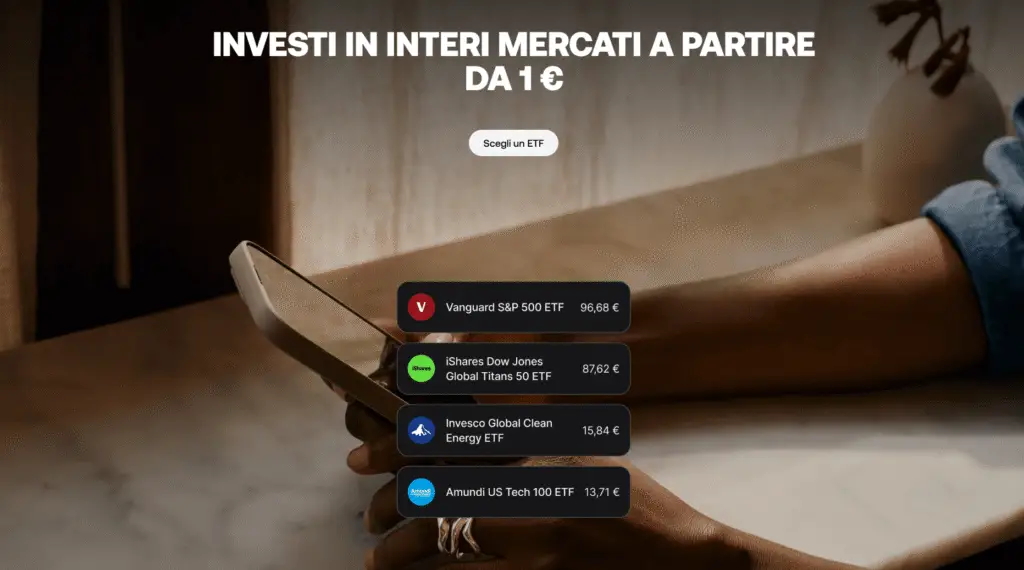

Broker che permettono di investire in azioni frazionate

Le azioni frazionate ti permettono di comprare parti di azioni. In altre parole l’unità minima acquistabile non è più 1 azione, ma una frazione di azione, fino a 0,001.

Facciamo un esempio pratico per capire meglio.

Vuoi comprare 400$ di azioni Tesla che costano 800$?

Compri 400$/800$ = 0,5 azioni Tesla

Vuoi comprare 1000$ di azioni Tesla che costano 800$?

Compri 1000$/800$ = 1,25 azioni Tesla

In poche parole le azioni frazione ti permettono di acquistare esattamente la quantità di azioni che desideri, senza necessariamente usare i multipli del prezzo di mercato.

Sfortunatamente non tutti i broker ti permettono di acquistare azioni frazionate. La ragione è semplice…non tutti i broker sono abilitati ad offrire questo servizio.

Di conseguenza, il numero di broker online che offre le azioni frazionate si conta sulle dita di una mano. Ti lascio qui sotto l’elenco dei broker per azioni frazionate che sono abilitati ad offrire questo servizio in Italia.

- ActivTrades

- Interactive Brokers

- Trade Republic

- eToro

- Trading 212

- Vivid Money

- Bitpanda

Confronti e recensioni dei migliori broker

Scommetto che ora sei curioso di sapere di più su tutti i broker di cui ti ho appena parlato. Se non sai da dove iniziare ti consiglio di partire da questi articoli:

- Scopri tutti i confronti

- Scopri tutte le recensioni

- Recensione BG SAXO

- Recensione DEGIRO

- Recensione Directa

- Recensione Fineco

- Recensione eToro

- Recensione Moneyfarm

- Recensione Interactive Brokers

- Recensione Scalable Capital

- Recensione Trade Republic

Sconti, Offerte e Bonus per Broker online

In questa sezione raccoglierò tutte gli sconti, le offerte ed i bonus ottenibili per gli iscritti e per l’apertura dei nuovi conti.

Il miglior broker in assoluto?

Non esiste.

Ogni investitore ha le sue necessità.

Scopri il broker

che più si adatta alle tue esigenze

con il Comparatore di Investimi.

Buongiorno,

ringraziandovi per la chiarezza e completezza delle vostre guide ed analisi, sarei interessato ad un’analisi delle principali piattaforme per investimenti CFD con algoritmi automatici di intelligenza artificiale.

Grazie