Cosa sono gli ETF Multiasset? Quali ETF multiasset sono disponibili sul mercato? Quali sono i migliori?

Gli ETF multiasset (o ETF multi-asset) sono una realtà molto diffusa in America. Ora stanno arrivano prepotentemente anche in Europa e in Italia.

Sempre più emittenti infatti stanno mettendo a disposizione degli investitori questa formula “all-in-one”: un singolo ETF che racchiude in sé più asset class (azioni, obbligazioni, liquidità, materie prime ecc). Non per nulla questi ETF sono detti anche “ETF portafoglio” o “ETF di ETF“

Ma come funzionano gli ETF multi asset? Convengono? Quali sono quelli attualmente disponibili?

Partiamo dalle basi? Oppure vai direttamente all’analisi.

Cos’è una asset class?

E’ una qualche forma di investimento che ti permette di gestire il tuo capitale: per aumentarlo, proteggerlo o conservarlo. Alcuni esempi sono: Azioni, Obbligazioni, Materie prime, Derivati, Immobili, Contratti, Assicurazioni, Contanti, Quote societarie, Gioielli, Arte, Oggetti da collezione, Macchinari, Brevetti, Proprietà intellettuali. Un’asset class raggruppa una serie di asset che hanno le medesime caratteristiche.

Cos’è un asset?

Gli asset sono i singoli elementi che compongono un’asset class.

Per esempio:

- Google, Facebook, Fiat, Eni sono asset che appartengono all’asset class delle azioni.

- L’immobile in via Rossi 4 è un asset che appartiene all’asset class degli immobili.

- Il casco dell’ultima gara di Valentino Rossi appartiene all’asset class dei collezionabili

Solitamente ad un asset corrisponde un valore economico quantificabile in termini numerici, come per esempio il valore di mercato.

Se vuoi approfondire il significato di asset e asset class ti invito ad approfondire l’argomento in questo articolo:

Asset Allocation | Guida introduttiva di Investimi

Cos’è un ETF?

Un ETF è un insieme di prodotti finanziari (azioni, obbligazioni, derivati) accorpati secondo un criterio specifico. Solitamente servono a riprodurre l’andamento di un indice . Sono una sottocategoria dei fondi di investimento, insieme ai fondi comuni. Si distinguono da questi ultimi per i costi bassi e la gestione passiva.

Se vuoi approfondire la questione ETF ti lascio qui sotto il link di alcuni articoli utili:

- Guida introduttiva agli ETF

- Come e dove si comprano gli ETF?

- ETF ad accumulazione vs ETF a distribuzione

ETF multiasset, cosa sono?

Gli ETF multi-asset detti anche ETF di ETF o ETF portafoglio sono degli ETF che includono al loro interno un paniere di azioni, obbligazioni, materie prime, fondi o derivati. In altre parole ti permettono di diversificare i tuoi investimenti in maniera semplicissima.

Questo li distingue dai normali ETF che al contrario includono una sola asset class o al massimo due (in moltissimi ETF infatti troviamo anche una piccola percentuale di liquidità o di derivati).

Nel caso degli ETF multi-asset invece abbiamo molte asset class concentrate in un unico fondo.

Acquistando quote di questo fondo quindi è come se stessi effettivamente comprando una percentuale di azioni, una percentuale di obbligazioni, ecc…

In altre parole è come se stessi investendo in un portafoglio diversificato su molti asset.

Come vengono gestiti gli ETF multiasset

Essendo prodotti relativamente nuovi, non si è ancora creato uno standard. Ogni gestore amministra il proprio ETF a suo piacimento (gestione attiva). Questo è reso possibile dal fatto che, contrariamente a quanto accade per gli ETF normali, gli ETF multi-asset non hanno un benchmark di riferimento.

Questo vuol dire che è impossibile confrontare in maniera numerica ed oggettiva questi strumenti, visto che ognuno di essi avrà delle peculiarità differenti, dei costi e delle performance di rischio-rendimento differenti.

ETF multiasset, elenco completo

| Nome | ISIN | Costo | Utilizzo degli utili | Replica |

|---|---|---|---|---|

| BlackRock ESG Multi-Asset | ||||

| BlackRock ESG Multi-Asset Conservative Portfolio UCITS ETF EUR (Acc) | IE00BLP53M98 | 0.25% | Accu | Compl |

| BlackRock ESG Multi-Asset Growth Portfolio UCITS ETF EUR (Acc) | IE00BLLZQ805 | 0.25% | Accu | Compl |

| BlackRock ESG Multi-Asset Moderate Portfolio UCITS ETF EUR (Acc) | IE00BLLZQS08 | 0.25% | Accu | Compl |

| Lyxor Portfolio Strategy | ||||

| Lyxor Portfolio Strategy Defensive UCITS ETF | DE000ETF7029 | 0.41% | Dist | Compl |

| Lyxor Portfolio Strategy Offensive UCITS ETF | DE000ETF7037 | 0.53% | Dist | Compl |

| Lyxor Portfolio Strategy UCITS ETF | DE000ETF7011 | 0.45% | Dist | Compl |

| SPDR Morningstar Multi-Asset | ||||

| SPDR Morningstar Multi-Asset Global Infrastructure UCITS ETF | IE00BQWJFQ70 | 0.40% | Dist | Ott |

| Vanguard LifeStrategy | ||||

| Vanguard LifeStrategy 20% Equity UCITS ETF AccumulatingI | E00BMVB5K07 | 0.25% | Accu | Compl |

| Vanguard LifeStrategy 20% Equity UCITS ETF Distributing | IE00BMVB5L14 | 0.25% | Dist | Compl |

| Vanguard LifeStrategy 40% Equity UCITS ETF Accumulating | IE00BMVB5M21 | 0.25% | Accu | Compl |

| Vanguard LifeStrategy 40% Equity UCITS ETF Distributing | IE00BMVB5N38 | 0.25% | Dist | Compl |

| Vanguard LifeStrategy 60% Equity UCITS ETF Accumulating | IE00BMVB5P51 | 0.25% | Accu | Compl |

| Vanguard LifeStrategy 60% Equity UCITS ETF Distributing | IE00BMVB5Q68 | 0.25% | Dist | Compl |

| Vanguard LifeStrategy 80% Equity UCITS ETF Accumulating | IE00BMVB5R75 | 0.25% | Accu | Compl |

| Vanguard LifeStrategy 80% Equity UCITS ETF Distributing | IE00BMVB5S82 | 0.25% | Dist | Compl |

| VanEck Vectors Multi-Asset | ||||

| VanEck Vectors Multi-Asset Balanced Allocation UCITS ETF Distributing | NL0009272772 | 0.30% | Dist | Ott |

| VanEck Vectors Multi-Asset Conservative Allocation UCITS ETF Distributing | NL0009272764 | 0.28% | Dist | Ott |

| VanEck Vectors Multi-Asset Growth Allocation UCITS ETF Distributing | NL0009272780 | 0.32% | Dist | Ott |

| Xtrackers Portfolio | ||||

| Xtrackers Portfolio Income UCITS ETF 1D | IE00B3Y8D011 | 0.65% | Dist | Compl |

| Xtrackers Portfolio UCITS ETF 1C | LU0397221945 | 0.70% | Accu | Compl |

Tutti gli ETF presenti nella lista sono armonizzati.

BlackRock ESG Multi-Asset ETF

Gli ETF BlackRock ESG Multi-Asset sono ETF gestiti attivamente. Il fondo investe in vari ETF in tutto il mondo. La composizione del fondo è gestita attivamente e mira a un profilo di rischio proporzionato in funzione del comprato scelto (Conservative, Moderate, Growth). Almeno l’80% del patrimonio del fondo è investito in ETF che soddisfano determinati criteri ESG (ambientali, sociali e di governance).

Lyxor Portfolio ETF

I fondi multicomparto Lyxor Portfolio investono in vari ETF. La composizione segue regole fisse di allocazione e non è gestita attivamente. La strategia fornisce l’accesso a un portafoglio azionario / obbligazionario / di materie prime diversificato a livello globale.

Strategy Offensive: La ponderazione viene reimpostata una volta all’anno sull’allocazione iniziale di 80% / 10% / 10% (Azionario / Obbligazionario / Materie prime)

Strategy: La ponderazione viene reimpostata una volta all’anno sull’allocazione iniziale del 60% / 30% / 10% (Azionario / Obbligazionario / Materie prime)

Strategy Defensive: La ponderazione viene reimpostata una volta all’anno sull’allocazione iniziale del 40% / 50% / 10% (Azionario / Obbligazionario / Materie prime)

SPDR Morningstar Multi-Asset Global Infrastructure UCITS ETF

L’indice Morningstar Global Multi-Asset Infrastructure replica titoli azionari globali e titoli a reddito fisso globali che rientrano nei settori legati alle infrastrutture. L’Indice è ponderato equamente tra azioni e reddito fisso con ribilanciamento trimestrale.

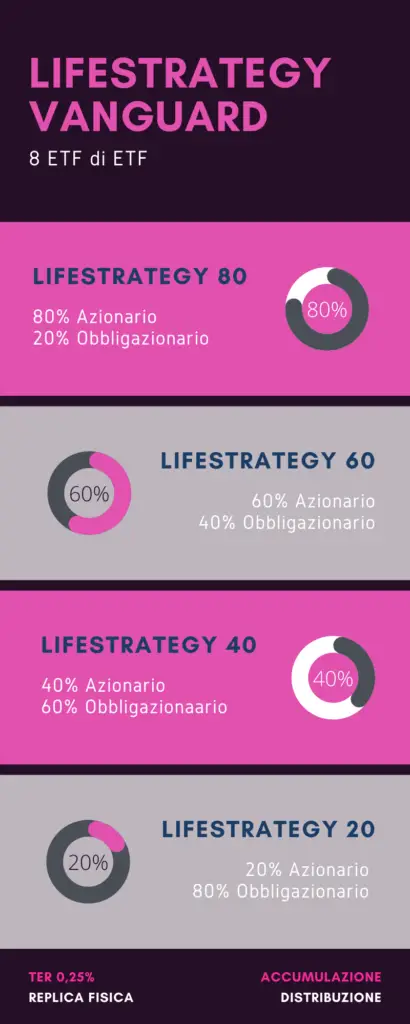

Vanguard LifeStrategy ETF

Il fondi multicomparto Vanguard LifeStrategy investono in vari ETF in tutto il mondo. Una percentuale fissa del patrimonio del fondo è investita in azioni dei mercati sviluppati ed emergenti. La restante parte è investita in obbligazioni. Gli emittenti possono provenire dai mercati sviluppati ed emergenti, ma le obbligazioni sono denominate o con copertura valutaria in euro.

- 20% azionario, 80% obbligazionario – LifeStrategy 20%

- 40% azionario, 60% obbligazionario – LifeStrategy 40%

- 60% azionario, 40% obbligazionario – LifeStrategy 60%

- 80% azionario, 20% obbligazionario – LifeStrategy 80%

Se vuoi leggere un’analisi più approfondita:

ETF Lifestrategy Vanguard – Analisi

Per farti un’idea nel mentre ti lascio qui un tool per analizzare l’asset allocation di questi ETF di ETF.

VanEck Vectors Multi-Asset ETF

I fondi VanEck Multi-Asset replicano 3 portafoglio di investimento:

Growth Allocation: 60% di azioni dei mercati sviluppati (indice Solactive Global Equity), 15% di titoli di Stato denominati in EUR (indice Markit iBoxx EUR Liquid Sovereign Diversified 1-10), 15% di obbligazioni societarie denominate in EUR (indice Markit iBoxx EUR Liquid Corporates) e 10% immobiliare (Indice GPR Global 100)

Balanced Allocation: 40% di azioni dei mercati sviluppati (indice Solactive Global Equity), 25% di titoli di stato denominati in EUR (indice Markit iBoxx EUR Liquid Sovereign Diversified 1-10), 25% di obbligazioni societarie denominate in EUR (indice Markit iBoxx EUR Liquid Corporates) e 10% di immobili (Indice GPR Global 100).

Conservative Allocation: 25% di azioni dei mercati sviluppati (indice Solactive Global Equity), 35% di titoli di stato denominati in EUR (indice Markit iBoxx EUR Liquid Sovereign Diversified 1-10), 35% di obbligazioni societarie denominate in EUR (indice Markit iBoxx EUR Liquid Corporates) e 5% di immobili (Indice GPR Global 100).

Xtrackers Portfolio ETF

La strategia Xtrackers Portfolio investe in un portafoglio diversificato a livello globale composto da ETF azionari, obbligazionari e materie prime. L’allocazione tattica viene rivista e ribilanciata trimestralmente.

| ASSET | min (%) | max (%) |

| Azioni | 30 | 70 |

| Obbligazioni | 30 | 70 |

| Materie Prime | 0 | 0 |

| ASSET | min (%) | max (%) |

| Azioni | 15 | 35 |

| Obbligazioni | 60 | 85 |

| Materie Prime | 0 | 10 |

Confronto ETF multiasset

Migliori ETF multiasset ad accumulazione per dimensione

Andiamo ad analizzare gli ETF multiasset con le dimensioni maggiori.

| NOME | DIMENSIONE | COSTO | ACC/DIST | DIV. YIELD | REPLICA |

| Xtrackers Portfolio UCITS ETF 1C | 520 | 0.70% | Accumulazione | Replica totale | |

| Vanguard LifeStrategy 80% Equity UCITS ETF Accumulating | 281 | 0.25% | Accumulazione | Replica totale | |

| Vanguard LifeStrategy 60% Equity UCITS ETF Accumulating | 233 | 0.25% | Accumulazione | Replica totale |

Come puoi vedere, l’ETF con le dimensioni maggiori è l’Xtrackers Portfolio UCITS ETF 1C con oltre 520 milioni di euro in gestione. Seguono i Lifestrategy 60 e 80 con una dimensione di circa 250 milioni.

Andiamo ora ad analizzare i cugini a distribuzione.

Migliori ETF multiasset a distribuzione per dimensione

| NOME | DIMENSIONE | COSTO | ACC/DIST | DIV. YIELD | REPLICA |

| SPDR Morningstar Multi-Asset Global Infrastructure UCITS ETF | 1736 | 0.40% | Distribuzione | 2,73% | Campionamentoottimizzato |

| Lyxor Portfolio Strategy UCITS ETF | 181 | 0.45% | Distribuzione | 1,43% | Replica totale |

| Xtrackers Portfolio Income UCITS ETF 1D | 71 | 0.65% | Distribuzione | 1,18% | Replica totale |

Come puoi vedere, nel caso di ETF multiasset a distribuzione, la classifica si modifica. Al primo posto troviamo l’SPDR Morningstar Multi-Asset Global Infrastructure UCITS ETF, con una dimensione di circa un miliardo e mezzo. Seguono a distanza il Lyxor Portfolio Strategy UCITS ETF e l’Xtrackers Portfolio Income UCITS ETF 1D con dimensioni decisamente inferiori.

Analizziamo ora un altro aspetto fondamentale: il TER, il costo di gestione di questi ETF.

Miglior ETF multiasset per costo

| NOME | COSTO |

| Vanguard LifeStrategy | 0.25% |

| BlackRock ESG Multi-Asset | 0.25% |

| VanEck Vectors Multi-Asset Conservative Allocation UCITS ETF Distributing | 0.28% |

| VanEck Vectors Multi-Asset Balanced Allocation UCITS ETF Distributing | 0.30% |

| VanEck Vectors Multi-Asset Growth Allocation UCITS ETF Distributing | 0.32% |

| SPDR Morningstar Multi-Asset | 0.40% |

| Lyxor Portfolio Strategy | 0.41% |

| Lyxor Portfolio Strategy UCITS ETF | 0.45% |

| Lyxor Portfolio Strategy Offensive UCITS ETF | 0.53% |

| Xtrackers Portfolio | 0.65% |

| Xtrackers Portfolio UCITS ETF 1C | 0.70% |

In termini di costi di gestione (Total Expense Ratio) gli ETF Vanguard Lifestrategy e Blackrock sono i più convenienti, con un TER stimato di solo lo 0,25%.

Seguono i fondi VanEck con un TER di 0,28%/0,30%/0,32% a seconda dell’aggressività del fondo scelto, l’SPDR (0,40%) e Lyxor (0,41-0,53%).

I fondi multi-asset più costosi sono gli Xtrackers con TER di 0,65% e 0,70%.

Dove acquistare gli ETF multiasset

Gli ETF multiasset sono disponibili su tutte le principali piattaforme di investimento a lungo termine. Per ulteriori dettagli ti rimando alla guida di approfondimento sull’argomento:

Migliori Piattaforme per Investire in ETF

Nota che gli ETF BlackRock ESG Multi-Asset e Lyxor Portfolio Strategy sono disponibili solo per gli investitori di Austria, Svizzera, Germania, Lussemburgo. Quindi se investi dall’Italia non potrai acquistarli!

Alternative agli ETF multiasset

Gli ETF multiasset sono sicuramente una soluzione molto interessante per gli investitori passivi che intendono investire a lungo termine. Non tutti però sono in grado di fare una corretta asset allocation, decidere cioè quale sia l’ETF multi asset che più si adatta alle proprie necessità. Se anche tu ti trovi in questa situazione ti consiglio di leggere la Guida al portafoglio di investimento.

Alternativa 1 agli ETF multiasset: ETF tradizionali

Se invece hai già mosso i primi passi nel mondo degli investimenti e stai valutando se scegliere un portafoglio di ETF tradizionali o un ETF multi asset, probabilmente ti tornerà utile questo articolo che raccoglie la lista di tutti i migliori ETF: Lista dei migliori ETF per categoria

Alternativa 2 agli ETF multiasset: Fondi Target date

I fondi target date (target date funds) sono fondi comuni di investimento strutturati per aumentare e proteggere il capitale in vista di una specifica “data di scandenza”.

I fondi target date sono quindi fondi con un ciclo di vita predeterminato, per cui l’allocazione del portafoglio diventa sempre più prudente nel tempo.

Diciamo che investire in ETF multiasset è come investire in un fondo target date con l’unica differenza che non si ha il glidepath. Cioè gli ETF multi asset hanno generalmente una asset allocation prestabilita che non cambia nel tempo e che quindi non si adatta alla distanza dal tuo obiettivo di investimento. Al contrario, i fondi target date adattano l’asset allocation, e quindi anche il rischio, in base a quanto manca alla “data di riscatto” del tuo investimento.

FONDI TARGET DATE in Italia: Cosa sono e quali scegliere?

Alternativa 3 agli ETF multiasset: Robo-adivsors

Se invece non ha ne tempo ne voglia di migliorare le tue competenze in ambito finanziario, o semplicemente ti senti un po’ insicuro ti consiglio di valutare i servizi offerti di portfolio management offerti da Moneyfarm. Se vuoi scoprire quale è la mia posizione riguardo la scelta tra ETF multiasset e Moneyfarm, la trovi qua:

Moneyfarm vs Vanguard LifeStrategy ETF | Cosa scelgo?

Oltre a Moneyfarm ci sono anche altri provider di Robo-advisory, come Tinaba e OnlineSIM. Se vuoi scoprire di più su queste soluzioni ti consiglio di leggere questo articolo:

Migliori Robo-Advisor Italia | Confronto e rendimenti

Alternativa 4 agli ETF multiasset: Fondi Bilanciati e Flessibili

I fondi bilanciati ed i fondi flessibili sono dei fondi gestiti in maniera attiva che investono in un sottostante variabile, composto sia da azioni, che da obbligazioni, che da derivati.

In pratica sono strumenti simili agli ETF multi-asset, solo che nella maggior parte dei casi non sono strumenti quotati e possono avere delle strategie differenti. Per ulteriori dettagli sui fondi Bilanciati e Flessibili puoi leggere questo articolo:

Fondi Bilanciati & Flessibili |Cosa sono? Convengono ancora?

Migliori ETF multiasset – Conclusioni

Anno dopo anno la lista di ETF multi asset si sta allungando e sempre più gestori offrono questa soluzione di portafoglio “chiavi in mano”.

Gli ETF multi-asset detti anche ETF di ETF o ETF portafoglio disponibili sul mercato sono circa una ventina.

Ogni provider offre circa 3 versioni:

- Portafoglio conservativo, ad alta esposizione obbligazionaria

- Portafoglio moderato, con bilanciamento equilibrato di azioni ed obbligazioni

- Portafoglio aggressivo, principalmente esposto all’azionario

I costi variano dagli 0,25% di Vanguard e Blackrock agli 0,70 degli Xtrachers, ma mediamente sono intorno allo 0,35% annuo.

Se dopo questa analisi ti sei reso conto che gli ETF multiasset non fanno per te e vuoi migliorare le tue competenze finanziarie per arrivare a costruire un portafoglio di investimento in autonomia puoi iniziare da questa guida: Guida al Portafoglio di Investimento

Inoltre, ti invito a scoprire le decine di guide e calcolatori messi a tua disposizione totalmente gratuitamente da Investimi

Complimenti. In generale si parla “solo” di Vanguard (su queste tipologie di ETF) mentre tu hai saputo (scovare e) analizzare anche altri brand come Lyxor e VanEck. Molto interessante, grazie 🙂

Grazie! 😁

Complimenti ottimo Lavoro!

Grazie mille!

Potresti chiarire un paio di criticità su questi etf. Per esempio alcuni di questo non si possono comprare su borsa italiana. Per questi ultimi poi, in caso di dividendi, ci dovrebbe essere la doppia imposizione.

Ciao Alfred! Se non sono disponibili su Borsa Italiana, non c’è nessun problema… basta acquistarli su qualche altra borsa! Non fa nessuna differenza a livello fiscale. L’unica differenza potrebbero essere le commissioni applicate dalla tua banca o dal tuo broker. Per quanto riguarda la doppia imposizione dipende dalla sede del fondo. Ti lascio qua sotto il link di alcuni articoli in cui puoi approfondire questi argomenti:

https://investimi.com/doppia-o-tripla-tassazione/

https://investimi.com/borsa-su-cui-comprare-un-titolo/

Fammi sapere se dovessi avere ancora dubbi