Cosa è un Robo-Advisor? Quali sono i migliori Robo-Advisor in Italia? Quanto costano? Quali sono le alternative?

Ricorda: Investire comporta rischi di perdite. Informati a dovere, valuta bene la tua propensione al rischio e non investire in strumenti che non comprendi.

| Robo-advisor | Sostituto d’imposta | Consulente dedicato | Costi e commissioni | Investimento minimo |

| Moneyfarm | Sì | Sì | Da 0,50% a 1,23% | Almeno 5.000€ (PIC) + eventualmente minimo 100€ al mese (PAC) |

| Tinaba | Sì | No | Da 0,40% a 1% | Investire a partire da un minimo di 2.000 € |

| OnlineSIM | Sì | Solo virtuale | Da 0,50% a 0,70% | Investimento minimo di 50.000€ |

| Euclidea | Sì | Dipende dal piano | Dipende dal piano | A partire da 5.000€ |

| Gimme5 | Sì | No | da 0,6% a 1,6% | A partire da 1€ |

L’industria dei Robo-Advisor ha registrato una crescita esplosiva negli ultimi anni. I Robo-Advisor hanno raggiunto quasi $ 1 trilione in gestione nel 2020, con l’aspettativa di raggiungere $ 2,9 trilioni in tutto il mondo entro il 2025. Si stima che il capitale in gestione passerà da $ 1.300 miliardi nel 2024 a quasi 2.300 nel 2027.

Anche in Italia i robo-advisor sono sempre più utilizzati.

Vista la crescita di questo mercato è doveroso andare a capire quali sono i migliori robo-advisor in Italia, come funzionano e se conviene effettivamente investire con questi strumenti.

Ti do una piccola anteprima delle piattaforme di robo-advisory per investimenti di cui andremo a parlare:

Andremo poi a vedere altre soluzioni alternative ai robo advisor. Prima però concentriamoci sui migliori Robo-advisor per investitori italiani e soprattutto vediamo brevissimamente cos’è un robo-advisor per gli investimenti.

NB: alcuni siti menzionano erroneamente anche Scalable Capital tra i Robo-Adivisor Italiani. Devi sapere però che Scalable Capital non offre (almeno per il momento) questo servizio in Italia.

I Migliori Robo-Advisor in Italia: CONFRONTO

I migliori robo-advisor in Italia sono:

Considerando i servizi offerti, il miglior robo-advisor per investitori italiani è probabilmente Moneyfarm.

Andiamo a vedere perchè.

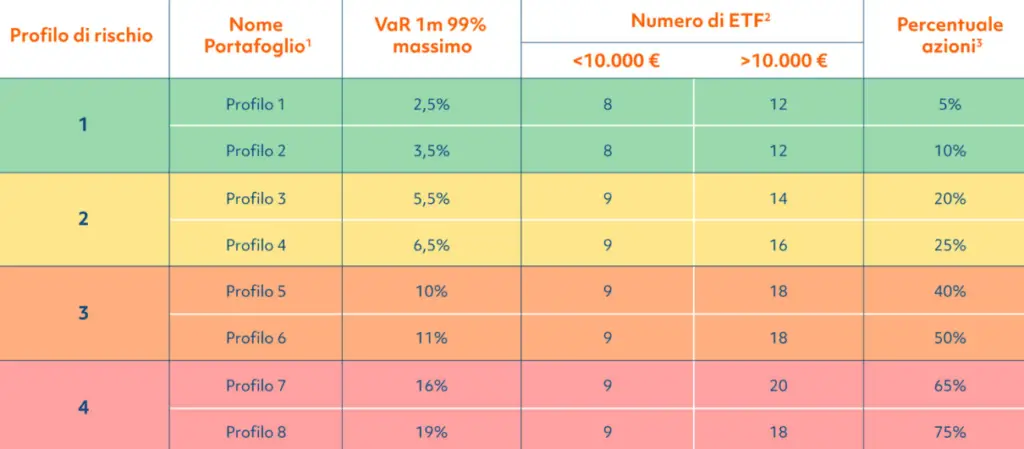

Moneyfarm

Il servizio di robo-advisor Moneyfarm è probabilmente uno dei più diffusi in Italia. Il servizio di robo-advisory di Moneyfarm è un po’ diverso dallo standard in quanto unisce un po’ il meglio dei due mondi, l’aspetto digitale e tecnologico e l’interazione umana con un consulente.

Il servizio di robo-advisor Moneyfarm permette di investire in uno di 7 portafogli di ETF. Per guidarti nella scelta del portafoglio corretto sarai seguito da un consulente finanziario che valuterà attentamente la tua situazione.

Il consulente finanziario di Moneyfarm ti guiderà anche nel processo di personalizzazione di questi 7 portafogli “preconfezionati”.

Per personalizzare i portafogli Moneyfarm mette a disposizione queste 3 soluzioni:

- Una versione “etica” dei portafogli (investimenti ESG)

- Dei fondi tematici (su megatrend per esempio)

- Un conto titoli per acquistare le azioni ed i fondi che desideri

Tinaba

Il robo-advisor di Tinaba è molto simile alla soluzione di Moneyfarm. Tecnologia + intervento umano a sostegno degli investitori. Questo connubio ha lo scopo di trovare l’asset allocation migliore il profilo di rischio dell’investitore.

Il Roboadvisor di Tinaba con Banca Profilo investe in azioni, obbligazioni e materie prime attraverso ETF (come Moneyfarm).

OnlineSIM

Il robo-advisor di OnlineSIM si chiama RoboBox. RoboBox è un consulente virtuale che ti permette di avere consulenza finanziaria automatizzata e personalizzata. Il Robo-Advisor di OnlineSIM sfrutta algoritmi per:

- proporre prodotti finanziari

- suggerire cambiamenti nell’asset allocation

- indicare i ribilanciamenti periodici del portafoglio investimento

in funzione degli obiettivi di investimento e delle condizioni di mercato.

Altri Robo-Advisor

Oltre ai robo-advisor principali che abbiamo appena visto, stanno emergendo altri nuovi progetti. Analizziamoli brevemente.

Euclidea

Il robo-advisor di Euclidea è un servizio molto simile a Moneyfarm. Euclidea offre 7 portafogli di investimento diversificati a livello globale con profilo di rischio crescente.

Oltre a questi 7 portafogli Euclidea offre anche dei portafogli “speciali”:

- CORE Salvadanaio: portafoglio che investe in titoli obbligazionari a brevissima scadenza e fondi monetari

- Equity GDP: portafoglio 100% azionario con partecipazioni pesate in base Gross Domestic Product (GDP) dei vari Paesi

- Future Economy Bond: portafoglio che investe in fondi obbligazionari principalmente Europei con filtro ESG

- Future Economy Equity: portafoglio 100% azionario che investe in fondi azionari globali con filtro ESG

Gimme5

Gimme5 è un app di gestione del risparmio, un “salvadanaio digitale”. Gimme5 permette di investire in fondi comuni di AcomeA SGR, una nota società di gestione del risparmio italiana.

I fondi disponibili tramite Gimme5 sono 15:

- 4 fondi Fondi ESG

- 2 fondi PIR (Piani individuali di Risparmio)

- 2 fondi obbligazionari

- 5 fondi azionari geografici

- 2 fondi flessibili

L’app permette di automatizzare il processo di acquisto di questi fondi con diverse strategie. Impostando acquisti ricorrenti di una somma specifica (strategia PAC) o investendo in un’unica soluzione (strategia PIC)

Cos’è un Robo-Advisor?

I robo-advisor (o roboadvisor) sono piattaforme digitali che forniscono servizi di pianificazione finanziaria automatizzati e basati su algoritmi con una supervisione umana minima o nulla.

Come funziona un Robo-Advisor per gli investimenti?

Un tipico robo-advisor pone domande sulla tua situazione finanziaria e sugli obiettivi futuri attraverso un sondaggio online. In base alle risposte che darai in questo sondaggio un algoritmo ti consiglierà, in maniera automatica dove e come investire.

In altre parole un robo-advisor ti permette di creare automaticamente un portafoglio di investimento su misura per i tuoi obiettivi di investimento. Oltre a creare questo portafoglio di investimento un robo-advisor si occupa di vendere e acquistare gli strumenti finanziari necessari per mettere in pratica la strategia di investimento e gestire il tuo portafoglio.

Oltre a questi servizi “base” i migliori robo-advisor offrono anche:

- una gestione agile e digitale del processo di investimento

- una solida pianificazione degli obiettivi finanziari

- servizi di intermediazione e gestione del portafoglio

- offrono funzionalità di sicurezza avanzate

- un servizio clienti attento

Quali sono i vantaggi di un Robo-Advisor?

Il principale vantaggio dei robo-advisor è che sono un’alternativa a basso costo ai tradizionali consulenti. Eliminando il lavoro umano, le piattaforme online possono offrire gli stessi servizi a una frazione del costo. La maggior parte dei robo-advisor addebita commissioni fisse annuali inferiori all’ 1% annuo , contro al tipico 1%-2% addebitato da un consulente finanziario umano.

Questi costi sono ancora più convenienti se confrontati con quelli della consulenza bancaria tradizionale, per cui tra costi più o meno nascosti si arriva tranquillamente a pagare il 3-4%.

L’efficienza è un altro vantaggio significativo di queste piattaforme online.

Immagina di voler modificare qualcosa nella tua strategia di investimento. Nell’approccio tradizionale, con un consulente finanziario, per eseguire un’operazione dovresti chiamare o incontrare fisicamente un consulente finanziario, spiegare le tue esigenze e aspettare che le operazioni vengano eseguite. Con un robo-advisor puoi fare tutto questo con qualche click dal tuo smartphone.

Un altro grande vantaggio dei robo-advisor è che sono più accessibili rispetto ad un consulente tradizionale. Puoi raggiungerli 24 ore su 24, 7 giorni su 7, senza alcun limite.

| Vantaggi | Svantaggi |

| Costi della consulenza relativamente bassi | Poca personalizzazione della soluzione di investimento |

| Facilità di utilizzo e di gestione | Obbligo di utilizzare gli strumenti offerti dalla piattaforma |

| Poche competenze richieste | Permettono solo investimenti nei mercati finanziari |

Quali sono gli svantaggi di un Robo-Advisor?

L’utilizzo di un robo-advisor ha anche degli svantaggi.

Lo svantaggio più grande è che, nella maggior parte dei casi, i robo-advisor sono specializzati solamente nei mercati finanziari. Questo fa sì che i robo-advisor non saranno in grado di valutare il tuo portafoglio nel complesso (il tuo patrimonio totale, immobili, polizze vita, fondi pensione, investimenti alternativi, ecc.)

Un secondo grande svantaggio dei robo-advisor è che, molto probabilmente non potrai eseguire operazioni manuali. Non potrai scegliere in quali fondi comuni di investimento o ETF (se non sai cosa sono leggi la guida completa gli ETF di Investimi) oppure in quali singole azioni o obbligazioni investire.

Tuttavia, questo potrebbe dimostrarsi un vantaggio in quanto è stato ripetutamente dimostrato che l’acquisto di singoli titoli per cercare di battere il mercato produce scarsi risultati.

In media gli investitori ordinari ottengono spesso risultati migliori con una strategia di indicizzazione. Lo dice anche Warren Buffett, uno degli investitori più famosi e di successo della storia.

Per chi sono adatti i Robo-Advisor

I robo-advisor sono adatti per tutti quegli investitori di lungo termine che non vogliono spendere troppo tempo per formarsi o per gestire in prima persona i propri investimenti.

Personalmente ritengo che questi strumenti siano lo strumento ideale per coloro che non hanno sufficienti competenze per fare scelte finanziarie consapevoli. Avere un processo automatizzato che ti guidi nelle scelte finanziarie, è sicuramente meglio che affidarsi ai consigli del cugino o, ancora peggio, improvvisarsi investitori.

In particolare penso che i robo-advisor siano particolarmente adatti se vuoi iniziare ad avvicinarti al mondo degli investimenti e non hai sufficienti capitali per giustificare il costo di un consulente tradizionale.

Qui sicuramente molti di voi risponderanno: “ma il consulente della mia banca è gratuito!”. Certo, è gratuito nel senso che non ti presenta il conto ogni anno. Ma in realtà la maggior parte dei consulenti in banca guadagna dalle commissioni che ottiene dal degli strumenti con commissioni “astronomiche” che ti vende (anche 50 volte superiori al necessario! Leggi qui)

Personalmente ritengo invece che i robo-advisor non siano adatti per la gestione di grandi capitali. Come detto infatti spesso gli robo-advisor non sono in grado di valutare la complessità della situazione finanziaria e personale di un individuo a 360°.

Lavoro, famiglia, immobili, investimenti alternativi, arte, crypto, eredità, investimenti in startup, PIR, fondi pensione integrativi ecc. Difficilmente un robo-advisor riesce a valutare tutti questi aspetti.

(fa eccezione Moneyfarm che offre la consulenza di un vero e proprio esperto e quindi è in grado di considerare tutti questi aspetti)

Di conseguenza, per capitali importanti ritengo che una consulenza personalizzata sia la soluzione più adatta.

Riassumendo, un robo-advisor è adatto a tutti coloro che stanno approcciando per la prima volta il mondo degli investimenti e non hanno capitali importanti da investire.

Alternative ai Robo-Advisor

I robo advisor sono sicuramente una soluzione interessante per automatizzare il processo di investimento. Tuttavia, come abbiamo visto, hanno anche degli svantaggi.

Andiamo quindi a vedere alcune soluzioni alternative ai robo-adivsor:

- copy trading e smart portfolios di eToro

- investire in autonomia con gli ETF multi-asset

- investire in autonomia in fondi Bilanciati & fondi Flessibili

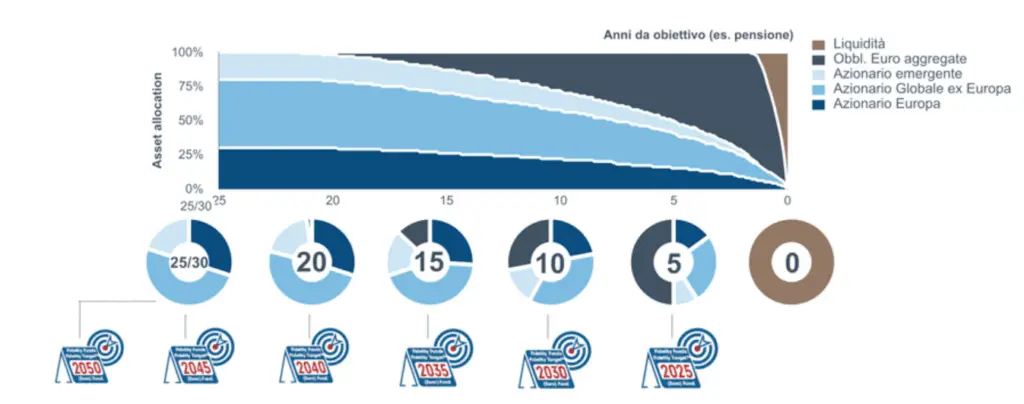

- investire in autonomia in fondi Fondi Target Date

Qualunque strumento di investimento tu scelga, se vuoi investire in autonomia dovrai dotarti di una piattaforma di investimento per acquistare gli strumenti finanziari di cui hai bisogno. In tal caso potrebbero tornarti utili questi articoli:

- Guida ai broker per investitori italiani

- Come scegliere il broker online

- Miglior Broker Online per Principianti

- Migliori BROKER per ETF

Smart Portfolios e Copy Trading di eToro

Da qualche tempo eToro offre una serie di portafogli tematici “preconfezionati” per investire. Stiamo parlando praticamente di “fondi di investimento” non quotati messi insieme dagli analisti di eToro o da altri partners.

Questi Smart Portfolios sono circa 60 e coprono temi molto vari: 5G Revolution, Female Leadership, Fashion, China Car, Crypto, Cancer Med etc… Insomma come avrai capito, sono tematiche molto specifiche.

Il servizio Smart Portfolios è da considerarsi un vero e proprio servizio di “robo-advisory” visto che siamo noi utenti a dover scegliere cosa e quando acquistare. Si tratta però di un servizio di “advisory” ulteriore che le altre piattaforme non offrono.

Sullo stesso piano inserirei anche il CopyTrading di eToro, che permette di seguire le “mosse” degli altri traders, creando in qualche modo un servizio di “gestione automatica” del capitale.

ETF multi-asset

Una soluzione alternativa ai robo-advisor sono gli ETF multi-asset a gestione attiva. Questi fondi ti permettono di investire in veri e propri portafogli di investimento preconfezionati, messi insieme dalle migliori società di gestione al mondo come iShares (BlackRock, Vanguard etc)

Questi ETF portafoglio seguono varie strategie e contengono al loro interno azioni, obbligazioni, materie prime secondo un’allocazione stabilita dal gestore.

Diciamo che investire in ETF multi-asset è come investire in un robo-advisor con l’unica differenza che non si ha la parte di advisory.

Se vuoi scoprire di più su questo argomento ti invito a leggere questo articolo di approfondimento:

ETF Multi Asset | Analisi & classifica

Fondi Bilanciati e Flessibili

I fondi bilanciati ed i fondi flessibili sono dei fondi gestiti in maniera attiva che investono in un sottostante variabile, composto sia da azioni, che da obbligazioni, che da derivati.

In pratica sono strumenti simili agli ETF multi-asset, solo che nella maggior parte dei casi non sono strumenti quotati e possono avere delle strategie differenti. Per ulteriori dettagli sui fondi Bilanciati e Flessibili puoi leggere questo articolo:

Fondi Bilanciati & Flessibili |Cosa sono? Convengono ancora?

Fondi Target Date

I fondi target date (target date funds) sono fondi comuni di investimento strutturati per aumentare e proteggere il capitale in vista di una specifica “data di scadenza”.

I fondi target date sono quindi fondi con un ciclo di vita predeterminato, per cui l’allocazione del portafoglio diventa sempre più prudente nel tempo.

Diciamo che investire con un Robo-advisor è piuttosto simile ad investire in un fondo target date con l’unica differenza che non si ha il glidepath. Nel caso dei Robo-advisor infatti l’asset allocation non viene adattata automaticamente con l’avvicinarsi dell’obiettivo di investimento, ma è necessario in qualche modo “specificarlo” al robo-advisor. Al contrario questa cosa è gestita automaticamente dai fondi target date.

FONDI TARGET DATE in Italia: Cosa sono e quali scegliere?

Migliori Robo-Advisor – Conclusioni

Un robo-advisor è una piattaforma che:

- ti guida nella scelta della strategia di investimento adatta a te

- stima la tua propensione al rischio per valutare gli strumenti di investimento da inserire nel tuo portafoglio

- acquista e vende gli strumenti per mantenere il livello di rischio stabilito

Solitamente i robo-advisor utilizzano portafogli di fondi indicizzati, gli ETF, per attuare la strategia.

I principali robo-advisor per investitori italiani sono:

| Robo-advisor | Sostituto d’imposta | Consulente dedicato | Costi e commissioni | Investimento minimo |

| Moneyfarm | Sì | Sì | Da 0,50% a 1,23% | Almeno 5.000€ (PIC) + eventualmente minimo 100€ al mese (PAC) |

| Tinaba | Sì | No | Da 0,40% a 1% | Investire a partire da un minimo di 2.000 € |

| OnlineSIM | Sì | Solo virtuale | Da 0,50% a 0,70% | Investimento minimo di 50.000€ |

| Euclidea | Sì | Dipende dal piano | Dipende dal piano | A partire da 5.000€ |

| Gimme5 | Sì | No | da 0,6% a 1,6% | A partire da 1€ |

Questi sono solo i principali robo-advisor per investimenti. Esistono anche altri robo-advisor, ma sono ancora un po’ acerbi e di conseguenza non mi sembrava consono inserirli nella lista dei migliori.

Spero che questo articolo ti sia stato utile.

Se non sei convinto che i robo-advisor siano la soluzione giusta per te, ti invito sfruttare il calcolatore “Trova soluzione di investimento” che ti aiuterà a decidere se i robo-advisor sono il metodo migliore per investire oppure se è meglio che adotti qualche altra strategia di investimento come per esempio:

- investire in ETF in autonomia

- investire in ETF multi asset

- investire tramite la banca

- affidarti ad un consulente finanziario

Ti faccio i mieo complimenti perchè oramai le tue lettere mensili sono per me un punto di riferimento per imparare ad essere un investitore consapevole.

Grazie

Grazie mille Giuseppe! Questo mi da molta carica per continuare a fare del mio meglio