Quali sono gli strumenti migliori per investire per i propri figli? Quando conviene iniziare? Quali sono gli investimenti più sicuri?

Investire per i propri figli è un obiettivo molto altruista. Potresti spendere i tuoi soldi in mille maniere, ma scegliere di investirli per un futuro migliore per i tuoi figli non è una cosa da tutti.

L’importante però è non commettere errori. Investire migliaia di euro in uno strumento che fa guadagnare poco, o ancora peggio, ti fa perdere soldi, può vanificare tutti i tuoi sforzi e annullare i tuoi sacrifici.

Questo articolo ti aiuterà a capire come investire soldi per i tuoi figli, facendo una scelte consapevoli.

Iniziamo andando a vedere gli strumenti più utilizzati dai genitori per investire per i propri figli:

- Libretti di risparmio postali

- Conti deposito

- Buoni fruttiferi postali fino ai 18 anni

- Polizze vita

- Fondo pensione

- Investimenti immobiliari

- Investimenti finanziari

Strumenti per investire per i figli

Libretti di risparmio postali

I libretti di risparmio postali sono una sorta di conto corrente che offre un piccolo tasso di interesse.

Il grande vantaggio di questi strumenti è che sono garantiti dallo Stato Italiano e da Cassa Depositi e Prestiti.

Questi strumenti sono quindi da considerarsi relativamente sicuri. L’unico evento infatti che può portare alla perdita totale del capitale è il fallimento di entrambe queste entità (evento si spera molto improbabile, ma comunque non impossibile).

Quale è però il problema di questi strumenti?

Il rendimento.

I buoni fruttiferi postali hanno rendimenti molto bassi.

Visto che stiamo parlando di investimenti per i propri figli, è probabile che sarai tu, in quanto genitore a coprire le spese quotidiane, diciamo fino probabilmente fino ai 16-18 anni.

A seconda dell’età dei tuoi figli, o a maggior ragione se ancora non ne hai, è probabile che manchino anni prima che inizino ad aver bisogno di questi soldi.

Questo vuole dire potenzialmente il tuo investimento ha un orizzonte temporale molto lungo.

Cosa vuol dire?

Vuol dire che con ogni probabilità puoi “permetterti” di ambire a strumenti leggermente più rischiosi, ma con rendimenti decisamente superiori.

I libretti di risparmio infatti, siano essi postali o bancari, hanno rendimenti minimi, che non battono l’inflazione. In altre parole, lasciando i tuoi soldi in un libretto poste metti da parte dei soldi che, a causa dell’inflazione, perdono piano piano valore.

Conti deposito

Un conto deposito è un conto corrente bancario con funzionalità limitate. Come si può dedurre dal nome infatti, un conto deposito ha un’unica funzione: fare da deposito per i tuoi soldi.

Puoi solo prelevare o depositare.

Perché quindi dovresti fare un conto deposito? Alla fine esistono già i conti correnti.

L’unica vera ragione per fare un conto deposito sono gli interessi che genera.

Storicamente anche i conti correnti (ed i libretti postali) generavano degli interessi e in realtà lo fanno tutt’ora. Purtroppo però, al giorno d’oggi, questi interessi sono talmente bassi da essere irrilevanti.

Quindi se vuoi ottenere qualche forma di rendimento dai soldi che vuoi investire per i tuoi figli, senza però utilizzare nessuna forma di investimento, non ti resta che accettare di perdere qualche funzionalità bancaria e utilizzare i conti deposito.

In alternativa, per rimanere sempre nel campo degli strumenti “garantiti” potrebbero interessarti i buoni fruttiferi postali di cui parleremo tra pochissimo. (Cosa succede in caso di fallimento della banca? I conti deposito sono coperti fino 100.000€).

Buoni fruttiferi postali dedicati ai minori

I buoni fruttiferi postali sono una via di mezzo tra un conto deposito e uno strumento di investimento.

Come accade per i libretti di risparmio postali, anche i buoni fruttiferi postali sono coperti dalla garanzia dello Stato Italiano e quella di Cassa Depositi e Prestiti. Di conseguenza anche questi strumenti sono da considerarsi relativamente sicuri.

Quale è la differenza principale quindi tra questi libretti e buoni postali?

Le differenze principali sono 3:

- Funzionalità

- Rendimenti

- Tassazione

I libretti postali infatti sono quasi assimilabili ad un conto corrente.

Al contrario i buoni postali sono un prodotto di investimento, ed è quindi assimilabile ad un conto deposito piuttosto che ad un conto corrente. Ad ogni modo, se il tuo scopo è investire per i tuoi figli, questo non dovrebbe essere un problema.

La seconda differenza è data dai rendimenti. In quanto prodotti d’investimento, i buoni fruttiferi postali hanno rendimenti decisamente superiori rispetto ai libretti. Questo li rende probabilmente più consoni al nostro scopo.

La terza grande differenza è la tassazione dei rendimenti. I rendimenti dei buoni fruttiferi postali godono di una tassazione agevolata al 12,5%, contro una tassazione del 26% per quelli (già irrisori) dei libretti.

Un’altra informazione importante da conoscere sui buoni fruttiferi postali è che esiste una tipologia riservata specificamente per i minori di 18 anni. I buoni fruttiferi postali dedicati ai minori di 18 anni sono simili ai buoni accessibili a tutti ma hanno il grande vantaggio di avere un rendimento decisamente superiore rispetto ai buoni normali!

Polizze vita

Le polizze vita sono strumenti molto versatili.

Esistono infatti innumerevoli tipologie di polizze vita. Alcune hanno una vera e propria funzione assicurativa. Altre invece hanno più l’aspetto uno strumento d’investimento mascherato.

Quindi potresti utilizzare le polizze vita per esempio per proteggere te stesso in caso di morte o di perdita di indipendenza. In questo caso non sarebbe un vero e proprio investimento i tuoi figli, ma se dovesse succederti qualcosa, sarebbe una forma di tutela nei suoi confronti.

In alternativa potresti usare la polizza vita come un vero e proprio strumento di investimento per rivalutare il tuo capitale a lungo termine.

In questo caso probabilmente potrebbero interessarti:

- Polizza vita intera

- Polizza rendita vitalizia

- Polizza vita mista

- Polizza vita mista rivalutabile

- Prodotti di capitalizzazione

- Polizze unit e index linked

- Polizze multiramo

Per scoprire di più su questi prodotti ti invito a leggere questo articolo:

POLIZZE VITA come investimento: 7 soluzioni + opinione

Fondo pensione

Un fondo pensione è uno strumento di investimento riconosciuto dal sistema fiscale italiano che permette di investire con grandi vantaggi fiscali.

Investendo in un fondo pensione si investe in una serie di strumenti finanziari (azioni, obbligazioni, fondi, derivati) che investono sui mercati finanziari. In funzione del livello di rischio che il sottoscrittore vuole correre si individuano 4 comparti:

– garantito (comparto che prevede una garanzia di restituzione di capitale o rendimento minimo)

– obbligazionario (comparto che investe prevalentemente in strumenti obbligazionari; l’investimento in azioni assume carattere residuale e comunque non supera il 30 per cento del patrimonio)

– azionario (almeno il 50 per cento del patrimonio è investito in azioni)

– bilanciato o flessibile (tutti gli altri casi)

Perchè dovresti adottare questa soluzione per tuo figlio?

Perché prima si apre un fondo pensione, prima si può accedere al capitale in caso di necessità, minore sarà la tassazione a scadenza e maggiore sarà il periodo in cui il capitale avrà tempo di maturare.

Inoltre puoi godere di ulteriori vantaggi fiscali. Infatti puoi dedurre Le somme versate sul tuo fondo pensione ma anche di un figlio a carico fino ad un massimo di € 5.164,57 per ogni anno.

Qual è il grande problema di investire per i figli con il fondo pensione? Che, salvo casi eccezionali, i soldi sono vincolati all’interno del fondo fino alla pensione!

Un vincolo piuttosto importante. Ecco perchè potrebbe essere interessante valutare anche di investire al di fuori del fondo pensione, tramite i classici strumenti di investimento:

- l’immobiliare

- gli investimenti finanziari

Investimenti immobiliari

Si sa infatti che tradizionalmente gli Italiani abbiano una grande passione per il mattone, tanto che il 73.7% degli italiani vive in una casa di proprietà, contro una media Europea di 70%. (ref.)

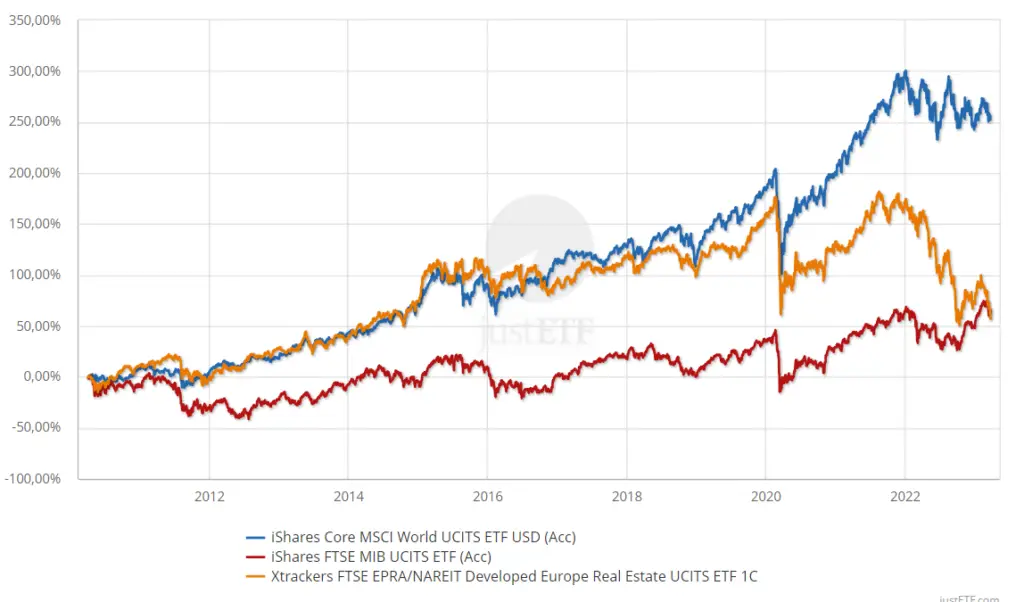

Se questa passione per il mattone poteva essere in parte giustificata in passato, negli ultimi anni i rendimenti del mercato immobiliare sono decisamente calati rispetto ai rendimenti dei mercati finanziari.

Tuttavia non bisogna generalizzare. Ci sono zone dell’Italia in cui il mercato immobiliare offre ancora molte opportunità. Il problema è che bisogna essere in grado di riconoscerle e di avere la capacità economica per coglierle.

Gli investimenti immobiliari infatti richiedono normalmente un capitale di partenza piuttosto importante, che non tutti hanno a disposizione.

Inoltre acquistare un singolo immobile espone il nostro capitale ad un rischio specifico molto elevato. Cosa succede se improvvisamente il mercato immobiliare della zona cala? O se costruiscono un palazzina popolare proprio di fronte alla tua finestra?

Il discorso cambia leggermente se invece si parla di acquisto della prima casa, in vista magari di lasciarla un giorno ai propri figli.

In questo caso allora non si può neanche parlare di investimento, ma di una vera e propria scelta di vita.

Se si pensa che i figli un giorno vorranno vivere in quella casa allora può avere un senso vincolare il proprio capitale all’interno di un immobile. Ma se invece si trasferiranno altrove?

Dovranno in ogni caso vendere e liquidare “l’investimento” o affidarsi a qualcuno perché metta l’immobile in affitto. Se hai più figli, come se lo spartiranno? Insomma, acquistare una casa per lasciarla ai propri figli può diventare una grana.

Investimenti finanziari

Veniamo ora agli investimenti finanziari. Visto l’orizzonte temporale molto lungo, gli investimenti finanziari possono essere la soluzione più adatta per investire per i propri figli.

Gli investimenti finanziari infatti sono molto flessibili e possono essere personalizzati in funzione dell’obiettivo e di quanto vuoi rischiare.

Maggiore è il rischio, maggiore è il potenziale guadagno che genererai per i tuoi figli.

Inoltre l’altro termine da tenere in considerazione è il tempo. Maggiore è il tempo che hai a disposizione, maggiori sono i rischi che puoi prenderti perchè avrai a disposizione più tempo per riprenderti da eventuali crolli di mercato.

Un altro elemento da non trascurare è la flessibilità. Puoi contribuire o liquidare l’investimento in qualunque momento. Mettiamo che tu abbia improvvisamente bisogno dei soldi che originariamente erano investiti per i tuoi figli. Ecco che, con gli investimenti finanziari puoi comunque accedere al capitale.

Ugualmente puoi scegliere te quando contribuire. Un mese ti avanzano 200 euro in più? Ecco che puoi contribuire ulteriormente al portafoglio di investimento dedicato ai tuoi figli.

Infine, un grande vantaggio che molti trascurano, è la possibilità di poter investire in maniera passiva. Al giorno d’oggi esistono infinite possibilità per investire a basso costo e delegando la maggior parte delle attività.

Non ne sai nulla di investimenti? Puoi affidarti ad un consulente o utilizzare un robo-advisor.

Ne sai qualcosa ma vuoi migliorare le tue competenze? Migliora le tue competenze. Leggi, studia, informati… Non serve essere Warren Buffett (uno degli investitori più famosi della storia) per iniziare a gestire gli investimenti in autonomia e risparmiare migliaia di euro in commissioni. Investimi, con i suoi centinaia di articoli e le decine di risorse gratuite può aiutarti in questo percorso. Se non sai da dove iniziare. Puoi iniziare proprio da QUI.

Investire per i figli – Conclusioni

Investire per i propri figli è un obiettivo finanziario molto importante e che necessita di una adeguata pianificazione.

Esistono numerosi strumenti per investire per i propri figli. La scelta dipende in qualche modo dall’obiettivo e da quanto tempo manca prima che i soldi possano servire ai vostri figli.

Cerchi un prodotto che protegga i tuoi figli in caso tu muoia o diventi invalido? Una polizza vita è probabilmente lo strumento giusto.

Cerchi un prodotto per parcheggiare i tuoi soldi per qualche anno e che non abbia assolutamente alcun rischio, che di contro ha rendimenti piuttosto bassi? Valuta i conti deposito o i buoni fruttiferi postali.

I soldi serviranno ai tuoi figli non prima di 5 anni? Sei disposto ad assumerti qualche rischio? Allora può aver senso pensare a qualche forma di investimento. Sei indeciso tra immobiliare e finanziario?

Questo articolo può fare al caso tuo: