Piano di Accumulo di Capitale (PAC) e Piano di Investimento di Capitale (PIC). Cosa sono, quale conviene e quando?

Partiamo con lo sfatare un mito, “investire” e “breve termine” nella stessa frase hanno poco senso. Gli investimenti perché siano profittevoli richiedono statisticamente un orizzonte temporale lungo. Si parla di mesi se non decenni.

Un investimento a breve termine non è altro che una scommessa. Quindi il “take away” numero 1 di questo articolo è: “investire a breve termine è assimilabile allo scommettere”. Con questo non voglio dire che non sia possibile vincere. Mettendo le probabilità dalla tua parte puoi anche ottenere dei risultati soddisfacenti. Attento però… per mettere le probabilità dalla tua parte devi fare un grande attività di ricerca e analisi. A quel punto non si parla più di investimenti ma di trading, che richiede un impegno e delle conoscenze decisamente diverse rispetto agli investimenti “passivi”, che sono l’oggetto di questo articolo.

Se vuoi investire nel lungo termine infatti la storia cambia.

Si riducono le competenze richieste per essere profittevoli.

Si riduce il tempo di gestione

Si riduce il rischio.

Si riduce la tenuta psicologica necessaria per gestire il processo di investimento

Andiamo quindi a scoprire le strategie di investimento a lungo termine

Dollar Cost Averaging

Il Dollar Cost Averaging (DCA), come si può dedurre dal nome, consiste nel mediare il prezzo di carico dello strumento finanziario su cui stai investendo.

Come si fa a mediare il prezzo di carico?

Basta acquistare in più fasi.

Solitamente nel dollar cost averaging gli acquisti sono distribuiti ad un intervallo di tempo regolare e vengono compiuti indipendentemente dal prezzo.

Dollar Value Averaging

Il Dollar Value Averaging (DVA) è una tecnica di investimento a lungo termine che consiste nel mediare al ribasso il prezzo di carico di uno strumento finanziario.

In termini di definizione generica sembra essere quasi la stessa cosa del DCA, ma nella realtà ci sono delle differenze piuttosto importanti.

Nel Dollar Value Averaging gli acquisti non sono indipendenti dal prezzo. Ossia il prezzo influenza l’entità dell’investimento:

Maggiore è il prezzo, minore è l’investimento.

Minore è il prezzo, maggiore è l’investimento.

Lump sum

L’investimento Lump Sum (LS) è l’opposto delle tecniche di investimento precedenti. Sia nel Dollar Cost Averaging che nel Dollar Value Averaging infatti gli ingressi sono distribuiti in un arco temporale prolungato. Al contrario, nell’investimento Lump Sum l’intera somma da investire viene investita in un’unica tranche. Di conseguenza non si ha nessuna “mediazione” del prezzo.

Il prezzo medio di carico (PMC) sarà pari al prezzo a cui l’ordine di acquisto è stato eseguito.

Piano di Accumulo di Capitale (PAC)

PAC con Dollar Cost Averaging

Il Piano di Accumulo con strategia Dollar Cost Averaging è la strategia di investimento per il lungo termine più utilizzata dagli investitori.

Non per niente quando senti parlare di PAC, a meno che non sia specificato diversamente, intendono il PAC Dollar Cost Averaging.

La ragione per cui è così diffuso è piuttosto chiara.

La semplicità.

La strategia PAC può essere semplificata con: investi X euro ogni Y mesi.

Per esempio: investi 500 euro ogni mese, o 2000€ ogni 6 mesi

Ovviamente gli intervalli di tempo migliori sono 1, 2, 3, 4, 6 o 12 mesi. Gli intervalli di tempo intermedi minori di 12 mesi non vanno bene perchè ti porterebbero ad avere dei versamenti incostanti nell’anno solare, che potrebbero essere difficili da gestire sia da un punto di vista organizzativo che dal punto di vista fiscale.

Al contrario versamenti troppo lontani nel tempo sono sconsigliati perchè probabilmente ti porterebbero a fare investimenti di somme importanti, che se diluite in investimenti più frequenti porterebbero a rendimenti maggiori.

Attento però.

Se invece ti trovi nella situazione di voler investire piccole somme la situazione si ribalta. Probabilmente dovresti valutare la possibilità di ridurre il numero delle entrate annuali, e concentrare il tuo capitale in poche entrate di importo maggiore.

Questo per 4 ragioni:

- Paghi meno commissioni

- Aumenti la probabilità di acquistare il giusto numero di quote (senza dover scegliere di volta in volta se arrotondare per difetto o per eccesso)

- Perdi meno tempo a gestire l’investimento

- Diminuendo il numero delle volte in cui sei chiamato a gestire il tuo investimento, riduci la probabilità di “fare cavolate”.

Qualunque intervallo temporale tu scelga però ricordati: segui la strategia.

La strategia è la chiave del successo del PAC.

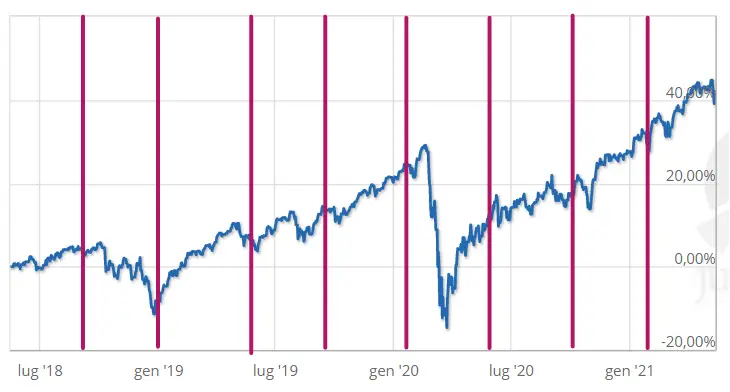

Che il mercato faccia +10% o -10% devi comunque investire la somma che ti sei prefissato con la cadenza che ti sei prefissato.

Con questa strategia:

- se il mercato sale le tue quote aumenteranno di valore, ma a parità di somma investita riuscirai ad acquistare meno quote

- se il mercato sale le tue quote scenderanno di valore, ma a parità di somma investita riuscirai ad acquistare più quote (che si spera aumenteranno nuovamente in valore)

Il PAC con il Dollar Cost Averaging ha però anche dei limiti.

Con il PAC infatti investi la stessa somma indipendentemente dalle condizioni del mercato. Che sia sui massimi o sui minimi la strategia non cambia.

Per questa ragione all’inizio degli anni ‘80 un professore della Harvard University ha inventato questa strategia, in qualche modo simile, ma più efficiente, che ti permette di tenere conto delle condizioni del mercato.

Se pronto per scoprirla?

Vediamola subito.

PAC con Dollar Value Averaging

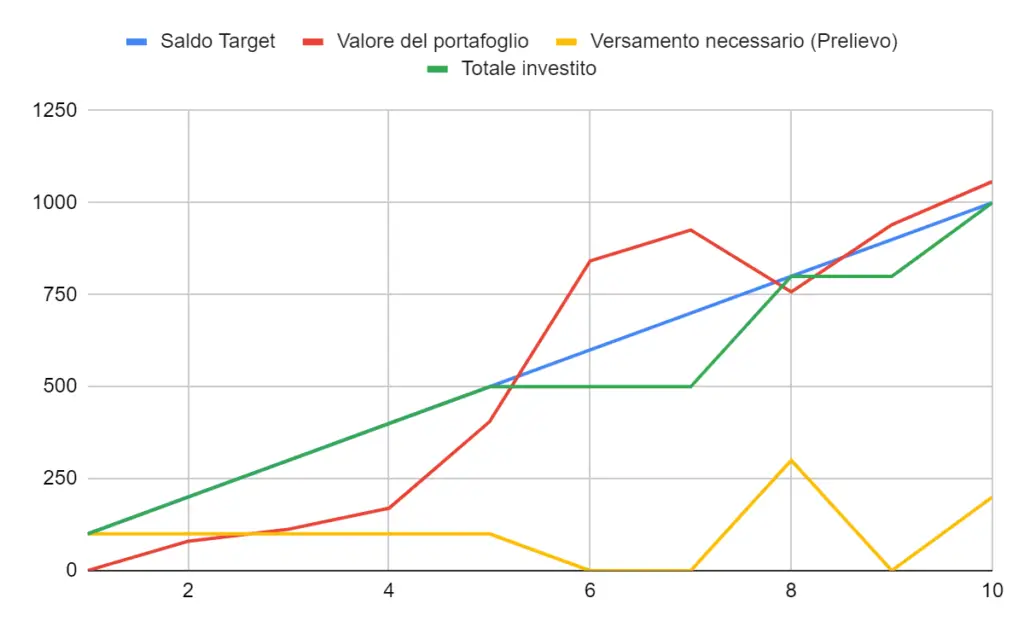

Il PAC Dollar Value Averaging ( PAC VA) è una strategia di investimento simile al PAC tradizionale, ma si distingue nettamente per quanto riguarda l’applicazione pratica.

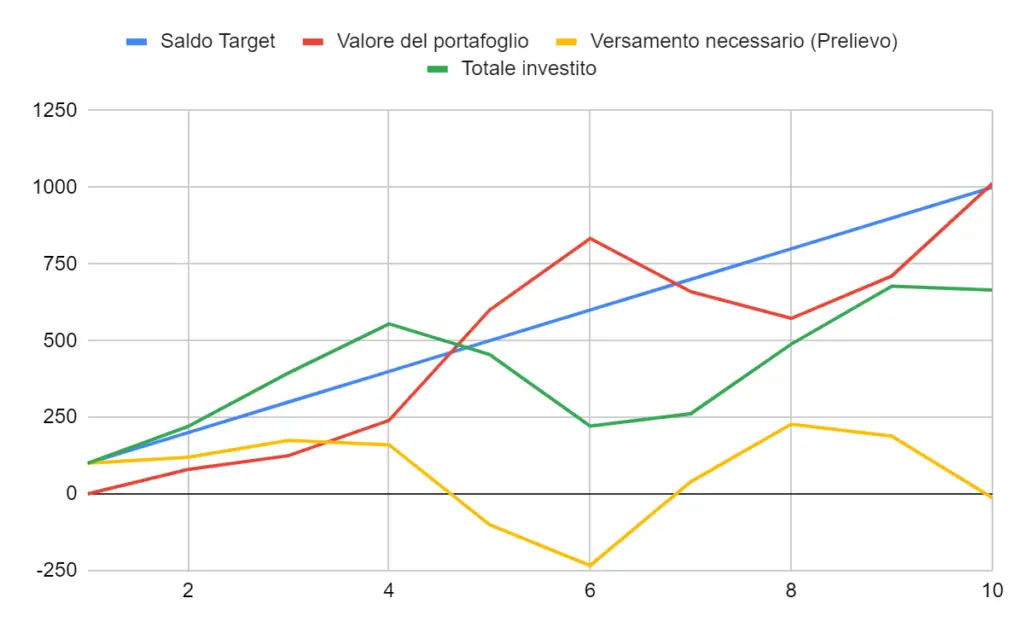

Se nella strategia PAC normale investi una somma costante, nel PAC VA investi una somma variabile per ottenere un saldo target del tuo portafoglio.

In altre parole:

- tu investi X il primo mese

- il mercato lo trasforma in Y

- tu investi Z per arrivare ad avere 2X all’inizio del secondo mese

- E così di mese in mese, o di 2 mesi in 2 mesi o ogni tot mesi

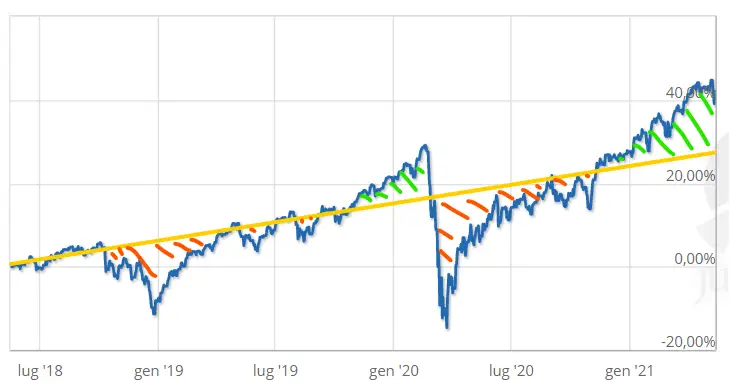

La differenza chiave tra il PAC tradizione ed il Value Averaging sta appunto che la somma da investire dipende dall’andamento del mercato:

- se il mercato sale le tue quote aumenteranno di valore e quindi dovrai investire meno (o addirittura prelevare dei soldi) per arrivare al tuo target. Quindi venderai le tue quote o ne acquisterai poche quote ad alto prezzo.

- se il mercato sale le tue quote scenderanno di valore, e dovrai investire di più per arrivare al tuo target. Quindi acquisterai molte quote a basso prezzo.

Il vantaggio è evidente. Quando i prezzi scendono te investi molto. Quando i prezzi salgono, investi poco.

In altre parole questa strategia di permette di fare market timing senza che tu te ne renda conto.

“There is no such thing as a free lunch”.

Non si può ottenere tutto per niente.

Purtroppo infatti ci sono anche degli svantaggi in questa strategia.

- gli importi dei versamenti sono variabili ed imprevedibili, e possono diventare improvvisamente molto onerosi in caso di crolli repentini

- è più difficile creare una strategia “su misura”

- può richiedere del capitale aggiuntivo rispetto agli X euro al mese

Proprio per questa ragione hanno creato delle varianti al Value Averaging.

Varianti del PAC Dollar Cost Averaging

In realtà non esistono regole specifiche. Ogni investitore è libero di investire i propri soldi come si sente.

Puoi creare delle regole ad hoc per gestire i tuoi investimenti.

Per esempio puoi modificare il PAC tradizionale in Dollar Cost Averaging aggiungendo una regola per cui ogni volta che il mercato scende del X% investi il doppio del capitale. (In questo modo acquisti più quote a basso prezzo). O puoi dire che ogni volta che il mercato ha un rendimento 10% all’anno investi il 50% in meno per l’anno successivo.

O ancora puoi agganciare la tua strategia al VIX, “l’indice della paura”, e quando sale oltre una certa soglia investi di più.

Varianti del PAC Dollar Value Averaging

Per quanto riguarda il PAC in Dollar Value Averaging invece sono state create delle strategie di investimento particolari per evitare alcuni dei problemi che ho evidenziato precedentemente.

Rivediamoli brevemente:

- gli importi dei versamenti sono variabili ed imprevedibili, e possono diventare improvvisamente molto onerosi in caso di crolli repentini

- può richiedere del capitale aggiuntivo rispetto agli X euro al mese

Per ovviare la primo problema sono state create delle varianti in cui si mette un limite massimo ai versamenti. Per esempio se l’incremento del saldo target previsto è di 100 euro al mese, si può mettere un cap di 1000 euro, in modo tale che anche se la strategia normale ti imporrebbe di versare 4783675 euro sai già a priori che devi versare solo 1000 euro.

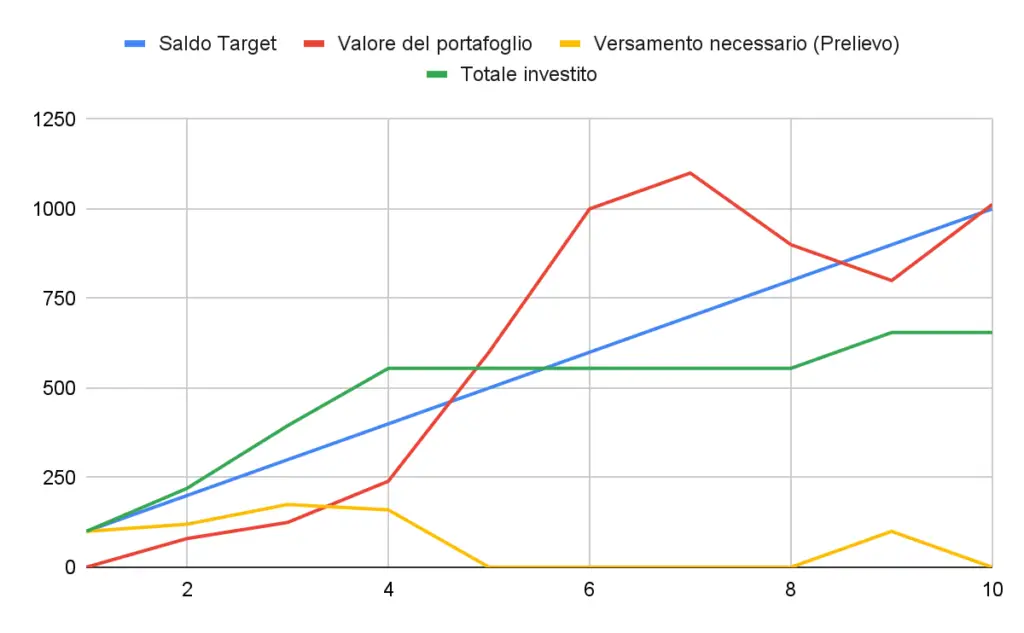

In aggiunta è stata creata anche la strategia Value Average No-Sell (VANS) in cui non sei mai costretto a vendere le quote. Questa soluzione ha diversi vantaggi:

- ridurre le eventuali rate durante i periodi di calo del mercato (visto che in teoria il portafoglio ha un valore maggiore)

- ridurre le commissioni

- aumentare l’efficienza fiscale (non realizzerai plusvalenze e quindi non dovrai pagare tasse

Per ovviare al problema del possibile capitale aggiuntivo richiesto dal PAC VA invece è stato ideato il cosiddetto “filtro anti-Hayley”.

Questo filtro impone alla strategia di non richiedere mai più dei soldi del saldo target. In parole semplici, non dovrai mai investire più di quanto avresti accumulato mettendo da parte X euro al mese.

Esempio di PAC Value Average:

Esempio di PAC Value Average No-Sell (VANS)

Esempio di PAC Value Average No-Sell con filtro Anti-Hayley

Finora abbiamo parlato di PAC, è arrivato il momento di parlare di PIC.

Piano di Investimento di Capitale (PIC)

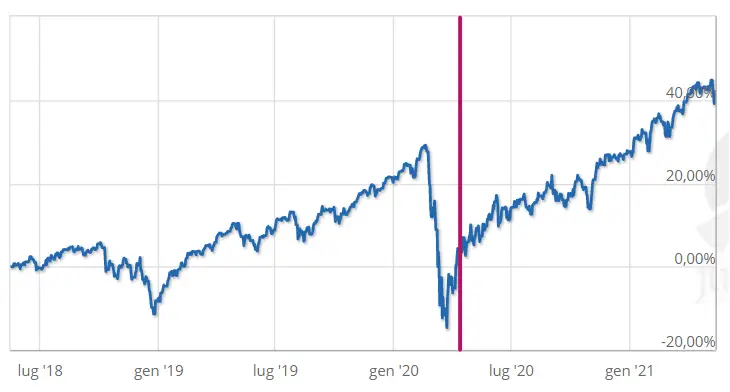

Il Piano di Investimento di Capitale (PIC) è la soluzione che storicamente ha performato meglio nelle fasi di bull market. La ragione è ovvia.

Se investi tanti soldi subito, hai l’occasione di acquistare le quote ad un prezzo più basso. E cavalchi il mercato durante tutta la fase di risalita.

Se invece investi man mano che il mercato sale, riuscirai ad acquistare sempre meno quote e il rendimento sarà minore.

Perfetto… facciamo tutti il PIC allora no?! Purtroppo il PIC ha due grandi svantaggi:

- devi avere tutta la somma disponibile immediatamente

- Devi beccare il momento giusto ed investire quando i mercati salgono

Sul primo svantaggio c’è poco da fare. O hai i soldi o semplicemente non puoi usare questa strategia.

Sul “beccare il momento giusto” invece dobbiamo approfondire la questione. Vediamo le opzioni che hai a disposizione.

- PIC Lump Sum

- PIC Value Averaging

PIC Lump Sum

Nel PIC Lump Sum investi tutto il capitale destinato all’investimento in un’unica tranche.

Idealmente l’entrata dovrebbe essere fatta nel momento giusto, sullo strumento giusto.

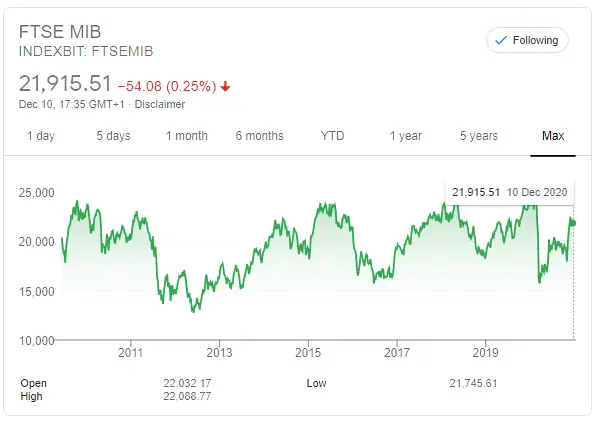

Pensa a quelli che hanno investito tutto sul FTSE MIB nel 2008.

Se avessi fatto un PIC Lump Sum sul mercato italiano nel 2008 saresti ancora in perdita, dopo oltre 10 anni.

Se invece avessi iniziato un PAC in quel momento con ogni probabilità ti troveresti decisamente in territorio positivo.

Con questo non voglio dire che il PAC sia meglio del PIC, ma semplicemente che se sbagli a fare market timing con il PIC rischi di farti più male.

Quindi, ribadisco, con questa strategia è fondamentale scegliere il momento giusto per investire!

PIC Dollar Cost Averaging

In alternativa al versamento in rata unica puoi adottare una strategia intermedia tra il PIC Lump Sum e il PAC. Cioè potresti suddividere il tuo capitale in tot rate da investire in un tempo limitato, diciamo 1-2 anni.

In questo modo le probabilità di investire tutto il tuo capitale prima di una correzione importante del mercato sono molto più basse.

Nel caso di mercato in crescita questo ovviamente ti porterebbe ad una riduzione del rendimento. Però nel caso di fasi a grande volatilità potrebbe creare anche l’opportunità di abbassare il prezzo di carico delle quote (cioè aumentare potenzialmente il rendimento).

Da questo punto di vista forse la strategia ideale è il Dollar Value Averaging.

PIC Dollar Value Averaging

Se da una parte il PIC DCA ti permette di ridurre il rischio di fare un market timing sbagliato, dall’altra a causa delle vincolo delle rate costanti non ti permette di godere al massimo di eventuali crollo di mercato.

Per questo il PIC Value Averaging è forse più adatto all’investimento di somme importanti in un arco temporale limitato.

In particolare, visto che disponi già del capitale da alimentare eventuali rate importanti, potresti adottare la strategia Value Averaging No-Sell (VANS) senza filtro anti Hayley, visto che devi comunque esaurire il capitale che hai predisposto per l’investimento.

Migliori Broker per fare un PAC

Spesso gli strumenti più utilizzati da coloro che fanno un PAC sono i fondi quotati, gli ETF.

Il PAC di ETF è una strategia talmente comune che molte piattaforme d’investimento hanno iniziato ad offrire una funzionalità specifica per investire in ETF in maniera automatica.

Per maggiori informazioni ti rimando all’articolo di approfondimento:

Migliori Piattaforme per investire in ETF tramite PAC automatico

Calcolatori PIC o PAC

Scopri i simulatori in Interesse composto per PIC e PAC nel mio articolo sull’interesse composto.

Vuoi migliorare la gestione dei tuoi investimenti?

Scopri le RISORSE GRATUITE di Investimi

Ciao,

trovo molto interessanti i tuoi articoli.

Avrei qualche domanda da neofita:

1) Perché alcuni suggeriscono di mettere nel PAC non un unico ETF world (quindi molto diversificato)? Forse perché è 100% azionario, quindi va diminuito il rischio con un altro obbligazionario?

Peró se metto due ETF nel PAC, non aumento i costi?

2) rendimenti medi = rendimenti netti? Quali costi sono stati tolti per ottenerli?

3) per PAC in ETF, meglio versamenti mensili o trimestrali e perché?

4) se nel PAC ne ho almeno due, c’è bisogno che li ribilancio, cosa che al momento non so fare, oppure sul lungo periodo si ribilanciano da soli? Oppure suggerisci qualcuno che non va ribilanciato/si ribilancia da solo?

Grazie per le risposte

Ciao Ciro,

Grazie per le tue domande!

1) Non mi è molto chiara la domanda. Comunque in generale il primo passo è comprendere la propria propensione al rischio, in base a questa si stabilisce l’asset allocation (% azioni, obbligazioni, ecc) e poi si sceglie quali e quanti strumenti. Per fare un portafoglio 100% azionario probabilmente un solo ETF world può andare bene. Se vuoi inserire anche obbligazioni per ridurre la volatilità (il “rischio”) del portafoglio, allora puoi inserire anche un ETF obbligazionario, oppure un ETF multiasset.

2) Il termine rendimento medio è molto generico, effettivamente va specificato il periodo di calcolo, al lordo o netto di costi e commissioni

3) Non c’è una regola generale, dipende dal mercato. Tuttavia in un articolo passato avevo evidenziato che storicamente il trimestrale sull’S&P500 ha performato leggermente meglio del mensile. Inoltre con il trimestrale riduci le commissioni di acquisto. Però secondo me dipende la scelta dipende molto dall’aspetto psicologico. Specie all’inizio, forse il mensile è più facile da gestire dal punto di vista psicologico.

4) Se vuoi ribilanciare devi intervenire te manualmente per ristabilire la giusta percentuale tra gli ETF che hai in portafoglio. Trovi più info qua: https://investimi.com/ribilanciare-portafoglio/

Fammi sapere se hai altri dubbi!

Matteo