Cosa sono i Fondi Obbligazionari? Come funzionano? Quali sono le diverse tipologie?

Le obbligazioni sono una componente molto importante di un portafoglio di investimento ben diversificato.

Un portafoglio di sole azioni o fondi azionari infatti è spesso molto volatile, per non dire troppo volatile, per la maggior parte degli investitori. Per questa ragione in pressoché qualunque portafoglio strutturato è presente almeno una piccola percentuale di obbligazioni.

Ho deciso quindi di fare questo articolo di approfondimento sui fondi obbligazionari, che sono un modo semplice ed efficiente per investire in obbligazioni.

Le obbligazioni singole magari sono anche più efficienti, ma hanno un grande svantaggio: portano un grande rischio specifico nel portafoglio.

Diversifica! Non mettere tute le tue uova in un solo paniere

Iniziamo questa guida ai fondi obbligazionari facendo un ripasso dei concetti di base, in modo da essere sicuri di avere i concetti ben chiari in testa.

Cos’è un obbligazione

Partiamo dalla definizione scientifica.

“L’obbligazione o bond è un titolo di credito, emesso da società o enti pubblici, che alla scadenza prefissata (data di maturità/maturity date), attribuisce al suo possessore (un obbligazionista/bondholder) il diritto al rimborso del capitale prestato all’emittente più un interesse su tale somma (coupon rate).” Ref. Wikipedia

Cosa vuol dire in parole povere per noi investitori?

Acquistando un obbligazione stiamo prestando dei soldi ad una società, ad uno stato, ad una regione, o addirittura ad una città, in cambio di un interesse sul prestito.

Per esempio acquistando i BTP (Buoni Poliennali del Tesoro) stai prestando dei soldi allo Stato Italiano in cambio di cedole periodiche (2 all’anno). Una volta scaduto il periodo del prestito il capitale che hai prestato ti viene rimborsato.

Esistono anche altre forme di obbligazioni però per semplicità diciamo che funzionano così. Ad ogni modo se il tuo scopo è investire in fondi obbligazionari ti importa poco conoscere l’esatto funzionamento delle singole obbligazioni.

Cos’è un fondo

In questo blog ci sono decine se non centinaia di articoli sui fondi quindi se ti interessano questi strumenti sei nel posto giusto! Se ancora non conosci bene i fondi potresti partire da questi articoli:

Guida introduttiva agli ETF | Vantaggi, strategie ed opinioni

Fondi Attivi VS Fondi Passivi – quali sono meglio?

Ad ogni modo vediamo brevissimamente cosa è un fondo.

Un fondo non è altro che una scatola che racchiude azioni, obbligazioni e materie prime secondo un determinato criterio.

Il gestore del fondo, ossia colui che mette insieme la scatola, ti vende il diritto di una parte della scatola, ossia una quota del fondo, in cambio dei tuoi soldi.

Da quel momento in poi sei co-proprietario della scatola, secondo la percentuale di quote che detieni.

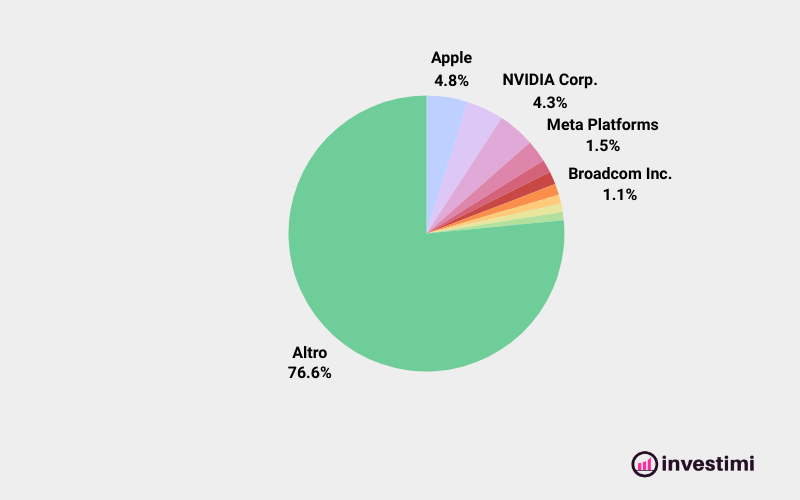

Dal punto di vista pratico dell’investitore, se acquisti 1000€ in quote di un fondo che investe nel MSCI World (indice azionario globale) stai spalmando i tuoi 1000€ sulle azioni che costituiscono l’indice. Cioè finirebbero principalmente in queste aziende:

Cos’è un fondo obbligazionario

I fondi obbligazionari non sono altro che una classe di fondi che investe solamente in obbligazioni. Sono cioè delle scatole che contengono un grande numero di obbligazioni con caratteristiche simili. Vediamo quindi quali sono le categorie in cui sono suddivisi i fondi obbligazionari.

Tipologie di fondi obbligazionari

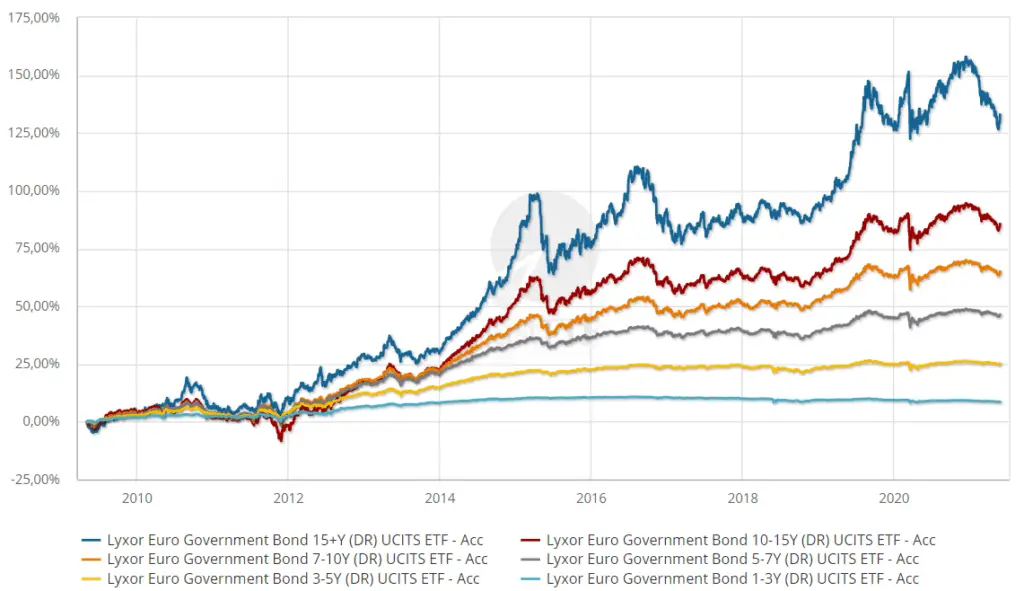

Classificazione per Scadenza

La classificazione per Scadenza valuta quanto tempo manca alla “scadenza del prestito”. In questo caso il fondo obbligazionario investe in obbligazioni con una scadenza racchiusa in un intervallo di tempo ben definito. Quado la scadenza delle obbligazioni scende sotto il limite inferiore, le obbligazioni vengono vendute, e vengono acquistate delle nuove obbligazioni con scadenze più lontane.

- 0-3 anni

- 3-5 anni

- 5-7 anni

- 7-10 anni

- +10 anni

Recentemente sono stati lanciati anche ETF obbligazionari con una struttura diversa. Questi ETF, detti ETF obbligazionari a scadenza acquistano un paniere di obbligazioni con una scadenza ben definita, come per esempio il 31 dicembre dell’anno 202X e le portano fino a scadenza.

Classificazione per Regione

La classificazione per Regione raggruppa le obbligazioni in funzione della regione degli stati o dell’origine delle aziende che emettono le obbligazioni.

- Europa

- Globali

- Paesi Emergenti

Classificazione per Paese

Esistono fondi che investono anche in obbligazioni di un singolo paese diversificando tra obbligazioni di diversa tipologia o scadenza.

Classificazione per Valuta

La valuta del sottostante è particolarmente importante per i fondi obbligazionari visto che cambiamenti nel tasso di cambio possono alterare significativamente i rendimenti del fondo.

Attenzione a distinguere la valuta del sottostante da quella del fondo. E’ la valuta del sottostante a determinare la prestazione del fondo non la valuta in cui è quotato il fondo. Quest’ultima serve solo “per visualizzare” i risultati del fondo, mentre come detto le prestazioni dipendono dalla valuta in cui è denominato il debito.

- USD (Dollaro Statunitense)

- EUR (Euro)

- GBP (Sterlina)

Attenzione, le cose cambiano se si utilizzano fondi con copertura valutaria. Il discorso però si fa troppo lungo e complesso quindi lo rimandiamo ad un articolo futuro!

Classificazione per Tipo di Obbligazioni

Una delle classificazioni più importanti ma probabilmente meno immediate da comprendere è quella della tipologia di obbligazioni contenute all’interno del fondo.

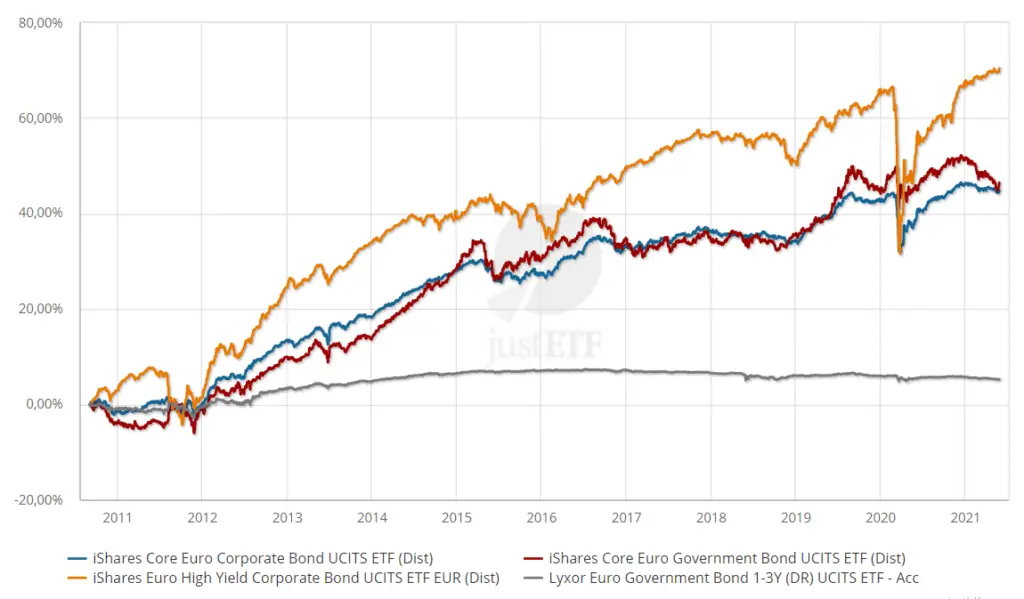

- Obbligazioni Societarie: Obbligazioni emesse da società (aziende ed imprese)

- Obbligazioni Governative: Titoli di stato

- Obbligazioni Aggregate: include obbligazioni governative, societarie, titoli garantiti da ipoteca (MBS), titoli garantiti da attività (ABS)

- Obbligazioni indicizzate all’inflazione: obbligazioni di varia natura in cui il rendimento è collegato all’andamento dell’inflazione

- Obbligazioni Convertibili: obbligazioni che funzionano esattamente come le obbligazioni normali, con l’unica differenza che offrono la possibilità a colui che le detiene di convertirle in un certo numero di azioni

- Obbligazioni Garantite: obbligazioni emesse da enti con profilo di rischio molto basso

Classificazione per Rating

- Rating AAA: obbligazioni di enti considerati sicuri (risk free)

- Investment Grade: obbligazioni emesse da enti con profilo di rischio basso (massimo “Baa3” secondo la classificazione di Moody’s o “BBB-” secondo la classificazione Standard and Poor’s. Ref. classificazione obbligazioni)

- Sub Investment Grade: dette anche High Yield, sono obbligazioni emesse da enti ritenuti più rischiosi rispetto a quelli investment grade.

Come scegliere i fondi obbligazionari

I fondi obbligazionari vengono scelti solitamente per la loro relativa stabilità. Rispetto alle azioni infatti offrono rendimenti decisamente più stabili.

Tuttavia ci sono tipologie più “sicure” rispetto ad altre, ma questa sicurezza si paga generalmente con un rendimento più basso.

Quindi come spesso accade il discorso si riduce ad un trade-off tra rischio e rendimento.

In generale quindi le obbligazioni più rischiose hanno rendimenti più alti.

Per semplificare possiamo provare a fare una lista delle tipologie di fondi con i rendimenti più alti (e quindi anche più rischiosi):

- obbligazioni high yield

- obbligazioni societarie

- obbligazioni a lunga scadenza

Combinando queste 3 caratteristiche si ottengono generalmente dei rendimenti più alti. Per esempio delle obbligazioni societarie high yield a lunga scadenza avranno generalmente un rendimento (ed un rischio) più alto rispetto a dei titoli di stato Investment breve scadenza.

Solitamente i portafogli di investimento più elaborati includono diverse tipologie di fondi obbligazionari in modo tale da avere una certa diversificazione anche all’interno dell’asset class e aumentare la stabilità del portafoglio.

Storicamente infatti le diverse tipologie di obbligazioni hanno performato in maniera differente durante il ciclo economico.Ti riporto qui sotto una lista delle migliori tipologie di obbligazioni nelle diverse fasi storiche del ciclo economico americano

- Depressione: government bonds

- Ripresa: high yield corporate bonds, investment grade corporate bonds

- Espansione: high yield bonds

- Recessione: government bonds a lunga scadenza e investment grade corporate bonds

Se vuoi approfondire la questione ti invito a leggere l’articolo completo sui migliori asset finanziari nelle varie fasi del ciclo economico.

Quindi valuta bene se concentrare il tuo portafoglio su una singola tipologia di fondi obbligazionari o se acquistare più fondi diversi, o semplicemente scegliere fondi più generali e flessibili. Per esempio invece di acquistare più fondi con obbligazioni di durate diverse potresti valutare di acquistare un unico fondo che investe in obbligazioni con varie scadenze.

Purtroppo non posso essere io a decidere per te cosa conviene fare, dipende troppo dalla tua situazione!

Fondi obbligazionari migliori

Come al solito la scelta tra un prodotto e l’altro dipende molto dalle necessità per cui viene scelto.

All’interno della stessa categoria però si possono individuare ETF e fondi con performance che si discostano leggermente.

Solitamente queste differenze sono dovute ai costi di gestione (TER). Visto che i rendimenti delle obbligazioni sono mediamente più bassi delle azioni i costi di gestione acquistano un peso ancora più importante.

Pensaci…

Se il rendimento medio annuo del fondo è di pochi punti percentuali, tipo un 2%, quanto pesa un TER di 0,5%? Pesa ¼ del rendimento ottenuto!

Quindi un parametro fondamentale da considerare nella scelta di un fondo obbligazionario è il costo di gestione!

Per la stessa ragione anche la dimensione del fondo deve essere sufficientemente grande da garantire spread all’acquisto ragionevoli.

Quindi è importante scegliere fondi di grandi dimensioni e con volumi molto grandi!

Inoltre la scelta del fondo è solo una parte del lavoro che devi fare. L’obiettivo principale rimane la costruzione di un portafoglio d’investimento con il corretto livello di diversificazione e con le caratteristiche di rischio/rendimento adatte alla tua propensione al rischio.

Per maggiori dettagli su come costruire un portafoglio d’investimento di questo tipo, ti invito ad approfondire in questo articolo: