Cosa sono i Piani Individuali di Risparmio (PIR) e come funzionano? Quanto rendono? Ha senso investirci?

Cosa sono i PIR

I Piani Individuali di Risparmio (PIR) sono degli strumenti finanziari che godono di notevoli vantaggi fiscali.

I PIR si presentano nella maggior parte dei casi sotto forma di fondi comuni d’investimento. Questa tipologia di fondi prevede che ci sia un gestore che decide in maniera attiva in cosa investire. Questo può essere un vantaggio come uno svantaggio visto che la performance finale dipende dalle capacità del gestore.

Di conseguenza è fondamentale scegliere correttamente il giusto PIR.

Se non sai come fare, non preoccuparti, vedremo insieme alcune caratteristiche che devi considerare quando ti trovi a dover scegliere il miglior PIR.

Prima di andare a fare questo approfondimento però, concentriamoci sul comprendere a fondo come funzionano i PIR

Come funzionano i PIR

Struttura del PIR

I PIR sono fondi di investimento con una struttura ben definita. Per accedere ai vantaggi fiscali infatti i PIR devono essere “conformi” ed avere queste caratteristiche:

- gli strumenti finanziari di un singolo emittente e la liquidità che lo compongono non devono essere superiori al 10% dell’investimento totale

- almeno il 70% dell’investimento totale è destinata a strumenti finanziari cosiddetti “qualificati”, ossia emessi da imprese italiane o europee con stabile organizzazione in Italia

- gli strumenti finanziari che lo compongono non sono emessi o stipulati con soggetti residenti in Paesi non collaborativi

- una soglia minima del 17,50% del valore complessivo degli investimenti del PIR deve essere investita in Mid Cap (aziende a media capitalizzazione) e/o Small Cap (aziende a piccola capitalizzazione) e una soglia minima del 3,50% del valore complessivo investita esclusivamente in Small Cap

Quali sono i vincoli dei PIR

Oltre ai vincoli del PIR in termini di struttura dell’investimento, ci sono dei vincoli anche sulle modalità di investimento. In realtà c’è un unico vincolo:

“Gli strumenti finanziari sono detenuti, singolarmente o cumulativamente (quando si succedono l’uno all’altro in modo da essere considerati in modo unitario), per un periodo di tempo minimo di cinque anni.”

In altre parole devi mantenere il tuo investimento di tipo PIR per almeno 5 anni continuativi.

Oltre a questo vincolo temporale c’è anche un vincolo quantitativo. La Legge di Bilancio 2022 stabilisce un tetto alla parte di investimento PIR su cui è possibile godere di vantaggi fiscali:

Puoi fare un investimento massimo di 40.000 per il singolo PIR o 200.000€ tra tutti i PIR (è possibile sottoscriverne più di uno)

Oltre a questa forma di PIR, detta “Ordinaria”, esiste anche una formula “Alternativa”, in cui i limiti si alzano significativamente. Oltre ai limiti in termini di somma investibile, cambia leggermente anche la struttura del sottostante. Nei PIR Alternativi infatti il sottostante sono aziende a capitalizzazione ancora inferiore rispetto a quelle dei PIR Ordinari (quelli oggetto di questo articolo).

Se vuoi scoprire di più sul funzionamento dei PIR Alternativi ti invito a leggere l’articolo di approfondimento qui:

Vantaggi fiscali del PIR

Se il PIR rispetta le caratteristiche viste qui sopra, allora viene definito “PIR conforme” e la legge riconosce dei vantaggi fiscali molto interessanti essendo che godono di un trattamento fiscale agevolato.

I PIR sono esenti da tassazione sui capitali e tassazione sulla successione.

In altre parole le plusvalenze realizzate tramite PIR conformi sono completamente esentasse. Un bel vantaggio considerando che normalmente in Italia la tassazione sugli strumenti finanziari è pari al 26%! (leggi questo articolo per ulteriori dettagli o informazioni più aggiornate: TASSE sugli investimenti finanziari: Quanto si paga? )

Per quanto riguarda invece la tassazione sulla successione, normalmente valgono le seguenti norme:

“Le aliquote e le franchigie stabilite per l’imposta sulle successioni e donazioni sono state previste dall’articolo 2, comma 48, del D.L. n. 262 del 2006.

In particolare, vengono applicate le aliquote:

- del 4%, per i trasferimenti effettuati in favore del coniuge o di parenti in linea retta (ascendenti e discendenti) da applicare sul valore complessivo netto, eccedente per ciascun beneficiario, la quota di 1 milione di euro;

- del 6%, per i trasferimenti in favore di fratelli o sorelle da applicare sul valore complessivo netto, eccedente per ciascun beneficiario, 100.000 euro;

- del 6%, per i trasferimenti in favore di altri parenti fino al quarto grado, degli affini in linea collaterale fino al terzo grado, da applicare sul valore complessivo netto trasferito, senza applicazione di alcuna franchigia;

- dell’8%, per i trasferimenti in favore di tutti gli altri soggetti da applicare sul valore complessivo netto trasferito, senza applicazione di alcuna franchigia.

Oltre alle franchigie di 100.000 euro e di 1 milione di euro, vi è una ulteriore franchigia, pari ad 1,5 milioni di euro, per i trasferimenti effettuati in favore di soggetti portatori di handicap, riconosciuto grave ai sensi della legge n. 104 del 1992.”

Insomma. Anche in questo caso il PIR offre qualche vantaggio interessante per ridurre la tassazione.

Ora che abbiamo capito un po’ come funzionano, andiamo a vedere alcuni esempi di PIR.

Esempi di PIR

Il modo migliore per capire cosa sono i PIR e come funzionano è andare a vedere alcuni esempi pratici. Andiamo quindi ad analizzare 3 PIR:

- Arca PIR 30

- Eurizon PIR Italia 30

- Eurizon PIR 40

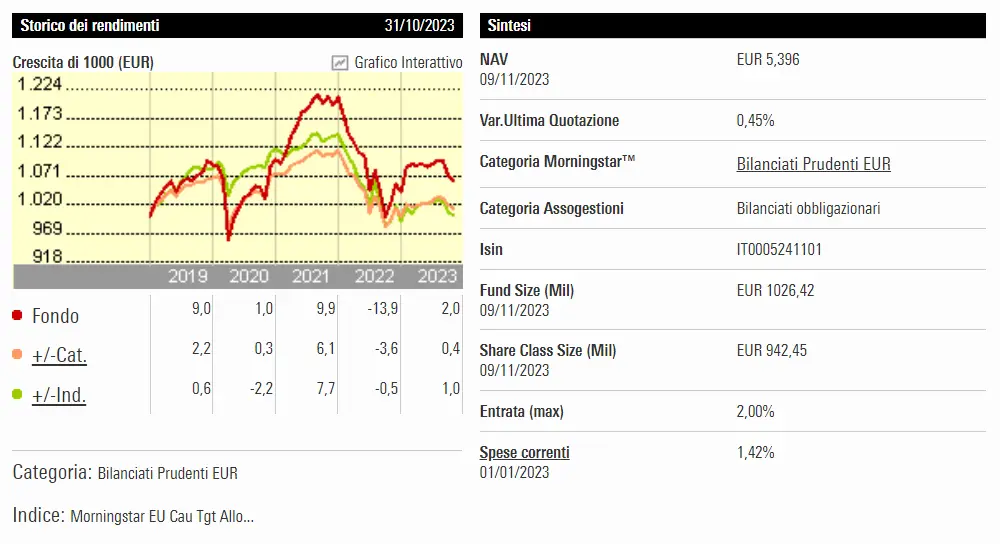

Arca PIR 30

Nome ufficiale:

Arca Economia Reale Bilanciato Italia 30 PIR

Categoria:

Bilanciati Prudenti EUR

Obiettivo:

Il fondo può investire nei seguenti strumenti finanziari: – azioni denominate in euro di emittenti italiani a media o piccola capitalizzazione con prospettive di crescita stabile nel tempo per una percentuale non superiore al 35%. È prevista la possibilità di investire, in misura residuale, in titoli di capitale non quotati e in titoli emessi da aziende europee, anche di elevata capitalizzazione; – obbligazioni di emittenti governativi o garantite da stati sovrani appartenenti all’Unione Europea sia di adeguata qualità creditizia sia di qualità creditizia inferiore ad adeguata per una percentuale non superiore al 30%; – obbligazioni corporate sia di adeguata qualità creditizia sia di qualità creditizia inferiore ad adeguata per una percentuale non superiore al 60%. È prevista la possibilità di investire, in misura residuale, in strumenti obbligazionari convertibili ed in strumenti obbligazionari subordinati.

Benchmark:

- 20% BofAML Euro Treasury Bill

- 50% BofAML Sen IT Corp Ex Re

- 5% ConstCust EUR

- 30% FTSE Italia MidCap TR EUR

Asset allocation:

- 30% azioni

- 64% obbligazioni

- 3% liquidità

- 3% altro

Costi:

- 2,00% entrata

- 1,43% annuo

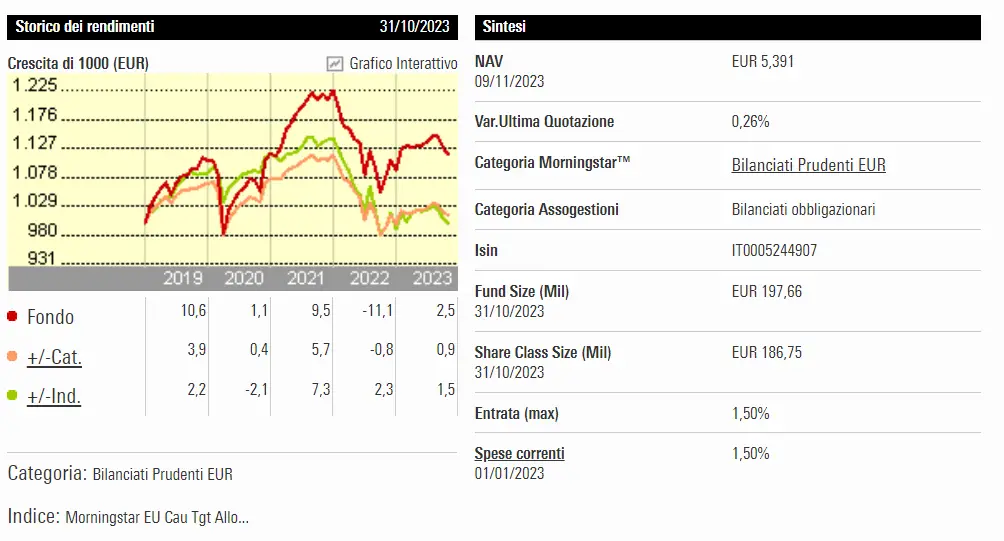

Eurizon PIR Italia 30

Nome ufficiale:

Categoria:

Bilanciati Prudenti EUR

Obiettivo:

Tipologia di strumenti finanziari e valuta di denominazione: strumenti finanziari di natura obbligazionaria, monetaria ed azionaria; quest’ultimi sono comunque compresi tra il 20% ed il 40% delle attività. Gli strumenti finanziari sono principalmente denominati in euro. Investimento in OICVM e FIA aperti non riservati, compatibili con la politica di investimento del Fondo, fino al 20% delle attività. Investimento in FIA chiusi quotati e non quotati, fino al 10% delle attività.

Benchmark:

- 10% JPM GBI Global TR EUR

- 10% MSCI World EUR

- 60% BofAML Italy Corporate 1-5Y Custom

- 20% FTSE Italia MidCap TR EUR

Asset allocation:

- 30% azioni

- 62% obbligazioni

- 1% liquidità

- 7% altro

Costi:

- 1,50% entrata

- 1,50% annuo

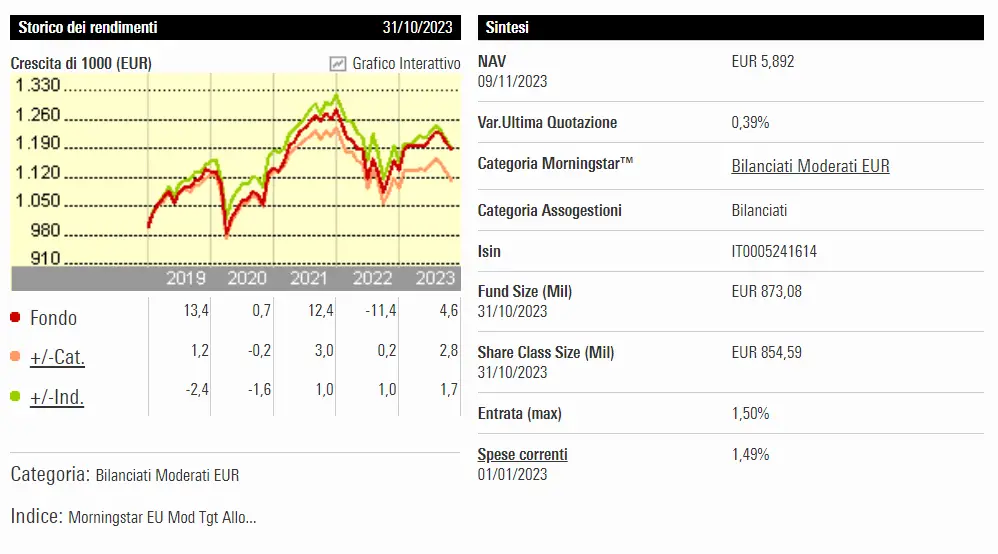

Eurizon PIR 40

Nome ufficiale:

Eurizon Progetto Italia 40 PIR

Categoria:

Bilanciati Moderati EUR

Obiettivo:

Tipologia di strumenti finanziari e valuta di denominazione: strumenti finanziari di natura obbligazionaria, monetaria ed azionaria; quest’ultimi sono comunque compresi tra il 30% ed il 50% delle attività. Gli strumenti finanziari sono principalmente denominati in euro. Investimento in OICVM e FIA aperti non riservati, compatibili con la politica di investimento del Fondo, fino al 20% delle attività. Investimento in FIA chiusi quotati e non quotati, fino al 10% delle attività.

Benchmark:

- 10% JPM GBI Global TR EUR

- 10% MSCI World EUR

- 10% FTSE MIB

- 50% BofAML Italy Corporate 1-5Y Custom

- 20% FTSE Italia MidCap TR EUR

Asset allocation:

- 41% azioni

- 52% obbligazioni

- 1% liquidità

- 6% altro

Costi:

- 1,50% entrata

- 1,50% annuo

Confronto e Rendimenti PIR

Andiamo a vedere i rendimenti di questi 3 fondi PIR negli ultimi anni.

| FONDO PIR | 2020 | 2021 | 2022 | 2023 | 2024 |

| Arca PIR 30 | 1,0% | 9,9% | -13,9% | 9,5% | 0,9% |

| Eurizon PIR Italia 30 PIR | 1,1% | 9,5% | -11,1% | 9,4% | 1,1% |

| Eurizon PIR 40 | 0,7% | 12,4% | -11,4% | 12,4% | 1,2% |

Come puoi vedere i rendimenti dei PIR nel periodo analizzato sono molto simili. La cosa non stupisce visto che anche in termini di asset allocation le differenze erano minime.

Un altro trend che non dovrebbe stupirci è che l’Eurizon PIR 40 ha avuto una volatilità molto superiore rispetto al Arca PIR 30 e al Eurizon PIR Italia 30. Questo è probabilmente dovuto al fatto che l’Eurizon PIR 40, con il suo 40% di azioni, è leggermente più aggressivo rispetto agli altri due fondi.

ETF PIR

Oltre ai fondi comuni, stanno piano piano facendo il loro ingresso sul mercato gli ETF PIR. Gli ETF, acronimo Exchange Traded Funds, sono fondi quotati che si limitano a seguire l’andamento di un indice di borsa.

Gli ETF PIR quindi sono speciali fondi quotati che investono nel mercato italiano con la struttura e le modalità richieste per la categorizzazione “PIR”.

Esistono numerosi ETF PIR. Vediamone alcuni:

- Amundi FTSE Italia PMI PIR 2020 UCITS ETF Acc

- iShares FTSE Italia Mid-Small Cap UCITS ETF | IPIR (non più disponibile)

Un possibile svantaggio di operare tramite ETF PIR è legato al fatto che l’investitore è tenuto a gestire l’investimento in maniera “PIR complaint”.

Come probabilmente già sai questo può essere un limite. Ecco perché Directa ha lanciato il piano “Investi Italia PIR“, un estensione delle piattaforme Directa che permette di gestire l’investimento in ETF PIR in maniera da rispettare la normativa e godere quindi dei benefici dei PIR.

La mia opinione sui PIR

Benché i PIR siano sicuramente uno strumento fiscalmente molto interessante, dall’altra dobbiamo chiederci: ha senso investire nei PIR?

O meglio…ha senso investire così pesantemente in Italia?

Come abbiamo visto infatti i PIR sono stati creati dal Governo Italiano appositamente per incentivare gli investimenti degli Italiani su aziende italiane. E non c’è nulla di male in tutto questo. Anzi fanno bene. Il mercato americano è così florido anche perché il popolo americano ha mediamente competenze finanziarie molto più sviluppate di quello italiano (leggi: EDUCAZIONE FINANZIARIA: Italia VS Resto del Mondo) e reinveste molto nel proprio Paese.

Da investitori seri e consapevoli però dobbiamo fare una scelta.

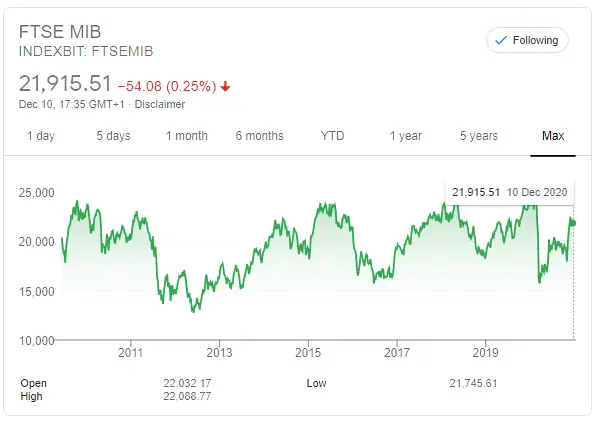

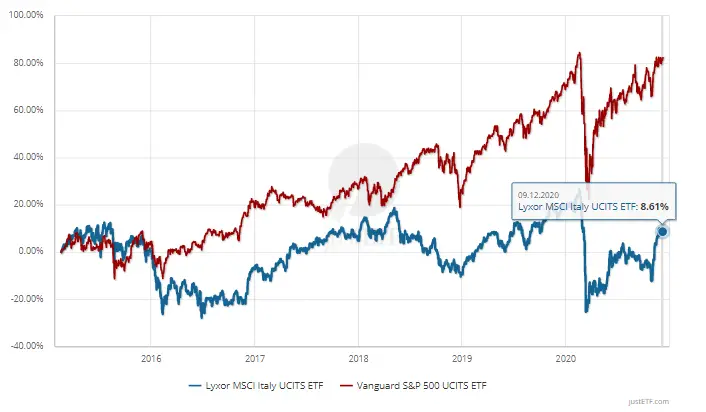

Vogliamo veramente investire in Italia? Conviene? La risposta è nell’immagine di seguito.

Il FTSE MIB è l’indice che include le 40 più grandi società Italiane (o ex italiane per meglio dire, vedi FIAT).

Negli ultimi 10 anni si sono susseguiti alti e bassi, ma il risultato è che se avessi investito 10 anni fa non ci avresti guadagnato nulla!

Ok domani potrebbe cambiare tutto e potremmo tornare a brillare come durante gli anni del Boom economico. Ma il grafico non mente, quali sono le probabilità che questo accada???

Se avete ancora qualche dubbio confrontiamo i rendimenti di due ETF uno che riproduce l’andamento del mercato americano (in rosso, S&P500) e uno il mercato italiano (in blu, MSCI Italy).

In 5 anni il rendimento del mercato americano è stato del 80%, quello italiano dell’8%.

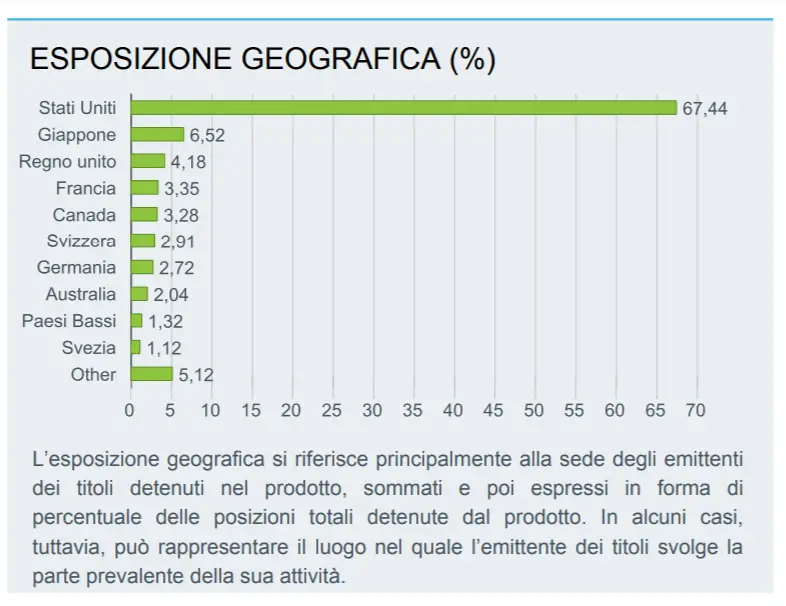

Ma non è solo una questione di rendimenti, l’Italia costituisce meno del 1%percento del mercato mondiale. Ha senso investire il proprio capitale in un mercato così di nicchia?

Dal punto di vista della diversificazione del portafoglio investire pesantemente in PIR è un mezzo suicidio.

Se posso darti un consiglio quindi pensaci due volte prima di aprire un PIR e in ogni caso, destina solo una piccola parte del tuo capitale a questo investimento.

Riempire il proprio portafoglio di rischio specifico “Italia” è una pessima idea! Ancora peggio se vivi e guadagni Italia. Immagina che il Paese vada a rotoli. Non solo rischieresti di perdere i tuoi guadagni, ma anche i tuoi risparmi!

Se questi concetti ti sono nuovi o ti sembrano interessanti e vuoi scoprire di più su come gestire e strutturare un portafoglio di investimento bilanciato, ti invito a leggere la guida di Investimi:

PIR – Conclusioni

I Piani Individuali di Risparmio (PIR) sono degli strumenti finanziari, solitamente offerti dalle banche sotto forma di fondi gestiti, che offrono esenzione fiscale sui rendimenti e sulle tasse di successione.

Per poter accedere a questi benefici fiscali però è necessario che l’investimento sia “PIR conforme” è necessario che abbia delle determinate caratteristiche. Ti riassumo qui sotto le principali:

- il capitale deve rimanere investito per almeno 5 anni

- investimento massimo di 40.000 per il singolo PIR o 200.000€ tra tutti i PIR (è possibile sottoscriverne più di uno)

- 70% del capitale in azioni ed obbligazioni di società italiane

- 30% in qualunque altro strumento finanziario, anche conti correnti o deposito

- massimo 10% in un singolo titolo

Come puoi vedere, i PIR sono strumenti di investimento molto concentrati sul mercato Italiano. Di conseguenza, ha senso dedicare ai PIR solamente una piccola parte del proprio capitale.

I PIR infatti sono un concentrato di rischio specifico sull’Italia. Se il Paese dovesse andare male non sarebbe a rischio solamente il tuo lavoro, il valore della tua casa, ecc… ma anche i tuoi risparmi!

Di conseguenza, può aver senso inserire i PIR solamente in una strategia di investimento più ampia e dedicare a questi strumenti solamente una piccola parte del tuo portafoglio di investimento.

Ad ogni modo, se stai cercando degli strumenti di investimento con dei vantaggi fiscali potrebbe interessarti questo articolo:

Concordo con il dr.Todeschi che investire in prevalenza solo in azioni e obbligazioni italiane mediante i Pir sia molto rischioso. Se proprio si volesse investire in azioni italiane , ma sempre non più del 20-30% del capitale serebbe meno rischioso comprare da se un paniere di azioni orientate anche sui mercati esteri, ad esempio Stellantis, Enel, ENI, Maire Technimont, Buzzi. E in titoli di stato italiani non più del 5-10% del capitale.

Io penso che una diversificazione molto semplice ma discretamente efficace per la sua decorrelazione e le sue possibilità di guadagni a lungo termine si possa ottenere investendo più o meno così: 45% su etf basati sul msci world, 15% su etf basati su emerging markets, 30% etc basati su oro fisico, 10% Tips e btpi. Ma con notevoli variazioni che dipendano dall’entità del capitale, dall’ età dell’investitore, dalla sua necessità o di liquidare l’investimento dopo 5 anni ( in tal caso le componenti azioni e oro andrebbero ridotte a vantaggio di tips e btpi ).

Grazie Alessandro per il tuo prezioso contributo!

Interessante anche l’asset allocation che hai proposto! Personalmente non sono un fan dell’oro, quindi 30% mi sembra tanto! Però se per te funziona, perché no!

Ciao Matteo, bell’articolo e valide considerazioni finali.

Cosa diresti se ti dicessi che ho 50 anni e sto pensando di investire 2/3 dei risparmi di una vita in un BTP trentennale? Perche vorrei fare questo? Perchè la cedola fissa semestrale che riceverei per i prossimi 27 anni mi permetterebbe di lavorare d’ora in avanti solamente 4 ore anzichè 8 fino alla pensione. Il capitale poi che sarà rimborsato andrà poi a mia figlia (non ho tra gli obbiettivi quello di vivere 100 anni). Sicuramente un portafoglio diversificato potrebbe offrire una % maggiore nel lungo periodo ma l’entrata non sarebbe garantita semestralmente e quindi dovrei continuare a lavorare full-time.

Ciao

Ciao Pierpaolo!

Grazie per il tuo commentp. Il consiglio N1 che ti posso dare è di affidarti ad uno specialista che possa farti una consulenza personalizzata.

Detto questo il consiglio genirico che ti posso dare è di valutare attentamente la diversificazione del portafoglio.

(Se vuoi approfondire la questione diversificazione ti consiglio di leggere questo articolo: https://investimi.com/diversificazione-investimenti/)

Cosa succederebbe nel malaugurato caso che l’Italia fallisse o che che comunque decidesse di non pagare le cedole? Sicuramente questo sarebbe associato ad una crisi economica che colpisce l’economia reale. E quindi anche le tue altre fonti di reddito sarebbero in pericolo.