Dove investire i tuoi soldi per proteggere il capitale nel brevissimo, breve, medio e lungo termine

Dove conviene investire per proteggere il tuo capitale nel brevissimo, nel breve, nel medio e nel lungo termine? Quali strumenti utilizzare?

Partiamo subito sfatando un mito:

nel breve termine l’unica cosa che puoi fare è proteggere il capitale.

Se sei approdato su questo articolo sperando di trovare un consiglio su come fare grandi guadagni, in poco tempo, e senza rischi hai sbagliato articolo. O ti dai al trading (se ti stai chiedendo la differenza con gli investimenti trovi la risposta QUA) o alle scommesse.

Se invece sei qua in cerca di una risposta seria e sensata, basata su numeri e statistiche, benvenuto.

Andiamo subito a scoprire come proteggere il capitale nel 2025. Prima di scoprire i metodi pratici però vorrei assicurarmi che stiamo parlando della stessa cosa.

Partiamo quindi con il definire cosa vuol dire “proteggere il capitale”

Cosa vuol dire proteggere il capitale

Proteggere il capitale vuol dire investire in strumenti “sicuri” che mettano il capitale al riparo da grandi oscillazioni, ma che permettano anche una piccola rivalutazione e magari di battere l’inflazione.

Proteggere il capitale nel breve e brevissimo termine

Per proteggere il capitale nel breve e brevissimo termine, mesi o uno due anni, c’è poco da fare. Praticamente qualsiasi strumento finanziario è inadatto in quando soggetto ad oscillazioni.

L’unica strada percorribile è il cash (contante).

(non so se lo sapevi ma anche la liquidità è una forma di investimento).

Che sia denaro contante (che te lo sconsiglio, anche se una una mini riserva in casa per ogni evenienza, può sempre fare comodo) o nel conto corrente (mi raccomando mai sopra i 100.000 euro) il cash è una certezza.

con la liquidità non sbagli mai…

Ok c’è l’inflazione, ma nel breve termine non è influente. Non è che da domani una pizza e una coca cola inizieranno a costare 20€.

Nel breve termine può anche iniziare ad aver senso aprire un conto deposito. Ossia un conto vincolato o meno in cui non puoi fare solo le operazioni base: prelevare e depositare.

Attenzione c’è un però.

Aprire e gestire un conto deposito comunque ti richiederà del tempo.

Se hai poco capitale a disposizione potrebbe non avere senso sprecare il tuo tempo per guadagnare 100 euro lordi in 6 mesi, su cui poi dovrai anche pagare il 26% di tasse. Per capire se ne vale la pena potresti usare qualche simulatore online (cerca tipo “miglior conto deposito”, ne usciranno mille).

Occhio però che di solito quello che vedi è il rendimento “netto” ma solo al netto delle commissioni. Poi c’è l’imposta di bollo dello 0,2% e le tasse al 26%. (Ho già parlato di quante tasse si pagano sugli strumenti finanziari. Trovi l’articolo QUA).

Quindi valuta bene se lo sforzo vale la candela!

Un’altra valida alternativa per investire a brevissimo termine sono gli ETF monetari e le obbligazioni a breve scadenza (o un ETF obbligazionario a breve scadenza).

Per maggiori dettagli su queste soluzioni ti rimando a questo articolo:

Conto Deposito VS ETF Obbligazionario | Cosa conviene?

Proteggere il capitale nel medio termine

Nel medio termine 3-5 anni il discorso cambia leggermente. L’orizzonte temporale si allunga ed i rendimenti degli strumenti finanziari dal punto di vista statistico si stabilizzano. Di conseguenza è possibile valutare un’entrata sui mercati.

Visto l’orizzonte temporale comunque breve è bene indirizzarsi verso le obbligazioni (titoli di debito statali o di aziende) visto che storicamente hanno rendimenti molto più stabili e prevedibili. Per esempio le obbligazioni Europee a medio-breve scadenza potrebbero essere un buona scelta per questo orizzonte temporale.

Proteggere il capitale nel lungo termine

Se il tuo scopo è proteggere il capitale nel lungo termine (sopra i 5 anni) c’è poco da fare, probabilmente ti conviene andare sui mercati.

A lungo termine infatti l’inflazione diventa un parametro rilevante,

che erode piano piano il potere d’acquisto del tuo capitale.

L’unico modo per proteggerti dall’inflazione è guadagnare e magari avere anche un rendimento pari o superiore all’inflazione.

Sfortunatamente non esistono strumenti a rischio 0 che ti permettono di battere l’inflazione quindi non puoi fare altro che andare sui mercati.

Visto l’orizzonte sufficientemente lungo potresti valutare un Piano di Accumulo di Capitale (PAC, ossia un versamento di x euro ogni y mesi) su un portafoglio ben diversificato.

Per ben diversificato intendo:

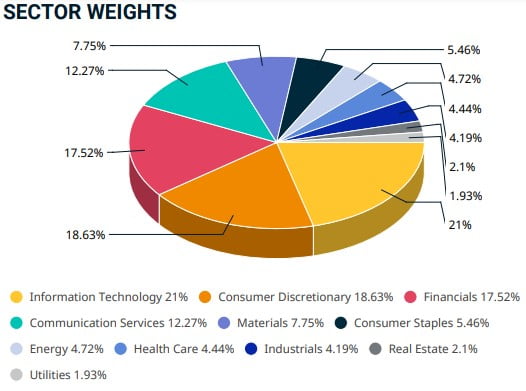

- in termini di asset allocation (azioni, obbligazioni, materie prime)

- in termini geografici (USA, Europa, Asia ecc)

- in termini settoriali (tecnologico, manifatturiero, finanziario ecc)

Ad ogni modo visto che il tuo scopo è proteggere il capitale devi assicurarti di creare un portafoglio che abbia rendimenti piuttosto stabili.

Ok tutti vorrebbero un portafoglio che ti fa fare il +10% annuo. Ma probabilmente un portafoglio del genere ti fa fare anche un -20% all’improvviso. Ed è proprio quello che vogliamo evitare.

Quindi la parola chiave che devi stamparti in testa è: rischio.

Lo so, è una parola brutta che nessuno vuole sentire e che nessuno usa mai quando si parla di investimenti, però è fondamentale se vuoi proteggere il tuo capitale.

Ho scritto un intero articolo sul rischio quindi non voglio dilungarmi troppo, ti invito a leggerlo per approfondire.

Visto che conosco i miei polli ti faccio comunque un riassuntino.

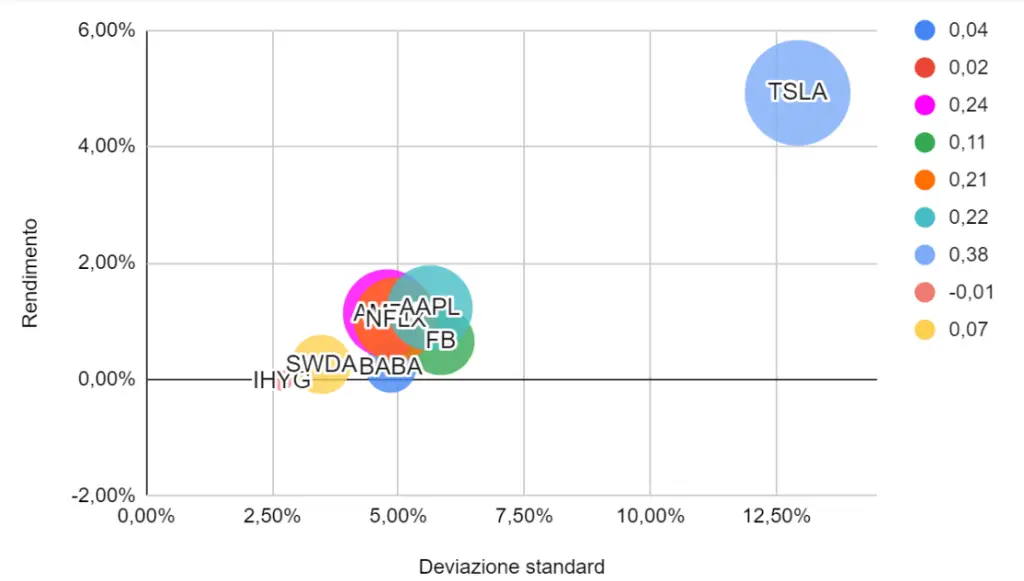

I metodi più conosciuti per valutare il rischio sono 5:

- Deviazione standard: misura assoluta delle oscillazioni dei rendimenti

- Beta: misura relativa delle oscillazioni dei rendimenti rispetto al mercato di riferimento

- Value at Risk: la % di capitale a rischio in un determinato periodo di tempo

- Indice di Sharpe: rapporto rischio-rendimento

- Indice di Sortino: altro metodo di calcolo del rapporto rischio-rendimento

Quindi prima di versare anche solo 1 euro cerca di farti un’idea su come funzionano questi parametri e magari cerca anche di calcolarli.

Come regola generale comunque sappi che:

- le azioni rendono di più ma sono più volatili (quindi più rischiose)

- le obbligazioni hanno rendimenti più bassi ma sono poco volatili

- le materie prime hanno rendimenti molto bassi se non negativi ma sono molto stabili

Quindi probabilmente il portafoglio dovrà essere composto principalmente da obbligazioni, un po’ di azioni e magari una minima percentuale di materie prime.

Per esempio:

- 20% azioni

- 75% obbligazioni

- 5% materie prime

Ovviamente questo è un esempio! L’asset allocation (ossia quello che stiamo facendo, decidere quante azioni, obbligazioni ecc mettere nel portafoglio) dipende appunto dal tuo orizzonte temporale e dai “rischi” che vuoi correre.

Ora ti starai chiedendo:

Come faccio a scegliere le azioni o le obbligazioni giuste?

La verità è che non lo devi fare perché con ogni probabilità sbaglieresti a sceglierle (non perchè sei tu, ma perchè così dicono le statistiche).

Quello che puoi fare è scegliere gli Exchange Traded Funds (ETF) o i fondi comuni di investimento.

Se non hai familiarità con questi strumenti, sono dei fondi, ossia delle specie di contenitori che puoi acquistare singolarmente, che contengono già le migliori azioni ed obbligazioni in blocco, selezionate secondo un determinato criterio.

Di solito questo criterio è definito da un indice borsistico.

In altre parole le azioni o obbligazioni sono scelte in modo tale che il fondo segua l’andamento di un indice di borsa, es: Dow Jones, l’S&P500 o il NASDAQ.

In alternativa, se sei ancora più lazy, puoi scegliere un ETF portafoglio, ossia un ETF che include al suo interno azioni, obbligazioni ecc secondo una determinata percentuale.

Questa soluzione è ancora più conveniente perché ti risparmia la fatica di cercare gli ETF giusti!

Scegli l’asset allocation (% di azioni, % obbligazioni, % materie prime) e compri un ETF portafoglio che ha le stesse caratteristiche. Per esempio, se hai scelto un’asset allocation 20% azioni, 80% obbligazioni puoi scegliere un ETF Vanguard LifeStrategy 20% Equity (ticker VNGA20 IM per ETF ad accumulazione, VNGD20 IM per ETF a distribuzione).

Se vuoi scoprire di più su questi strumenti, ho scritto un articolo specifico sugli ETF LifeStrategy in cui gli analizzo e ti do la mia opinione su chi dovrebbe sceglierli.

Facciamo ancora un altro esempio, più complesso in questo caso. Riprendiamo l’esempio precedente, un portafoglio 20% azioni, 75% obbligazioni 5% materie prime.

Come facciamo a costruire un portafoglio con questa asset allocation?

Opzione 1 – Puoi scegliere ETF singoli:

- 20% iShares Core MSCI World UCITS (SWDA)

- 75% Xtrackers Eurozone Government Bond (XGLE)

- 5% Amundi Bloomberg Equal-weight Commodity (CRBA)

Opzione 2 – Puoi scegliere un ETF portafoglio + ETF aggiuntivi:

- 95% Vanguard LifeStrategy 20% Equity (VNGA20 IM)

- 5% Lyxor Bloomberg Equal-weight Commodity (CRBA)

Qualunque via tu scelga, l’importante è che tu sia cosciente di quello che stai facendo e che tu abbia valutato bene i rendimenti, ma soprattutto i rischi!Se vuoi imparare di più su questi argomenti, ho messo a disposizione degli iscritti alla newsletter dei riassunti periodici dei migliori contenuti in pubblicazione su Investimi!

Se invece vuoi accelerare il tuo percorso di apprendimento, accedi all’area riservata di Investimi e scarica le guide gratuite che ho messo a disposizione degli utenti registrati.

Proteggere il capitale nel 2025 – Conclusioni

Proteggere il capitale vuol dire investire in strumenti “sicuri” che mettano il capitale al riparo da grandi oscillazioni, ma che permettano anche una piccola rivalutazione e magari di battere l’inflazione.

Nel brevissimo termine l’unico per proteggere il capitale è il cash, il denaro contante. Non hai nessun rischio di perdere il capitale e l’inflazione è ininfluente.

Nel breve termine può aver senso fare un conto deposito. Tuttavia, visti i rendimenti scarsissimi devi valutare se il tempo che sprechi per aprirlo e gestirlo vale il rendimento che puoi ottenere (attento che spesso i rendimenti che ti fanno vedere sui vari siti sono al lordo delle tasse che devi pagare sui rendimenti!)

Nel medio termine il conto deposito acquista più senso, ma si fa più valida anche l’ipotesi di andare sui mercati finanziari con un portafoglio obbligazionario, o addirittura con obbligazioni singole (occhio al rischio specifico però!)

Nel lungo termine la strada più consona è probabilmente un PAC su un portafoglio ben bilanciato e diversificato in termini geografici, di settore e di asset class (azioni, obbligazioni, materie prime). Visto che il tuo scopo è proteggere il capitale focalizzati sul valutare il rischio del tuo portafoglio e solo successivamente sul rendimento!

Se questo articolo ti è piaciuto non dimenticare di iscriverti alla newsletter!