Come scegliere azioni e fondi che resistono meglio ai momenti di crisi

Rischio-rendimento, sono due facce della stessa medaglia. Se guardiamo solo al RENDIMENTO siamo destinati a farci del male. Come facciamo a valutare l’altra faccia, quella del RISCHIO?

I rendimenti di Tesla nell’ultimo anno sono stati incredibili. Se aveste investito 10k in azioni Tesla esattamente un anno fa ora potreste contare su un gruzzoletto di quasi 90k. Un rendimento del 800%. Incredibile.

Investireste però tutto il vostro denaro in Tesla? Io non credo. O almeno mi auguro per voi che non abbiate intenzione di farlo.

La volatilità del titolo è veramente folle.

Ecco, la volatilità è il primo metodo per valutare la rischiosità di una azione. Ma non è l’unico.

Vediamo insieme i metodi più diffusi per misurare il rischio di un titolo.

- Deviazione standard

- Beta

- Value at Risk

- Indice di Sharpe

Deviazione standard

La volatilità è spesso associata alla deviazione standard. Misura quanto sono grandi le oscillazioni del prezzo rispetto al prezzo medio in un determinato periodo.

Attenzione, vorrei sottolineare “in un determinato periodo”.

Quindi dipende tutto dal periodo di riferimento.

Una domanda sorge spontanea. Quale periodo di riferimento devo prendere? La risposta è purtroppo: dipende. Dipende dal vostro orizzonte temporale e dai vostri obiettivi. Se fate trading di opzioni potreste aver interesse ad analizzare la volatilità giornaliera o settimanale. Se invece siete degli investitori a lungo termine la volatilità annua è probabilmente il valore più significativo.

Matematicamente la volatilità viene calcolata tramite la deviazione standard.

Purtroppo di solito questo valore non viene riportato sui vari siti di informazione finanziaria ma è veramente super facile da calcolare, basta usare la funzione “standard deviation” in Excel.

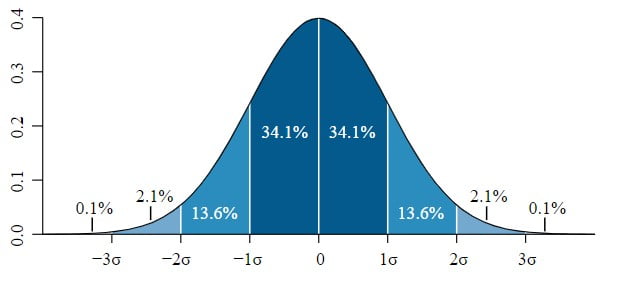

Il concetto fondamentale legato alla deviazione standard è la probabilità.

La deviazione standard indica infatti un range entro il quale il prezzo si è mosso con maggiore frequenza.

Facciamo un esempio pratico.

Assumiamo che Tesla nell’ultimo anno ha avuto un prezzo medio di 500 con una deviazione standard su prezzo di chiusura settimanale di 100. Questo vuol dire che circa il 70% di prezzi di chiusura settimanale di Tesla sono stati tra 400 e 600 e che nel 95% dei casi è stato tra 300 e 700 (prezzo medio ± 2 deviazioni standard).

Attento però, una elevata deviazione standard non è sempre negativa. Infatti questo valore non tiene conto del fatto che le oscillazioni del prezzo siano positive o negative! Quindi questo valore è da prendere con le pinze e deve sempre essere letto insieme al rendimento.

Infatti a parità di rendimento è meglio preferire un titolo con una minore volatilità perché significa meno stress e maggiore stabilità del prezzo.

Ma se i rendimenti sono diversi il discorso si complica e dobbiamo iniziare a parlare di rapporto rischio/rendimento, che vedremo dopo.

Beta

Il Beta misura invece l’andamento del prezzo rispetto al mercato di riferimento.

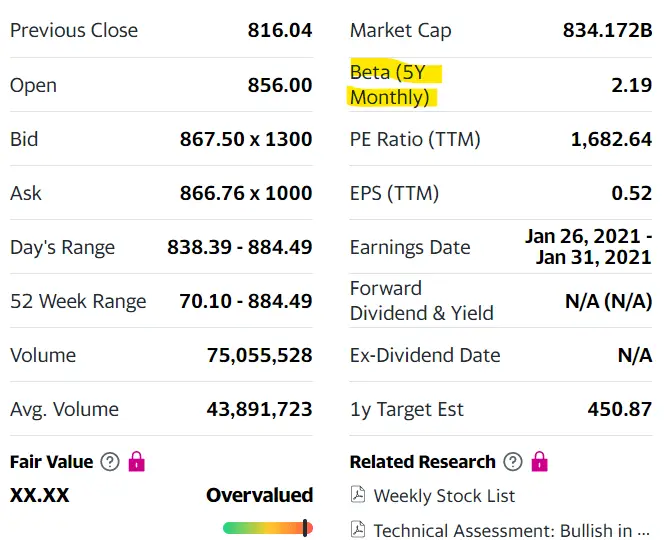

Non voglio farla più complicata di quello che è. Il Beta puoi trovarlo su Yahoo Finance nella pagina riassuntiva dei singoli titoli.

Indica di quante volte il prezzo mensile medio si muove rispetto al mercato di riferimento (calcolato sugli ultimi 5 anni).

Nel caso di Tesla, che vedi qui sopra, ogni mese il titolo ha avuto oscillazioni mensili più che doppie rispetto al mercato di riferimento (S&P500 in questo caso).

Aldilà di Tesla che è un caso più che eccezionale di solito Beta è intorno all’1.

Se Beta > 1 il titolo è più volatile del mercato.

Se Beta < 1 il titolo è meno volatile del mercato.

Come regola generale quindi quando i mercati salgono renderanno meglio i titoli con Beta maggiore di 1.

Quando i mercati scendono i titoli con Beta minore di 1 proteggeranno meglio il capitale.

Sembra piuttosto chiaro.

Però in pratica statisticamente quando e quanto ci guadagno? Per dare una risposta a questa domanda occorre fare qualche valutazione con il prossimo metodo.

Value at Risk

Fino ad adesso abbiamo parlato di volatilità, di movimenti che possono essere verso l’alto o verso il basso. Però non so voi, ma da investitore a me i movimenti del prezzo verso l’alto non preoccupano per niente.

Quello che mi preoccupa è perdere soldi.

Attento perché l’asticella si alzerà un po’ e ci vorrà un po’ più di attenzione.

Il VaR rappresenta una misura della massima perdita nella quale, con una certa probabilità, un portafoglio potrebbe incorrere in un determinato periodo di tempo.

Facciamo un esempio.

Avete un portafoglio di 10k, le condizioni di mercato sono standard (non nel bel mezzo di una crisi da pandemia, vedi 2020).

Quanti soldi rischio di perdere entro il prossimo mese, assumendo di volere una certezza del 95% di non perderne di più?

Il VaR risponde a questa domanda.

Calcolare il Var non è così scontato e certamente non lo troverete scritto da qualche parte perchè dipende molto da quello che state analizzando e da quello che cercate, però sappiate che esiste!

Indice di Sharpe

L’indice di Sharpe (Sharpe ratio) è forse uno dei parametri più utilizzati per valutare il rischio di un singolo titolo o fondo.

Si tratta di una misura derivata della deviazione standard e quindi eredita molti dei pregi e dei difetti. È facile da calcolare, e permette un confronto diretto e alla pari tra i vari prodotti finanziari.

Come si calcola? Formalmente è:

(Ri-Rf)/(Vi)

Con:

Ri= rendimento del titolo

Rf= rendimento titoli ”senza rischio” (titoli di stato America, Germania ecc)

Vi= volatilità del titolo (deviazione standard)

Questa formula ci da la Sharpe ratio.

In alternativa, se volete fare un semplice confronto del rischio, potete trascurare la parte di Rf e fare semplicemente il rapporto:

Ri/Vi

Rendimento diviso rischio. Più grande è questo rapporto meglio è.

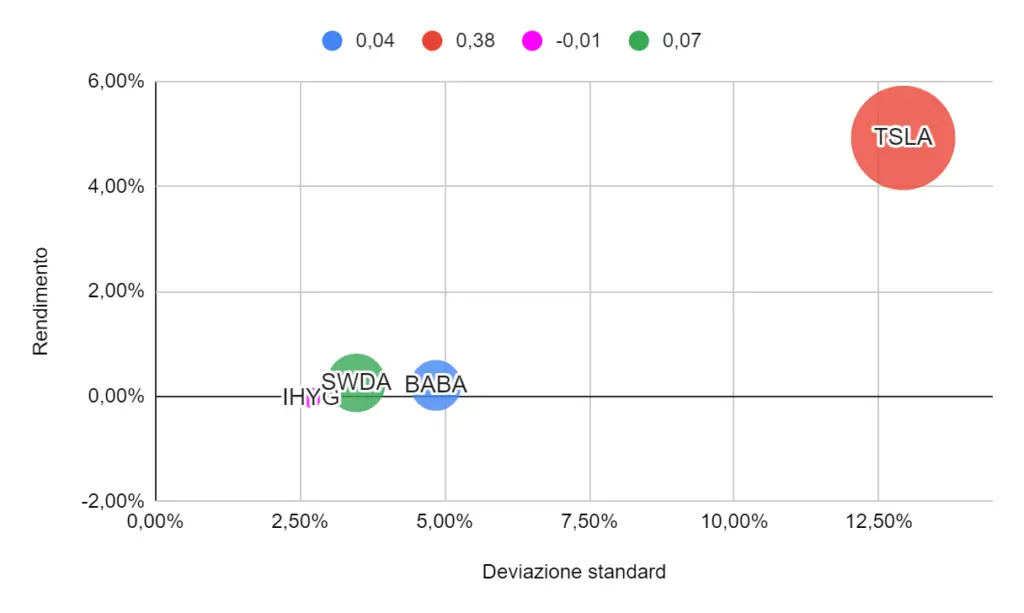

Per curiosità ho calcolato questo rapporto per alcuni titoli ed ETF scegliendo come orizzonte temporale 1 anno (2020), e variazioni settimanali. Il risultato è riassunto nel grafico a bolle qui sotto

Se sei interessato a scoprire come ho creato questo grafico ti consiglio di leggere questo articolo.