Strategie pratiche per il ribilanciamento del tuo portafoglio di investimento

Ribilanciare il portafoglio di investimento è fondamentale per mantenere il portafoglio allineato con i tuoi obiettivi di investimento.

Immagina di aver appena iniziato il tuo piano di investimento a lungo termine con un PIC o con un PAC.

Fai i tuoi primi versamenti. Investi la cifra che hai stabilito a tavolino con la tua strategia:

- X% in azioni

- Y% in obbligazioni

- Z% in materie prime

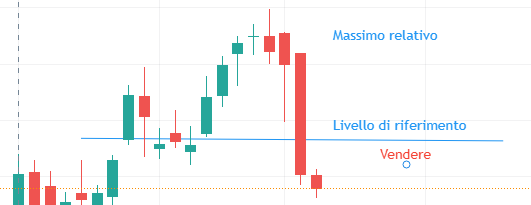

Sta andando tutto secondo i piani quando Improvvisamente il mercato azionario crolla del 30%.

Cosa fai?

Se stai facendo un PAC continui ad investire la stessa cifra in azioni? La aumenti? La diminuisci?

Solitamente si continua ad investire la medesima cifra nei vari strumenti fino a quando non arriva il momento del ribilanciamento del portafoglio di investimento.

Cosa vuol dire ribilanciare un portafoglio d’investimento

Ribilanciare un portafoglio vuol dire ristabilire la proporzione tra gli asset del portafoglio definita originariamente dalla strategia, per bilanciare i movimenti del mercato.

Esempi e strategie di ribilanciamento

Strategia di ribilanciamento portafoglio con PIC

Facciamo un esempio semplice ma pratico con un PIC su un portafoglio 50% azioni, 50% obbligazioni.

L’ 1 gennaio inizi il PIC e investi il 50% su un ETF azionario globale e il 50% su un ETF obbligazionario.

Assumiamo che tu abbia deciso di ribilanciare il portafoglio ogni 6 mesi (parleremo dopo della frequenza di ribilanciamento).

E’ l’1 giugno. Controlli la situazione del tuo portafoglio e noti che entrambi gli ETF sono saliti in valore, ma non in maniera identica. Ora l’ ETF azionario costituisce il 60% del portafoglio e di conseguenza l’ETF obbligazionario costituisce il restante 40%.

Che strategia di ribilanciamento puoi utilizzare? In altre parole quali sono le tue opzioni?

- acquisti nuove quote dell’ETF obbligazionario

- vendi delle quote dell’ETF azionario

- vendi delle quote dell’ETF azionario e con i soldi che guadagni acquisti nuove quote dell’ETF obbligazionario

Tutte queste strategie sono fattibili.

Tuttavia devi tener conto delle conseguenze di ciascuna di queste strategie.

Se vuoi acquistare nuove quote dell’ETF senza vendere nulla dovrai investire altri soldi (si chiama Ribilanciamento dei flussi di cassa con un deposito)

Se vuoi vendere delle quote dell’ETF invece dovrai “realizzare un gain” e pagare le tasse sulla plusvalenza realizzata. Inoltre ridurrai il tuo montante di investimento e di conseguenza il potenziale guadagno totale del tuo investimento.

La soluzione ideale e largamente più utilizzata è la terza: vendere le quote “in eccesso” e utilizzare la liquidità derivante dalla vendita per acquistare nuove quote dell’altro fondo. In questo modo il PIC si “autoalimenta”: non dovrai aggiungere altri soldi e il montante di investimento rimarrà stabile. Lo svantaggio principale è che realizzerai comunque un capital gain e dovrai quindi pagare comunque delle tasse. Dopo però vedremo come evitare questo problema.

Strategia di ribilanciamento portafoglio con PAC

La questione si complica leggermente quando parliamo di PAC (Piano di Accumulo di Capitale). Infatti con il PAC dobbiamo effettuare anche dei pagamenti periodici, che possono essere costanti, nel caso di un PAC Dollar Cost Averaging, o variabili, nel caso di un PAC Dollar Value Averaging.

In entrambi i casi dovrai integrare il ribilanciamento del portafoglio con l’acquisto di nuove quote.

Riprendiamo l’esempio precedente del portafoglio 50-50 diventato 60% azionario – 40% obbligazionario

Che strategia puoi adottare?

- Suddividere la rata in modo tale da ristabilire la giusta proporzione tra gli asset

- Se la rata non è sufficiente a coprire il gap puoi aggiungere altra liquidità e acquistare quote di obbligazionario

- Se la rata non è sufficiente a coprire il gap puoi vendere delle quote di azionario

- Se la rata non è sufficiente a coprire il gap puoi vendere delle quote di azionario e acquistare ulteriori quote di obbligazionario

Il primo caso è certamente quello ideale, infatti non dovrai fare altro che modificare le proporzioni tra quello che versi nel ETF obbligazionario e quello che versi nel ETF azionario. Per esempio se la tua rata è di 1000 euro, invece che investire 500 in azioni e 500 in obbligazioni, investi 800 euro in obbligazioni e 200 euro in azioni.

Il problema è che affinché sia possibile adottare questa strategia devono verificarsi due casi:

- la rata deve essere sufficientemente grande

- lo sbilanciamento tra gli asset non deve essere troppo grande

Quindi per aumentare la probabilità di poter adottare questa strategia devi fare frequenti ribilanciamenti e avere rate importanti (magari puoi valutare di ridurre il numero delle rate annuali e aumentare l’importo).

Se non riesci ad adottare questa strategia sei costretto ad adottare una delle altre 3. Come per il PIC anche nel caso del PAC i vantaggi e gli svantaggi sono gli stessi per ciascuna delle 3 strategie.

Se acquisti ulteriori quote devi avere ulteriore liquidità a disposizione.

Se vendi delle quote devi pagare le tasse sulle plusvalenze (o realizzare delle minusvalenze se il portafoglio è in perdita).

Contrariamente a quanto accade per il PIC, nel PAC ti ritroveresti comunque ad investire ulteriori soldi in futuro quindi il fatto di dover investire ulteriore liquidità non dovrebbe essere troppo un problema.

Quindi potresti scegliere una di queste 3 opzioni:

- investire immediatamente la liquidità richiesta per raggiungere la giusta asset allocation

- investire immediatamente la liquidità richiesta per raggiungere la giusta asset allocation ed eventualmente sottrarre l’importo dalle prossime rate (es: 1 rata da 1500€ e la successiva da 500, invece che 2 da 1000€)

- investire l’importo standard e distribuire il ribilanciamento su più rate (es: per 2 rate di fila comprare solo obbligazioni

La scelta spetta a te! Dipende troppo dalla tua strategia, dalla tua disponibilità di liquidità e dalle condizioni di mercato.

Una cosa è certa però, per non fare cavolate devi avere ben chiaro fin dall’inizio come ti dovrai comportare in queste situazioni. E mi raccomando, una volta definita la strategia, attieniti a quello hai deciso e ribilancia…è fondamentale!

Perché è importante ribilanciare?

Ribilanciare è fondamentale per mantenere la giusta asset allocation e quindi rimanere in linea con i nostri obiettivi di rischio e rendimento.

Da una parte potresti chiederti… “Perché devo vendere gli asset che rendono bene per comprare asset che performano peggio?”

Per esempio, nell’esempio che ho fatto prima, del portafoglio 50-50 che è diventato 60-40, avrei dovuto ridurre il peso dell’asset che ha performato meglio e aumentare invece il peso di quello che ha performato peggio.

Insensato no?

Beh in realtà ha molto senso.

Ha senso perché di fatto quello che stai facendo è (detto in parole da guru di youtube):

“vendere gli asset costosi finché il prezzo è alto ed acquistare altri asset a sconto”.

In altre parole, stai spostando le tue risorse dagli asset che sono potenzialmente sopravvalutati agli asset sottovalutati, che hanno maggiori probabilità di restituire alti rendimenti.

Frequenza di ribilanciamento

La frequenza del ribilanciamento è un tema molto dibattuto. Infatti il ribilanciamento frequente ha dei vantaggi ma anche degli svantaggi.

Svantaggi ribilanciamento frequente

Una frequenza troppo eccessiva ha delle controindicazioni importanti:

- aumento dei costi di commissione (più movimenti di vendita e acquisto)

- rotazione degli asset troppo rapida (non si da il tempo agli asset di acquistare valore)

- richiede il continuo monitoraggio dei mercati (essendo che devi definire le quote da vendere ed acquistare)

Vantaggi ribilanciamento frequente

Tuttavia il ribilanciamento frequente ha anche dei vantaggi significativi:

- il portafoglio rispecchia maggiormente il portafoglio ideale realizzato per le nostre necessità

- nel caso di PAC, ci permette di adottare la strategia per cui non è necessario vendere ma semplicemente si proporziona la quota di rata che va per l’acquisto di un asset o dell’altro (strategia 1)

Quindi mi raccomando analizza bene la tua situazione e le tue necessità e valuta quanto frequentemente ribilanciare il tuo portafoglio di investimento.

Tieni conto che, a livello indicativo, si consiglia di ribilanciare ogni 4, 6 o 12 mesi.

Come non dover mai ribilanciare

Esiste un modo per non dover mai ribilanciare il tuo portafoglio di investimento. Si chiamano ETF multi-asset o ETF portafoglio. Sono degli ETF che includono già al loro interno azioni ed obbligazioni secondo una determinata proporzione. Se vuoi scoprire di più ti invito a leggere questo articolo:

Ribilanciamento portafoglio – Conclusioni

Ribilanciare il portafoglio di investimento significa vendere e acquistare quote degli asset presenti in portafoglio in modo tale da ristabilire le proporzioni definite nel portafoglio ideale (costruito per le nostre necessità ed obiettivi).

Il processo di ribilanciamento può diventare complesso in quanto può richiedere movimenti importanti di capitale che sono ineficcienti sia dal punto di vista delle commissioni che dal punto di vista fiscale. Infatti maggiore è il numero di operazioni maggiori saranno i costi di commissione da pagare e anche le eventuali tasse.

Ciononostante la strategia per cui si vendono semplicemente le quote “in eccesso” e si acquistano quelle “in difetto” è la più facile da applicare e permette di rimanere perfettamente in linea con la strategia PIC o PAC pianificata originariamente, senza dover liquidare asset o investire ulteriore liquidità.

Le alternative alla soluzione vendita + acquisto sono:

- liquidazione delle quote in eccesso

- acquisto di nuove quote dell’asset in difetto

Queste alternative possono essere molto più efficienti dal punto di vista delle commissioni e ma comportano complessità aggiuntive.

La liquidazione delle quote in eccesso è forse la soluzione più sconveniente perchè non solo andremo a pagare delle tasse sulle plusvalenze realizzate ma andremo anche a ridurre il nostro patrimonio investito, riducendo i potenziali guadagni.

L’acquisto di nuove quote invece è forse la soluzione più efficiente in assoluto in quanto riduce al minimo le commissioni da pagare ed è anche molto efficiente dal punto di vista fiscale. Il problema principale risiede nel fatto che per adottarla devi avere da parte della liquidità aggiuntiva da mettere a disposizione per acquistare queste eventuali quote aggiuntive.

eccellente

Grazie!