Cosa rappresenta il profilo di rischio da 1 a 7 nei documenti degli strumenti finanziari?

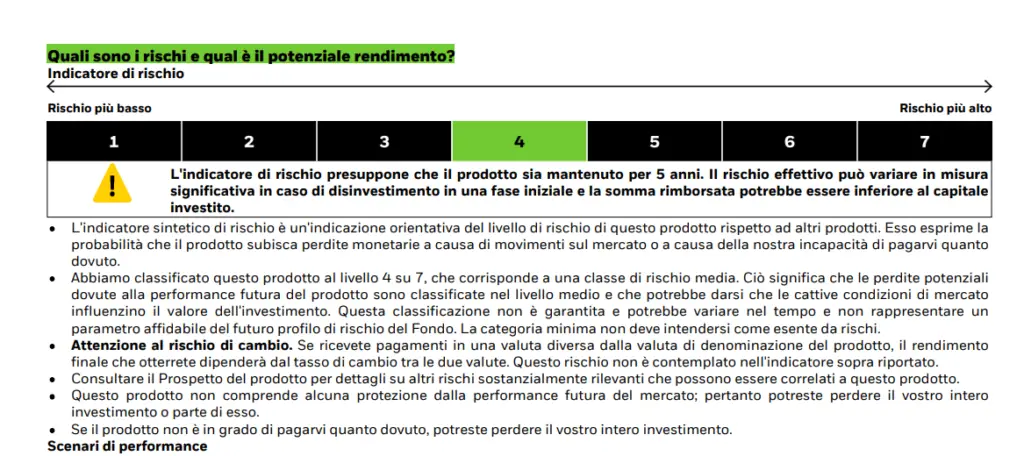

Se hai mai interagito con il mondo finanziario, in autonomia o tramite un consulente allora probabilmente ti è capitato di notare che nei documenti riassuntivi degli strumenti finanziari è riportata una scala con un indicatore di rischio da 1 a 7.

Cosa rappresentano questi numeri? Come viene costruita questa scala?

Quale è la differenza tra un profilo di rischio 1 e un profilo di rischio 7?

Se anche tu non hai ben chiara la risposta a queste domande, sei nel posto giusto.

In questo articolo andremo proprio a capire perché si utilizza un scala con profilo di rischio da 1 a 7, e cosa vuol dire nella pratica.

Cos’è la scala per il profilo di rischio da 1 a 7?

Come puoi immaginare dal nome, la scala del profilo di rischio è una misura da 1 a 7 che permette agli investitori di confrontare a livello numerico la “rischiosità” di degli strumenti finanziari.

La scala di rischio da 1 a 7 generalmente indica il grado di volatilità o incertezza che può essere associata all’investimento in un determinato strumento finanziario.

Maggiore è il punteggio, maggiore è il rischio.

Oltre al punteggio numerico spesso i documenti informativi degli strumenti finanziari (KID o KIID) forniscono anche una vera e propria descrizione dei rischi associati all’investimento. Esempio: rischio di perdita di capitale, il rischio di mercato o il rischio di cambio valuta.

Quindi prima di buttare i tuoi soldi alla cieca in uno strumento finanziario ti consiglio di leggere attentamente questi documenti. Assicurati di comprendere bene quali sono i rischi. E se non capisci pensaci due volte prima di investire. Informati, formati e poi torna a valutare l’investimento!

Perché la scala va da 1 a 7?

Perché fare una scala del rischio da 1 a 7? Non aveva più senso fare da 1 a 5 o da 1 a 10? Perché proprio da 1 a 7?

Probabilmente si tratta di una semplice convenzione: lo spettro da “rischio massimo” a rischio minimo è stato suddiviso in 7 fasce: a ogni numero corrisponde ad un livello di rischio piuttosto definito:

| # | PROFILO DI RISCHIO | SIGNIFICATO |

| 1 | Rischio molto basso | Indica uno strumento finanziario considerato molto stabile e a basso rischio di perdita di capitale. Potrebbe essere associato a investimenti a breve termine o a strumenti di mercato monetario con liquidità elevata. |

| 2 | Rischio basso | Indica uno strumento finanziario con un livello di rischio relativamente basso, ma potrebbe comportare una minima possibilità di perdita di capitale. Potrebbe essere associato a obbligazioni di alta qualità o a investimenti conservativi. |

| 3 | Rischio moderato | Indica uno strumento finanziario con un rischio moderato-basso, con una possibilità moderata di perdita di capitale. Potrebbe essere associato a obbligazioni con una qualità creditizia inferiore o a fondi bilanciati. |

| 4 | Rischio moderato-basso | Indica uno strumento finanziario con un livello di rischio moderato e una possibilità moderata di perdita di capitale. Potrebbe essere associato a azioni di società stabili o a fondi comuni di investimento diversificati. |

| 5 | Rischio moderato-alto | Indica uno strumento finanziario con un livello di rischio moderato-alto e una possibilità significativa di perdita di capitale. Potrebbe essere associato a azioni di società più volatili o a fondi settoriali. |

| 6 | Rischio alto | Indica uno strumento finanziario con un elevato livello di rischio e una possibilità significativa di perdita di capitale. Potrebbe essere associato a investimenti ad alto rendimento o a azioni di società molto volatili. |

| 7 | Rischio molto alto | Indica uno strumento finanziario con il massimo livello di rischio e una possibilità elevata di perdita di capitale. Potrebbe essere associato a investimenti altamente speculativi o a strumenti complessi e ad alto rendimento. |

Come puoi vedere, maggiore è il numero della scala, maggiore è il rischio.

Quindi attenzione se stavi pensando di investire in uno strumento con livello di rischio 7! Assicurati di essere ben consapevole di tutti i rischi che comporta l’investimento!

Sai cosa non ha alcun rischio invece? Sfruttare le risorse gratuite di Investimi: guide, calcolatori, comparatori, template e molto altro!

Come viene assegnato il punteggio

Il punteggio del profilo di rischio da 1 a 7 viene assegnato in base a diversi fattori. Questi fattori possono variare in funzione del Paese e dello strumento finanziario.

Ci sono però dei fattori comuni.

Andiamo a vedere i principali fattori che vengono utilizzati per calcolare il profilo di rischio:

- volatilità storica

- correlazione con il mercato

- liquidità

- complessità del prodotto

- durata dell’investimento

- tipo di asset

La volatilità storica tiene conto della variazione dei rendimenti passati dello strumento finanziario nel corso del tempo. Un’alta volatilità storica può indicare un punteggio di rischio più elevato.

La correlazione con il mercato tiene conto del grado di relazione o dipendenza dello strumento finanziario rispetto all’andamento generale del mercato. Uno strumento finanziario che è fortemente correlato al mercato può ricevere un punteggio di rischio più alto.

La liquidità tiene conto della facilità con cui uno strumento finanziario può essere comprato o venduto sul mercato. Gli strumenti finanziari con una liquidità più limitata possono essere considerati più rischiosi.

La complessità del prodotto tiene conto del livello di complessità o di difficoltà nel comprendere il funzionamento dello strumento finanziario. Strumenti finanziari più complessi possono essere considerati più rischiosi.

La durata dell’investimento tiene conto dell’orizzonte temporale consigliato per l’investimento nello strumento finanziario.

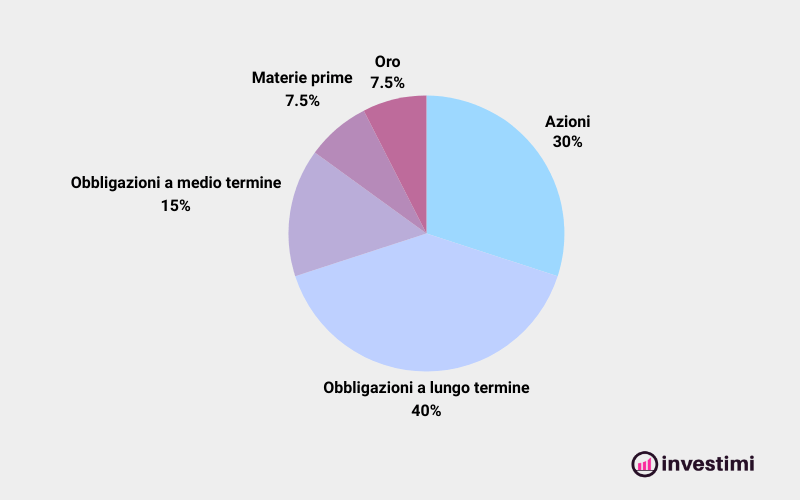

Tipo di asset: alcuni regolamenti o linee guida possono stabilire punteggi di rischio predefiniti per determinate categorie di asset, come azioni, obbligazioni, materie prime, ecc…

Quale profilo di rischio scegliere

Come già accennato, il profilo di rischio da 1 a 7 è solo un valore indicativo, utile agli investitori per farsi un’idea della rischiosità del singolo strumento finanziario, rispetto ad altri strumenti simili.

Questo numero non deve essere preso in termini assoluti. Ancora più sbagliato sarebbe limitarsi ad investire solo in strumenti con un profilo di rischio al di sotto di una certa soglia.

Sarebbe come dire che per fare una torta sono necessari solo ingredienti dolci.

Non è così che funziona.

La scelta dei singoli strumenti finanziari deve essere inserita in una strategia di investimento più ampia, che tiene conto di fattori come i propri obiettivi finanziari, l’orizzonte temporale degli investimenti e la propria propensione al rischio.

L’obiettivo finale deve essere quello di costruire un portafoglio di investimento ben diversificato ed in linea con le nostre necessità.

Per scoprire di più su come costruire un portafoglio di investimento ti rimando alla guida gratuita di Investimi su questo argomento:

Altre misure del rischio

Oltre a questa classificazione, il rischio di uno strumento finanziario viene spesso misurato con valori numerici più “obiettivi”. Tra questi sono da menzionare:

Volatilità

La volatilità è una misura della dimensione e della frequenza delle oscillazioni del prezzo di un titolo.

Una volatilità più elevata indica una maggiore variabilità e quindi un potenziale rischio più elevato. Gli investitori spesso monitorano la volatilità per comprendere come gli asset finanziari si comportano in diverse condizioni di mercato. Un’analisi della volatilità può essere utile per individuare periodi di maggiore incertezza o stress del mercato e adottare strategie adeguate per mitigare il rischio.

La volatilità è calcolata mediante la deviazione standard dei rendimenti di un titolo in un dato periodo. Quindi la volatilità è una misura molto rapida e semplice da calcolare.

Value at Risk (VaR)

Il Value at Risk è una misura statistica che stima la massima perdita potenziale che un investimento o un portafoglio potrebbe subire entro un certo intervallo di confidenza e un periodo di tempo specifico. Ad esempio, un VaR del 5% a 30 giorni di $10.000 indica che c’è una probabilità del 5% che la perdita massima sia superiore a $10.000 entro i successivi 30 giorni.

Il VaR fornisce una visione sintetica del potenziale rischio di perdita e viene utilizzato per valutare la robustezza di un portafoglio o di un investimento in scenari di stress. Gli investitori possono adattare il livello di confidenza e il periodo di tempo del VaR in base alla loro tolleranza al rischio e alle esigenze specifiche.

Beta

Il beta misura la sensibilità di un titolo rispetto alle fluttuazioni del mercato. Un beta di 1 indica che il titolo tende a muoversi in linea con il mercato. Un beta superiore a 1 indica che il titolo è più volatile rispetto al mercato, mentre un beta inferiore a 1 indica una maggiore stabilità.

Sharpe Ratio

Il rapporto di Sharpe, o Sharpe Ratio, è un indicatore che misura il rendimento di un investimento rispetto al rischio assunto. Esso tiene conto del rendimento del portafoglio in eccesso rispetto al tasso privo di rischio (solitamente il rendimento di un titolo di Stato Americani o Tedeschi) e della volatilità del portafoglio. Un rapporto di Sharpe più elevato indica un miglior rapporto tra rendimento e rischio.

Sortino Ratio

Il Sortino Ratio è un indicatore che misura il rendimento di un investimento rispetto al rischio assunto. Esso tiene conto del rendimento del portafoglio in eccesso rispetto al tasso privo di rischio (solitamente il rendimento di un titolo di Stato Americani o Tedeschi) e della volatilità del portafoglio. Un rapporto di Sharpe più elevato indica un miglior rapporto tra rendimento e rischio.

Il Sortino Ratio è molto simile allo Sharpe Ratio. La differenza sostanziale tra questi due parametri sta nel calcolo della volatilità. Nel caso dello Sharpe Ratio la volatilità viene calcolata genericamente come la deviazione standard dei rendimenti. Nel Sortino Ratio invece si tiene conto del fatto che la volatilità “positiva”, cioè le oscillazioni di crescita del prezzo, non è negativa e che quindi può avere poco senso includerla nei “rischi”.

In altre parole, lo Sharpe Ratio considera nel rischio sia la volatilità positiva, che negativa, mentre il Sortino Ratio considera nel rischio solo la volatilità negativa.