Andare in pensione presto è il sogno di chiunque. A chi non piacerebbe ritirarsi su una spiaggia tropicale a sorseggiare mojito sotto l’ombrellone. O viaggiare il mondo zaino in spalla?

Il movimento Financial Independence Retire Early (movimento FIRE) è un movimento di persone, nato spontaneamente in America, che raccoglie persone accumunate da un unico obiettivo: andare in pensione presto.

In cosa consiste esattamente il movimento FIRE? Quali tipologie esistono? È possibile applicare i modelli FIRE e andare in pensione presto in Italia?

Cos’è il movimento FIRE?

Il movimento Financial Independence Retire Early (movimento FIRE) è un movimento i cui membri hanno come obiettivo comune l’andare in pensione presto. Per raggiungere questo obiettivo i membri adottano stili di vita poco convenzionali, basati sulla gestione attenta del denaro, sul budgeting e sulla pianificazione finanziaria.

Quali tipologie di FIRE esistono?

Esistono 3 tipi di movimento FIRE:

- Fat FIRE

- Lean FIRE

- FIRE Barista

Il modello Fat FIRE si ripropone di adottare un tasso di risparmio molto elevato, per mettere da parte un capitale sufficiente a vivere di rendita mantenendo uno stile di vita normale. Richiede uno stipendio alto e strategie di investimento e risparmio aggressive.

Il modello Lean FIRE si propone di adottare uno stile di vita volto a ridurre al minimo le spese. Questo permette di andare in pensione presto e con un capitale limitato, ma richiede di adottare uno stile di vita molto attento ai costi.

Il modello FIRE Barista invece propone di adottare un modello di “pensione parziale”, in cui si combinano le entrate di un lavoro part-time, con le entrate dei propri investimenti, per potersi godere il tempo libero con uno stile di vita un po’ più agiato.

| Fat FIRE | Lean FIRE | FIRE Barista | |

| Stile di vita | Normale | Minimalista | Normale |

| Risparmi richiesti | Risparmi elevati | Pochi risparmi | Pochi risparmi |

| Lavoro | No | No | Part-time |

Inutile dire che il più difficile da raggiungere è il Fat FIRE. Non è da tutti avere uno stipendio alto e riuscire a risparmiare molto. La maggior parte delle persone infatti tende ad aumentare le proprie spese quando lo stipendio aumenta.

Questo effetto, detto “lifestyle inflation” e, purtroppo, colpisce un po’ tutti, indipendentemente da quanto si guadagna. Immagina di guadagnare 1.000€ in più al mese. Scommetto che sapresti immediatamente come spendere quei 1.000€ in più. Magari non li spenderesti tutti, ma scommetto che non riusciresti a risparmiarli tutti e 1.000€.

L’estremizzazione del lifestyle inflation sono le storie dell’attore o dello sportivo che guadagnava milioni e si ritrova senza niente. Auto di lusso, vacanze in località da sogno, bottiglie di vini importanti, feste….

È nella natura umana: più abbiamo più vogliamo.

Per poter adottare il modello FIRE bisogna però andare contro questa natura e forzarsi a risparmiare anche quando ci si potrebbe permettere di spendere ben di più.

Più si risparmia in termini assoluti, prima si arriva all’obiettivo.

Come andare in pensione presto con il metodo FIRE

Come avrai potuto intuire dalle analisi delle tre tipologie di movimento FIRE, gli ingredienti fondamentali per andare in pensione presto e potersi godere la vita sono 3:

- la pianificazione finanziaria

- la gestione delle uscite

- la gestione delle fonti di entrata

Come fare una corretta pianificazione finanziaria

Il primo passo per adottare il modello FIRE è fare una corretta pianificazione finanziaria. Per potersi permettere di ritirarsi sulla famosa spiaggia, a sorseggiare il mojito, a 40 anni, senza preoccuparsi delle chiamate del capo o dei colleghi, è necessario avere adottato delle strategie ben specifiche.

Innanzitutto scordati di puntare sul “colpo di fortuna”.

Per poterti ritirare in anticipo dal mondo del lavoro devi imparare ad essere super smart con i tuoi soldi. Non puoi permetterti di puntare sul gioco d’azzardo, Gratta e Vinci, Super Enalotto o altri strumenti creati appositamente per farti perdere soldi. La matematica non è un opinione. Putroppo, statisticamente sei destinato a perdere in questi giochi.

E come dice sempre Warren Buffet, uno degli investitori più famosi della storia: “Regola numero 1, non perdere soldi”. “Regola numero 2, non dimenticarsi mai la regola numero 1”.

Ugualmente, ti sconsiglio vivamente di rischiare i tuoi soldi in investimenti ad alto rischio come le criptovalute per esempio. A meno che tu non sappia esattamente quello che stai facendo, il rischio di perdere i tuoi soldi e di dover quindi posticipare il tuo pensionamento è troppo alto!

Il percorso verso il FIRE deve essere lento ma costante.

Giusto così, per darti una metrica a spanne. Se il guadagno (il rendimento) del tuo investimento è superiore al 10-15% annuo, è probabile che l’investimento sia troppo rischioso per i tuoi obiettivi FIRE.

Di conseguenza lascia stare tutte quelle cose che permettono di “moltiplicare” i tuoi soldi!

Fatta questa importante premessa, torniamo alla pianificazione finanziaria.

Il primo passo verso il FIRE è capire quanti soldi ti serviranno per vivere di rendita.

In altre parole dovrai capire esattamente di quanti euro all’anno o al mese avrai bisogno per sostenere il tuo stile di vita.

Ovviamente il capitale di cui hai bisogno per ritirarti felice è diverso se vuoi andare a goderti il tuo pensionamento a New York o a Palermo, con o senza partner, in un appartamento o in una tenda.

Per questo ho creato un articolo specifico, che ti aiuterà a definire questo aspetto:

Costo medio della vita per famiglie e single: Sei in linea?

Ti consiglio anche di scaricare questo template per tenere traccia delle tue uscite. Ti può essere molto utile per farti un’idea più dettagliata di quanto stai spendendo.

Gestire le SPESE e il BUDGET | Template & Guida

Una volta fatta una stima di quali saranno le tue uscite future, non ti resta che capire di quanti soldi avrai bisogno per garantirti entrate sufficienti per coprire questi costi. Non preoccuparti, vedremo tra pochissimo come fare.

Gestione delle uscite

L’ingrediente fondamentale per il FIRE è il risparmio.

E qual è il metodo più facile e certo per aumentare il proprio tasso di risparmio se non il ridurre le proprie uscite.

Qui su Investimi puoi trovare una lunga lista di articoli che ti aiutano a risparmiare, se però hai poco tempo ti consiglio di partire da questo, che è un po’ la guida al risparmio di Investimi!

Come RISPARMIARE SOLDI Velocemente | 4 Strategie efficaci.

Giusto per darti qualche accenno qui, le tecniche migliori per risparmiare in maniera sistematica sono:

- Salvadanaio

- App per risparmiare

- Tabella di risparmio

- Regola del 50/20/30

- Budget personale

Considera però che se il tuo obiettivo è abbracciare il movimento FIRE e andare in pensione presto, dovrai diventare un vero e proprio maestro del risparmio e del budgeting. Ti consiglio quindi di imparare ad utilizzare Excel o Google Fogli. Anche solo conoscendo le funzionalità base, questi software ti permettono di creare un sistema per salvare i dati relativi alle tue spese e di analizzarli in maniera molto semplice.

Se non vuoi partire da zero, puoi prendere ispirazione dal “Template gestione Spese & Budget” che ho messo a tua disposizione gratis nella sezione risorse:

Gestione delle fonti di entrata

Secondo il movimento FIRE esistono due tipi di entrate:

- entrate attive

- entrate passive

Le entrate attive sono tutte quelle entrate che sono collegate al tuo tempo. In che senso collegate al tuo tempo? Nel senso che richiedono la tua presenza o un tua prestazione. Volendo semplificare, praticamente tutti i lavori, ad eccezione di quelli che vedremo tra pochissimo, ricadono in questa categoria.

Secondo il movimento FIRE tutti i lavori sono incompatibili con il “Retire Early”. E’ piuttosto evidente il perchè. Se devi lavorare per guadagnare, non sei “retired”, in pensione, e non puoi goderti la vita.

L’unico caso eccezionale, come abbiamo visto, sono i lavori “part-time”, nel modello FIRE Barista. Secondo questo modello infatti, è possbile mantenere un lavoro, che generi entrate attive. Questo però costituisce secondo me un modello ibrido, che comporta comunque dei vincoli temporali e di luogo. Se sai che ogni martedì, giovedì e venerdì dovrai trovarti in quel bar o in quell’ufficio a quella data ora, vuol dire che non sarai realmente libero di goderti la vita. Non potrai partire per una vacanza last second, o partecipare quell’evento che hanno organizzato proprio durante l’orario di lavoro.

Il discorso cambia invece se fai un lavoro part-time digitale o di consulenza, che ti permette di decidere dove e quando lavorare. Ovviamente questo genere di lavori sono molto più difficili da ottenere. Quindi se stai pensando di scegliere la strada del FIRE Barista ti consiglio iniziare a pianificare la tua vita per costruire un profilo professionale compatibile con un lavoro da remoto.

Una buona strategia per trovare un lavoro da remoto è sicuramente analizzare i nuovi trend lavorativi e cercare di posizionarsi come esperto. In questo modo è molto più probabile che le aziende dovranno accettare di farti lavorare da remoto pur di collaborare con te.

Se vuoi scoprire di più sui nuovi trend lavorativi del futuro ti consiglio di leggere questo articolo:

LAVORI del FUTURO 2030 | Cosa dicono gli esperti?

Concentriamoci ora sulle entrate passive. Se le entrate attive sono quelle generate dal lavoro, le entrate passive sono tutte quelle che non richiedono il tuo lavoro.

Vediamo alcune delle strategie migliori per generare entrate passive

- Business automatici

- Proprietà intellettuali

- Investimenti

Tra i business fisici esistono alcune attività che sono particolarmente automatizzabili. Gli esempi più classici sono:

- la lavanderia a gettoni

- le macchinette del caffè, delle merendine e dei cibi pronti

- il car wash

- il distributore di benzina

La forza di questi business sta nel fatto che richiedono molto poca manodopera e sono perciò particolarmente adatti ad una gestione passiva. Anzi se hai sufficiente capitale puoi anche delegare anche la parte di “manutenzione quotidiana” e concentrarti solamente sulla parte gestionale.

Lo svantaggio più grande è che queste tipologie di business richiedono solitamente un investimento iniziale piuttosto importante visto che devi acquistare o affittare la location, acquistare strumenti e prodotti ed eventualmente assumere qualcuno per la gestione quotidiana dell’attività.

Possedere proprietà intellettuali ti permette di ottenere delle entrate continue dalle eventuali royalties che le società ti pagano per usufruire di ciò che è di tua proprietà. Gli esempi più classici sono:

- Canzoni

- Contenuti informativi e di intrattenimento

- Brevetti

Una volta che hai prodotto e registrato la proprietà intellettuale del bene nessun altro può sfruttarlo a meno che non glielo “affitti”. In questo caso riceverai una percentuale ogni volta che la tua canzone verrà riprodotta, o che il tuo libro verrà venduto, o che il prodotto derivato dalla tuo brevetto verrà acquistato.

Questo business richiede di solito buone competenze specifiche e molto tempo, ma non troppi soldi (tranne nel caso del brevetto).

Forse il metodo per creare entrate passive per antonomasia e che quasi tutti conoscono: gli investimenti. Che sia mettendo una casa in affitto, investendo in azioni MCDonald’s, acquistando un Picasso, acquistando un’auto usata o prestando dei soldi ad una società o ad una persona il concetto non cambia. Investi i tuoi soldi nella speranza che te ne tornino indietro di più, creando delle vere e proprie entrate passive, in cui non devi fare praticamente nulla.

Sono i tuoi soldi a lavorare per te!

Questo però vuol dire che devi avere già un bel gruzzolo di partenza. Quindi è un’attività che richiede molto capitale, tempo e competenze che variano a seconda del tipo di investimento che fai! Se vuoi accrescere le tue competenze nel mondo degli investimenti ti invito a leggere questi articoli

Se invece sei interessato a scoprire altri metodi per creare entrate passive, puoi partire da qui:

Come costruire ENTRATE PASSIVE | 10 metodi pratici

Quanti soldi servono per vivere di rendita con gli investimenti in Italia?

Come abbiamo visto, le entrate passive sono la chiave per poter andare in pensione presto e potersi godersi la vita.

Ma quanti soldi servono per generare entrate passive tali da non essere costretti a lavorare?

Come puoi immaginare la risposta è dipende dai costi che devi sostenere. Se le entrate passive che generi sono minori dei costi arriverai prima o poi ad una fase in cui avrai esaurito i tuoi soldi, e dovrai tornare a lavorare per generare entrate attive. Ti sconsiglio vivamente questo percorso perchè tornare a reinserirsi nel mondo del lavoro può essere difficile e traumatico!

Se le entrate passive che riesci a generare sono pari o superiori ai tuoi costi allora congratulazioni, sei effettivamente in pensione!

Quanti soldi ti servono per andare in pensione presto secondo il movimento FIRE?

Per stimare quanti soldi sono necessari per andare in pensione presto secondo il movimento FIRE è sufficiente utilizzare la regola del 28: moltiplica le tue spese annue per 28, il risultato ti dirà quanto capitale devi aver investito per andare in pensione presto.

Per esempio, sai che ogni anno spendi circa 20.000€, avrai bisogno di investire circa 560.000€.

Questa ovviamente è solo una stima rapida. Ovviamente tutto dipende dal rendimento del portafoglio e dall’andamento dell’inflazione. Inoltre non dobbiamo dimenticarci che ci sono anche le tasse sugli investimenti!

Per una stima più precisa del capitale necessario per vivere di rendita in Italia con i tuoi investimenti ti invito a leggere questo articolo:

VIVERE DI RENDITA & Regola del 4% | Analisi e calcolatore

Si può applicare il Modello Financial Independence Retire Early (FIRE) in Italia?

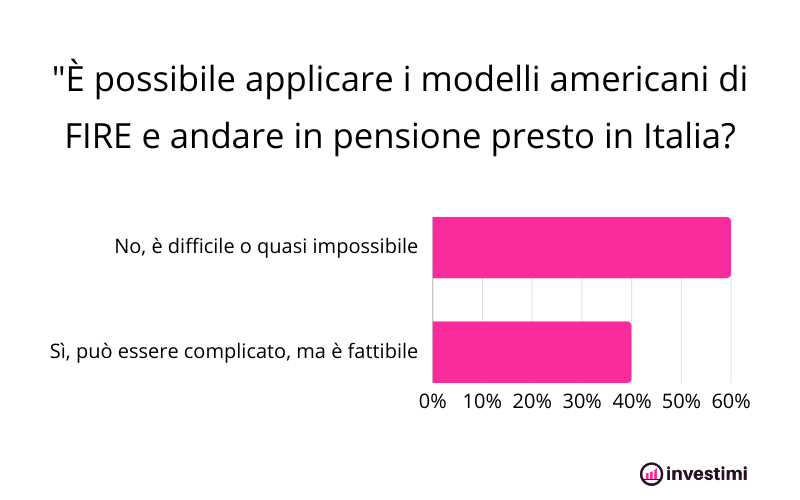

Dal nostro sondaggio risulta che la maggior parte degli iscritti alla newsletter di Investimi ritiene che è molto difficile se non impossibile applicare il modello americano di FIRE in Italia.

Tuttavia la vittoria non è così netta.

Dal punto di vista pratico infatti il modello FIRE può essere adottato anche in Italia. In effetti, dal punto di vista teorico il modello FIRE è ancora più facile da applicare in Italia che in America.

Per esperienza (ho vissuto 6 mesi in Silicon Valley) ti posso dire che in America applicare il modello FIRE è ancora più difficile. Il costo della vita è molto alto e non esistono misure di assistenza o la pensione.

D’altro canto, è molto più facile guadagnare stipendi più alti e quindi risparmiare.

Quindi, per esempio, in USA risulta più facile mettere da parte un gruzzoletto e poi trasferirsi in un Paese con un costo della vita più basso per godersi “la pensione”.

In Italia gli stipendi sono mediamente più bassi, anche a causa delle tasse e dei contributi obbligatori per la pensione. Risulta quindi più difficile mettere da parte i soldi necessari per vivere di rendita.

D’altra parte però in Italia è molto più facile vivere con relativamente pochi soldi, anche grazie alle politiche assistenzialiste del Paese. Inoltre, l’Italia offre degli strumenti interessanti per investire con vantaggi fiscali a scopi pensionistici. Tra poco ne vedremo alcuni. Ma prima vediamo alcuni esempi di come poter raggiungere il FIRE in Italia.

Esempi di strategie per raggiungere il FIRE in Italia

Abbiamo visto la teoria. Passiamo alla pratica con degli esempi di come è possibile raggiungere il FIRE in Italia.

Esempio di Fat FIRE

- Profilo: Marco, 45 anni, professionista con un alto reddito (120.000€ annui).

- Obiettivo: Mantenere uno stile di vita agiato e non fare rinunce dopo il ritiro dal lavoro.

- Stile di vita: Marco vive a Milano, possiede una casa di proprietà e ama viaggiare. Ha spese consistenti per mantenere un alto tenore di vita, che includono cene al ristorante, hobby costosi, e vacanze frequenti.

- Capitale necessario: Marco stima che avrà bisogno di circa 50.000€ all’anno per mantenere il suo stile di vita in pensione.

- Strategia di risparmio e investimento: Con un tasso di risparmio molto alto (risparmia il 50% del reddito) e investimenti diversificati a medio rischio Marco mira ad accumulare circa 1,4 milioni di euro. Utilizzando la regola del 4%, potrà ritirarsi e vivere di rendita con circa 56.000€ all’anno e mantenere inalterato il suo tenore di vita.

Esempio di Lean FIRE

- Profilo: Anna, 35 anni, freelance con reddito medio (35.000€ annui).

- Obiettivo: Ritirarsi prima dei 50 anni. È disposta a ridurre il suo tenore di vita pur di raggiungere l’obiettivo.

- Stile di vita: Anna vive in un piccolo paese della Toscana, dove il costo della vita è più basso rispetto alle grandi città. È abituata a uno stile di vita essenziale, spende poco e si concentra su attività gratuite o a basso costo, come passeggiate nella natura e lettura.

- Capitale necessario: Anna stima che le serviranno circa 15.000€ all’anno per coprire le spese essenziali.

- Strategia di risparmio e investimento: Con un tasso di risparmio del 40% e una strategia di investimento a basso rischio, Anna spera di accumulare 420.000€ entro i 50 anni. Con un rendimento del 4%, otterrebbe una rendita annuale di 16.800€, sufficiente per le sue spese essenziali.

Esempio di Barista FIRE

- Profilo: Giulia, 30 anni, dipendente con reddito medio-basso (28.000€ annui).

- Obiettivo: Ridurre l’orario di lavoro per avere più tempo libero e integrazioni di reddito dalle sue passioni.

- Stile di vita: Giulia vive a Bologna, dove il costo della vita è ragionevole. Il suo obiettivo non è smettere di lavorare del tutto, ma trovare un equilibrio che le consenta di lavorare part-time e dedicarsi alla sua più grande passione, il windsurf.

- Capitale necessario: Giulia ha calcolato che può vivere con 20.000€ all’anno.

- Strategia di risparmio e investimento: Risparmiando il 20% e investendo in fondi a medio rischio (ETF e fondi pensione integrativi), Giulia accumula un capitale di 300.000€. Questo le garantisce una rendita passiva di circa 12.000€ all’anno. Questo reddito è interato con un lavoro part-time che le porta circa 8.000€ annui lordi. (Proprio sotto la soglia per non pagare tasse. Furbetta!)

Strumenti da conoscere per la pensione anticipata in Italia

Mettere da parte un gruzzoletto tale da poter vivere semplicemente con la rendita dei propri investimenti è sicuramente una soluzione interessante. Vediamo quindi alcuni strumenti che, per come sono strutturati, potrebbero esserti utili per andare in pensione anticipata.

Si tratta di strumenti di investimento che godono di particolari vantaggi fiscali. Ovviamente c’ un prezzo da pagare per ottenere questi vantaggi fiscali. Infatti, per poterne godere gli strumenti di investimento devono avere una struttura e dei vincoli ben precisi. Ad ogni modo, ti lascio qui sotto una lista degli strumenti di investimento con vantaggi fiscali e ti invito ad approfondirli in questo articolo: Strumenti Per Investire Con VANTAGGI FISCALI

- PIR e PIR alternativi

- Fondo pensione integrativo (aperto, chiuso, PIP)

- Polizze Vita

In particolare vorrei segnalarti una soluzione interessante per iniziare a godere dei soldi “bloccati” nel fondo pensione prima del pensionamento. Si chiama RITA (Rendita integrativa Temporanea Anticipata). Se pensi che ti possa interessare, ho fatto un’analisi di questo strumento qui:

RITA: Pensione Anticipata Col Fondo Pensione | Conviene?

Financial Independence Retire Early – Conclusioni

Il movimento FIRE è un movimento i cui membri adottano stili di vita poco convenzionali per risparmiare cifre importanti per poi vivere di rendita e godersi la vita.

Esistono 3 tipologie di movimento FIRE, che si distinguono per Stile di vita, Risparmi necessari e approccio al lavoro.

- Fat FIRE

- Lean FIRE

- FIRE Barista

| Fat FIRE | Lean FIRE | FIRE Barista | |

| Stile di vita | Normale | Minimalista | Normale |

| Risparmi | Risparmi elevati | Pochi risparmi | Pochi risparmi |

| Lavoro | No | No | Part-time |

Il movimento FIRE si appoggia su 3 pilastri:

- la pianificazione finanziaria

- la gestione delle uscite

- la gestione delle fonti di entrata

La pianificazione finanziaria è necessaria per pianificare in anticipo il percorso da perseguire per poter arrivare ad andare in pensione presto.

Per andare in pensione presto infatti è necessario generare entrate passive sufficienti a coprire le uscite. Il metodo più facile e più utilizzato per generare entrate passive è tramite gli investimenti.

Per generare entrate passive con gli investimenti però è necessario mettere da parte un capitale importante, che deve essere accumulato tramite il lavoro.

In altre parole, per il movimento FIRE è necessario risparmiare molto durante la fase della vita in cui si lavora, per poi reinvestire quello che si è risparmiato per generare entrate passive con gli investimenti.

In alternativa si possono adottare altri metodi di generazione di entrate passive come:

- business automatici

- diritti di autore

Che però richiedono skills specifiche che non tutti hanno, e non sono 100% passivi come gli investimenti.

Se ti interessa migliorare le tue conoscenze nel mondo degli investimenti consulta l’apposita sezione del blog. Oppure accelera con le risorse gratuite di Investimi.