Da giovani spesso non si ha esperienza nel campo degli investimenti e raramente si hanno amici che investono a cui chiedere consiglio.

E’ normale quindi essere un po’ spaesati.

Se ti trovi in questa situazione, sei nel posto giusto. In questo articolo scoprirai come investire da giovani: quando ha senso iniziare ad investire, quanti soldi, con che strategia ed in quali strumenti, anche se hai pochi soldi a disposizione.

In altre parole, questa è una vera e propria guida agli investimenti per giovani!

Come vedi abbiamo un sacco di argomenti da trattare. Quindi non perdiamo altro tempo e andiamo a rispondere alla prima domanda:

Quando ha senso iniziare ad investire?

La risposta è breve e piuttosto semplice: bisogna iniziare ad investire il prima possibile.

Il perchè? La risposta potrebbe non essere così scontata.

Probabilmente se hai già letto qualcosina a tema investimenti hai sentito parlare del “interesse composto”.

L’interesse composto è quell’effetto che fa crescere i tuoi guadagni in maniera esponenziale (nel vero senso della parola).

L’interesse composto si basa sul principio che gli investimenti generano dei rendimenti. Se reinvesti questi rendimenti anch’essi genereranno dei rendimenti a loro volta. Si innesca così un loop per cui guadagni sempre più interessi.

Ti riporto qui sotto un calcolatore che ti permette di visualizzare il funzionamento dell’interesse composto per gli investimenti.

Come vedi più tempo rimani investito più crescono i potenziali guadagni. Quindi prima inizi ad investire meglio è!

Calcolatore di interesse composto per stimare il capitale finale di un investimento con capitale iniziale, versamenti mensili, durata e rendimento annuo.

Sembra stupendo no?

Non proprio. Prova ad impostare 100 euro nel calcolatore, con 6% di rendimento, che è un rendimento ragionevole). Come puoi vedere le cifre di cui stiamo parlando non sono proprio incredibili. Sicuramente non da diventare ricchi.

Questo perché l’interesse composto è sì un effetto interessante, ma se applicato a cifre rilevanti.

Dedicare tempo ed energie agli investimenti con piccole somme ha poco senso dal punto di vista finanziario.

Ed indovina. Da giovani di solito non si hanno grandi cifre a disposizione per investire. Se hai solo pochi soldi a disposizione per gli investimenti, probabilmente guadagneresti di più andando a fare qualche lavoretto part-time o qualche side-hustle.

Perché però ha comunque senso iniziare ad investire anche da giovani? Anche se si hanno solo piccole somme a disposizione?

Perché non si può pretendere di saper gestire investimenti in somme importanti se non si è in grado di gestire piccole somme.

Iniziare ad investire piccoli capitali è importante per capire i meccanismi degli investimenti: gli strumenti finanziari, le strategie, le tasse, i costi, gli intermediari, ma soprattutto si può iniziare a testare la propria tenuta psicologica.

Come ci insegna la finanza comportamentale, gli investitori tendono a ripetere sempre gli stessi errori. Pensare di poter predire l’andamento del prezzo. Comprare alto, vendere basso. Comprare quando il prezzo scende cercando di prendere il minimo, ma continua a scendere.

Commettere questi errori con piccole somme ti permette di imparare la lezione e di evitare di ripetere questi errori quando avrai a disposizione somme più importanti (e gli errori saranno più costosi).

Strategie per fare piccoli investimenti

Il modo migliore per approcciarsi al mondo degli investimenti da giovani è probabilmente tramite la cosiddetta “strategia PAC”, facendo cioè un “Piano di Accumulo di Capitale”, in inglese “dollar cost averaging”.

Cosa vuole dire fare un PAC?

Vuol dire investire il capitale a disposizione piano piano.

Esempio: hai 1000€ a disposizione. Investi 100€ al mese per 10 mesi. Questa strategia ha 3 grandi vantaggi:

- Hai il tempo di prendere confidenza con gli strumenti e le procedure di investimento

- Se non hai tutti i 1000€ a disposizione fin dall’inizio non importa, basta avere 100€ al mese

- Se i mercati crollano mentre stai accumulando sarai esposto solo per una parte del tuo capitale

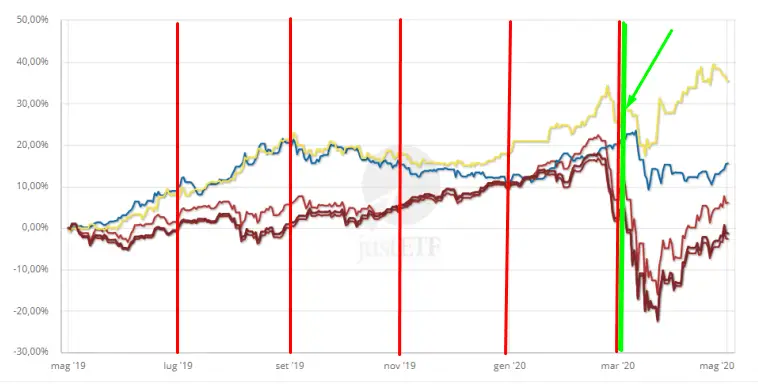

I primi due punti mi sembrano piuttosto chiari quindi concentriamoci sul terzo: “Se i mercati crollano mentre stai accumulando sarai esposto solo per una parte del tuo capitale”.

Il PAC infatti permette di ridurre i rischi legati al “market timing” ossia di entrare nei mercati nel momento sbagliato (prima di un crollo).

Questa è un forma di diversificazione temporale che spesso molte persone non considerano, ma che è molto, molto, molto importante, specialmente se si è alle prime armi (come spesso accade ai giovani).

Visto che abbiamo introdotto il concetto di diversificazione, penso possa esserti molto utile adottare questa strategia nei tuoi investimenti.

Diversificare vuole dire investire in più strumenti finanziari contemporaneamente nella speranza che se il prezzo di uno scende, l’altro salga e bilanci la perdita.

In altre parole, vuol dire non mettere tutte le uova nello stesso paniere, perché se il paniere cade, rompi tutte le uova.

Ugualmente, se metti tutti i tuoi soldi in un unico strumento finanziario, se per qualunque ragione questo strumento finanziario iniziasse ad andare male perderesti tutto.

Lo hanno scoperto a loro spese per esempio gli investitori che hanno investito tutti i loro soldi nel fondo di investimento gestito dal ex-direttore del Nasdaq, che poi si è dimostrata una delle più grandi truffe finanziarie della storia.

In cosa investire da giovani?

Le classiche teorie finanziarie dicono che più si è giovani, maggiore è generalmente l’orizzonte temporale dell’investimento, maggiori sono quindi i rischi che si possono correre.

Il concetto è che si ha più tempo a disposizione per recuperare da eventuali crolli di mercato.

Tuttavia se sei alle prime armi ti consiglio di evitare gli strumenti speculativi. Spesso sono quelli più complessi ed i più rischiosi.

Per completezza però penso sia interessante darci un’occhiata per capire un po’ come funzionano.

Iniziamo quindi andando a vedere alcune forme di investimento speculative e poi andiamo ad approfondire quelle un po’ più tradizionali come le azioni, obbligazioni ed i fondi.

Infine, andremo a vedere delle strategie e degli strumenti più conservativi per fare piccoli investimenti “sicuri”.

Investimenti speculativi

Derivati

I derivati sono strumenti finanziari il cui valore dipende (“deriva”) dal valore di un’altra attività finanziaria o reale (attività sottostante).

I derivati vengono generalmente impiegati per questi 3 scopi:

- proteggere il capitale investito da particolari eventi (hedging)

- assicurare il capitale a prescindere dagli eventi

- speculare

Esistono diverse tipologie di derivati:

| Derivato | Descrizione |

| Future | Hanno ad oggetto uno scambio definito in via teorica ma vengono regolati giornalmente, con l’intervento della clearing house e con il sistema dei margini |

| Forward | Hanno ad oggetto uno scambio a termine, il cui oggetto è fissato a pronti |

| Swap | Hanno ad oggetto una serie di scambi a termine, a determinate scadenze, il cui oggetto è fissato a pronti |

| Opzioni | Hanno ad oggetto la facoltà di acquistare o vendere un’attività reale o finanziaria |

| Opzioni esotiche | Opzioni differenti da quelle tradizionali, destinate a soddisfare le esigenze specifiche dell’investitore |

| Contratto per differenza | Hanno ad oggetto una serie di scambi a termine, il cui oggetto è fissato a pronti |

| Certificato | Strumenti cartolarizzati che replicano l’andamento dell’attività sottostante |

Come detto però sono strumenti complessi, che ti sconsiglio se ti stai approcciando solo ora al mondo degli investimenti.

Criptovalute & NFT

Le criptovalute sono valute digitali che sfruttano la blockchain come registro per le transazioni. Allo stesso tempo le criptovalute sono anche il premio che ottengono i minatori per alimentare la blockchain stessa.

Alcune di queste criptovalute hanno anche un sistema a smart contract per l’esecuzione automatica di algoritmi di vario genere (come per esempio per verificare la proprietà di un asset digitale come gli NFT).

Tuttavia al momento NFT e criptovalute sono un investimento speculativo ad alto rischio di perdere il tuo capitale. Potrebbe aver senso investire in criptovalute solo se sei un vero esperto oppure se semplicemente vuoi supportare qualche progetto “senza aspettative di ricevere mai indietro i tuoi soldi”.

P2P lending, Crowdfunding immobiliare e startup

Riunisco queste forme di investimento sotto lo stesso ombrello visto che, in fin dei conti, il modello di investimento è il medesimo.

Nel caso del P2P lending si prestano soldi a dei privati in cambio di interessi

Nel crowdlending immobiliare si prestano soldi a società per realizzare operazioni immobiliari. Attenzione a non confondere con il crowdfunding immobiliare in cui invece si diventa veri e propri azionisti di una società immobiliare. Questa formula è molto simile al crowdfunding startup, in cui si acquisiscono quote di una startup nella speranza che un giorno questa startup faccia IPO e le tue quote crescano di valore.

Tutti queste forme di investimento non sono molto frequenti e sono piuttosto speculative e pericolose. Il rischio non sta solo nell’investimento in se, ma anche nelle piattaforme, visto che accade “relativamente spesso” che queste piattaforme falliscano e facciano scomparire i soldi degli investitori.

Per maggiori dettagli su questi metodi di investimento ti invito a leggere questi articoli:

- P2P Lending: Cos’è e Come funziona | Guida introduttiva

- CROWDFUNDING IMMOBILIARE: Cos’è e Come funziona

- CROWDLENDING: Cos’è e Come funziona | Guida introduttiva

Investimenti tradizionali

Fondo pensione

Un fondo pensione è uno strumento di investimento riconosciuto dal sistema fiscale italiano che permette di investire con grandi vantaggi fiscali.

Investendo in un fondo pensione si investe in una serie di strumenti finanziari (azioni, obbligazioni, fondi, derivati) che investono sui mercati finanziari. In funzione del livello di rischio che il sottoscrittore vuole correre si individuano 4 comparti:

– garantito (comparto che prevede una garanzia di restituzione di capitale o rendimento minimo)

– obbligazionario (comparto che investe prevalentemente in strumenti obbligazionari; l’investimento in azioni assume carattere residuale e comunque non supera il 30 per cento del patrimonio)

– azionario (almeno il 50 per cento del patrimonio è investito in azioni)

– bilanciato o flessibile (tutti gli altri casi)

Perchè dovresti adottare questa soluzione da giovani?

La prima ragione è quella di cui abbiamo parlato all’inizio: il tempo. Se iniziamo a contribuire da giovani il tempo farà crescere i nostri interessi.

La seconda ragione è legata al fatto che più tempo si rimane dentro un fondo pensione, meno tasse si pagheranno al momento della pensione.

Per ulteriori dettagli ti rimando all’articolo di approfondimento: FONDO PENSIONE Aperto, Chiuso e PIP | Cosa conviene?

Azioni

Un’azione è una quota di una società. Come accade per le nostre S.P.A o s.r.l, anche le aziende più grosse ed internazionali hanno delle quote. Queste quote vengono “messe in vendita” durante l’IPO (Initial Public Offering, primo giorno di quotazione) e poi scambiate pubblicamente sui mercati.

Potenzialmente è possibile anche acquistare anche azioni di società private tramite appositi accordi privati.

Gli azionisti possono guadagnare in due modi:

- con la vendita delle azioni ad un prezzo maggiore

- con la ridistribuzione degli utili fatti dall’azienda (dividendi)

Gli azionisti non possono perdere più del capitale investito e non hanno responsabilità giuridiche (risponde solo il management aziendale)

Letture consigliate:

Obbligazioni

Un’obbligazione è un diritto ad un rimborso. Presti dei soldi ad uno stato o ad una società in cambio di un guadagno. Questo guadagno può essere distribuito con varie modalità, ma di solito viene distribuito mediante una cedola periodica.

Letture consigliate:

Fondi di investimento

Un fondo d’investimento è un fondo che investe in un paniere di strumenti finanziari secondo un determinato criterio. Di solito questo criterio è seguire un indice di borsa come l’S&P500 (mercato americano) o il FTSE MIB (mercato italiano).

In base alla tipologia di fondo, che sia azionario o obbligazionario, il gestore del fondo acquista determinati prodotti finanziari con lo scopo di ottenere dei rendimenti da ridistribuire ai sottoscrittori del fondo.

Letture consigliate:

Piccoli investimenti “sicuri”

Ora che abbiamo visto come funzionano i principali strumenti finanziari per investire da giovani, non ci resta che scoprire come fare “piccoli investimenti sicuri”: investimenti che sicuramente avranno un ritorno economico.

Come ho spiegato in questo articolo: Investimenti sicuri – Le verità che non ti dicono, tutte le tipologie di investimento che abbiamo citato finora non possono essere qualificate come “sicure”. Andiamo quindi a vedere cosa puoi fare da giovane per investire per generare un ritorno economico assicurato.

Investimenti garantiti

Libretti di risparmio postali

I libretti di risparmio postali sono una sorta di conto corrente che offre un piccolo tasso di interesse.

Il grande vantaggio di questi strumenti è che sono garantiti dallo Stato Italiano e da Cassa Depositi e Prestiti.

Questi strumenti sono quindi da considerarsi relativamente sicuri. L’unico evento infatti che può portare alla perdita totale del capitale è il fallimento di entrambe queste entità (evento si spera molto improbabile, ma comunque non impossibile).

Quale è però il problema di questi strumenti?

Il rendimento.

I buoni fruttiferi postali hanno rendimenti molto bassi.

Conti deposito

Un conto deposito è un conto corrente bancario con funzionalità limitate. Come si può dedurre dal nome infatti, un conto deposito ha un’unica funzione: fare da deposito per i tuoi soldi.

Puoi solo prelevare o depositare.

Perché quindi dovresti fare un conto deposito? Alla fine esistono già i conti correnti.

L’unica vera ragione per fare un conto deposito sono gli interessi che genera.

Buoni fruttiferi postali dedicati ai minori

I buoni fruttiferi postali sono una via di mezzo tra un conto deposito (di cui parleremo tra pochissimo) e uno strumento di investimento.

Come accade per i libretti di risparmio postali, anche i buoni fruttiferi postali sono coperti dalla garanzia dello Stato Italiano e quella di Cassa Depositi e Prestiti. Di conseguenza anche questi strumenti sono da considerarsi relativamente sicuri.

Polizze vita

Le polizze vita sono strumenti molto versatili.

Esistono infatti innumerevoli tipologie di polizze vita. Alcune hanno una vera e propria funzione assicurativa. Altre invece hanno più l’aspetto uno strumento d’investimento mascherato.

Per scoprire di più su questi prodotti ti invito a leggere questo articolo:

Polizze vita come investimento: 7 soluzioni

Investire su se stessi

Smettiamola di parlare di strumenti e torniamo a vedere le basi. Solitamente da giovani non si hanno molti soldi a disposizione, non si hanno molte responsabilità sia dal punto di vista familiare che economico. Difficilmente i giovani hanno un mutuo sulle spalle o una famiglia da mantenere.

Questo vuol dire che sei nelle condizioni migliori per investire su te stesso.

Vivi esperienze, viaggia o fai un corso di formazione. Queste esperienze possono portarti un ritorno che magari non è quantificabile monetariamente, ma sicuramente ti arricchirà dal punto di vista umano e culturale.

E perchè no, magari anche dal punto di vista economico. Magari fai qualche incontro interessante che svolta la tua carriera lavorativa, o cambia il tuo mindset.

Oppure più semplicemente fai un corso di formazione che, con l’investimento di qualche centinaio o migliaio di euro, ti porta ad un aumento di stipendio per il resto della tua vita.

Risparmiare

L’ultima strategia per investire da giovani che vediamo è la più sicura in assoluto: risparmiare.

Risparmiare genera immediatamente il 100% di ritorno sull’investimento, a rischio nullo.

Questo non vuole dire sacrificarsi. Vuol dire semplicemente risparmiare in maniera intelligente.

Come si risparmia in maniera intelligente?

Si taglia sulle cose che non ci servono, che non usiamo, o che non ci rendono particolarmente felici.. Al contrario si spende “senza rimorsi” per le cose necessarie e per le cose che ci rendono molto felici.

Spendere 1500€ per un telefono quando guadagni 1000€ al mese e potresti accontentarti di un telefono da 500€ che fa le stesse identiche cose non è risparmiare in maniera intelligente.

Risparmiare in maniera intelligente è spendere 300€ per un telefono che ha tutte le funzionalità che ci servono e spendere 700€ per acquistare un motorino per andare al lavoro e risparmiarci un’ora di autobus ogni giorno e mettere da parte 500€ per gli imprevisti.

Se vuoi scoprire di più su come risparmiare in maniera intelligente e sulle strategie che puoi adottare per facilitare il processo di risparmio ti invito a leggere questo articolo:

4 Strategie per risparmiare soldi velocemente

Se invece vuoi ampliare ulteriormente la tua visione sulla pianificazione finanziaria e gli investimenti devi assolutamente leggere questo articolo: