Cosa è il Pagamento per Flusso di Ordini (PFOF)? Come funziona? Quali broker lo fanno? Quanto impatta?

Il Pagamento per Flusso di Ordini, Payment per Order Flow, o PFOF, è una pratica finanziaria che si sta diffondendo anche in Italia soprattutto grazie (o a causa) di nuovi broker online per il trading “a basso costo”.

Ma sono veramente “a basso costo”?

Quanto impatta il Pagamento per Flusso di Ordini? Quali broker ricevono un Pagamento per Flusso di Ordini dai clienti italiani?

Prima di rispondere a queste domande, partiamo dalle basi. Cosa è il Pagamento per Flusso di Ordini?

Cosa è il Pagamento per Flusso di Ordini (PFOF)?

Il Pagamento per Flusso di Ordini, Payment per Order Flow, o PFOF, è una pratica in cui un broker riceve un compenso da parte di una terza parte, generalmente un market maker o un exchange, per indirizzare gli ordini di acquisto o vendita di titoli verso di loro.

In parole semplici, ogni volta che un investitore inserisce un ordine di acquisto/vendita di azioni, obbligazioni, ETF o derivati attraverso un broker, il broker riceve una piccola ricompensa dall’esecutore effettivo dell’ordine.

Questa pratica è attualmente legale e regolamentata in molti paesi, inclusa l’Italia, ma solleva questioni etiche e di trasparenza perché potrebbe incentivare i broker a mettere i propri interessi di guadagno davanti agli interessi finanziari dei clienti, andando a scegliere la borsa di negoziazione del titolo in base a chi offre il miglior compenso, non necessariamente chi offre il miglior prezzo di esecuzione per l’ordine del cliente.

Questa pratica non è passata inosservata tant’è che con la proclamazione del 29 Giugno 2023 l’Unione Europea ha bandito il PFOF a partire dal 30 Giugno 2026.

“L’accordo raggiunto oggi impone un divieto generale del “pagamento per flusso di ordini” (PFOF), una pratica attraverso la quale i broker ricevono pagamenti per inoltrare gli ordini dei clienti a determinate piattaforme di trading. Il compromesso di oggi introduce anche la possibilità per gli Stati membri in cui esisteva già la pratica del PFOF di consentire alle imprese di investimento sotto la sua giurisdizione di essere esentate dal divieto a condizione che il PFOF sia fornito solo ai clienti in quello Stato membro. Tuttavia, questa pratica dovrà essere gradualmente eliminata entro il 30 giugno 2026.”

In altre parole il PFOF rimane temporaneamente legale dove già era legale, ma a partire dal 30 Giugno 2026 sarà illegale.

Dunque è legale il Pagamento per Flusso di Ordini in Italia? Lo scopriamo tra pochissimo. Prima dobbiamo capire come funziona esattamente il PFOF.

Come funziona il Pagamento per Flusso di Ordini?

Il funzionamento del Pagamento per Flusso di Ordini (PFOF) può essere suddiviso in 4 passaggi:

- L’investitore invia un ordine di acquisto o vendita al suo broker.

- Il broker sceglie un market maker

- Il market maker paga al broker una piccola commissione per aver ricevuto l’ordine. Questa commissione è il cosiddetto “Payment for Order Flow”.

- Il market maker esegue l’ordine

In altre parole, quando un investitore piazza un ordine tramite il proprio broker, invece di inviarlo direttamente alla borsa di negoziazione (come Borsa Italiana per esempio), il broker può inoltrarlo a un market maker. Un market maker è un’entità che si impegna a comprare e vendere titoli in continuazione, garantendo così liquidità al mercato.

Questo meccanismo permette ai broker di abbassare le commissioni fisse. Ecco perché i broker che utilizzano il PFOF spesso riescono ad applicare commissioni fisse particolarmente convenienti. Di contro però, come vedremo, questo non si traduce necessariamente in un risparmio assoluto per l’investitore dato che il PFOF può portare ad un aumento dei costi totali di transazione.

In che modo? Approfondiamo la questione.

Impatto delle commissioni PFOF sugli investimenti

Da una parte, il PFOF permette ai broker di offrire commissioni di trading molto basse o nulle, rendendo l’investimento più accessibile ai piccoli risparmiatori.

Di contro però questa convenienza si paga in altri modi.

Anche se l’ordine viene eseguito senza commissioni esplicite, il prezzo a cui viene eseguito l’ordine può non essere il migliore disponibile. Questo può succedere perché il market maker può non offrire il prezzo più vantaggioso, sapendo che riceverà l’ordine dal broker per via del pagamento per il flusso di ordini. Questo può andare contro gli interessi dell’investitore che cerca il massimo ritorno economico.

Il secondo elemento è legato alla trasparenza. Risulta infatti molto difficile stabilire se gli ordini piazzati dagli investitori e trader sono effettivamente eseguiti ai migliori prezzi disponibili.

In effetti numerose ricerche dimostrano che il PFOF porta degli svantaggi significativi agli investitori.

Una ricerca dell’AFM, l’autorità che supervisiona i mercati nei Paesi Bassi, ha evidenziato che il PFOF comporta spesso prezzi di negoziazione più svantaggiosi. (ref.)

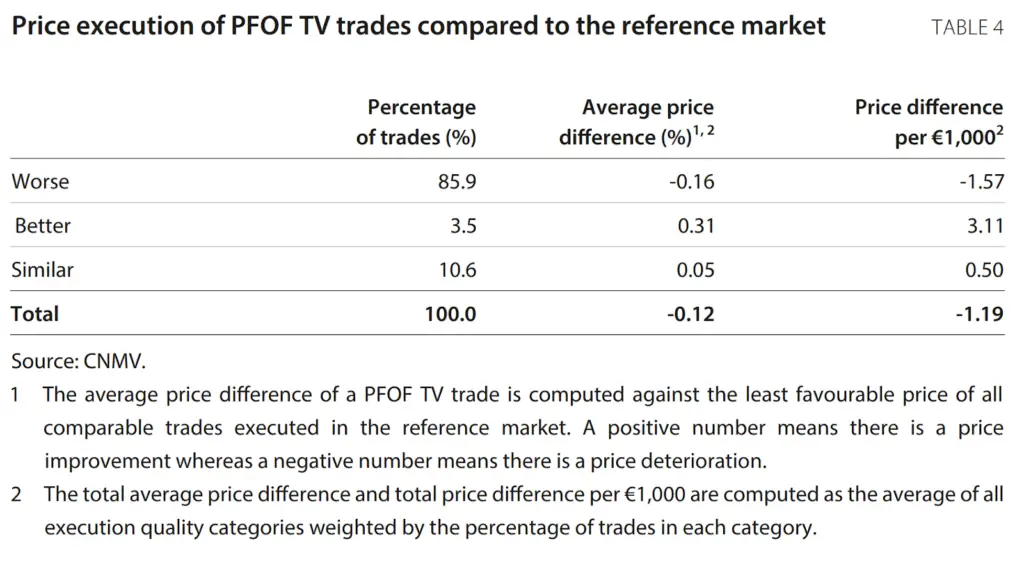

Questa ipotesi è ulteriormente rafforzata da una ricerca del CNMV, l’autorità che supervisiona i mercati in Spagna. Questa ricerca ha evidenziato che oltre l’85% delle operazioni con PFOF sono state eseguite con prezzo peggiore rispetto al mercato di riferimento, con un “costo” medio di 1,57€ ogni 1.000€ investiti. (ref.)

Quindi dal punto di vista dell’investitore, è come si pagasse una commissione nascosta, di cui non si conosce l’entità, ogni volta che si piazza un ordine. La pratica del PFOF può quindi sollevare questioni di trasparenza e fiducia tra l’investitore e il broker.

Quali broker applicano il Payment per Order Flow in Italia

Veniamo ora alla pratica. Esiste il Payment per Order Flow in Italia?

La risposta è sì, ma con dei limiti.

In Italia, la regolamentazione del Payment for Order Flow (PFOF) è più stringente rispetto ad altri paesi, come gli Stati Uniti, dove il PFOF è una pratica comune e ampiamente utilizzata dai broker. Le regole europee e italiane mirano a garantire trasparenza e tutelare gli interessi degli investitori, soprattutto quelli meno esperti (che tra l’altro sono il tipico cliente dei broker “a basso costo”).

La regolamentazione del PFOF in Italia segue le direttive dell’Unione Europea, in particolare la MiFID II (Markets in Financial Instruments Directive II).

La MiFID II, entrata in vigore a gennaio 2018, ha introdotto regole piuttosto rigide sulla trasparenza e il conflitto di interessi nei servizi di investimento.

- Divieto di incentivi basati su volume: La MiFID II vieta espressamente ai broker di ricevere compensi, sconti o benefici non monetari per il routing degli ordini che sono dipendenti dal volume o dalla frequenza degli ordini inviati a un market maker o a un’altra controparte. Questo divieto mira a prevenire i conflitti di interesse dove il broker potrebbe preferire una controparte non per la qualità dell’esecuzione, ma per i benefici economici.

- Obblighi di best execution: I broker sono obbligati a ottenere il miglior risultato possibile per i loro clienti quando eseguono ordini. Devono valutare diversi fattori, come il prezzo, i costi, la velocità e la probabilità di esecuzione. Questo obbligo è in contrasto con la pratica del PFOF, dove i broker potrebbero essere incentivati a scegliere market maker basandosi sui pagamenti ricevuti piuttosto che sulla qualità dell’esecuzione.

- Trasparenza verso i clienti: I broker devono informare i clienti in modo chiaro e completo su come vengono eseguiti gli ordini, incluso l’uso di eventuali accordi di PFOF. Devono rendere noto come tali pratiche possano influenzare l’esecuzione degli ordini e se ci sono potenziali conflitti di interesse.

A causa di queste regole stringenti, molti broker in Italia e nell’UE evitano di adottare il modello di PFOF.

Nonostante le regole di trasparenza e best execution limitino significativamente l’efficacia del modello di compenso con PFOF, alcuni broker riescono comunque ad utilizzarlo in maniera efficace (almeno per il momento).

Tra i broker “famosi” che utilizzano il PFOF in Italia troviamo:

- Scalable Capital applica il PFOF per le operazioni su borsa Gettex (non per i clienti italiani)

- Trade Republic applica il PFOF per le operazioni su borsa Lang und Schwarz (l’unica borsa disponibile)

- DEGIRO per le operazioni su Tradegate

eToro applica questa pratica in USA, mentre sembra che non usi il PFOF con i clienti europei.

Purtroppo attualmente non esistono studi che permettono di valutare l’impatto effettivo del PFOF sulle tasche dei clienti di queste piattaforme. Al momento ci si deve accontentare degli studi generalisti menzionai prima.

Va sottolineato però che sia Scalable Capital che Trade Republic riportano nel report periodico dei costi l’impatto di questa pratica sui tuoi investimenti. Quindi se vuoi scoprire quanto il PFOF sta impattando sui tuoi investimenti con Scalable Capital o Trade Republic puoi verificare nell’apposito documento!

Come detto, va specificato che questi broker devono comunque sottostare alla normativa MIFID II e sono scrutinati dalla CONSOB, l’organo preposto alla supervisione dei mercati in Italia.

Si suppone quindi che i broker che attualmente usano il PFOP, Scalable Capital, Trade Republic e DEGIRO, siano comunque tenuti a rispettare gli obblighi di best execution e trasparenza e che quindi il cliente italiano sia comunque tutelato.

In ogni caso, come detto, a partire dal 2026 l’UE ha bannato il Payment per Order Flow e quindi questi broker dovranno adattarsi se vogliono continuare ad operare in Italia ed in Europa.

Ti interessano questi argomenti? Iscriviti alla newsletter e ricevi il riassunto dei migliori articoli pubblicati qui su Investimi.