“VWCE and Chill” è una strategia che consiste nell’investire in un solo ETF globale: Vanguard FTSE All-World, ticker VWCE.

Alcuni la considerano una strategia geniale: “Un solo ETF per domarli tutti”: una strategia che ti permette di semplificare la gestione del tuo portafoglio e ottimizzarne i costi.

Altri, invece, la vedono come un atto di follia: una scelta che espone a rischi elevati a causa dellaforte esposizione al mercato azionario americano e all’assenza di altre asset class.

Chi avrà ragione?

Ma soprattutto, cosa si intende esattamente con “VWCE and Chill”? E perché questa strategia ha diviso così tanto gli investitori?

In questa analisi, esploreremo il significato di “VWCE and Chill”, i pro e i contro di questa filosofia di investimento e le possibili alternative per chi cerca un approccio più bilanciato.

Iniziamo dalle basi: cosa si intende per “VWCE and Chill”?

Quale è il significato di “VWCE and Chill”?

“Vwce and Chill” è un’espressione che ha preso molto piede in Italia nell’ultimo periodo grazie all’attività divulgativa di alcuni “influencer”.

Ma cosa vuol dire “Vwce and chill”?

In pratica, il concetto ruota attorno all’idea di acquistare un singolo ETF, il Vanguard FTSE All-World UCITS ETF, il cui il ticker identificativo è VWCE appunto, e poi “rilassarsi” senza preoccuparsi troppo delle oscillazioni di mercato.

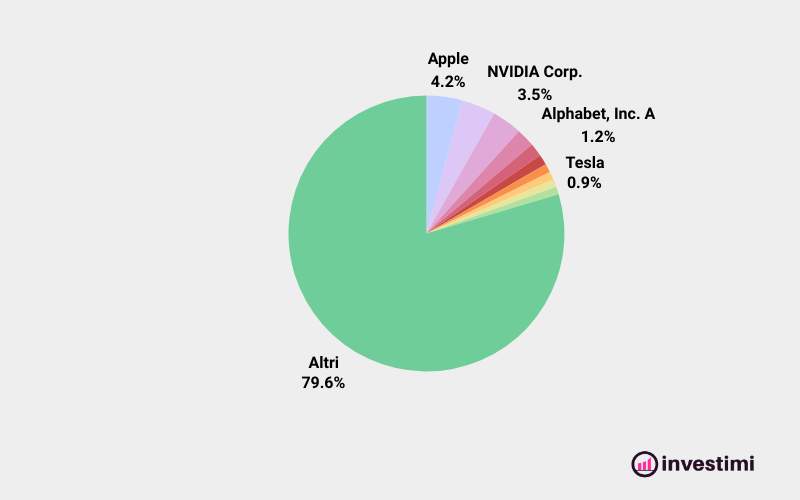

Questa strategia si basa sull’ipotesi per cui questo ETF globale offra un grado di diversificazione sufficiente. VWCE infatti investe in oltre 3000 azioni di società in tutto il mondo, sia dei Paesi Sviluppati, che dei Paesi Emergenti, operanti in diversi settori e con diverse valute.

| Paese | Peso in VWCE |

|---|---|

| Stati Uniti | 58,77% |

| Giappone | 5,55% |

| Cina | 3,06% |

| Regno Unito | 3,05% |

| Canada | 2,74% |

| Svizzera | 2,13% |

| Taiwan | 2,12% |

| Germania | 1,94% |

| Francia | 1,94% |

| India | 1,70% |

| Australia | 1,47% |

| Corea del Sud | 1,35% |

| Paesi bassi | 1,23% |

| Irlanda | 1,06% |

| Altri | 11,89% |

| Settore | Peso in VWCE |

|---|---|

| nformatica | 27,29% |

| Finanza | 15,00% |

| Beni voluttuari | 10,19% |

| Industria | 9,63% |

| Telecomunicazioni | 8,59% |

| Salute | 8,33% |

| Beni di prima necessità | 4,93% |

| Energia | 3,40% |

| Materie prime | 3,18% |

| Servizi di pubblica utilità | 2,56% |

| Immobiliare | 1,87% |

| Altri | 5,03% |

Il termine “chill” invece implica un orizzonte temporale di lungo termine, con la fiducia che il mercato globale crescerà nel tempo, rendendo superfluo il monitoraggio costante o il tentativo di battere il mercato attraverso la selezione attiva di azioni o altri strumenti finanziari.

È una filosofia che attrae per la sua semplicità e la sua promessa di ridurre lo stress associato all’investimento, lasciando che il tempo e il mercato facciano il loro corso.

Tuttavia, come ogni strategia, anche questa ha le sue sfide e limitazioni che devono essere considerate attentamente.

Andiamo quindi ad analizzare i pro ed i contro della strategia “VWCE and Chill”.

Quali sono i pro e i contro di “Vwce and Chill”?

Come per qualunque strategia “standard” è normale che ci siano dei pro e dei contro. La strategia “Vwce and Chill” può sembrare allettante per la sua semplicità e facilità di gestione, ma è importante analizzarne con attenzione anche i limiti prima di lanciarsi ad utilizzare questa strategia.

Pro

- Semplicità: Probabilmente il vantaggio più grande della strategia “Vwce and Chill” è la sua estrema semplicità. Investire in un solo ETF globale elimina la necessità di monitorare e gestire attivamente un portafoglio complesso. Questo rende l’investimento accessibile anche a chi ha poca esperienza o tempo da dedicare alla gestione finanziaria.

- Diversificazione globale: Il VWCE offre esposizione a migliaia di azioni in tutto il mondo, coprendo diversi settori e regioni geografiche. Questo permette di ottenere una diversificazione automatica, riducendo il rischio specifico legato a singole aziende o paesi.

- Minimizzazione dei costi di transazione: Un altro grande vantaggio della strategia “Vwce and Chill” è dato dalla minimizzazione dei costi di transazione. Se hai intenzione di fare un Piano di Accumulo (PAC) questo è un vantaggio incredibile. Immagina ogni mese di dover acquistare 3-4-10 ETF. Quanto ti costerebbe. Ok, alcuni broker offrono PAC in ETF particolarmente convenienti, ma è detto che queste promozioni continuino in futuro. Dovendo acquistare un solo ETF, puoi stare sicuro che a lungo termine le commissioni rimarrano il più contenute possibili.

- Efficienza fiscale: In particolare parliamo di ribilanciamento del portafoglio. Avendo un unico ETF non avrai necessità di ribilanciare e vendere gli ETF nel tuo portafoglio. Questo farà sì che non realizzi eventi fiscali per cui dovrai pagare tasse e potrai lasciare correre l’interesse composto!

Contro

- Rischio di concentrazione: Sebbene il VWCE sia diversificato a livello globale, è comunque un singolo strumento finanziario. In caso di problemi specifici legati all’ETF stesso o alla società emittente, l’investitore potrebbe essere esposto a rischi maggiori rispetto a un portafoglio diversificato su più strumenti.

- Dipendenza dal mercato azionario globale: La performance del VWCE è strettamente legata all’andamento dei mercati azionari globali. In caso di crisi finanziarie o recessioni globali, l’ETF potrebbe subire perdite significative, e l’investitore non avrebbe altri asset, come obbligazioni o materie prime, a bilanciare il rischio.

- Esposizione all’America e al dollaro: Come abbiamo visto nell’analisi della diversificazione geografica di VWCE, al momento l’ETF è molto esposto al mercato americano e al dollaro. In caso di una crisi di questo mercato, il valore di WVCE potrebbe oscillare molto. Sei pronto a questo scenario? Lo stesso vale per un’improvvisa variazione del cambio euro/dollaro. Se il dollaro improvvisamente iniziasse a svalutarsi nei confronti dell’Euro, ecco che anche il tuo investimento perderebbe di conseguenza.

- Assenza di personalizzazione: Questa strategia non tiene conto delle specifiche esigenze e obiettivi individuali degli investitori. Ad esempio, chi ha bisogno di generare reddito regolare o chi ha un orizzonte temporale più breve potrebbe trovare inadeguato affidarsi unicamente al VWCE.

Quali sono le alternative?

Sebbene la strategia “Vwce and Chill” sia un’ottima soluzione per ottenere un buon livello di diversificazione e una gestione passiva dei propri investimenti, ha i suoi limiti.

Vediamo quindi alcune strategie alternative al “Vwce and Chill”.

“SWDA and Chill”

Forse non proprio la soluzione ideale per risolvere i limiti della strategia “VWCE and Chill”. Anzi. I limiti sono gli stessi, se non maggiori visto che si riduce ulteriormente la diversificazione del ETF.

SWDA (iShares MSCI World UCITS ETF), un ETF che investe in azioni di mercati sviluppati a livello globale. A differenza del VWCE, che include anche azioni di mercati emergenti, il SWDA si concentra esclusivamente su aziende di mercati sviluppati, come Stati Uniti, Europa e Giappone.

“SWDA and Chill” può ridurre leggermente il rischio rispetto al VWCE dato che i mercati sviluppati tendono a essere più stabili (almeno, in passato è stato così, vedi il confronto qui), ma potrebbe anche limitare il potenziale di crescita associato ai mercati emergenti. In ogni caso, sai che stai riducendo la diversificazione del tuo portafoglio.

Se vuoi continuare ad investire anche negli emergenti, puoi aumentare la diversificazione di SWDA affiancando ad SWDA un ETF sui mercati emergenti.

Un altra ragione per valutare “SWDA and Chill” rispetto a “VWCE and Chill” sono i costi. SWDA ha un costo leggermente più basso (0,02% all’anno), ma non solo. Molte piattaforme hanno stretto accordi con iShares per offrire promozioni per l’acquisto gratuito di questo ETF. Se fai un PAC con piccole cifre quindi potresti valutare questa opzione.

Per scoprire le promozioni attive sui principali broker disponibili in Italia ti invito a leggere questo articolo:

Come investire gratis in Italia

PS: SWDA è solo un esempio rappresentativo di un ETF World. Ho utilizzato questo come esempio semplicemente perché è il più citato online. Ci sono molti altri ETF che potrebbero sostituire WVCE come ETF principale. Approfondisci qua:

Migliori ETF World e All-World

“Lifestrategy and Chill”

Per chi desidera una soluzione più diversificata, gli ETF multi-asset come il Vanguard LifeStrategy possono essere un’opzione interessante.

“Lifestrategy and Chill”?

Questi ETF combinano azioni e obbligazioni in diverse proporzioni per offrire un portafoglio bilanciato in un singolo strumento. Un po’ come i vecchi fondi bilanciati.

Ad esempio, il Vanguard LifeStrategy 60/40 investe il 60% del portafoglio in azioni globali e il 40% in obbligazioni, che si presta molto di più ad un profilo di rischio più contenuto rispetto a un portafoglio 100% azionario come quello offerto dal VWCE.

I LifeStrategy sono disponibili in diverse allocazioni: 20/80, 40/60, 60/40, e 80/20 e permettono quindi agli investitori di scegliere la combinazione che meglio si adatta al loro propensione al di rischio e orizzonte temporale. Questi ETF sono ideali per chi cerca un approccio “tutto in uno” che bilancia la crescita e la stabilità senza la necessità di gestire più strumenti.

Di nuovo, i Lifestrategy non sono l’unica opzione e sono solo un esempio di ETF multiasset. Ci sono molti altri ETF multiasset che possono sostituire VWCE come unico ETF nel tuo portafoglio d’investimento. Scoprili nell’analisi:

Robo-advisor

Se il tuo focus è il “Chill” ma cerchi un approccio passivo più personalizzato, i robo-advisor rappresentano un’ottima alternativa.

Questi servizi automatizzati creano e gestiscono un portafoglio diversificato basato sul tuo profilo di rischio e sui tuoi obiettivi finanziari. Utilizzano algoritmi avanzati per allocare gli investimenti tra diverse classi di asset, monitorando e ribilanciando il portafoglio nel tempo.

Se sei interessato ad approfondire le opzioni disponibili in Italia, ti invito a leggere questa analisi:

Migliori Robo-Adivsor in Italia

Portafogli diversificati multi-asset

Alternava forse un po’ scontata: un portafoglio diversificato che include diverse asset class, come azioni, obbligazioni, materie prime, investimenti alternativi e immobili. Questo tipo di portafoglio offre una maggiore diversificazione e può aiutare a ridurre il rischio complessivo. Alcuni esempi di “portafogli pigri”multi-asset sono:

- Portafoglio 60/40: composto per il 60% da azioni e per il 40% da obbligazioni, è un classico esempio di bilanciamento tra crescita e stabilità. Potresti quindi per esempio combinare VWCE con un ETF obbligazionario altamente diversificato

- All Weather Portfolio: reso popolare da Ray Dalio, questo portafoglio è progettato per resistere a diverse condizioni di mercato, combinando azioni, obbligazioni a lungo termine, materie prime, e oro.

- Golden Butterfly: un altro portafoglio a grande diversificazione. Combina equamente oro, azioni, obbligazioni a lungo termine, obbligazioni a breve e cash

Vuoi scoprire di più sui “Lazy Portfolios”? Indovina… su Investimi c’è un articolo anche su questi!

Cosa sono e quali sono i Lazy Portfolios

Vwce and Chill – Conclusione

La strategia “Vwce and Chill” rappresenta un approccio semplice e accessibile per investire a lungo termine.

E’ particolarmente indicata per chi desidera minimizzare lo stress, la complessità e le operazioni di acquisto/vendita.

Basandosi su un unico ETF globale, come il Vanguard FTSE All-World UCITS ETF (VWCE), questo metodo permette di ottenere:

- una discreta diversificazione geografica, valutaria e settoriale

- bassi i costi di gestione e transazione

Tuttavia, come abbiamo visto, questa strategia non è priva di rischi. La concentrazione in un singolo strumento finanziario può esporti a rischi specifici, come per esempio l’attuale forte esposizione al mercato americano. Contemporaneamente l’esposizione 100% azionaria può portare grande volatilità nel caso di crisi economiche. Quindi probabilmente il limite più grande della strategia VWCE and Chill è il fatto che la tua tolleranza al rischio potrebbe non essere in linea con questo strumento! Lo scopo alla fine deve essere la creazione di un portafoglio di investimento diversificato, in linea con la tua propensione al rischio e con i tuoi obiettivi di investimento!

Scopri di più in questa guida: