Se ti stai avvicinando ora al mondo degli investimenti è probabile che questo termine ti suoni un po’ nuovo: “Propensione al Rischio“. Una cosa che probabilmente non hai mai sentito nella tua vita. Un termine che magari ti permette di avere un’idea di quello che si sta parlando, ma non è ben chiaro.

Appena fai il passaggio dall’investitore che fa queste domande: “su quale azione devo investire ora?” o “quale è il miglior ETF”; a quello che si chiede “quali sono i miei obiettivi d’investimento?” o “quanto sono disposto a perdere nel caso le cose andassero male?” ecco che il termine “propensione al rischio” inizia a diventare una costante.

Ma cosa è questa propensione al rischio?

Scopriamolo!

Cos’è la propensione al rischio negli investimenti?

La propensione al rischio è la misura della predisposizione di un individuo a prendere rischi finanziari al fine di ottenere rendimenti più elevati.

In altre parole, la propensione al rischio rappresenta la tua capacità di sopportare incertezza e oscillazioni nel valore dei tuoi investimenti.

Ecco perché è fondamentale quando si inizia ad investire!

La definizione della tua propensione al rischio è il punto di partenza della tua pianificazione finanziaria! Sia che tu gestisca i tuoi tuoi investimenti in autonomia, sia che tu tu appoggi ad un consulente.

In base alla tua propensione al rischio infatti potrai scegliere strumenti più o meno rischiosi.

Come dovresti sapere, a maggiori rischi spesso corrispondono anche maggiori rendimenti.

Quindi la propensione al rischio influenza indirettamente anche i potenziali rendimenti a cui puoi ambire!

Maggiore è la tua propensione al rischio, maggiori sono i rischi che sei disposto a correre, maggiori sono i potenziali rendimenti che puoi ottenere.

Ora che abbiamo visto perché la propensione al rischio è molto importante, andiamo a vedere da cosa dipende la propensione al rischio di un individuo.

Da cosa dipende la propensione al rischio di un individuo?

Ora potresti chiederti: da cosa dipende la mia propensione al rischio?

Ci sono numerose ricerche a riguardo visto che la stima della propensione al rischio è una parte fondamentale per processo di consulenza, che è profondamente regolamentato. La propensione al rischio di un individuo dipende da una combinazione di fattori personali, finanziari e psicologici. Vediamo quali sono:

- la tolleranza alle perdite

- la propria situazione finanziaria

- l’ambiente e la cultura

- i propri livelli di educazione finanziaria ed esperienza

- la propria personalità

- l’età

Andiamo a vedere brevemente come questi parametri influenzano la tua propensione al rischio.

Iniziamo analizzando la tolleranza alle perdite.

La capacità di sopportare perdite finanziarie senza provare ansia o stress è un elemento chiave. Alcune persone sono più propense a resistere alle fluttuazioni del mercato e alle perdite potenziali, mentre altre sono più ansiose e non sono disposte a prendere rischi significativi.

La tolleranza alle perdite può dipendere a sua volta da vari fattori come la propria situazione finanziaria e l’ambiente che ci circonda.

Se i soldi investiti rappresentano la gran parte del capitale di cui una persona dispone, la sua propensione al rischio sarà probabilmente più bassa rispetto a quella di una persona che investe solo una piccola parte del capitale.

Anche l’ambiente influenza pesantemente la nostra propensione al rischio. Per esempio, gli americani hanno mediamente una propensione al rischio più alta perché tutti mediamente assumono rischi più alti.

In Italia invece siamo all’opposto. Come rivelano i dati sulle abitudini di investimento della CONSOB, gli Italiani tendono sempre ad avere un approccio piuttosto conservativo con i loro investimenti.

Questo è legato sia ad aspetti culturali, ma anche legati a livelli di educazione finanziaria. I dati dicono che gli Italiani sono tra i peggiori al mondo per livelli di alfabetizzazione finanziaria (ref.) e, come è stato più volte dimostrato, questo influenza anche la propensione al rischio degli investitori italiani.

Gli studi dimostrano che anche l’età dell’individuo gioca un ruolo importante nel calcolo della propensione al rischio. In generale, i giovani tendono ad avere una maggiore capacità di sopportare rischi poiché hanno più tempo per recuperare eventuali perdite. Questo fa sì che i giovani abbiano mediamente una propensione al rischio superiore rispetto agli adulti e agli anziani.

L’elemento che però probabilmente influisce maggiormente nella propensione al rischio di un individuo è la personalità.

Individui più avventurosi di natura potrebbero essere più inclini a cercare investimenti più rischiosi, mentre coloro che sono più cauti potrebbero preferire investimenti più sicuri.

Quali sono i diversi livelli di propensione al rischio?

Ora che abbiamo visto quali sono i fattori che influiscono sulla propensione al rischio, andiamo a vedere quali sono i diversi livelli di propensione al rischio.

La propensione al rischio varia su una scala che va da livelli più conservativi a livelli più aggressivi.

In ordine troviamo;

- conservativo

- moderato

- bilanciato

- aggressivo

- speculativo

- insensibile al rischio

Conservativo

Gli investitori conservatori cercano principalmente la sicurezza e la preservazione del capitale. Sono riluttanti a prendere rischi significativi e preferiscono investimenti a basso rischio, come certificati di deposito, obbligazioni e titoli di stato o fondi del mercato monetario. La priorità per loro è evitare perdite anche a costo di rendimenti potenzialmente più bassi.

Moderato

Gli investitori moderati sono disposti a prendere qualche rischio in più per cercare di ottenere rendimenti migliori, ma cercano ancora un certo livello di stabilità. Possono avere un equilibrio tra investimenti a basso rischio e alcuni investimenti più rischiosi, come azioni e fondi bilanciati.

Equilibrato o bilanciato

Gli investitori equilibrati cercano un equilibrio tra la sicurezza e la crescita del capitale. Sono disposti a sopportare una moderata volatilità a breve termine in cambio di potenziali rendimenti a lungo termine. Il loro portafoglio potrebbe includere una combinazione di obbligazioni, azioni e altri strumenti finanziari diversificati.

Aggressivo

Gli investitori aggressivi sono disposti a prendere rischi considerevoli al fine di massimizzare i rendimenti a lungo termine. Sono pronti a sopportare fluttuazioni significative nel valore degli investimenti e per questo possono investire anche investimenti a più alto rischio come azioni ad alto potenziale di crescita e settori innovativi.

Questo rappresenta generalmente il livello limite per quanto riguarda il mondo degli investimenti. Oltre questa soglia infatti si inizia a parlare di speculazione e si esce dal mondo degli investimenti, e si entra nel mondo del trading.

Speculativo

Gli investitori speculativi cercano profitti elevati in un periodo di tempo relativamente breve. Sono disposti a prendere rischi molto elevati e possono partecipare a investimenti molto volatili, come criptovalute o azioni di piccole aziende a rischio elevato.

Insensibile al rischio

In questo livello l’investitore non è preoccupato minimamente dalle perdite potenziali e tende a perseguire investimenti altamente speculativi o rischiosi senza considerare le conseguenze.

Bisogna sottolineare che queste non sono altro che “etichette” utilizzate per identificare genericamente i diversi livelli di propensione al rischio, ma è evidente che non possano raccogliere tutte le soggettività e le casistiche possibili.

Inoltre, non esiste un approccio d’investimento giusto o sbagliato per ciascuno livello di rischio. Un investitore con propensione al rischio bassa potrebbe tranquillamente investire anche in azioni, se è perfettamente consapevole di quello che sta facendo e è consapevole delle conseguenze.

Considera infatti che la propensione al rischio non è una cosa statica, dipende molto dal momento in cui viene valutata. Magari hai appena incontrato tuo cugino che ti ha raccontato di aver perso un sacco di soldi in borsa, questo ti porterebbe probabilmente a ridurre la tua propensione al rischio. Magari invece hai appena sentito la storia del baby millionaire che è diventato ricco con le cripto in 3 settimane, ecco che la tua propensione al rischio probabilmente diventa più alta.

Per comprendere meglio questo concetto, dobbiamo capire come viene valutata la propensione al rischio di un investitore.

Come viene valutata nella pratica la propensione al rischio in Italia?

Il calcolo della propensione al rischio è talmente importante che è regolato dalla Direttiva MiFID.

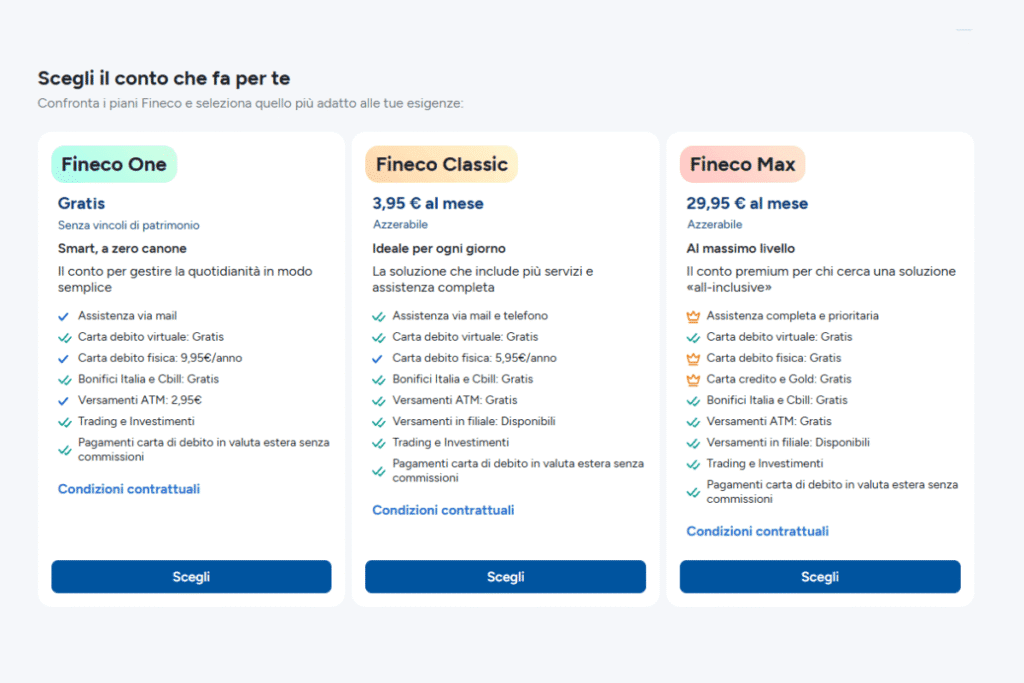

Le istituzioni finanziarie, come banche, società di gestione patrimoniale e consulenti finanziari, utilizzano diversi strumenti e approcci per valutare la propensione al rischio dei clienti: questionari, analisi finanziaria e consulenza professionale.

Nella maggior parte dei casi vengono utilizzati dei questionari visto che permettono un approccio più standardizzato (e quindi più facile da utilizzare per le banche).

All’interno dei questionari per la valutazione della propensione al rischio di solito vengono fatte domande riguardanti l’atteggiamento dell’investitore nei confronti delle perdite, la sua esperienza finanziaria, gli obiettivi di investimento e altre variabili. Sulla base delle risposte, viene assegnato un punteggio che aiuta a classificare l’investitore in una determinata categoria di rischio (conservativo, moderato, aggressivo, ecc.).

Ad esempio, potrebbe essere chiesto all’investitore di valutare la sua reazione se un investimento perdesse una determinata percentuale del suo valore in un breve periodo di tempo.

Sulla base delle risposte dell’investitore, viene assegnato un punteggio di rischio che riflette la sua propensione al rischio. Questo punteggio può essere utilizzato per classificare l’investitore in una determinata categoria di rischio, come conservativo, moderato o aggressivo.

Nella consulenza bancaria o indipendente, questa categoria di rischio viene poi utilizzata per creare una strategia di investimento più o meno personalizzata.

Per esempio, ad un investitore conservativo potrebbe venir consigliato un portafoglio di investimento principalmente obbligazionario.

Al contrario, ad un investitore aggressivo potrebbe venire consigliato un portafoglio di investimento principalmente azionario.

Queste però rappresentano solo delle indicazioni. La scelta definitiva rimane in mano all’investitore.

Ecco perché gli investitori devono appoggiarsi ad i consulenti, ma fino ad un certo punto. Le conseguenze di un investimento sbagliato o non in linea con la propria propensione al rischio non vengono pagate dal consulente, ma dall’investitore.

Nessun consulente o banca si assumerà mai il rischio di garantirti dei rendimenti (quando si parla di investimenti finanziari perlomeno). E se lo fanno, è probabile che st

È quindi nel pieno interesse dell’investitore assicurarsi che la strategia di investimento proposta dal promotore finanziario o dal consulente finanziario indipendente sia in linea con i propri obiettivi finanziari e con il proprio orizzonte temporale.

L’unico modo per valutare l’operato per queste figure però è avere un livello di competenze finanziarie minime.

Con i suoi centinaia di articoli, guide e calcolatori gratuiti, Investimi ti può aiutarti a sviluppare queste competenze in breve tempo e senza inutili complessità.

Se non sai da dove iniziare, inizia da qui.