Meglio investire in ETF obbligazionari o in obbligazioni singole? Quali sono i pro ed i contro di queste due soluzioni? Quale conviene?

Quale è la differenza tra investire in un’obbligazione e un ETF obbligazionario?

Stai pensando di aggiungere le obbligazioni al tuo portafoglio d’investimento ma non sai se investire in obbligazioni singole o in ETF obbligazionari?

Non sei il solo.

Questa è una domanda piuttosto frequente.

Vediamo quindi quali sono i ragionamenti che entrano in campo quando ci si trova davanti alla scelta tra obbligazioni singole e ETF obbligazionari.

Definizioni

Prima di scendere nei dettagli del confronto è importante essere bene allineati sulle definizioni dio obbligazione e ETF obbligazionario. Quindi vediamo brevemente cosa sono.

Le obbligazioni sono titoli di debito attraverso i quali un investitore presta denaro a un ente emittente (che può essere un governo, una municipalità o un’azienda) per un periodo di tempo definito. In cambio, l’emittente si impegna a pagare all’investitore degli interessi periodici, chiamati cedole, e a rimborsare il valore nominale dell’obbligazione alla scadenza, o maturità.

Gli ETF obbligazionari, d’altra parte, sono fondi quotati e investono in un grande numero di obbligazioni. Gli ETF obbligazionari quindi permettono di ottenere un grande livello di diversificazione con un unico strumento.

In termini più terra terra, un ETF obbligazionario è un contenitore che racchiude in se numerose obbligazioni con determinate caratteristiche.

Questa piccola differenza porta con se delle differenze enormi all’investitore. Vediamo come.

Differenze Chiave tra Obbligazioni e ETF obbligazionari

Diversificazione

Una delle principali differenze tra un investimento diretto in obbligazioni e in ETF obbligazionari è la diversificazione. Acquistando un’obbligazione, l’investitore si espone al rischio creditizio e di mercato di quel singolo titolo.

Esempio: compri obbligazioni Coca-Cola? -> Coca cola fallisce -> Perdi i tuoi soldi.

Con un ETF obbligazionario invece rideci il rischio specifico associato a un singolo emittente.

Esempio: investi in un ETF che contiene 1% di obbligazioni Coca-Cola? -> Coca cola fallisce -> Perdi l’1% del tuo investimento.

Poi più è ampio il range di emittenti, valute e stati presenti nel fondo, maggiore è il livello di diversificazione che si ottiene.

Pensa per esempio a chi investe in un singolo BTP, contro chi investe in un ETF obbligazionario come l‘iShares EUR Corporate Bond ESG UCITS ETF, che contiene centinaia di obbligazioni di tutta Europa.

Se l’Italia salta per aria chi perderà più suldi?

Liquidità

Gli ETF obbligazionari tendono a offrire una maggiore liquidità rispetto alle obbligazioni tradizionali.

Mentre le obbligazioni possono essere talvolta difficili da vendere rapidamente sul mercato secondario, soprattutto se poco richieste, le quote di un ETF obbligazionario possono essere comprate e vendute con facilità sui mercati finanziari. Gli emittenti degli ETF obbligazionari devono infatti sempre garantire un minimo di liquidità all’ETF in modo tale che il tracciamento del prezzo rimanga fedele all’andamento del sottostante.

Costi

Trascurando i costi di acquisto e vendita, che dipendono dalle condizioni imposte dal tuo broker, investire in obbligazioni non comporta alcun costo di gestione annuo.

Al contrario, gli ETF obbligazionari sono soggetti ad una commissione annua di gestione (TER, solitamente prossima allo 0,1-0,2%). Commissione che si somma alle commissioni di acquisto e vendita applicate dal tuo intermediario (anche se molte piattaforme ora permettono di investire in ETF senza commissioni)

Una commissione che per grandi capitali, mantenuti per lunghi periodi può diventare rilevante.

Di contro, appare evidente che gestire manualmente un grande numero di obbligazioni, considerando anche i costi di acquisto e vendita delle obbligazioni, può risultare ancora più costoso.

Accessibilità

Ormai ci sono ETF per investire in qualunque cosa. Gli ETF permettono di accedere a mercati obbligazionari anche di nicchia. Al contrario solo alcuni broker permettono di investire in obbligazioni di mercati piccoli. Molti dei principali broker italiani da accesso solo ai principali mercati obbligazionari mondiali: Europa, America, talvolta un po’ di Asia.

Di contro però magari esiste un ETF obbligazionario quotato su Borsa Italiana che permette di investire in obbligazioni di quella zona.

Un altro elemento da considerare è la taglia dell’investimento minimo. Nel caso delle obbligazioni singole si parla di solito di migliaia di euro (per BOT banalmente è 1.000€).

Pensa per esempio che alcune obbligazioni corporate possono avere tagli minimi di decine o centinaia di migliaia di euro. Acquistarne anche solo una potrebbe essere complicato per un investitore retail. Pensa diversificare in più obbligazioni corporate!

Al contrario il costo delle quote degli ETF obbligazionari raramente supera il centinaio di euro. Questo facilita di molto la gestione nel caso di Piani di Accumulo di Capitale.

Vantaggi e svantaggi di investire in obbligazioni

Vantaggi delle obbligazioni

Investire in obbligazioni presenta una serie di vantaggi e svantaggi rispetto a investire in ETF obbligazionari.

L’elemento principale è sicuramente la prevedibilità dei rendimenti.

Le obbligazioni infatti offrono rendimenti prevedibili sotto forma di cedole periodiche e il rimborso del valore nominale alla scadenza.

A meno che tu non scelga di venderle prima della scadenza e a meno di fallimenti dell’emittente, le obbligazioni non comportano mai una perdita.

Se però le compri o vendi a mercato, ecco che il prezzo dipenderà dall’andamento dei mercati e dei tassi di interesse.

- Se i tassi di interesse scendono è probabile che il valore delle tue obbligazioni salirà.

- Se i tassi di interesse salgono è probabile che il valore delle tue obbligazioni scenderà.

- Se però acquisti BTP e BOT in asta, o altre obbligazioni, e le mantieni fino a scadenza, ecco che queste dinamiche non ti interessano e non ti toccano.

Questa caratteristica rende le obbligazioni singole particolarmente attraenti per gli investitori che cercano una fonte di reddito più prevedibile.

Inoltre in alcuni Paesi, come negli Stati Uniti, alcune obbligazioni possono offrire vantaggi fiscali.

Iniziative che anche il governo italiano sta pensando di introdurre, escludendo le obbligazioni dal calcolo dell’ISEE. (ref.)

Quindi nella scelta tra obbligazioni singole e ETF obbligazionari è importante tenere a mente anche questi fattori.

Svantaggi delle obbligazioni

Analizziamo ora gli svantaggi delle obbligazioni singole.

Rispetto agli ETF, alcune obbligazioni possono essere più difficili da vendere rapidamente a prezzi di mercato favorevoli, soprattutto se sono rare e poco conosciute.

Le obbligazioni inoltre sono sensibili alle variazioni dei tassi di interesse. Quando i tassi aumentano, il valore delle obbligazioni esistenti tende a diminuire. Quindi se le acquisti e vendi nel mercato secondario, il valore del tuo investimento può scendere.

Un altro svantaggio delle obbligazioni singole è legato al fatto che queste spesso hanno un taglio minimo significativo, spesso dell’ordine di migliaia di euro.

Una caratteristica importante che può rendere difficile diversificare.

Vantaggi e svantaggi di investire in ETF obbligazionari

Concentriamoci ora sui vantaggi e svantaggi degli ETF obbligazionari.

Vantaggi degli ETF obbligazionari

Il vantaggio più evidente degli ETF obbligazionari è dato dalla diversificazione a basso costo. Acquistando un singolo strumento con un costo di decine o massimo centinaia di euro è possibile investire i centinaia di emittenti di tutto il mondo e ridurre così il rischio specifico del portafoglio d’investimento.

Il secondo grande vantaggio degli ETF obbligazionari è la liquidità. Gli ETF obbligazionari possono essere acquistati e venduti come le azioni, offrendo una maggiore liquidità rispetto alle obbligazioni tradizionali.

Svantaggi degli ETF obbligazionari

Lo svantaggio più grande degli ETF obbligazionari sono le commissioni di gestione (descritte generalmente dal Total Expense Ratio, TER).

Gli ETF obbligazionari comportano costi di gestione annuali (expense ratio) che possono erodere il rendimento nel tempo.

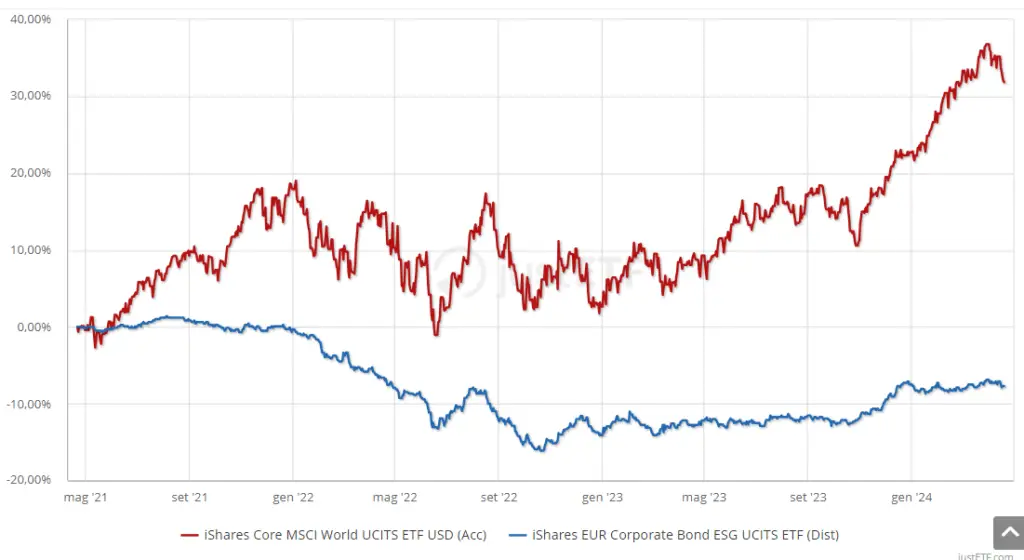

Il secondo grande svantaggio è la volatilità. Come le obbligazioni tradizionali, anche gli ETF obbligazionari sono influenzati dalle variazioni dei tassi di interesse. Contrariamente a quanto accade per le obbligazioni tradizionali però, nella stragrande maggioranza dei casi, gli ETF obbligazionari non hanno una scadenza specifica e quindi di fatto risulta impossibile portarli fino a scadenza.

Di conseguenza con gli ETF obbligazionari è possibile effettivamente perdere parte del capitale.

Lo hanno imparato a loro spese gli investitori che erano investiti in obbligazioni nel 2022, quando l’aumento dei tassi di interesse ha causato un crollo del valore delle obbligazioni portando a perdite anche del 15-20%.

Obbligazioni o ETF Obbligazionari – Conclusioni

Investire in obbligazioni è una scelta importante visto che comporta importanti conseguenze sulla gestione dei tuoi investimenti.

La tabella qui di seguito riassume tutte le differenze tra investire in obbligazioni o in ETF obbligazionari.

| Caratteristica | Obbligazioni | ETF Obbligazionari |

| Garanzia del capitale | Sì, se acquistata in asta e portata a scadenza (salvo fallimento) | No |

| Diversificazione | Bassa (dipende dall’obbligazione singola) | Alta (ampia varietà di obbligazioni in un unico fondo) |

| Liquidità | Variabile (dipende dal tipo di obbligazione e dal mercato) | Alta (facilmente negoziabili come le azioni) |

| Costi | Nessun costo aggiuntivo di gestione | Costi di gestione annuali (TER) |

| Accesso | Investimento iniziale può essere elevato | Accessibile con capitali anche bassi |

| Rendimento | Cedole fisse, prevedibilità dei ritorni | Distribuzione di rendimenti basata sulle performance del fondo |

| Benefici Fiscali | Possibili vantaggi per specifiche obbligazioni | Generalmente non presenti |

In breve, le differenze fondamentali tra investire in obbligazioni singole e ETF obbligazionari sono la diversificazione e la garanzia del capitale.

Gli ETF obbligazionari sono la scelta ideale per coloro che cercano grande diversificazione.

Le obbligazioni singole sono la scelta ideale per coloro che cercano la garanzia del capitale (purché sussistano le condizioni specificate prima: acquisto in asta e vendita a scadenza, non fallimento dell’emittente).

Se cerchi una soluzione intermedia, potresti voler approfondire gli ETF obbligazionari a scadenza.

Al momento sul mercato sono disponibili solo questi:

ETF obbligazionari a scadenza iShares iBonds

Per maggiori informazioni su come strutturare un portafoglio d’investimento, ti invito ad approfondire qui: