Novità da iShares, arrivano finalmente in Italia i nuovi ETF obbligazionari a scadenza iBond

Sono finalmente approdati in Italia i nuovi ETF obbligazionari a scadenza iShares iBonds.

Gli iBonds iShares permettono di investire in un paniere di obbligazioni corporate con scadenza predefinita.

Attualmente sono disponibili 13 ETF obbligazionari a scadenza iShares con diverse combinazioni di questi 4 parametri:

- scadenze: 2025, 2026, 2027, 2028

- politica di distribuzione degli utili: accumulazione e distribuzione

- quotazione: in EUR e USD

- Sottostante: Obbligazioni societarie e obbligazioni governative

Alla serie iBonds si aggiungeranno poi con ogni probabilità altri ETF obbligazionari con scadenze più lontane e altre combinazioni di parametri.

Vediamo in breve qualche informazione sui nuovi ETF iBonds.

| Nome del Fondo | Dimensione | Costo | ISIN | Ticker |

| iShares iBonds Dec 2025 Term EUR Corporate UCITS ETF EUR (Acc) | 247 | 0,12% | IE000GUOATN7 | IB25 |

| iShares iBonds Dec 2025 Term EUR Corporate UCITS ETF EUR (Dist) | 70 | 0,12% | IE000NXQKHU1 | IBE5 |

| iShares iBonds Dec 2025 Term USD Corporate UCITS ETF USD (Acc) | 205 | 0,12% | IE0000X2DXK3 | CEBF |

| iShares iBonds Dec 2026 Term EUR Corporate UCITS ETF EUR (Acc) | 259 | 0,12% | IE000WA6L436 | CEBE |

| iShares iBonds Dec 2026 Term EUR Corporate UCITS ETF EUR (Dist) | 421 | 0,12% | IE000SIZJ2B2 | IB26 |

| iShares iBonds Dec 2026 Term USD Corporate UCITS ETF USD (Acc) | 124 | 0,12% | IE000BWITBP9 | D26A |

| iShares iBonds Dec 2026 Term USD Corporate UCITS ETF USD (Dist) | 68 | 0,12% | IE0007UPSEA3 | CBU8 |

| iShares iBonds Dec 2027 Term EUR Corporate UCITS ETF EUR (Acc) | 269 | 0,12% | IE000ZOI8OK5 | IB27 |

| iShares iBonds Dec 2027 Term EUR Corporate UCITS ETF EUR (Dist) | 63 | 0,12% | IE000H5X52W8 | IBE7 |

| iShares iBonds Dec 2027 Term USD Corporate UCITS ETF USD (Acc) | 138 | 0,12% | IE000I1D7D10 | CEBK |

| iShares iBonds Dec 2028 Term EUR Corporate UCITS ETF EUR (Acc) | 249 | 0,12% | IE0008UEVOE0 | IVOA |

| iShares iBonds Dec 2028 Term EUR Corporate UCITS ETF EUR (Dist) | 753 | 0,12% | IE000264WWY0 | IB28 |

| iShares iBonds Dec 2028 Term USD Corporate UCITS ETF USD (Acc) | 282 | 0,12% | IE0000UJ3480 | CBU5 |

| iShares iBonds Dec 2028 Term USD Corporate UCITS ETF USD (Dist) | 158 | 0,12% | IE0000VITHT2 | CBU4 |

| iShares iBonds Dec 2029 Term EUR Corporate UCITS ETF EUR (Dist) | – | 0,12% | IE000IHURBR0 | 29GI |

| iShares iBonds Dec 2030 Term EUR Corporate UCITS ETF EUR (Dist) | – | 0,12% | IE000LX17BP9 | 30IG |

| iShares iBonds Dec 2025 Term USD Treasury UCITS ETF USD (Acc) | 30 | 0,10% | IE000U99N3V1 | CEBI |

| iShares iBonds Dec 2026 Term EUR Italy Government Bond UCITS ETF EUR (Dist) | 4 | 0,12% | IE000LZ7BZW8 | 26TP |

| iShares iBonds Dec 2028 Term EUR Italy Government Bond UCITS ETF EUR (Dist) | 3 | 0,12% | IE000Q2EQ5K8 | 28IY |

Come abbiamo visto, gli ETF iBons iShares presentano tutti più o meno le medesime caratteristiche. Cambia solo la “data di scadenza”, la valuta di riferimento e la politica di distribuzione (quelli a distribuzione hanno una frequenza di distribuzione trimestrale).

La maggior parte degli iShares iBond investono in Corporate Bonds e hanno un TER di 012%. Solo l’ iShares iBonds Dec 2025 Term $ Treasury UCITS ETF USD (Acc) investe in Obbligazioni governative e ha un TER di 0,10%.

Gli ETF iShares iBond sono quotati sia su XETRA che su Borsa Italiana.

Andiamo ora ad analizzare questi ETF più nel dettaglio.

| Nome | iShares iBonds Corp UCITS ETF | iShares iBonds Dec 2025 Term $ Treasury UCITS ETF USD |

| Benchmark | BBG MSCI December 202X Maturity Corporate ESG Screened Index | ICE 2025 Maturity US Treasury UCITS Index |

| Qualità | Investment grade | Investment grade |

| Frequenza ribilanciamento | Mensile | Mensile |

| Scadenza fondo | 31 dicembre | 31 dicembre |

| Replica | Campionamento | Campionamento |

| Prestito Titoli | Sì | Sì |

| Indicatore di rischio | 2 | 2 |

Gli iShares iBonds Corporate sono ETF obbligazionari a scadenza di tipo corporate , qualità Investment Grade con filtro ESG. Investono quindi solamente in obbligazioni societarie di aziende sostenibili secondo i criteri ESG.

Gli iShares iBonds Treasury invece sono ETF obbligazionari a scadenza che investono in titoli di stato di qualità Investment Grade. Nello specifico, l’ iShares iBonds Dec 2025 Term $ Treasury UCITS ETF USD, investe in Treasury Note e Treasury Bond statunitensi.

Gli iShare iBonds hanno frequenza di ribilanciamento mensile, fino alla scadenza. L’Indice è ponderato per la capitalizzazione di mercato, con un limite del 3% per ciascuna azienda.

Durante il ribilanciamento le obbligazioni declassate, che perdono la classificazione “Investment Grade”, vengono escluse dal paniere, mentre possono essere inserite obbligazioni di nuova emissione. Questo vuol dire che ci può essere un certo turnover nel paniere di obbligazioni societarie presenti in questo ETF obbligazionario a scadenza.

Queste informazioni sono importanti per l’investitore perchè vuol dire che il rendimento alla scadenza dell’ETF non è fisso, ma si modifica ogni qual volta viene ribilanciato l’indice di riferimento.

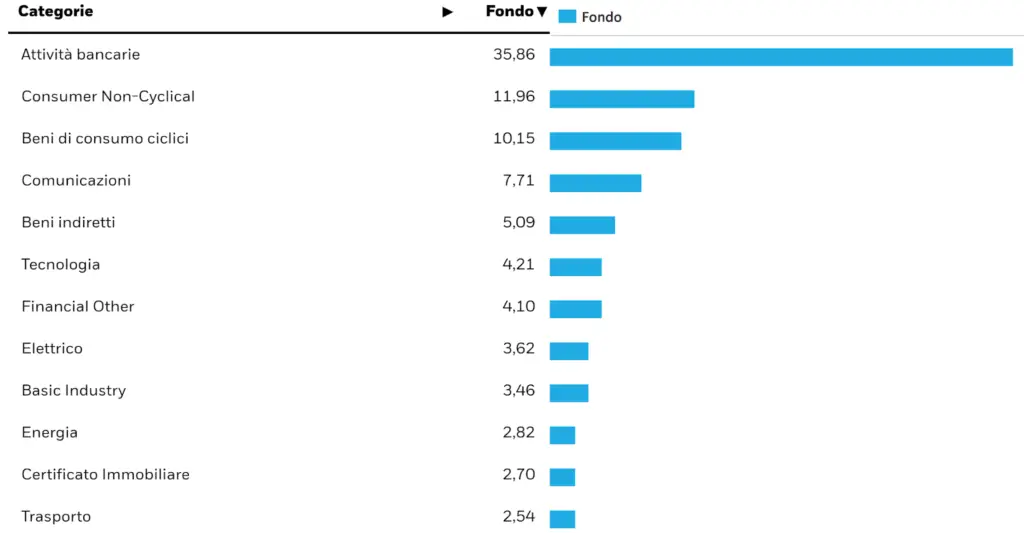

I Bloomberg MSCI EUR Corp includono obbligazioni societarie di circa 200 aziende europee.

Queste aziende sono principalmente del settore bancario, consumer non-cyclical e beni di consumo. Questi settori occupano più del 50% del fondo.

In termini di diversificazione geografica, gli iShares iBonds sono piuttosto diversificati a livello Europeo. Investono nei principali Paesi Europei: Austria, Danimarca, Finlandia, Francia, Germania, Irlanda, Italia, Lussemburgo, Norvegia, Paesi Bassi, Regno Unito, Spagna e Svezia.

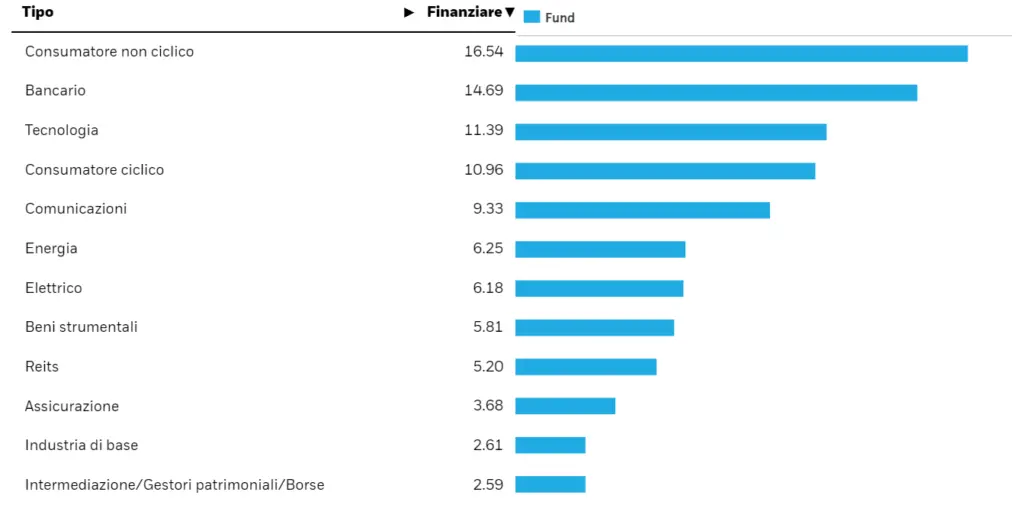

I Bloomberg MSCI EUR Corp includono obbligazioni societarie quotate in USD di circa 300 aziende di tutto il mondo.

Come puoi vedere, i settori in cui operano le aziende contenute nell’indice sono piuttosto diversi rispetto alla versione in EUR. In particolare, va notato come l’indice sia più equamente distribuito tra i vari settori.

L’ETF iShares iBonds Treasury USD UCITS ETF investe solamente in Titoli di Stato USA quotati in USD. Andando ad analizzare il contenuto infatti si può osservare che quasi il 100% dell’indice è costituito da United States Treasury.

Ora che abbiamo visto più nel dettaglio la composizione degli iBonds iShares, possiamo fare qualche considerazione in più su come utilizzarli e in quali casi ha senso investirci.

Ma prima, rispondiamo ad una delle domande più gettonate, cosa accade alla scadenza di degli iBonds iShares?

Cosa accade alla scadenza degli iBonds?

Gli iBonds sono ETF particolari. Sono ETF con una scadenza ben definita nel contratto del fondo. Attualmente tutti gli ETF iBonds iShares scadono al 31 dicembre dell’anno di riferimento del fondo.

Cosa accade alla scadenza?

Alla scadenza, le quote dei iBonds iShares vengono liquidate e il controvalore viene rimborsato all’investitore il giorno successivo, il 1° gennaio.

Lo stesso giorno, gli ETF iBonds vengono cancellati da tutte le sedi di negoziazione in cui erano quotati.

Quale è il vantaggio degli iBonds rispetto agli ETF obbligazionari tradizionali?

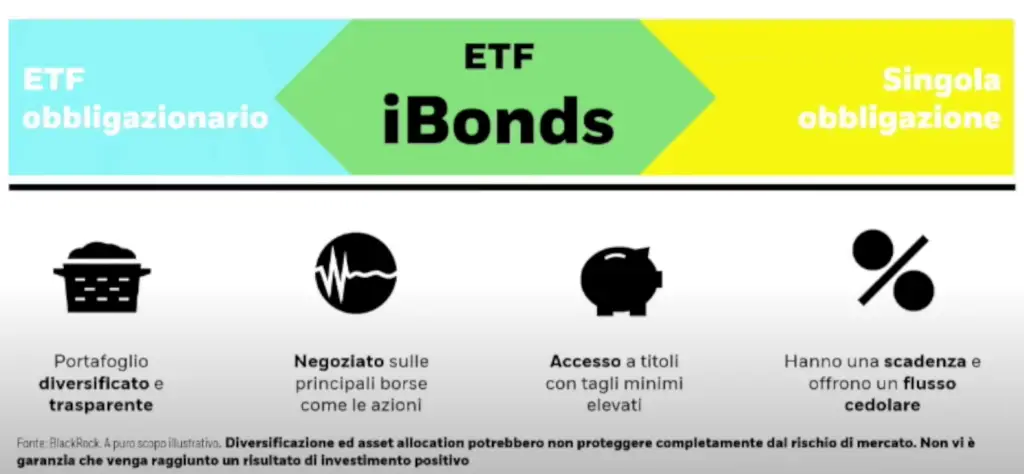

Il vantaggio degli iShares iBonds rispetto alle obbligazioni tradizionali è legato alla costruzione del fondo. Nei fondi obbligazionari tradizionali le obbligazioni non vengono mai portare a scadenza, ma vengono periodicamente rimpiazzate, per mantenere una “duration” stabilita.

Questo fa sì che il capitale investito nel fondo sia sempre soggetto alla volatilità del mercato e che di fatto non si abbia un orizzonte temporale dell’investimento.

Al contrario, gli ETF iShares iBonds portano le obbligazioni fino alla scadenza. In questo modo, salvo casi eccezionali, si ha una ragionevole certezza sul rendimento del fondo e sull’orizzonte temporale dell’investimento.

Questo vantaggio può però diventare uno svantaggio se si ha un orizzonte temporale dell’investimento più lungo della duration degli iBonds o si investe per il lunghissimo termine. In questo caso, un ETF obbligazionario tradizionale può risultare più consono.

Se vuoi approfondire la tassazione degli strumenti finanziari, puoi trovare maggiori informazioni qui:

Guida alla tassazione degli strumenti finanziari

Quale è il vantaggio degli iBonds rispetto alle obbligazioni singole? (come i BTP)

Il vantaggio degli iShares iBonds rispetto ad un’obbligazione singola è la diversificazione: con una quota di un iShares iBonds si diversifica in obbligazioni di oltre 200 emittenti e si riduce quindi il rischio specifico dell’investimento.

Questo è un grande vantaggio se non si hanno grandi capitali a disposizione per poter acquistare manualmente obbligazioni singole di più emittenti.

Non dobbiamo dimenticare inoltre che spesso il lotto minimo per le obbligazioni corporate è 100.000 €. Per l’utente medio quindi sarebbe praticamente impossibile accedere a questo mercato. Ancora più difficile sarebbe acquistare obbligazioni da più emittenti per diversificare!

Lo svantaggio principale degli iBonds rispetto alle obbligazioni singole?

Dover pagare i costi di gestione del fondo ed il minore controllo sull’investimento.

Istintivamente si potrebbe pensare che gli ETF obbligazionari a scadenza iBonds iShares non possano godere della tassazione agevolata al 12.5%, che è riservata agli ETF obbligazionari che investono in Titoli di Stato White List.

Tuttavia, l’indice di riferimento, il Bloomberg MSCI EUR Corp, prevede che alla scadenza tutte le obbligazioni siano convertite in Titoli di Stato Tedeschi e Francesi (tassati al 12,5%)

Questo fa sì, che alla scadenza il fondo contenga anche Titoli di Stato, creando un evidente complicazione a livello di gestione fiscale.

Gli ETF obbligazionari a scadenza iBond iShares Dicembre 2026 e Dicembre 2028 investono in obbligazioni corporate di aziende europee “sostenibili” secondo i criteri ESG che scadono entro la data definita dagli obiettivi del fondo:

- 31 dicembre 2026

- 31 dicembre 2028

Nella giornata successiva a queste date gli iBonds iShares vengono delistati e il controvalore dell’investimento viene liquidato agli investitori.

Gli ETF obbligazionari a scadenza iShares rappresentano una novità sul mercato degli ETF europei in quanto permettono agli investitori retail di investire e diversificare in obbligazioni di numerose aziende europee a partire da pochi euro. Una cosa che prima risultava quasi impossibile ai piccoli investitori visto che il taglio minimo per le obbligazioni societarie solitamente è di 100.000€.

La novità più grande però riguarda la strategia di investimento di questi ETF. Infatti nel mercato europeo esistevano già oltre 300 ETF obbligazionari societari.

Quello che differenzia gli iBonds iShares da tutti gli altri ETF obbligazionari è il fatto che le obbligazioni vengono portate a scadenza. In questo modo gli investitori possono contare sulla garanzia della restituzione del capitale investito (salvo fallimenti degli emittenti).

Per scoprire di più sul funzionamento degli ETF obbligazionari ti invito ad approfondire in questo articolo:

Se invece sei interessato a scoprire di più sugli ETF in generale, ti invito ad approfondire in questi articoli:

Inoltre, se vuoi migliorare le tue competenze finanziarie in generale, puoi sfruttare le guide ed i calcolatori gratuiti di Investimi.

Se li compri a distanza di tempo dall’emissione, quando il prezzo é cambiato, come calcoli quanto ti verrà rimborsato alla scadenza?

Grazie.

Ciao Andrea,

Il meccanismo degli iBonds iShares è diverso da quello delle obbligazioni singole. Non ti verrà dato un rimborso alla scadenza, ma ti verrà liquidato il controvalore delle quote dell’ETF in quel momento.