Quali sono i migliori ETF per investire nelle Materie prime? Se vuoi investire in ETF sulle materie prime ci sono molte opzioni a disposizione.

Al momento esistono circa una ventina di ETF che investono nelle materie prime. A questi 20 ETF corrispondono circa 15 indici di riferimento:

- BNP Paribas Energy & Metals Enhanced Roll

- Barclays Backwardation Tilt Multi-Strategy Capped

- Bloomberg Commodity

- Bloomberg Commodity (EUR Hedged)

- Bloomberg Commodity 3 Month Forward

- Bloomberg Equal-weight Commodity ex-Agriculture

- Bloomberg ex-Agriculture and Livestock 15/30 Capped 3 Month Forward (EUR Hedged)

- BNP Paribas Energy & Metals Enhanced Roll

- Optimised Roll Commodity

- Optimized Roll Commodity (EUR Hedged)

- Refinitiv/CoreCommodity CRB

- Refinitiv/CoreCommodity CRB (EUR Hedged)

- Refinitiv/CoreCommodity CRB

- Non-Energy Risk Weighted Enhanced Commodity Ex Grains

- UBS Bloomberg CMCI

- UBS Bloomberg CMCI (EUR Hedged)

Prima di scendere nei dettagli dell’analisi assicuriamoci però di avere tutti i tasselli al loro posto. Rivediamo in due parole i concetti fondamentali.

Investire nelle materie prime mediante ETF

Come alternativa all’acquisto della materia prima fisica, puoi scegliere di investire nelle materie prime attraverso dei fondi di investimento.

Esistono varie tipologie di fondi (ne parlo più approfonditamente qua) ma in questo momento ci interessano particolarmente gli ETF.

Gli ETF (Exchange Traded Funds) sono dei prodotti diversificati per definizione, che devono investire in una moltitudine di prodotti sottostanti: solitamente un paniere di azioni o obbligazioni, ma eccezionalmente anche materie prime.

E’ importante sapere che gli ETF investono prendendo come riferimento un indice. Quindi partendo da un indice di riferimento sulle materie prime, come per esempio il Bloomberg Commodity index, puoi risalire ad un ETF che ne riproduce l’andamento.

Come funzionano gli ETF sulle materie prime?

Esistono ETF sulle materie prime a replica fisica, cioè ETF che comprano effettivamente il sottostante e replica sintetica (non comprano il sottostante ma l’andamento è garantito da un contratto).

Come regola generale comunque ti consiglio di evitare la replica sintetica (Swap) quando ne hai la possibilità visto che come puoi immaginare, un contratto prevede una controparte, e questa controparte può fallire!

Di conseguenza gli ETF a replica sintetica sono inevitabilmente più rischiosi.

Come vedremo tra poco però la maggior parte degli ETF sulle materie prime è a replica sintetica. La ragione? La scopriamo tra poco.

Migliori ETF su materie prime

Come abbiamo visto la lista degli indici sulle materie prime è piuttosto lunga quindi può essere difficile orientarsi nella scelta del miglior ETF sulle materie prime. Ma è proprio per questa ragione che siamo qua!

Quindi non perdiamo altro tempo e iniziamo l’analisi.

Iniziamo andando a vedere il significato di questi indici.

| Indice materie prime | Definizione dell’indice |

| BNP Paribas Energy & Metals Enhanced Roll | L’indice BNP Paribas Energy & Metals Enhanced Roll replica materie prime appartenenti alle seguenti categorie: metalli industriali, metalli preziosi ed energia. |

| Barclays Backwardation Tilt Multi-Strategy Capped | L’indice Barclays Backwardation Tilt Multi-Strategy Capped replica il prezzo di contratto future su materie prime che rappresentano le seguenti categorie di materie prime: energia, metalli preziosi, metalli industriali, allevamento ed agricoltura. |

| Bloomberg Commodity | L’indice Bloomberg Commodity replica il prezzo di contratto future su materie prime che rappresentano le seguenti categorie di materie prime: energia, metalli preziosi, metalli industriali, allevamento ed agricoltura. |

| Bloomberg Commodity (EUR Hedged) | L’indice Bloomberg Commodity (EUR Hedged) replica il prezzo di contratto future su materie prime che rappresentano le seguenti categorie di materie prime: energia, metalli preziosi, metalli industriali, allevamento ed agricoltura. Copertura valutaria in Euro (EUR). |

| Bloomberg Commodity 3 Month Forward | L’indice Bloomberg Commodity 3 Month Forward replica il prezzo di contratto future su materie prime che rappresentano le seguenti categorie di materie prime: energia, metalli preziosi, metalli industriali, allevamento ed agricoltura. L’indice è un indice forward che rappresenta l’indice Bloomberg Commodity fra 3 mesi. |

| Bloomberg Equal-weight Commodity ex-Agriculture | L’indice Bloomberg Equal-weight Commodity ex-Agriculture (Excluded agriculture) replica la performance di materie prime nei settori dell’energia, metalli preziosi e industriali. Le materie prime rappresentate nell’indice sono ponderate in maniera eguale. |

| Bloomberg ex-Agriculture and Livestock 15/30 Capped 3 Month Forward (EUR Hedged) | L’indice Bloomberg ex-Agriculture and Livestock 15/30 Capped 3 Month Forward (EUR Hedged) replica un investimento in un portafoglio diversificato di contratti futures su materie prime all’interno dei seguenti settori: Energia, Metalli Preziosi e Metalli Industriali. Copertura valutaria in Euro (EUR). |

| Optimised Roll Commodity | L’indice Optimised Roll Commodity replica il prezzo di contratto future su materie prime che rappresentano le seguenti categorie di materie prime: energia, metalli preziosi, metalli industriali, allevamento ed agricoltura. |

| Optimized Roll Commodity (EUR Hedged) | L’indice Optimized Roll Commodity (EUR Hedged) replica un ampio paniere di materie prime (agricoltura, energia, metalli preziosi, metalli industriali) utilizzando futures per replicare la performance dell’indice Bloomberg Commodity. L’indice Optimized Roll Commodity (EUR Hedged) utilizza anche un approccio basato su determinate regole per definire il tempo ottimale per rinnovare i futures in oggetto. L’obiettivo a tal riguardo è di approfittare quanto possibile delle opportunità di rendimento in un mercato di deporto, ed allo stesso tempo minimizzare le perdite nel mercato contango. Copertura valutaria in Euro (EUR). |

| Refinitiv/CoreCommodity CRB | L’indice Refinitiv/CoreCommodity CRB è un ampio indice sulle materie prime che ne replica ben 19. Le materie prime In base alla loro liquidità sono suddivise in 4 gruppi di egual peso. |

| Refinitiv/CoreCommodity CRB (EUR Hedged) | L’indice Refinitiv/CoreCommodity CRB (EUR Hedged) è un ampio indice sulle materie prime che ne replica ben 19. Le materie prime In base alla loro liquidità sono suddivise in 4 gruppi di egual peso. Copertura valutaria in Euro (EUR). |

| Refinitiv/CoreCommodity CRB | L’indice Refinitiv/CoreCommodity CRB Non-Energy replica 15 materie prime non energetiche. |

| Non-Energy Risk Weighted Enhanced Commodity Ex Grains | L’indice Risk Weighted Enhanced Commodity Ex Grains replica un paniere di materie prime, esclusi i cereali, ponderato per il rischio. |

| UBS Bloomberg CMCI | L’indice UBS Bloomberg CMCI replica 29 materie prime che rappresentano 5 settori includendo energia, prodotti agricoli, metalli industriali, metalli preziosi e bestiame. L’indice diversifica i suoi futures sull’intera curva di scadenza, fornendo pertanto scadenze costanti. L’indice cerca quindi di minimizzare il rischio di un rendimento negativo. |

Come puoi vedere, questi indici sono di base molto simili ma ciascuno ha le sue particolarità.

Alcuni indici escludono delle materie prime particolari, tipo quelle agricole, energetiche o i cereali. Altri hanno la copertura valutaria. Altri adottano delle strategie particolari di durata dei futures sottostanti. Altri hanno specifiche strategie di diversificazione (es. indici equal-weight).

Insomma se vuoi investire nelle materie prime hai una bella scelta!

Quasi troppo ampia. Quale indice sulle materie prime conviene scegliere?

La risposta come al solito è dipende dalla tua strategia! Proviamo però ad andare oltre a questa risposta e ad approfondire.

Innanzitutto vediamo i migliori ETF armonizzati sulle materie prime per ciascuno di questi indici.

| BNP Paribas Energy & Metals Enhanced Roll | BNP Paribas Easy Energy & Metals Enhanced Roll UCITS ETF EUR ISIN LU1291109616, Ticker GSCE |

| Barclays Backwardation Tilt Multi-Strategy Capped | L&G Multi-Strategy Enhanced Commodities UCITS ETF ISIN IE00BFXR6159, Ticker ENCO |

| Bloomberg Commodity | Invesco Bloomberg Commodity UCITS ETF Acc ISIN IE00BD6FTQ80, Ticker CMOD |

| Bloomberg Commodity (EUR Hedged) | Invesco Bloomberg Commodity UCITS ETF EUR hedged Acc ISIN IE00BF4J0300, Ticker CMOE |

| Bloomberg Commodity 3 Month Forward | L&G Longer Dated All Commodities UCITS ETF ISIN IE00B4WPHX27, Ticker COMF |

| Bloomberg ex-Agriculture and Livestock 15/30 Capped 3 Month Forward (EUR Hedged) | Xtrackers Bloomberg Commodity ex-Agriculture & Livestock Swap UCITS ETF 1C EUR Hedged ISIN LU0292106167, Ticker XDBC |

| Optimised Roll Commodity | WisdomTree Enhanced Commodity UCITS ETF USD Acc ISIN IE00BYMLZY74, Ticker WCOA |

| Optimized Roll Commodity (EUR Hedged) | WisdomTree Enhanced Commodity UCITS ETF EUR Hedged Acc ISIN IE00BG88WG77, Ticker WCOE |

| Refinitiv/CoreCommodity CRB | Lyxor Commodities Refinitiv/CoreCommodity CRB TR UCITS ETF – Acc ISIN LU1829218749, Ticker CRB |

| Refinitiv/CoreCommodity CRB (EUR Hedged) | Lyxor Commodities Refinitiv/CoreCommodity CRB TR UCITS ETF – Daily Hedged to EUR – Acc ISIN LU1900069219, Ticker CRBH |

| Refinitiv/CoreCommodity CRB | Lyxor Commodities Refinitiv/CoreCommodity CRB EX-Energy TR UCITS ETF – Acc ISIN LU1829218582, Ticker CRBN |

| Non-Energy Risk Weighted Enhanced Commodity Ex Grains | Ossiam Non-Energy Risk Weighted Enhanced Commodity Ex Grains ISIN LU0876440578, Ticker CRWE |

| UBS Bloomberg CMCI | UBS ETF (IE) CMCI Composite SF UCITS ETF (USD) A-acc ISIN IE00B53H0131, Ticker CCUSAS |

| UBS Bloomberg CMCI (EUR Hedged) | UBS ETF (IE) CMCI Composite SF UCITS ETF (hedged to EUR) A-acc ISIN IE00B58HMN42, Ticker CCEUAS |

Vantaggi degli ETF sulle materie prime

Come abbiamo visto gli ETF sulle materie prime possono essere piuttosto interessanti per investire in particolari condizioni di mercato. Per esempio, il crollo del 2020 seguito dai timori di aumento di inflazione nel 2021 e 2022 hanno spinto questi il costo delle materie prime e quindi anche questi ETF molto in alto.

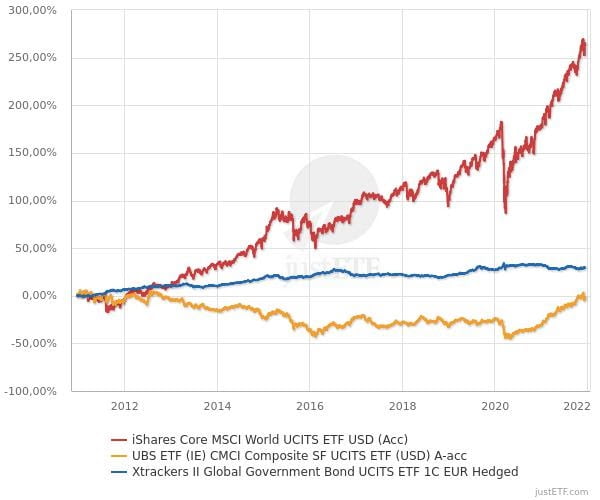

Inoltre, come puoi vedere dal grafico qui sotto, questi ETF sono poco correlati col prezzo di azioni ed obbligazioni (ne ho parlato più approfonditamente qui: Ciclo economico e performance degli asset).

Per questa ragione possono essere una buona soluzione per aumentare la diversificazione del portafoglio nel medio breve termine.

Perché dico nel medio e breve termine?

La risposta la trovi sempre nel grafico qui sotto.

Svantaggi degli ETF sulle materie prime

Come puoi vedere nel lungo termine questi ETF tendono a scendere inevitabilmente. Nonostante delle risalite temporanee, gli ETF sulle materie prime vivono con una zavorra. Per riprodurre l’andamento dell’indice gli ETF sulle materie prime investono in futures con diverse scadenze. Il gestore quindi deve continuamente vendere e acquistare questi futures. Dato che il prezzo di vendita del vecchio futures non è uguale al prezzo di acquisto del nuovo future il fondo può guadagnare (backwardation) o perdere (effetto contango).

Ottimo quindi si bilanciano no?

Purtroppo no. Normalmente si manifesta molto più frequentemente che il prezzo di acquisto del nuovo future è più alto (effetto contango) e quindi, nel lungo termine, il fondo continua a perdere di valore.

Questa è la ragione per cui questi strumenti non sono molto efficaci per investire nelle materie prime. Se vuoi conoscere gli strumenti alternativi per investire nelle materie prime ti invito a leggere questo articolo: