Vuoi investire nell’immobiliare con i fondi indicizzati?

Sicuramente sarà meno faticoso che investire nell’immobiliare con i metodi tradizionali! Investire in ETF REIT è un modo facile ed economico per investire nel settore immobiliare senza doversi neanche alzare dalla sedia. E soprattutto puoi entrare e uscire dal tuo investimento come e quando desideri.

Per non parlare dei vantaggi legati al fatto che non stai investendo in un unico progetto, o in un’unica società.

Se deciderai di investire in ETF immobiliari investirai automaticamente in centinaia delle migliori aziende al mondo!

Insomma i vantaggi dell’investimento in REIT tramite ETF sono molti.

Ma investire alla cieca non è mai una buona idea. Quindi se sei finito qui immagino che tu voglia approfondire meglio la questione e scoprire quali sono i migliori ETF REIT per raggiungere i tuoi obiettivi di investimento.

In questo articolo scoprirai quali sono i migliori ETF per investire nel settore immobiliare. Per aiutarti ho suddiviso l’analisi in funzione dell’area geografica, così ti sarà più facile trovare quello che cerchi:

Ti riassumo qui sotto in breve i risultati dell’analisi.

| NOME | DIMENSIONE | COSTO | ACC/DIST | DIV. YIELD | REPLICA |

| HSBC FTSE EPRA NAREIT Developed UCITS ETF USD | 595 | 0,24% | Distribuzione | 3,47% | Replica totale |

| iShares European Property Yield UCITS ETF | 876 | 0,40% | Distribuzione | 4,13% | Replica totale |

| Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C | 604 | 0,33% | Accumulazione | – | Replica totale |

| iShares Asia Property Yield UCITS ETF | 389 | 0,59% | Distribuzione | 3,77% | Replica totale |

| iShares Asia Property Yield UCITS ETF USD (Acc) | 229 | 0,59% | Accumulazione | – | Replica totale |

| Invesco US Real Estate Sector UCITS ETF | 51 | 0,14% | Accumulazione | – | Basata su swap |

| iShares US Property Yield UCITS ETF | 490 | 0,40% | Distribuzione | 3,65% | Replica totale |

Tagliamo corto con questa intro e iniziamo! Prima di scendere nel dettaglio dei migliori ETF REIT però dobbiamo fare un passo indietro e capire bene cosa si intende per REIT.

Cosa sono i REIT?

I Real Estate Investment Trust (REIT), Società di Investimento Immobiliare Quotata (SIIQ), sono delle società specializzate nell’investimento immobiliare con delle caratteristiche ben definite dal punto di vista legale.

Le società immobiliari per rientrare nella classificazione REIT devono soddisfare le seguenti caratteristiche:

- devono distribuire la maggior parte del loro guadagno agli azionisti tramite dividendi (circa il 90%)

- devono investire almeno il 75% del loro patrimonio in immobili

- almeno il 75% del loro reddito deve essere generato dall’affitto o dalla vendita di immobili o dagli interessi sui mutui

- devono essere gestite da più amministratori

- devono essere costituite da almeno 100 azionisti

In altre parole, un REIT è una società che opera principalmente nel settore immobiliare, la cui gestione e proprietà è affidata ad un numero elevato di azionisti ed amministratori, e che distribuisce la maggior parte degli utili.

I REIT possono operare in diversi settori:

- telecomunicazioni

- data center

- alberghi

- centri commerciali

- edilizia pubblica

- edilizia privata

- centri direzionali

Come detto, un REIT è obbligato a distribuire la maggior parte degli utili generati. Questi utili vengono distribuiti agli azionisti sotto forma di dividendi periodici, di solito staccati a livello trimestrale o semestrale. Contrariamente a quanto accade per i titoli azionari tradizionali, il flusso dei dividendi è piuttosto stabile e corposo visto l’obbligo di distribuzione degli utili e la natura del sottostante. Essendo che il valore degli immobili e degli affitti è piuttosto stabile, solitamente il valore dei REIT e dei dividendi è altrettanto stabile.

Inoltre gli fondi immobiliari hanno rendimenti piuttosto costanti anche nelle diverse fasi del ciclo economico degli asset.

Per questa ragione, gli ETF REIT, o ETF immobiliari (fondi che investono in azioni di un gran numero di società del settore immobiliare) potrebbero essere la soluzione ideale se il tuo obiettivo è vivere di rendita con gli investimenti.

Se hai ancora qualche dubbio su cosa sono gli ETF REIT non preoccuparti, lo scopriamo subito.

Cosa sono gli ETF REIT

Gli ETF REIT, o ETF immobiliari, sono una categoria di fondi indicizzati che investe in aziende attive nel settore immobiliare.

E’ importante sottolineare che erroneamente questi ETF vengono denominati ETF REIT ma in realtà nella maggior parte dei casi investono sì in REIT, ma non solo. Come abbiamo visto una società immobiliare per essere considerata un REIT deve soddisfare delle caratteristiche ben precise in termini di composizione societaria e di distribuzione degli utili.

Gli ETF immobiliari che vedremo nella maggior parte dei casi investiranno in parte in REIT, ma in parte anche in società immobiliari che non ricadono strettamente nella classificazione “REIT”.

Prima di scendere nel dettaglio e andare a vedere i migliori ETF REIT, vorrei fare un’importante precisazione. Gli ETF che vedremo in queste analisi hanno indici di riferimento molto diversi l’uno dall’altro. Di conseguenza potrebbero esserci un ETF REIT più o meno adatti a te e ai tuoi obiettivi di investimento. Questa analisi si limita a confrontare ETF “simili” secondo 3 criteri oggettivi:

- dimensione del fondo

- costi

- modalità di replica

Fatta questa importante precisazione possiamo andare avanti e vedere quali sono i migliori ETF REIT. Per semplicità li ho suddivisi in funzione dell’area geografica di riferimento in:

Iniziamo dalla categoria più generale: gli ETF REIT “World”.

Migliori ETF REIT Globale

Migliori ETF REIT Globale per dimensione

| NOME | DIMENSIONE | COSTO | ACC/DIST | DIV. YIELD | REPLICA |

| HSBC FTSE EPRA NAREIT Developed UCITS ETF USD | 595 | 0,24% | Distribuzione | 3,47% | Replica totale |

| CSIF (IE) FTSE EPRA Nareit Developed Green Blue UCITS ETF A USD | 286 | 0,25% | Distribuzione | 0,00% | Replica totale |

| iShares Developed Markets Property Yield UCITS ETF USD (Acc) | 273 | 0,59% | Accumulazione | – | Replica totale |

| VanEck Global Real Estate UCITS ETF | 251 | 0,25% | Distribuzione | 4,19% | Replica totale |

| SPDR Dow Jones Global Real Estate UCITS ETF | 202 | 0,40% | Distribuzione | 2,69% | Campionamento ottimizzato |

Migliori ETF REIT Globale per costo

| NOME | DIMENSIONE | COSTO | ACC/DIST | DIV. YIELD | REPLICA |

| HSBC FTSE EPRA NAREIT Developed UCITS ETF USD | 595 | 0,24% | Distribuzione | 3,47% | Replica totale |

| Amundi ETF FTSE EPRA NAREIT Global UCITS ETF DR | 153 | 0,24% | Accumulazione | – | Replica totale |

| Amundi Index FTSE EPRA NAREIT Global UCITS ETF DR EUR (D) | 71 | 0,24% | Distribuzione | 3,08% | Replica totale |

| HSBC FTSE EPRA NAREIT Developed UCITS ETF USD (Acc) | 2 | 0,24% | Accumulazione | – | Replica totale |

| CSIF (IE) FTSE EPRA Nareit Developed Green Blue UCITS ETF A USD | 286 | 0,25% | Distribuzione | 0,00% | Replica totale |

ETF REIT Globale a replica fisica

| NOME | DIMENSIONE | COSTO | ACC/DIST | DIV. YIELD | REPLICA |

| iShares Developed Markets Property Yield UCITS ETF | 1145 | 0,59% | Distribuzione | 3,54% | Replica totale |

| HSBC FTSE EPRA NAREIT Developed UCITS ETF USD | 595 | 0,24% | Distribuzione | 3,47% | Replica totale |

| CSIF (IE) FTSE EPRA Nareit Developed Green Blue UCITS ETF A USD | 286 | 0,25% | Distribuzione | 0,00% | Replica totale |

| iShares Developed Markets Property Yield UCITS ETF USD (Acc) | 273 | 0,59% | Accumulazione | – | Replica totale |

| VanEck Global Real Estate UCITS ETF | 251 | 0,25% | Distribuzione | 4,19% | Replica totale |

Migliori ETF REIT Europa

Parliamo ora del migliori ETF REIT Europa. Gli ETF immobiliari World sono molto sbilanciati verso il mercato americano, inoltre, potrebbe essere interessante anche per una questione di “copertura valutaria” investire direttamente in ETF con sottostante aziende europee. Può quindi essere interessante aggiungere al portafoglio anche un ETF sull’immobiliare concentrato sul mercato europeo.

Andiamo quindi a vedere l’elenco dei migliori ETF REIT Europa.

Migliori 5 ETF REIT Europa per dimensione

| NOME | DIMENSIONE | COSTO | ACC/DIST | DIV. YIELD | REPLICA |

| iShares European Property Yield UCITS ETF | 876 | 0,40% | Distribuzione | 4,13% | Replica totale |

| Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C | 604 | 0,33% | Accumulazione | – | Replica totale |

| iShares European Property Yield UCITS ETF EUR (Acc) | 287 | 0,40% | Accumulazione | – | Replica totale |

| BNP PARIBAS EASY FTSE EPRA Nareit Developed Europe ex UK Green UCITS ETF | 133 | 0,40% | Accumulazione | – | Replica totale |

| BNP Paribas Easy FTSE EPRA/NAREIT Eurozone Capped UCITS ETF | 80 | 0,40% | Accumulazione | – | Replica totale |

Migliori 5 ETF REIT Europa per costo

| NOME | DIMENSIONE | COSTO | ACC/DIST | DIV. YIELD | REPLICA |

| SPDR FTSE EPRA Europe ex UK Real Estate UCITS ETF | 33 | 0,30% | Accumulazione | – | Replica totale |

| Amundi FTSE EPRA Europe Real Estate UCITS ETF (D) | 26 | 0,30% | Distribuzione | 4,23% | Basata su swap Unfunded |

| Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C | 604 | 0,33% | Accumulazione | – | Replica totale |

| Xtrackers FTSE Developed Europe Ex UK Property UCITS ETF 1C | 17 | 0,33% | Accumulazione | – | Replica totale |

| Amundi FTSE EPRA Europe Real Estate UCITS ETF EUR (C) | 35 | 0,35% | Accumulazione | – | Basata su swap Unfunded |

ETF REIT Europa a replica fisica

| NOME | DIMENSIONE | COSTO | ACC/DIST | DIV. YIELD | REPLICA |

| iShares European Property Yield UCITS ETF | 876 | 0,40% | Distribuzione | 4,13% | Replica totale |

| Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C | 604 | 0,33% | Accumulazione | – | Replica totale |

| iShares European Property Yield UCITS ETF EUR (Acc) | 287 | 0,40% | Accumulazione | – | Replica totale |

| BNP PARIBAS EASY FTSE EPRA Nareit Developed Europe ex UK Green UCITS ETF | 133 | 0,40% | Accumulazione | – | Replica totale |

| BNP Paribas Easy FTSE EPRA/NAREIT Eurozone Capped UCITS ETF | 80 | 0,40% | Accumulazione | – | Replica totale |

Migliori ETF REIT Asia

Abbiamo parlato di America, con l’ETF World e di Europa, con l’ETF REIT sul mercato europeo. Ora cambiamo totalmente area geografica e spostiamoci dall’altra parte del mondo. Parliamo di ETF REIT sull’Asia e il Pacifico.

Purtroppo al momento non sono disponibili molte soluzioni. Solamente 2 a dire il vero:

| Nome | iShares Asia Property Yield UCITS ETF | iShares Asia Property Yield UCITS ETF USD (Acc) |

| ISIN | IE00B1FZS244 | IE00BGDPWV87 |

| Ticker | IASP | AYEP |

| Dimensione del fondo | 389 mln | 229 mln |

| Replica | Fisica (Replica totale) | Fisica (Replica totale) |

| Struttura legale | ETF | ETF |

| Rischio di strategia | Solo posizione lunga | Solo posizione lunga |

| Valuta dell’ETF | USD | USD |

| Rischio di cambio | Senza copertura valutaria | Senza copertura valutaria |

| Costi | 0,59% annuo | 0,59% annuo |

| Politica di distribuzione | Distribuzione | Accumulazione |

| Frequenza di distribuzione | Trimestralmente | – |

| Domicilio del fondo | Irlanda | Irlanda |

| Quotato Borsa Italiana | Sì | Sì |

| Valuta quotazione | EUR | EUR |

Come avrai notato, sono 2 ETF praticamente identici. L’unica differenza è che il primo è a distribuzione (trimestrale), mentre il secondo è ad accumulazione.

Entrambi investono nell’indice FTSE EPRA/NAREIT Developed Asia Dividend+. Questo indice replica le investment trust (REIT) e le società immobiliari quotate dei paesi asiatici sviluppati, che hanno un rendimento da dividendo ad un anno pari o superiore al 2%.

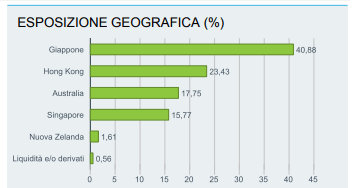

Andiamo a vedere come è gestito l’ETF dal punto dell’esposizione geografica.

Come puoi vedere, questi ETF REIT sull’Asia di iShares sono piuttosto concentrati su paesi specifici come il Giappone, con oltre il 40%, Hong Kong al 23% (che immagino stia però a rappresentare i titoli Cinesi) e infine Australia e Singapore.

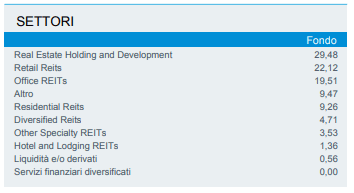

Come per il caso precedente, nella scheda informativa dei prodotti, ci viene fornita anche una rappresentazione dei sottosettori immobiliari in cui operano le aziende presenti nell’ETF.

Come puoi vedere le Holding la fanno ancora da padrona, seguite dai REITS operanti nel settore Retail e Uffici.

Migliori ETF REIT USA

Analizziamo ora gli ETF specifici sul mercato immobiliare USA.

Anche in questo caso ci sono solamente 2 ETF:

| Nome | iShares US Property Yield UCITS ETF | Invesco US Real Estate Sector UCITS ETF |

| ISIN | IE00B1FZSF77 | IE00BYM8JD58 |

| Ticker | IUSP | XRES |

| Dimensione del fondo | 490 mln | 51 mln |

| Replica | Fisica (Replica totale) | Sintetica (Unfunded swap) |

| Struttura legale | ETF | ETF |

| Rischio di strategia | Solo posizione lunga | Solo posizione lunga |

| Valuta dell’ETF | USD | USD |

| Rischio di cambio | Senza copertura valutaria | Senza copertura valutaria |

| Costi | 0,40% annuo | 0,14% annuo |

| Politica di distribuzione | Distribuzione | Accumulazione |

| Frequenza di distribuzione | Trimestralmente | – |

| Domicilio del fondo | Irlanda | Irlanda |

| Quotato Borsa Italiana | Sì | Sì |

| Valuta quotazione | EUR | EUR |

Contrariamente al caso precedente, in cui avevamo praticamente lo stesso ETF sul mercato Asiatico, uno ad accumulazione ed uno a distribuzione, in questo caso i due ETF sono decisamente diversi. Lo testimonia il rendimento decisamente diverso tra i 2 ETF.

L’Invesco US Real Estate Sector UCITS ETF investe nell’indice S&P Select Sector Capped 20% Real Estate. Questo indice replica il settore immobiliare degli Stati Uniti, mettendo un peso massimo per singoli titoli azionari pari al 20%.

L’iShares US Property Yield UCITS ETF invece investe nell’indice FTSE EPRA/NAREIT United States Dividend+. Questo indice investe in REIT e società immobiliari quotate degli USA, che hanno un rendimento da dividendo ad un anno pari o superiore al 2%.

L’Invesco è ad accumulazione, mentre l’iShares è a distribuzione trimestrale. Il primo ha un TER pari allo 0,14%, il secondo pari allo 0,40%.

Insomma 2 ETF molto diversi l’uno dall’altro!

Piattaforme per investire in ETF

In termini di intermediario ti consiglio di scegliere una piattaforma ottimizzata per l’investimento in ETF. Infatti investire in ETF vuol dire necessariamente investire per il lungo termine. Quindi è necessario affidarsi a piattaforme di investimento affidabili e che in teoria sono in grado di accompagnarci per l’intera durata del nostro investimento.

Se vuoi scoprire di più sulle migliori piattaforme per investire in ETF ti invito a leggere questo articolo di approfondimento.

Migliori broker online per ETF | Analisi e commento

Migliori ETF REIT & immobiliari – Conclusioni

Gli ETF immobiliari, o ETF sui REIT sono dei fondi indicizzati che investono in società che operano nel settore immobiliare.

Gli investitori europei possono contare su circa 30 fondi armonizzati. La maggior parte dei quali sono indicizzati “World” e Europa, 2 sulle aziende dell’Asia e del Pacifico, e 2 sono specifici sul mercato USA.

Ti riassumo qui di seguito i dettagli degli ETF REIT più interessanti.

| NOME | DIMENSIONE | COSTO | ACC/DIST | DIV. YIELD | REPLICA |

| HSBC FTSE EPRA NAREIT Developed UCITS ETF USD | 595 | 0,24% | Distribuzione | 3,47% | Replica totale |

| iShares European Property Yield UCITS ETF | 876 | 0,40% | Distribuzione | 4,13% | Replica totale |

| Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C | 604 | 0,33% | Accumulazione | – | Replica totale |

| iShares Asia Property Yield UCITS ETF | 389 | 0,59% | Distribuzione | 3,77% | Replica totale |

| iShares Asia Property Yield UCITS ETF USD (Acc) | 229 | 0,59% | Accumulazione | – | Replica totale |

| Invesco US Real Estate Sector UCITS ETF | 51 | 0,14% | Accumulazione | – | Basata su swap |

| iShares US Property Yield UCITS ETF | 490 | 0,40% | Distribuzione | 3,65% | Replica totale |

Se sei interessato agli ETF REIT per i dividendi piuttosto sostanziosi che staccano, potrebbe avere invece più senso investire in ETF la cui strategia specifica è proprio investire in azioni con dividendi elevati. In tal caso potrebbe farti comodo questa analisi:

Migliori ETF per i DIVIDENDI | Analisi completa

Sei sicuro di voler investire in immobili tramite REIT? E se fosse meglio l’immobiliare per la tua situazione? Hai già valutato i pro ed i contro di queste due soluzioni?

Se sei ancora un po’ indeciso potrebbe interessarti questo confronto:

REIT VS Investimento immobiliare | Qual è il migliore?

Se invece vuoi investire proprio in immobili, potrebbe essere interessante comprendere il funzionamento del Real Estate Crowdfunding, un metodo di investimento in immobili che permette di investire in operazioni immobiliari anche con cifre piuttosto limitate (anche a partire da poche centinaia di euro). Scopri di più in questo articolo: CROWDFUNDING IMMOBILIARE: Cos’è e Come funziona.

Infine, se ti è piaciuto questo articolo di analisi, scopri la lista di tutti gli altri articoli di analisi dei migliori ETF di Investimi