“Buy the Dip”. “Compra ai minimi”…

Quante volte hai sentito questa frase?

La ragione per cui si dice “Buy the dip” è piuttosto ovvia: se compri ai minimi il valore del tuo investimento non può che crescere nel tempo.

Il Value Averaging (VA), detto anche Dollar Value Averaging (DVA) è una strategia di ingresso sui mercati che ti spinge ad acquistare ai minimi e a evitare di acquistare sui massimi.

In altre parole è una tecnica che ti permette di fare una sorta di market timing, e accumulare quote durante le fasi di “prezzi bassi”.

Sembra tutto bellissimo. Purtroppo però, come per tutte le cose ha dei vantaggi ma anche degli svantaggi.

Vediamo brevissimamente i vantaggi e gli svantaggi di questo metodo di investimento.

Vantaggi del Value Averaging:

- minor prezzo di carico e quindi potenzialmente più rendimento

- minori oscillazioni del portafoglio

Svantaggi del Value Averaging:

- rate variabili e imprevedibili

- richiede monitoraggio continuo

Ora che hai avuto modo di farti un’idea dei vantaggi e degli svantaggi, andiamo a vedere come funziona il PAC value averaging.

Come funziona il Value Averaging?

Il Value Averaging è stato teorizzato per la prima volta all’inizio degli anni ‘80 dal professore della Harvard University Michael E. Edleson.

Nonostante il potenziale, questa tecnica di investimento non si è diffusa particolarmente tra gli investitori.

Questo è dovuto principalmente alle maggiori complessità che porta con sé rispetto ad un Piano di Accumulo di Capitale tradizionale (PAC) tradizionale (vedi gli svantaggi di cui parlavamo prima)

Complessità che però, secondo Edleson, viene ripagata con delle sovraperformance.

Prima di addentrarci nel confronto tra PAC e VA, vediamo come funziona il Value Averaging.

La strategia Value Averaging prevede che gli investitori aggiungano o ritirino soldi dal loro portafoglio in modo tale che il saldo del portafoglio raggiunga un determinato target, indipendentemente dalle condizioni di mercato.

Ti faccio un esempio.

Un investitore imposta un target di crescita di 100 euro al mese. Questo vuol dire che qualunque cosa succeda dopo 10 mesi il portafoglio deve valere (100€ x 10 mesi =1000€).

Il primo mese l’investitore investe 100 euro.

Il target del secondo mese è 100€ x 2mesi =200€.

Quindi se il valore di mercato delle suo quote sale per esempio a 110€, il secondo mese l’investitore dovrà investire solamente 90€.

Se se il valore di mercato delle suo quote scende a 80€ invece, il secondo mese l’investitore dovrà investire 120€ per raggiungere il target mensile di 200€.

Proviamo a fare una simulazione con valori simbolici.

Assumiamo che il valore del portafoglio salga a 310€ prima del ribilanciamento del terzo mese. Il saldo target è 300€ quindi il target è stato raggiungo senza che l’investitore abbia fatto alcun versamento.

In questi casi l’investitore può scegliere se vendere 10€ di quote per raggiungere esattamente il saldo target o se mantenerle e stare al di sopra del saldo target. Nel primo caso si parla di Value Averaging Standard, nel secondo caso si parla di value Averaging No Sell.

Value Averaging Standard vs Value Averaging No-Sell

Vediamo due esempi per capire bene la differenza tra Value Averaging Standard e Value Averaging No Sell.

Partiamo vedendo cosa rimane costante nei due esempi:

- saldo target con incrementi periodici di 100€

- stesso prodotto nello stesso periodo storico, ossia identici andamenti del prezzo del sottostante

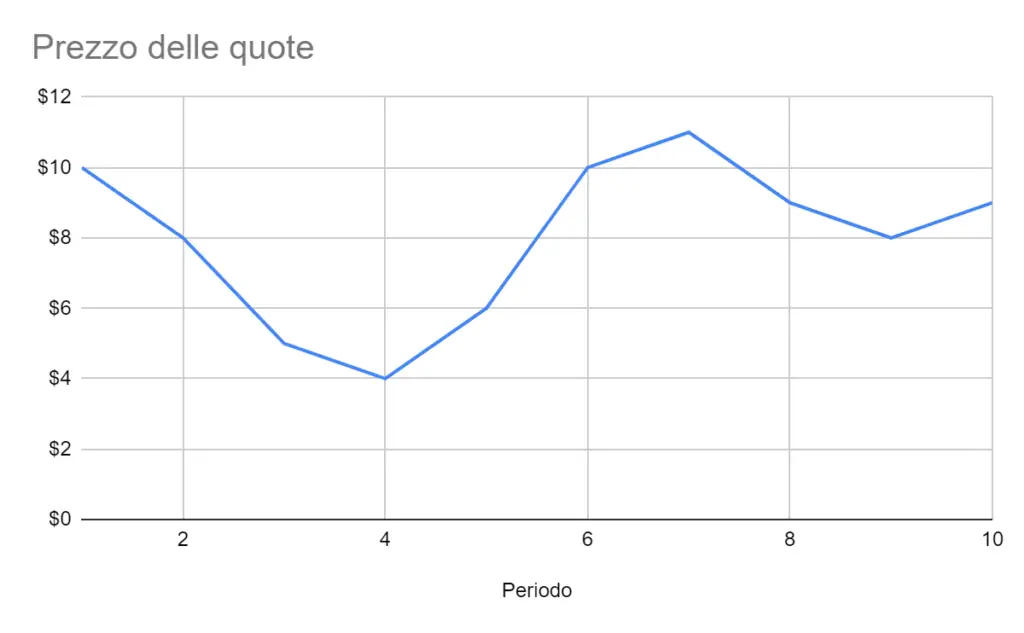

Per questo esempio ho assunto l’andamento del prezzo che vedi nella tabella e nel grafico qui sotto.

| Periodo | Prezzo delle quote |

| 1 | $10 |

| 2 | $8 |

| 3 | $5 |

| 4 | $4 |

| 5 | $6 |

| 6 | $10 |

| 7 | $11 |

| 8 | $9 |

| 9 | $8 |

| 10 | $9 |

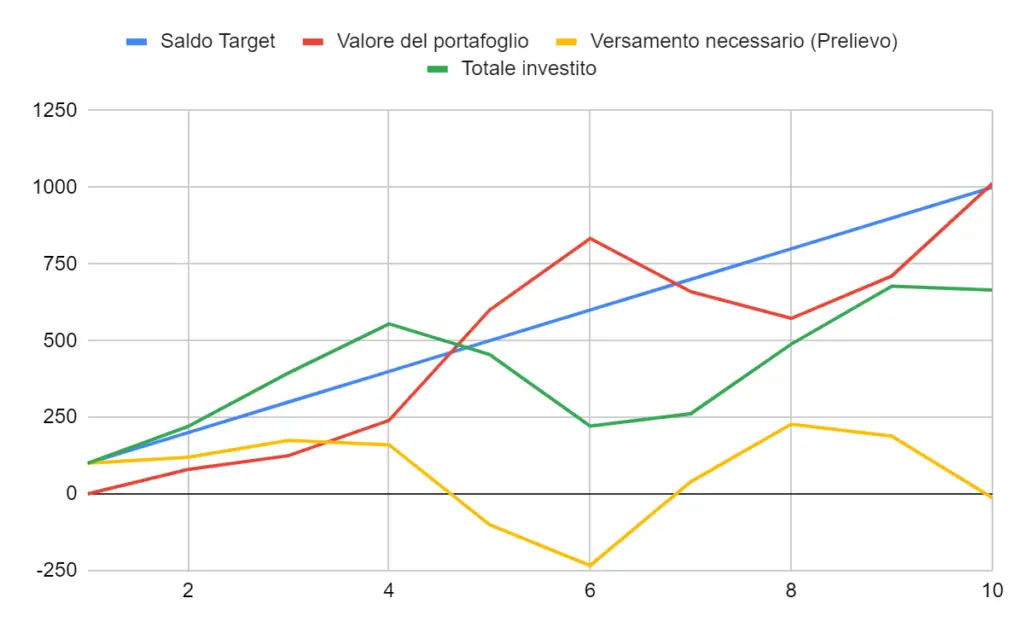

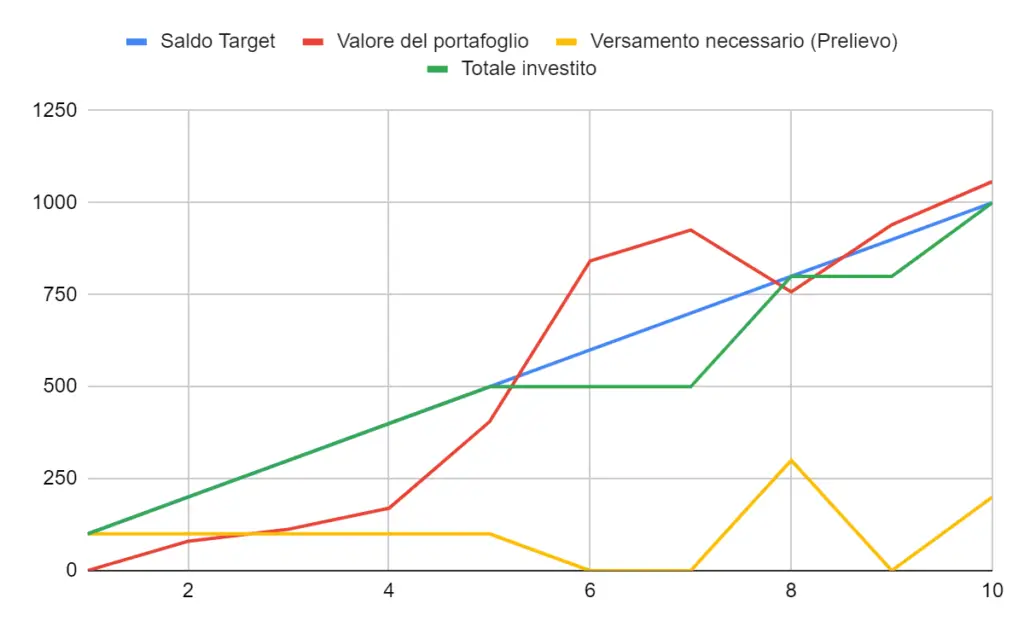

Esempio 1: Value Averaging Standard (VA)

| Periodo | Saldo Target | Valore del portafoglio | Versamento necessario (Prelievo) | Totale investito |

| 1 | 100 | 0 | 100 | 100 |

| 2 | 200 | 80 | 120 | 220 |

| 3 | 300 | 125 | 175 | 395 |

| 4 | 400 | 240 | 160 | 555 |

| 5 | 500 | 600 | (100) | 455 |

| 6 | 600 | 833 | (233) | 222 |

| 7 | 700 | 660 | 40 | 262 |

| 8 | 800 | 573 | 227 | 489 |

| 9 | 900 | 711 | 189 | 678 |

| 10 | 1.000 | 1.013 | (13) | 665 |

Se sei interessato nella sezione RISORSE trovi il foglio di calcolo che ho utilizzato per questa analisi e che puoi personalizzare per le tue analisi e per tenere traccia del il tuo Piano di Accumulo con VA, VANS e VANS con filtro anti-Hayley (di cui parleremo dopo).

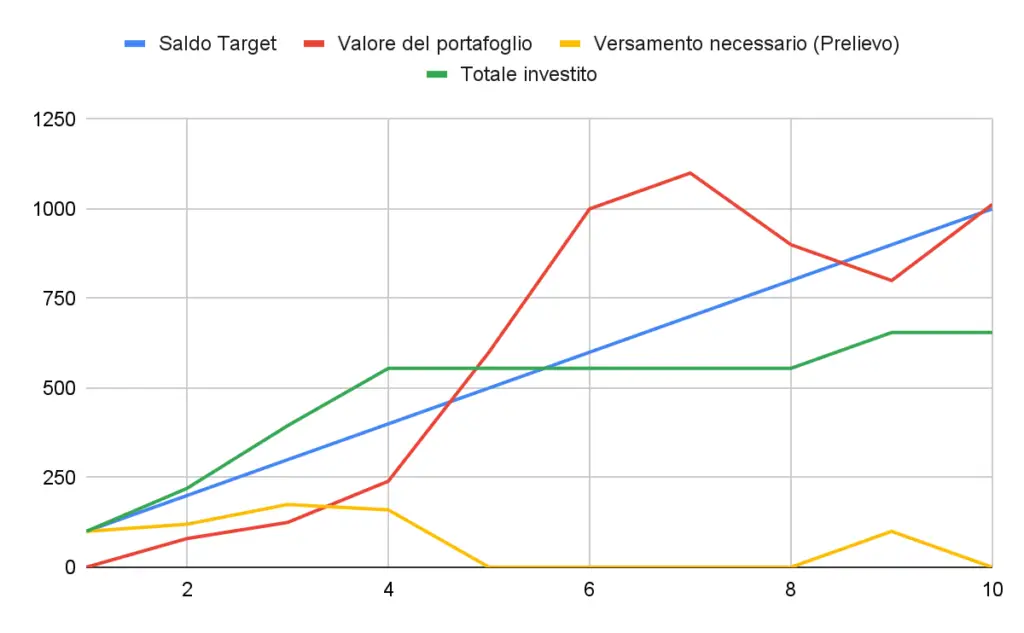

Esempio 2: Value Averaging No-Sell (VANS)

| Periodo | Saldo Target | Valore del portafoglio | Versamento necessario (Prelievo) | Totale investito |

| 1 | 100 | 0 | 100 | 100 |

| 2 | 200 | 80 | 120 | 220 |

| 3 | 300 | 125 | 175 | 395 |

| 4 | 400 | 240 | 160 | 555 |

| 5 | 500 | 600 | 0 | 555 |

| 6 | 600 | 1.000 | 0 | 555 |

| 7 | 700 | 1.100 | 0 | 555 |

| 8 | 800 | 900 | 0 | 555 |

| 9 | 900 | 800 | 100 | 655 |

| 10 | 1.000 | 1.013 | 0 | 655 |

Come puoi vedere nei primi 4 periodi non c’è alcuna differenza tra i due approcci.

La differenza si apprezza solamente solo nel momento in cui il valore del portafoglio cresce oltre il saldo target. Per esempio nel periodo 5 con la strategia Value Averaging Standard (VA) ti ritrovi ad incassare 100€. Al contrario con il Value Averaging No Sell (VANS; che sfortunatamente non sponsorizza questo articolo) non hai alcuna entrata.

Questo vuol dire che nel periodo 6 per il VA il tuo portafoglio ha un valore di 833€, mentre per il VANS è di 1000€.

La differenza si fa ancora più marcata nel periodo 7, in cui il portafoglio VANS raggiunge il valore di 1100€, mentre il portafoglio VA vale solamente 660€.

Attenzione però perchè non abbiamo visto l’altra lato della medaglia.

Se da una parte il portafoglio vale di più nel VANS, dall’altra anche il totale dei soldi investiti è maggiore (555€ del VANS contro 262€ del VA).

Quindi bisogna tenere a mente questo aspetto.

Ad ogni modo, ho creato questo esempio solo per farti capire come adottare una strategia Value Averaging Standard o Value Averaging No Sell comporti delle differenze importanti a livello di entità delle rate e dei rendimenti.

In aggiunta devi considerare anche le differenze a livello fiscale e di commissioni.

Con il VANS non dovrai mai vendere i tuoi investimenti e di conseguenza:

- potrai fare meno movimenti

- dovrai pagare meno commissioni

- non realizzerai plusvalenze e quindi non dovrai pagare tasse (ad eccezione della fine del periodo di investimento)

Altre varianti Value Averaging

In aggiunta alle due strategie viste precedentemente ci sono altre tipologie “derivate”.

Per esempio ci sono le cosiddette soluzioni capped, in cui si mette appunto un cap, un limite, ai versamenti o ai prelievi.

Per esempio si può mettere un limite superiore alla rata, dicendo che non può superare un determinato valore. O in alternativa si può mettere un limite inferiore, e trasformarlo in una sorta di PAC,in modo tale che anche se il mercato sale sopra il saldo target sei comunque costretto ad investire una cifra minima.

Lo stesso si può fare con il prelievo. Imposti un limite massimo al prelievo, in modo tale che anche se il mercato sale tanto non sei costretto a prelevare troppi soldi e “prosciugare” il tuo portafoglio.

Un altro vincolo utilizzato è il cosiddetto “filtro anti-Hayley“, che impedisce investimenti maggiori al saldo target.

Facciamo un esempio.

Hai deciso di impostare una crescita di 100€ al mese con il VA. Dopo 10 mesi ti trovi in questa situazione:

Il tuo portafoglio vale 700€

il tuo saldo target è 1000€

Hai già investito 850€.

Secondo il VA puro dovresti investire 300€ (1000-700).

Secondo il VA con il filtro anti Hayley invece il versamento sarebbe solamente di 150€(1000-850).

Lo scopo del filtro anti Hayley è quello di rendere il piano di accumulo con il VA “autosufficiente”.

Se si utilizza il filtro infatti non sarà mai necessaria più liquidità di quanto si è messa a disposizione (es i 100 euro mensili).

Questo è un grande vantaggio perché rende le rate della strategia molto più prevedibili.

Come vedremo dopo però questo ha delle ripercussioni sui rendimenti.

Esempio 3: Value Averaging No-Sell (VANS) con filtro Anti-Hayley (VANS+filtro)

Riprendiamo il nostro caso studio:

- saldo target con incrementi periodici di 100€

- stesso prodotto nello stesso periodo storico, ossia andamenti del prezzo dello strumento identici

Vediamo cosa succede se aggiungiamo sia il vincolo No sell che il filtro anti-Haylay.

| Periodo | Saldo Target | Valore del portafoglio | Versamento necessario (Prelievo) | Totale investito |

| 1 | 100 | 0 | 100 | 100 |

| 2 | 200 | 80 | 100 | 200 |

| 3 | 300 | 113 | 100 | 300 |

| 4 | 400 | 170 | 100 | 400 |

| 5 | 500 | 405 | 100 | 500 |

| 6 | 600 | 842 | 0 | 500 |

| 7 | 700 | 926 | 0 | 500 |

| 8 | 800 | 758 | 300 | 800 |

| 9 | 900 | 940 | 0 | 800 |

| 10 | 1.000 | 1.058 | 200 | 1.000 |

Come puoi vedere, dato che il valore del portafoglio inizia a scendere immediatamente il vincolo dato dal filtro si attiva ed impone un cap di 100€ a rata. Questo trasforma temporaneamente il VANS+filtro in un PAC tradizionale. Quando invece il mercato torna a salire le rate si abbassano.

Quando il mercato torna a scendere la liquidità messa da parte durante il bull market viene impiegata per la rata n°8 e nuovamente nella rata n°10.

Anche se poco realistico questo esempio ci dà già una misura della differenza in termini di performance del Value Averaging No-Sell con filtro Anti-Hayley. Rispetto al Value Averaging Standard e il Value Averaging No-Sell il Value Averaging No-Sell con filtro Anti-Hayley ti porta generalmente ad ottenere un portafoglio più cospicuo ma un rendimento minore, essendo che si riduce l’effetto “buy the dip”.

PIC Value Averaging

In alternativa al Piano di Investimento di Capitale (PIC) tradizionale, in cui investi in un’unica soluzione tutto il tuo capitale puoi optare per un PIC Value Average con ingressi distribuiti su un periodo di tempo ristretto (qualche mese o qualche anno).

Per esempio potresti pensare di distribuire 4 -12 ingressi su un periodo di 1-2 anni. In questo modo potresti ridurre l’importanza del timing con cui fai l’investimento.

I vantaggi sono evidenti. Scegliendo un periodo di durata intermedia le probabilità di investire tutto il capitale prima di un crollo sono molto minori rispetto ad investire in un’unica soluzione. Se il crollo dovesse avvenire dopo i primi versamenti sarebbe ancora più conveniente perchè avresti la possibilità di mediare al ribasso il prezzo in maniera significativa. Se invece dovessi iniziare il tuo PIC dopo una correzione importante ti troveresti nella condizione ideale. A quel punto un PIC tradizionale ti offrirebbe probabilmente la performance migliore.

Il problema è essere sicuri di iniziare il PIC quando tutto torna a salire. Chi ti assicura che i prezzi non torneranno a scendere, e che la temporanea risalita dei prezzi non sia solo una correzione temporanea? Anche in questo caso il PIC con Dollar Value Average ti permette di isolati in parte dal market timing.

Se questa soluzione ti sembra interessante probabilmente ti conviene adottare una strategia Value Averaging No Sell senza filtro anti-Hayley. Il filtro anti-Hayley può essere evitato visto che disponi sicuramente della liquidità richiesta per alimentare le rate. Il No Sell secondo me conviene visto che non ha senso vendere quote che con ogni probabilità saresti presto costretto a riacquistare .

PAC tradizionale o Value Averaging?

A livello di diffusione il PAC è decisamente più utilizzato dagli investitori.

Questo è dovuto probabilmente al fatto che nel mondo del risparmio gestito risulta piuttosto difficile spiegare e gestire investimenti periodici di entità variabile.

Spiegare la strategia del VA ad un utente poco esperto è molto più difficile che dirgli “devi investire tot ogni mese”. Inoltre anche andare a giustificare versamenti importanti durante le fasi di discesa del mercato può essere difficile.

Anche dal punto di vista logistico, la gestione della liquidità dell’investitore può essere difficoltosa visto che i versamenti sono imprevedibili.

Esempio 4: PAC tradizionale

Prendiamo il nostro caso studio e andiamo a vedere cosa sarebbe accaduto se avessimo fatto un PAC tradizionale.

Per comodità utilizziamo la stessa nomenclatura usata precedentemente, anche se in realtà non ha senso parlare di saldo target o versamento necessario nel caso di un PAC.

Però fidati, dopo capiremo perché un senso ce l’ha.

| Periodo | Saldo Target | Valore del portafoglio | Versamento necessario (Prelievo) | Totale investito |

| 1 | 100 | 0 | 100 | 100 |

| 2 | 200 | 80 | 100 | 200 |

| 3 | 300 | 113 | 100 | 300 |

| 4 | 400 | 170 | 100 | 400 |

| 5 | 500 | 405 | 100 | 500 |

| 6 | 600 | 842 | 100 | 600 |

| 7 | 700 | 1.036 | 100 | 700 |

| 8 | 800 | 929 | 100 | 800 |

| 9 | 900 | 915 | 100 | 900 |

| 10 | 1.000 | 1.142 | 100 | 1.000 |

Noti qualche somiglianza con il VANS+filtro?

A parte il periodo 6,7 e 9 il totale investito è lo stesso. Cambia solamente il timing con cui i soldi sono stati investiti.

Da un certo punto di vista quindi il PAC è una variazione ulteriore del VANS+filtro.

Questo esempio ci è anche utile per renderci conto di una cosa. Se il mercato continua a salire il PAC ha rendimenti migliori rispetto al VA perchè ci fa accumulare quote ad un prezzo più basso, a prescindere dal fatto che il mercato abbia un ritracciamento o meno.

Per avere maggiori dettagli sulle performance però dobbiamo andare a vedere qualche dato storico.

Analisi storiche Dollar Value Averaging vs Dollar Cost Averaging

I risultati passati non sono una garanzia dei risultati futuri.

Però ci possono dare un’indicazione statistica delle performance di una strategia rispetto all’altra.

DedaloInvest ha fatto una serie incredibile di backtest sul Value Averaging.Visto l’articolone che hanno scritto (praticamente una tesi di dottorato) mi sembra più funzionale riportarti qui di seguito le conclusioni più significative a cui sono giunti facendo migliaia di test.

Svantaggi del Value Averaging

- il VA porta generalmente ad investire somme minori rispetto al PAC tradizionale, ma in maniera più efficiente. Questo porta ad ottenere rendimenti percentuali maggiori ma guadagni assoluti (€) minori

- le rate possono diventare particolarmente impegnative durante i crolli improvvisi di mercato, specialmente verso la fine del periodo di investimento

- se non viene applicato il filtro Anti-Hayley può richiedere investimenti superiori a quanto pianificato inizialmente

- nelle fasi in cui il mercato sale particolarmente può portare all’accumulo di molta liquidità

Vantaggi del Value Averaging

- le variazioni al Value Averaging Standard mettono una pezza alle problematiche legate alle importanti variazioni nell’importo dei versamenti

- Per massimizzare i guadagni e porre rimedio al problema dell’investimento di somme minori rispetti al PAC è bene applicare un fattore di correzione all’incremento periodico (per esempio un 0,25% o 0,5% ogni periodo) in modo da aumentare progressivamente gli importi investiti

- il VA determina minori oscillazioni nel portafoglio e permette quindi di ridurre la volatilità e la pressione psicologica sull’investitore

- Statisticamente il VA porta a rendimenti positivi con maggiori probabilità rispetto al Dollar Cost Averaging. Il VANS da questo punto di vista ha performance leggermente peggiori rispetto al VA, ma nettamente migliori del DCA

- le performance migliori si ottengono su strumenti mediamente volatili come fondi azionari globali

Per chi è adatto il Value Averaging?

Vista l’impossibilità di automatizzare il processo di investimento e la necessità di monitorare periodicamente l’andamento del mercato, il Value Averaging è adatto ad investitori consapevoli, che hanno la voglia e la passione di fare uno sforzo di un più rispetto al Piano di Accumulo tradizionale con il Dollar Cost Averaging.

Se da una parte il VA permette di ridurre le oscillazioni del portafoglio, dall’altra costringe l’investitore a monitorare costantemente l’andamento del portafoglio. Aumentando l’attività di monitoraggio richiesto dall’investitore aumenta anche la probabilità di essere colti dall’emotività e di non seguire fedelmente la strategia. Di conseguenza il VA non è adatto ad utenti troppo emotivi.

Al contrario, può essere adatto ad utenti che hanno il cosiddetto “blocco dell’investtore”, che aspettano il momento giusto per entrare nei mercati. Grazie al VA questi utenti possono iniziare ad investire piccole somme, in attesa del momento giusto per comprare “ a sconto”.

Spero che questa analisi ti sia piaciuta, o che almeno ti sia stata utile.

Se ti interessano altre analisi così ricordati di iscriverti alla newsletter!

Ciao e al prossimo articolo,