Come si struttura un portafoglio contro l’inflazione? Quali asset class performano meglio in casi di inflazione alta?

In questo articolo andiamo ad analizzare la soluzione proposta da BlackRock, una delle più grandi società di gestione del risparmio al mondo, con oltre, 10 mila migliardi di dollari in gestione.

Prima però, facciamo un passo indietro, e vediamo un due parole cosa si intende per inflazione.

Cos’è l’inflazione

L’inflazione è l’aumento generalizzato dei prezzi di beni e servizi per un periodo di tempo prolungato. L’inflazione è una misura che descrive la variazione del costo della vita da un anno all’altro.

L’inflazione viene misurata analizzando la variazione del prezzo medio di una lista specifica di prodotti e servizi: il “paniere ISTAT”. Ogni anno il paniere viene aggiornato in base alle nuove necessità delle famiglie. Per esempio nel 2022 sono stati inseriti: il test rapido e sierologico covid-19, la psicoterapia, la sedia da PC, la friggitrice elettrica.

Come probabilmente avrai sentito sui telegiornali, l’inflazione è ai massimi dagli anni 80 e ha raggiunto valori “preoccupanti”. Per questo il governo sta adottando delle contromisure come l’inalzamento dei tassi di interesse.

Quali sono le conseguenze di questo inalzamento dei tassi e come devono reagire gli investitori?

Come si struttura un portafoglio anti-inflazione?

Ora che abbiamo visto come funziona l’inflazione, andiamo ad analizzare le performanche dei diversi asset finanziari durante i periodi ad alta inflazione.

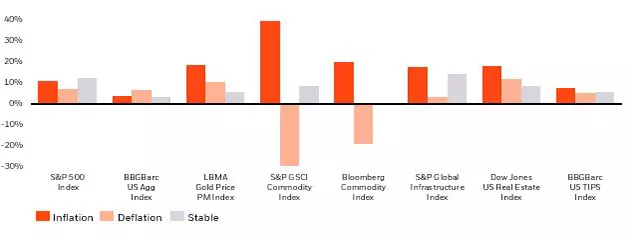

Il grafico qui sotto rappresenta l’andamento dei principali indici amercani in condizioni di inflazione, deflazione e di prezzi stabili.

Come puoi vedere dal grafico, le commodities, cioè le materie prime, tendono a sovrapperformare decisamente in condizioni inflattive, mentre tendono a sottoperformare pesantemente in caso di condizioni deflattive.

Al contrario, tutti gli altri indici non sono così influenzati dall’inflazione. La tendenza generale vede rendimenti più alti in condizioni di elevata inflazione, e rendimenti leggermente più bassi in caso di prezzi stabili e deflazione.

Attenzione però, questo grafico tiene in cosiderazione i dati dal 2001 a maggio 2021 e come sappiamo “Le performance passate non sono garanzia di risultati futuri.” Di conseguenza non possiamo basarci solamente su questi dati per creare il nostro portafoglio anti-inflazione. Dobbiamo tenere conto anche della situazione corrente e fare qualche predizione.

Cosa c’è di meglio delle predizioni di una delle più grandi società di gestione del risparmio al mondo, che può influenzare i mercati a proprio piacimento?

Andiamo quindi a vedere le analisi di BlackRock ed le strategie di investimento contro l’inflazione che suggerisce di adottare.

Analisi macroeconomica

Le interruzioni della catena di approvvigionamento sono ai massimi storici

L’impennata dell’inflazione nell’ultimo anno è stata guidata da vincoli di offerta.

La pandemia ha comportato un enorme cambiamento nella spesa dei consumatori negli Stati Uniti, che si sono allontanati dai servizi, a favore dei beni. Ciò ha spinto al rialzo i prezzi delle merci, con conseguente aumento dell’inflazione complessiva, nonostante l’attività non sia tornata al suo percorso pre-Covid.

Nell’ultimo anno avevamo già visto i vincoli dell’offerta portare ad un aumento dell’inflazione. Lo scoppio della guerra in Ucraina ha portato ad una crisi energetica, che probabilmente rallenterà la crescita, aumenterà l’inflazione e alimenterà la domanda di combustibili fossili. Nel frattempo, i dati sull’inflazione negli Stati Uniti mostrano aumenti dei prezzi in bilico vicino ai massimi degli ultimi 40 anni, mentre i dati sull’occupazione hanno mostrato un mercato del lavoro robusto.

3 Strategie contro l’inflazione di BlackRock

BlackRock suggerisce di adottare questa strategia contro l’inflazione:

- investire in materie prime e immobiliare

- investire in azioni piuttosto che investire in obbligazioni

- diversificare e avere un portafoglio di investimento flessibile

Vediamo il perchè di queste strategie contro l’inflazione. Partiamo con l’espandere il primo punto.

- Le materie prime, le infrastrutture e gli immobili hanno generalmente sovraperformato gli indici azionari e obbligazionari tradizionali nei periodi di elevata inflazione.

- L’ambiente inflazionistico favorisce le azioni visto che molte società sono state in grado di trasferire i costi ai consumatori e mantenere alti i margini. Le obbligazioni invece rimangono da sottopesare poiché si prevede un ulteriore aumento dei rendimenti a lungo termine.

- Gli investitori devono essere flessibili e cercare oportunità tra le diverse asset class per costruire un portafoglio anti-inflazione

Scendiamo più nello specifico e andiamo a vedere come combattere l’inflazione e strutturare un portafoglio anti-inflazione.

- Reddito fisso

- Le obbligazioni legate all’inflazione (Inflation-linked Bonds) possono sovraperformare i tradizionali titoli di stato, dando resilienza al portafoglio e contribuendo a proteggersi da ulteriori sorprese inflazionistiche.

- Le attività a reddito fisso tradizionali dovrebbero generare un rendimento reale negativo nel medio termine.

Azioni

I titoli value hanno storicamente ottenuto buoni risultati in un contesto caratterizzato da un’inflazione più elevata, una curva dei rendimenti più ripida e una riapertura economica alimentata dai consumatori. Per questo, vanno valutate soprattuto le aziende che:

- hanno un forte potere di determinazione dei prezzi

- hanno la capacità di fare operazioni asset-light (che richiedono pochi investimenti)

- aziende blue chip e value con guadagni stabili e debito basso

Immobiliare

Gli immobili e il debito immobiliare possono ridurre il rischio e ottenere rendimenti più elevati. Le strutture di locazione immobiliare consentono adeguamenti dell’affitto con l’aumento dell’inflazione. La crescita degli affitti porta a maggiori entrate, mentre riduce il rischio per un fondo di debito immobiliare.

I valori degli immobili di base aumentano con l’inflazione a causa dei maggiori costi di sostituzione che aumentano il valore degli asset esistenti, poiché diventa più costoso creare nuova offerta. I titolari di un debito immobiliare beneficiano in quanto ripagare il debito con è vantaggioso.

Infrastrutture

Gli investimenti nelle infrastrutture possono fungere da fonte diversificata di rendimento. Molti asset infrastrutturali hanno un legame esplicito con l’inflazione attraverso regolamenti, accordi di concessione o contratti. Inoltre, i costi operativi e di manutenzione delle infrastrutture sono generalmente fissi, una copertura implicita contro l’inflazione dal lato dei costi.

Come per il settore immobiliare, il costo della costruzione di nuove infrastrutture aumenta con l’aumento dell’inflazione, riducendo la concorrenza agli asset esistenti.

Materie prime

I future sulle materie prime e le azioni legate alle materie prime migliorano la resilienza del portafoglio e rafforzano l’esposizione alle materie prime. Le materie prime hanno storicamente sovraperformato durante i periodi di alta inflazione. Con l’aumento della domanda di beni e servizi, aumenta anche il prezzo delle merci utilizzate per produrli. I futures su materie prime forniscono esposizione alle materie prime, costruendo la resilienza del portafoglio.

Le azioni legate alle materie prime possono essere un forte complemento ai futures sulle materie prime. Forniscono l’accesso sia all’intera catena del valore che alle materie prime non disponibili tramite il mercato dei futures (ad esempio platino, diamanti, litio e minerale di ferro).

Come combattere l’inflazione – Conclusioni

L’inflazione è l’aumento generalizzato dei prezzi di beni e servizi per un periodo di tempo prolungato. L’infalzione è una misura che descrive la variazione del costo della vita da un anno all’altro.

Storicamente l’asset class che performa meglio in condizioni di elevata inflazione sono le materie prime. Queste però sono anche quelle che performano peggio in condizioni di deflazione. Per investire in materie prime è quindi’ fondamentale essere consapevoli delle condizioni macroeconomiche e della fase del ciclo economico in cui ci si trova.

Considerando le attuali condizioni macroeconomiche BlackRock suggerisce queste 3 strategie:

- investire in materie prime e immobiliare

- investire in azioni piuttosto che investire in obbligazioni

- diversificare e avere un portafoglio di investimento flessibile

Ovviamente queste strategie devono essere in un progetto di portafoglio ben bilanciato e diversificato. Se ti interessa scoprire di più su come costruire un portafoglio di investimento ti rimando a questa guida: