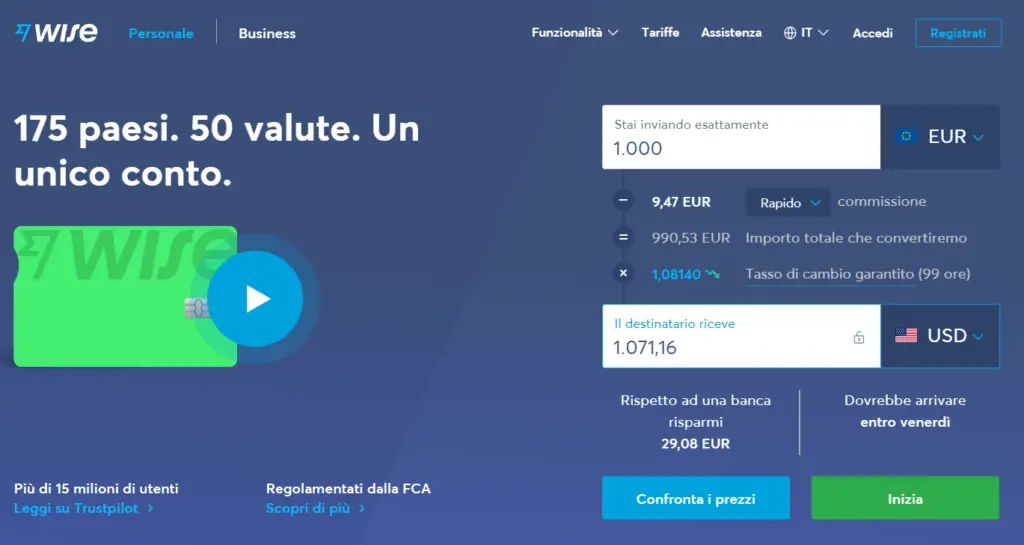

Wise (una volta conosciuta come Transferwise) è il servizio online di riferimento per i conti multivaluta. Wise offre 50 valute da tutto il mondo.

Probabilmente l’offerta più ampia del mercato dei conti multivaluta disponibili in Italia.

Non a caso è, per mia esperienza (sono cliente da oltre 6 anni), il miglior conto multivaluta per persone italiane.

In particolare, Wise è particolarmente utile se hai necessità di spendere un tempo prolungato in una località straniera. Infatti, grazie alle partnership con banche locali, Wise riesce ad offrire funzionalità che altri competitor non sono in grado di garantire in Italia.

Per esempio, io ho vissuto 6 mesi in USA, pagato con dollari americani, e grazie all’IBAN USA del mio conto Wise in USD, sono riuscito a ricevere soldi e a pagare nei negozi normalmente, senza dover aprire un conto in una banca americana.

Una cosa impensabile prima dell’arrivo di Wise!

In questa recensione di Wise, vediamo quindi le funzionalità principali del conto multivaluta Wise:

- 50 valute estere

- 10 conti con IBAN locali

- possibilità di inviare denaro verso 77 Paesi

- carta di debito Wise multivaluta

- prelievi all’estero gratuiti

- commissioni trasparenti

- bonifici gratuiti istantanei ad altri conti Wise

- sicurezza del conto

Ora che ti ho fatto una panoramica dei servizi offerti da Wise andiamo ad approfondirli uno per uno. Una volta approfonditi questi servizi andremo a vedere in quali casi Wise è particolarmente conveniente.

Servizi Wise

Valute estere

Wise (ex Transferwise) Italia permette di gestire 50 valute di tutto il mondo da una singola App mobile e Web. Una soluzione molto comoda se si viaggia spesso in posti diversi.

Immagina di andare nel Sud-est asiatico, dove ogni singolo paese ha la sua valuta. Le opzioni che hai a disposizione non sono molte. O fai scorta di contante prima di partire, con il rischio di smarrirlo o che te lo rubino, oppure ti accolli le commissioni (spesso poco trasparenti) applicate dalla tua banca.

Ecco, la forza di Wise sta proprio nel darti la possibilità di convertire i tuoi Euro (o qualsiasi altra valuta tu possegga) in qualsiasi altra valuta disponibile sulla piattaforma con tassi molto competitivi.

Una volta che possiedi la valuta straniera nel tuo conto Wise, potrai pagare e prelevare direttamente come se avessi un conto locale. Il tutto con una sola carta (di cui parleremo tra pochissimo).

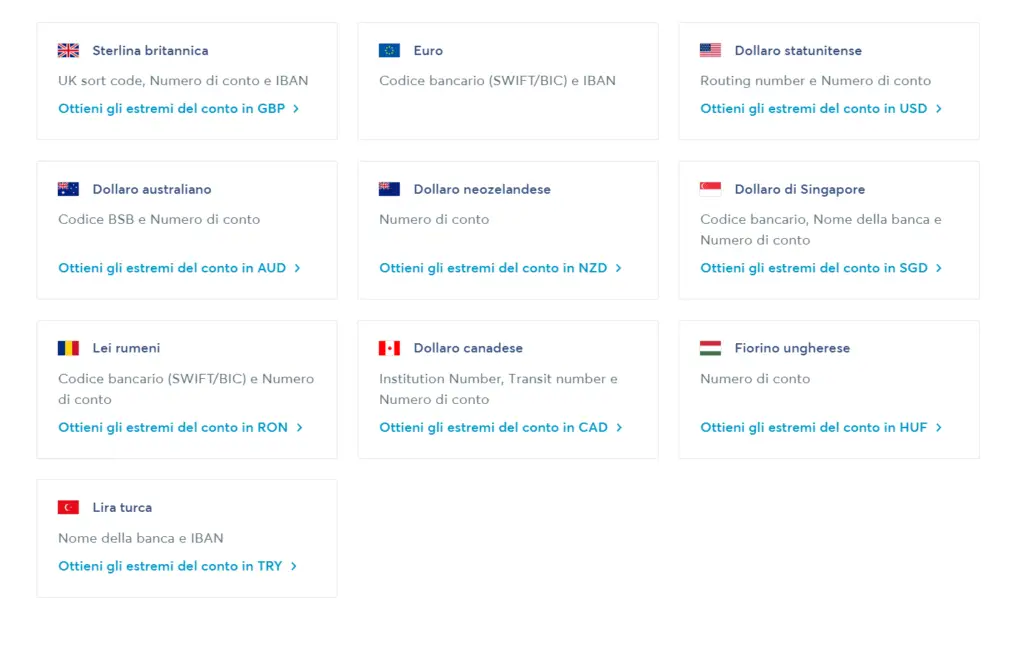

Conti con IBAN locali

Oltre a gestire valute straniere, Wise permette anche di aprire dei veri e propri conti correnti locali in 10 Paesi:

- in Europa, in EUR (con sede in Belgio)

- nel Regno Unito, in GBP

- in USA, in USD

- in Australia, in AUD

- in Nuova Zelanda, in NZD

- a Singapore, in SGD

- in Romania, in RON

- in Ungheria, in HUF

- in Canada, in CAD

- in Turchia, in TRY

Qual è il grande vantaggio di questa soluzione? Il grande vantaggio sta proprio nel fatto di avere un conto locale, dotato di IBAN e di tutti i codici necessari per ricevere fondi da altri conti nello stesso paese e nella stessa valuta.

Tornando alla mia esperienza in USA, io avevo necessità di avere un conto che mi permettesse di ricevere USD da un altro conto americano. Di conseguenza la cosa più facile e più conveniente in termini di commissioni era avere un conto americano.

Il problema? Fare un conto americano dall’estero non è così facile e può richiedere anche documenti e dettagli che non si possiedono a meno che non si è residenti.

Con Wise invece, una volta inseriti i dettagli per l’apertura dell’account, è sufficiente un click per aprire un nuovo conto estero.

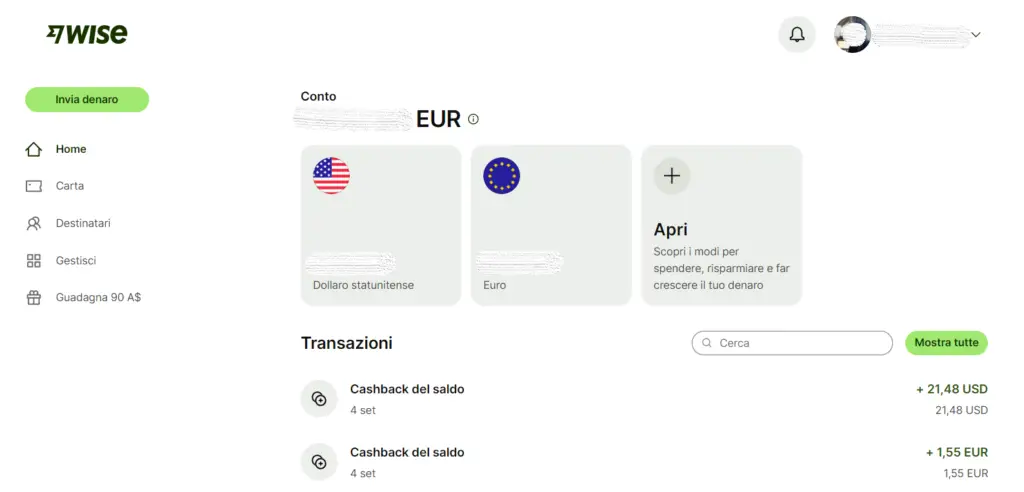

E una volta aperti questi conti, puoi gestirli tutti dalla stessa comoda interfaccia!

Interessi sul capitale depositato

In seguito all’innalzamento dei tassi di interesse, Wise ha lanciato una nuova iniziativa per cui tutti i clienti possono ottenere degli interessi sul capitale depositato sul conto, definito “Cashback sul saldo Wise“.

Come dichiarato da Wise, questi interessi sono variabili e dipendono probabilmente dalle condizioni di mercato. A titolo di esempio però ti posso riportare gli interessi che ho ricevuto sul mio conto in USD e EUR, e quello che è stato dichiarato per gli BGP:

- 2,29% di interesse annuo per i conti Wise in EUR

- 4,85% di interesse annuo per i conti Wise in USD

- 3,22% di interesse annuo per i conti Wise in GBP

Il cashback Wise viene poi depositato mensilmente, al netto delle ritenute del 30% dovute in Belgio, in maniera automatica sui tuoi conti nelle rispettive valute.

In altri Paesi europei come Austria, Estonia, Finlandia, Francia, Germania, Lussemburgo, Paesi Bassi, Norvegia, Spagna e Svezia, Wise offre un meccanismo di interesse differente, chiamato “Interest” che prevede l’investimento dei tuoi soldi in fondi monetari.

Cosa sono i fondi monetari e perchè Wise dovrebbe investire i tuoi soldi in questi fondi?

I fondi monetari sono dei fondi che investono in tante obbligazioni a breve scadenza (meno di un anno di solito). L’obiettivo è dare un rendimento superiore rispetto a lasciare i soldi fermi sul conto Wise, mantenendo un livello di rischio comunque piuttosto basso.

I fondi che Wise utilizza per la funzione “Interessi” sono:

- BlackRock ICS Sterling Government Liquidity Fund Premier Acc (GBP)

- BlackRock ICS Euro Government Liquidity Fund Premier Acc T0 (EUR)

- BlackRock ICS US Treasury Fund Premier ACC (USD)

Oltre a questi, Wise offre anche la possibilità di investire in azioni del mercato globale tramite l’ iShares World Equity Index Fund (LU) Class N2 EUR con la funzione “Azioni”.

Nota che, come detto però, la funzionalità “Interessi” e “Azioni” per investire in questi fondi non è ancora disponibile in Italia. Tuttavia è probabile che prima o poi sarà resa disponibile anche a noi clienti italiani!

Possibilità di inviare denaro all’estero

Una volta che i fondi sono sul tuo conto Wise, indipendentemente dalla valuta in cui sono i tuoi soldi, puoi inviarli verso gli oltre 70 Paesi supportati da Wise.

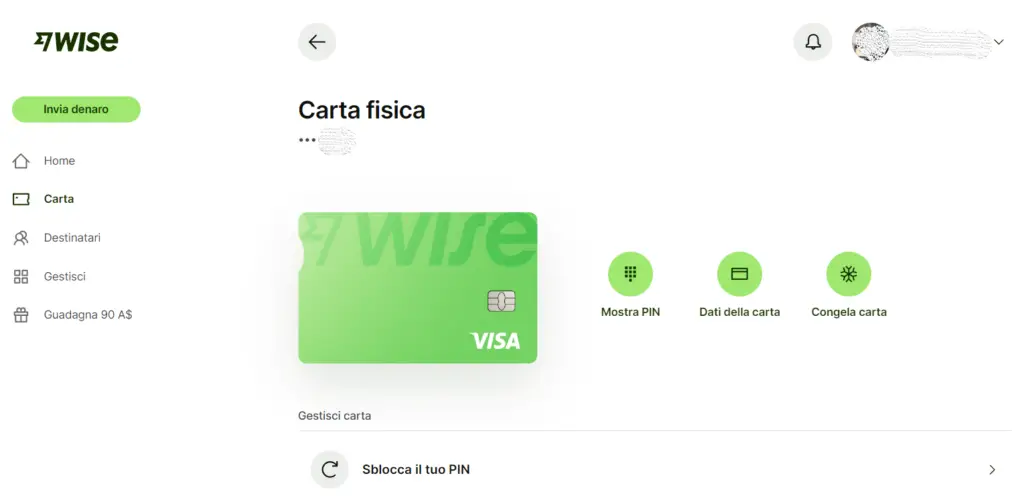

Carta WISE

Probabilmente ora ti starai chiedendo: “ok tutto bello, ma come faccio a spendere i soldi una volta che ho i soldi in valuta estera sul mio conto Wise?”

Il tutto è gestito tramite la carta di debito Wise. Questa carta è leggermente diversa dalla classica carta di debito della tua banca. Ti permette di accedere al conto multivaluta Wise, pescando direttamente dalla valuta più conveniente.

Se per esempio possiedi USD, e devi effettuare un pagamento in USD, allora la carta Wise ti farà pagare con il tuo conto in USD, senza commissioni ulteriori.

Se invece devi pagare in qualche valuta che non possiedi, la carta Wise selezionerà in automatico la valuta più conveniente da convertire nella valuta necessaria per effettuare il pagamento.

Immagina, per esempio, di dover andare in Australia, di fare 14 ore di scalo a Singapore e di voler cogliere l’occasione per visitare la città (questo non è un esempio a caso, è proprio quello che è successo a me).

Ha senso convertire i tuoi Euro in SGD (dollari di Singapore) per 14 ore di scalo? Probabilmente no…Ovviamente dipende da quanto pianifichi di spendere in quelle 14 ore di scalo. Se pensi di spendere centinaia o migliaia di SDG allora può aver senso fare una conversione in anticipo e attivare un conto in SDG.

Ma se, come me, ti fai un giro con la metro e mangi ad un ristorante probabilmente non ha senso. Con la carta Wise puoi semplicemente pagare e lasciare che Wise decida quali delle tue valute convertire “on the fly” al momento del pagamento.

Prelievi gratis

La carta Wise ti permette di fare prelievi bancomat gratuitamente in 175 Paesi di tutto il mondo fino a 200 Euro al mese (massimo 2 prelievi). Una volta superata la soglia però verrà applicata una commissione di fissa di 50 centesimi più una variabile del 1,75%.

Un limite da tenere bene in considerazione se ti trovi in un paese dove i sistemi di pagamento tramite POS non sono molto sviluppati!

Commissioni trasparenti

Uno dei cavalli di battaglia di Wise sono le commissioni trasparenti. E’ sufficiente collegarsi sul sito ufficiale di Wise per verificare le commissioni che andrai a pagare per convertire i tuoi Euro in qualche valuta estera. O da una qualunque delle 49 valute supportate ad una qualunque altra.

Se sei vuoi vedere in anteprima quanto dovrai pagare puoi accedere cliccando sul pulsante qui sotto:

Vai al calcolatore di commissioni su Wise

Aldilà delle commissioni di conversione e di prelievo, Wise non applica altre commissioni. Questo significa che mantenere il conto Wise non costa nulla.

Bonifici gratuiti

Una funzionalità interessante del conto Wise è la possibilità di inviare denaro istantaneamente a qualunque account Wise.

Durante il mio periodo in America ho sfruttato molte volte questa funzionalità per inviare denaro ai miei amici e devo dire che l’ho trovata molto comoda.

Non è una funzionalità che rivoluziona l’utilizzo, specie per nel quotidiano, ma sicuramente una cosa che fa piacere e può tornare molto utile, specie in situazioni di emergenza.

Immagina di avere un’urgenza e di avere improvvisamente bisogno di soldi, che sia in Italia o in qualunque altra parte del mondo puoi sfruttare il bonifico istantaneo gratuito di Wise. Ecco, in questi casi estremi questa funzionalità può fare la differenza.

Limiti del conto Wise

Ora che abbiamo visto tutte le funzionalità ed i costi del conto non ci resta che andare a vedere quali sono i limiti di Wise.

Devo dire che in generale, la mia opinione è che non ci siano, al momento, grandi limiti al conto Wise. Per l’utilizzo specifico per cui è stato concepito, come conto multivaluta, convertire tra diverse valute e permetterti di spendere in valute estere, Wise svolge molto bene la sua funzione

Naturalmente non puoi aspettarti che abbia tutte le funzionalità di un conto bancario tradizionale. In questi termini, il conto Wise ha questi limiti:

- non puoi chiedere fidi o mutui

- non puoi pagare F24 o effettuare pagamenti PagoPa

Se dovessimo essere veramente pignoli, potremmo trovare anche un altro limite, scopriamolo subito.

E’ sicuro Wise?

Dove vengono messi i soldi?

Uno dei temi caldi, quando si parla di servizi fintech come Wise è la sicurezza. Te lo dico per esperienza (ho lavorato in una startup fintech in Silicon Valley), le licenze bancarie sono molto costose e portano molti limiti ai modelli di business. Limiti che spesso si scontrano con l’innovazione, come quella introdotta da Wise.

Di fatto quindi Wise non ha una licenza bancaria, ma viene inquadrato come provider di servizi di pagamento non bancario (e-money provider). Di conseguenza il capitale presente sul tuo conto Wise non è protetto dalle garanzie bancarie tipiche dei conti correnti europei (che proteggono il capitale fino a 100.000 euro).

Tuttavia si applicano altre forme di garanzie.

Wise è tenuto a tenere il denaro dei propri clienti in fondi separati, detti fondi salvaguardati.

In linea con le normative della Financial Conduct Authority inglese, Wise può depositare i tuoi fondi in:

- fondi bancari

- obbligazioni, principalmente governative

Cosa vuol dire?

Cosa succede se Wise fallisce?

Se Wise fallisce purtroppo non vi è alcuna garanzia sul capitale. Contrariamente a quanto accade per la maggior parte dei conti correnti Europei, che sono garantiti dal fondo di garanzia fino a 100.000€, su Wise il tuo capitale non è garantito.

Benché sia supervisionato da autorità di tutto il mondo, in caso di fallimento di Wise potresti non riuscire a recuperare tutto il tuo capitale.

Questo ovviamente riguarda lo scenario peggiore, in cui Wise fallisce ed i fondi salvaguardati non siano sufficienti per rimborsare completamente i clienti. La speranza però è che, essendo questi fondi allocati in strumenti finanziari “a basso rischio”, il capitale liquidato ai clienti sia sufficiente a rimborsare almeno la maggior parte di quello che era stato depositato!

Ad ogni modo, considerando questo fattore, la mia opinione è che probabilmente non è saggio usare Wise come conto deposito.

Considerando la funzione chiave di Wise, di conto multivaluta, ha senso depositare solo il capitale necessario per fare le operazioni di cui si ha bisogno.

O in ogni caso, anche volessi usare Wise come deposito di valute straniere, devi essere consapevole che il tuo capitale non è garantito e che potresti perdere parte del capitale.

Qual è dunque l’uso corretto di Wise? A chi conviene? Perchè se ho scelto di utilizzare Wise in prima persona, e lo uso tutt’ora, ci devono essere dei casi in cui Wise è una soluzione conveniente.

A chi conviene il conto Wise?

Veniamo ora al punto. Conviene usare Wise?

Come puoi immaginare la risposta è dipende. Ho usato Transferwise per trasferire soldi in Australia 5 anni fà, e ho usato Wise come conto principale per 6 mesi in America. Con questa esperienza mi sono creato la mia opinione su Wise.

La mia opinione su Wise è che sia lo strumento migliore sul mercato per:

- inviare importi importanti in valuta straniera a conti stranieri

- creare un conto temporaneo all’estero per ricevere e pagare in valuta straniera

- viaggi lunghi e costosi

Se devi inviare soldi all’estero a tua cugina che fa la volontaria in Africa perché è rimasta senza soldi, Wise è probabilmente lo strumento che fa al caso tuo.

Se ti stai trasferendo in Svizzera (o in qualunque altro Paese) e hai bisogno di franchi svizzeri per sopravvivere il primo mese, prima che ti arrivi lo stipendio, puoi usare Wise per pagare per il primo periodo e poi aprire un conto in una banca svizzera.

Se vieni pagato o sei stato pagato in valuta estera, e devi convertire la paga in Euro.

Se stai pianificando un viaggio in America, in cui sai che spenderai tanti soldi, probabilmente Wise fa per te.

E per i viaggi brevi invece, ha senso usare Wise?

Conviene usare la carta Wise per viaggiare? (Opinione)

Stai pensando di usare Wise come conto multivaluta / carta per viaggiare?

Sicuramente Wise potrebbe essere una soluzione interessante, specialmente se pensi che spenderai tanti soldi.

Con Wise infatti puoi convertire importi importanti e magari anche sfruttare le oscillazioni nei tassi di cambio per convertire in un momento favorevole. (prima ho dimenticato di menzionare la possibilità di inserire delle soglie per la conversione automatica delle valute).

Tuttavia usare la carta Wise per viaggi brevi secondo me non offre particolari vantaggi.

Probabilmente ha più senso un conto Revolut o simili…

A dirla tutta però credo che probabilmente ha senso avere più carte. Quando vai all’estero la sorpresa è sempre dietro l’angolo. Puoi perdere la carta, possono rubartela, possono clonartela, o semplicemente possono non accettartela. E questi imprevisti possono essere molto costosi se non sei preparato.

Avere tante opzioni a disposizione è la chiave per essere pronti ad affrontare gli imprevisti che spesso accadono in vacanza.

(Anche perché nella maggior parte dei casi, le soluzioni disponibili sono gratuite e quindi non costa nulla avere un’opzione di riserva!)

Se ti interessa valutare delle carte per viaggiare alternative a Wise (Revolut, N26…), puoi trovare un’analisi qui. Se invece stai cercando un vero e proprio conto multivaluta, allora potrebbe interessarti questo articolo: Migliori Conti Multivaluta.

Opinioni dei clienti

Ora che che ti ho presentato la mia opinione, non resta che vedere quella degli altri milioni di clienti Wise.

Il modo migliore per valutare le opinioni dei clienti è analizzare il punteggio nei principali siti di recensione: Play Store, App Store e Trustpilot.

| Piattaforma | N. recensioni | Voto |

| Play Store | 750.000 | 4,7 |

| App Store | 7.000 | 4,8 |

| Trustpilot | 210.000 | 4,2 |

| MEDIA PESATA | 4,6 |

FAQ sul conto Wise

Come si apre un conto Wise?

Per aprire un conto Wise è sufficiente andare sul sito Wise.com e seguire la rapida procedura di registrazione.

Qual è la differenza tra Wise e Transferwise?

Non c’è alcuna differenza. Wise è il nuovo nome di Transferwise.

Cosa è richiesto per aprire un conto Wise?

Per aprire un conto Wise è sufficiente un documento di identità e una email.

Quanto costa il conto Wise?

Il conto Wise è di base gratuito. Non si applica nessuna commissione fissa mensile, di apertura o di chiusura del conto.

Quanto costa la carta Wise?

La carta Wise ha un costo di 7€, spedizione inclusa. Una volta emessa non ha alcun costo annuale.

La carta Wise è una carta di credito o di debito?

La carta Wise è una carta di debito multivaluta che permette di pagare mediante le valute già presenti sul tuo conto Wise o di convertire automaticamente a tassi vantaggiosi in una valuta che già possiedi.

A che circuito si appoggia la carta Wise?

La carta Wise si appoggia al circuito Visa.

Posso usare la carta Wise per fare acquisti online in valuta straniera?

La carta Wise è dotata di codice a 16 cifre, data di scadenza e VCV per fare acquisti online in tutte le valute supportate.

Quante valute supporta Wise?

Wise supporta oltre 70 valute, e permette di aprire conti in oltre 10 Paesi.

Quali valute puoi utilizzare per aggiungere fondi al tuo account Wise?

Puoi aggiungere soldi al tuo account WISE in 20 valute: AUD, BGN, BRL, CAD, CHF, CZK, DKK, EUR, GBP, HUF, JPY, NOK, NZD, PLN, RON, SEK, SGD, TRY e USD.

Quanto costano i bonifici da conto Wise USD a conto Europeo esterno a Wise?

Wire transfer costa $12-$20, mentre uno SWIFT transfer costa $2,90.

Il conto Wise va dichiarato?

Sì, il conto Wise va dichiarato. Per adempiere ai propri obblighi fiscali è quindi necessario fare un’export dei movimenti del account (attraverso l’apposita funzione) e consegnarlo al proprio commercialista, consulente fiscale o Caf.