Quali sono le migliori carte gratis per andare all’estero? Quali hanno le commissioni sul cambio più convenienti?

Quali sono le migliori carte viaggiare all’estero? Quali permettono il massimo risparmio sulle commissioni? Quali si combinano meglio con la carta di debito e di credito della tua banca?

Se stai pianificando un viaggio all’estero e vuoi scoprire quali carte ti permettono di prelevare o di pagare in valuta straniera senza commissioni o con commissioni molto convenienti, sei nel posto giusto!

In questo articolo andremo a confrontare le migliori carte per affrontare un periodo all’estero.

Se stai facendo questa ricerca infatti è probabile che tu ti sia accorto che le banche tradizionali spesso applicano commissioni molto elevate sui loro servizi quando sei all’estero.

Ecco quindi che scegliere queste carte può farti risparmiare un bel po’ di soldi.

Prima di andare a vedere quali sono le migliori carte per viaggiare però dobbiamo fare un passo indietro.

Che tipi di carte sono disponibili e che tipi di commissioni possono essere applicate a queste carte?

Scopriamolo…

| WISE | REVOLUT | N26 | HYPE | CURVE | |

| Tipo di carta | Carta di Debito | Carta di Debito | Carta di Debito | Carta di Debito | Carta “portafoglio” |

| Nome servizio gratuito | Wise Personal | Revolut Standard | N26 Standard | Hype Start | Curve Blue |

| Costo di attivazione della carta | 7€ | Soli costi di spedizione (6,99€) | 10€ | Gratis | Gratis |

| Canone mensile o annuale | Gratis | Gratis | Gratis | Gratis | Gratis |

| Commissioni sui prelievi in Italia | 2 Prelievi ATM o € 200 al mese gratis | 5 Prelievi ATM o € 200 al mese gratis | 3 prelievi gratuiti al mese | Gratis | Gratis fino a 200£/mese, weekend esclusi |

| Commissione per la ricarica o deposito | Gratis | Gratis | Gratis | Gratis | Gratis |

| Commissioni sul tasso di cambio | a partire da 0,43% | 0,3% sulle principali valute | Gratis | 3% per paesi Extra UE | Gratis fino a 500€/mese |

| Commissioni sui prelievi all’estero | 0,3% sulle principali valute | Stesse condizioni che in Italia | Gratis se euro; 1,7% per altre valute | Gratis | Stesse condizioni che in Italia |

| Commissioni sui pagamenti all’estero | Gratis se se detiene già la valuta | Come in Italia se euro, commissioni extra per estero | Gratis | Gratis | Gratis |

| Altri servizi | Conto bancario multivaluta, interessi sulla liquidità depositata | Conto bancario, Investimenti in azioni a criptovalute, Cashback | – | Portafoglio Bitcoin, Prestiti fino a 25.000€, Cashback online e in negozio | Cashback 1% |

| Vai su Wise.com | Vai su Revolut.com | Vai su N26.com | Vai su Hype.com | Vai su Curve.com | |

| Vai all’analisi | Vai all’analisi | Vai all’analisi | Vai all’analisi | Vai all’analisi |

Tipi di carte

Carta di debito

La carta di debito è una carta magnetica direttamente collegata al tuo conto corrente e ti permette di pagare nei negozi. Il suo funzionamento è del tutto analogo al contante. Ti permette di effettuare pagamenti fino all’esaurimento della liquidità sul conto in banca.

Carta prepagata

La carta prepagata è una carta magnetica su cui devi caricare anticipatamente della liquidità. Funziona come una sorta di buono. Ogni volta che effettui un pagamento una parte del buono viene speso. Costa molto poco ma può tornare molto utile per fare acquisti online, per evitare di girare con troppo contante e per avere una carta di riserva alla carta di debito.

Carta di credito

La carta di credito è una carta magnetica che ti permette di accedere al credito. Esistono 2 tipi di carta di credito:

Carta di credito a saldo: ogni mese ricevi l’addebito delle spese del mese precedente (solitamente senza interessi)

Carta di credito revolving: il tuo debito si accumula su una sorta di conto ed ogni mese paghi una rata per restituire il tuo debito (con interessi)

La carta di credito è molto utile per fare fronte a piccole spese impreviste (attenzione però!) e a fare pagamenti online di importi più grandi.

Ora che abbiamo visto le 3 tipologie principali di carte non ci resta che analizzare i tipi di commissioni che vengono generalmente applicate a queste carte.

Commissioni applicate sull’utilizzo delle carte all’estero

Come ben sai, le banche e le aziende fintech non sono un servizio pubblico e non fanno neanche beneficenza. Il loro scopo è fare un profitto.

In un modo o nell’altro quindi devono guadagnarci qualcosa dal servizio che ti offrono. Ed è giusto così.

In quanto consumatori quindi sta a noi trovare il modo per ottenere il servizio di cui abbiamo bisogno, al minor costo possibile. Ed è proprio per questo che sto facendo questa guida: per aiutarti a trovare la miglior carta al minor costo possibile.

Tipi di costi applicati al conto

Per raggiungere questo obiettivo dobbiamo quindi analizzare quali sono le tipologie di costi che ci possono essere addebitati:

- Costo di attivazione della carta

- Canone mensile o annuale

- Interessi sul debito

- Commissioni sui prelievi

- Commissione per la ricarica o deposito(solo per le carte ricaricabili)

Come puoi dedurre dal nome, il costo di attivazione è il costo da sostenere per l’apertura del conto o necessario per ottenere la carta fisica.

Il canone è un costo, solitamente fisso, che viene applicato alla tua carta o al tuo conto indipendentemente dal fatto che usi o non usi la carta.

Gli interessi sono dei costi variabili che vengono applicati sul tuo debito, se per esempio vai sotto con il conto corrente o rateizzi i pagamenti della carta di credito. Esistono infatti delle tipologie di carte che ti permettono di rateizzare il tuo debito e di distribuirlo nel tempo. In cambio di questo servizio, la società che rilascia la carta applicherà degli interessi sull’importo rateizzato.

Le commissioni sui prelievi vengono applicate ogni qual volta ti rechi ad uno sportello bancomat per prelevare del denaro contante.

Infine, la quinta e ultima forma di costo sono le commissioni di ricarica o deposito. Come puoi immaginare queste commissioni vengono applicate generalmente nel momento in cui versi i soldi sul conto legato alla carta di debito o alla ricaricabile. Al contrario, di solito questi costi non sono presenti nei contratti con le carte di credito, visto che fanno solo da tramite tra il negoziante e il tuo conto.

Tipi di costi applicati ai movimenti all’estero e sul tasso di cambio

Parliamo ora delle commissioni di maggior interesse per coloro che vanno frequentemente all’estero o che, come nel mio caso, devono spendere un periodo prolungato all’estero.

Le commissioni che devi controllare sulle carte per viaggiare sono:

- le commissioni sul tasso di cambio

- le commissioni sui prelievi all’estero

- le commissioni sui pagamenti all’estero

Il tasso di cambio è il valore a cui vengono scambiate 2 monete. Con ogni probabilità a te interesserà il tasso di cambio tra gli euro e la moneta locale del luogo in cui devi andare. Quindi per esempio, se devi andare in America sarà il cambio euro/dollaro americano, se devi andare in Australia, il cambio euro/dollaro australiano.

Per esempio, nell’istante in cui sto scrivendo questo articolo, il cambio euro/dollaro americano è pari a: 1,17. Quindi ogni euro corrisponde a circa 1,17 USD (dollari americani).

Come viene stabilito questo valore? Questo valore dipende dalle fluttuazioni del mercato del Forex. Ogni istante migliaia di compratori e venditori fanno la loro offerta di acquisto e vendita e non appena c’è l’incontro tra domanda e offerta avviene lo scambio, stabilendo un nuovo prezzo di riferimento. Il prezzo a cui viene eseguito lo scambio diventa il nuovo tasso di cambio di riferimento.

Purtroppo però quando paghi o prelevi con la tua carta, le società di pagamento non possono stare lì a controllare il tasso di cambio nell’istante esatto in cui fai il pagamento. Di conseguenza, di solito nel contratto di sottoscrizione della carta o del conto viene specificato con che modalità e con che frequenza viene fissato il tasso di cambio di riferimento. Per esempio può essere il tasso di cambio al momento della chiusura della giornata lavorativa del giorno precedente o qualcosa di simile. Comunque non preoccuparti. Alla fine a te non deve interessare molto visto che comunque nel tempo gli effetti associati al ritardo con cui vengono stabiliti i tassi di cambio si annullano.

Il problema sono le commissioni applicate su questo tasso di cambio.

Quasi sempre infatti le banche applicano delle commissioni sul cambio. Per me queste sono delle commissioni molto subdole perché sono difficilissime da individuare.

Quando mai ti sei messo a controllare il tasso di cambio applicato ad un pagamento che hai effettuato e lo hai confrontato con il tasso di cambio ufficiale in quel momento?

Se lo hai fatto.. congratulazioni, probabilmente rientri nello 0,01% della popolazione (statistica inventata ovviamente, ma non penso che siamo tanto lontani dalla realtà!).

Il modo migliore per capire quali sono le commissioni sul tasso di cambio che vengono applicate è leggere il tuo contratto del conto o della carta che hai stipulato o che stai stipulando.

Non preoccuparti, tra poco andremo insieme le commissioni sulle migliori carte per viaggiare che ho selezionato per te.

Parliamo ora di commissioni sui prelievi al bancomat, o come si dice all’estero, sull’ATM. Così come alcune banche applicano ancora delle commissioni sui prelievi in Italia (consiglio: se la tua banca ancora lì applica ti consiglio vivamente di cambiare banca), molte banche applicano commissioni sui prelievi all’estero. Queste commissioni sono generalmente le più conosciute e visibili se si preleva nella stessa valuta del conto. Immagina di prelevare 100 euro dal un’ATM ad Amsterdam, ti accorgeresti subito se invece di 100 euro ti avessero addebitato 103 euro.

Se invece di prelevare euro avessi voluto prelevare una valuta straniera la questione sarebbe stata molto più complicata. Come abbiamo visto infatti, devi conoscere il tasso di cambio attuale e le commissioni applicate sul tasso di cambio applicate dalla tua banca per riuscire a risalire alla commissione applicata sul prelievo all’estero.

L’ultima tipologia di commissione che guardiamo è la commissione sui pagamenti. Questa forma di commissione è la peggiore in assoluto (insieme a quella sul cambio in valuta estera) perché viene applicata ogni singola volta effettui un pagamento. La commissione sui pagamenti in valuta estera può essere sia variabile, applicata come percentuale sul pagamento, che in forma fissa, per esempio 2€ a pagamento. Capisci anche te che una commissione di 2€ ogni singola volta che paghi può essere veramente insostenibile.

Quindi stai attento!

Se hai una carta con commissione fissa sul pagamento in valuta estera, assicurati di utilizzarla solamente per pagamenti di importi importanti

Pagare 2€ di commissioni su un pagamento da 500 dollari è una cosa. Pagare 2€ su una spesa di 1 dollaro è un’altra cosa.

Se nella meta del viaggio che stai pianificando il costo della vita è piuttosto basso, una commissione fissa è ancora più sconveniente, perché mediamente le transazioni saranno di importo più piccolo!

Migliori carte per viaggiare all’estero

Andiamo a vedere le migliori carte gratuite per viaggiare che ho selezionato:

WISE

Wise, conosciuta una volta come Transferwise, è probabilmente il leader di settore nel mondo delle carte per viaggiare. Wise offre 50 valute da tutto il mondo.

Probabilmente l’offerta più ampia del mercato dei conti multivaluta disponibili in Italia.

In particolare, Wise è particolarmente utile se hai necessità di spendere un tempo prolungato in una località straniera. Infatti, grazie alle partnership con banche locali, Wise riesce ad offrire funzionalità che altri competitor non sono in grado di garantire in Italia:

- 50 valute estere

- 10 conti con IBAN locali

- possibilità di inviare denaro verso 77 Paesi

- carta di debito Wise multivaluta

- prelievi all’estero gratuiti

- commissioni trasparenti

- bonifici gratuiti istantanei ad altri conti Wise

Ora che ti ho fatto una panoramica dei servizi offerti da Wise scendiamo nel dettaglio della carta Wise.

Il conto Wise è gratuito e può essere gestito in maniera totalmente digitale, grazie anche le carte virtuali illimitate disponibili per tutti gli iscritti. Tuttavia se il tuo scopo è passare del tempo all’estero è probabile che ti convenga richiedere la carta fisica. Il costo della carta fisica Wise è di 7€ per l’ Italia, e viene spedita direttamente a casa tua. Personalmente ho ricevuto la mia carta in circa una settimana.

La carta fisica Wise permette di gestire in automatico i pagamenti nelle diverse valute. Quando paghi automaticamente Wise pesca dal tuo conto nella valuta straniera del pagamento, oppure converte immediatamente la valuta più conveniente per effettuare il pagamento.

Il conto Wise è un conto multivaluta, quindi non permette solo il pagamento in valute straniere, ma permette anche di mantenere e depositare valute straniere sul proprio conto.

Questo è un grande vantaggio se si spende molto tempo all’estero perchè permette di convertire le valute quando si desidera. Quindi se per esempio sai di andare spesso in America, puoi sfruttare i momenti in cui il cambio è particolarmente favorevole per convertire i tuoi EUR in USD e tenerli semplicemente sul tuo conto Wise, in attesa di spenderli nel tuo prossimo viaggio.

Il tasso di cambio per le conversioni di valuta varia in funzione della coppia di valute scambiate e parte da 0,43%. Il bello di Wise però è che è trasparente in questa commissione, e ti mette sempre in evidenza quanto stai pagando (contrariamente con quanto accade solitamente). Inoltre Wise mette anche a disposizione un calcolatore di commissioni ufficiale, consultabile in qualunque momento sul sito.

In seguito all’innalzamento dei tassi di interesse, Wise ha lanciato una nuova iniziativa per cui tutti i clienti possono ottenere degli interessi sul capitale depositato sul conto, definito “Cashback sul saldo Wise“.

Come dichiarato da Wise, questi interessi sono variabili e dipendono probabilmente dalle condizioni di mercato. A titolo di esempio però ti posso riportare gli interessi che ho ricevuto sul mio conto in USD e EUR, e quello che è stato dichiarato per gli BGP:

- 1,12% di interesse annuo per i conti Wise in EUR

- 3,53% di interesse annuo per i conti Wise in USD

- 2,65% di interesse annuo per i conti Wise in GBP

Il cashback Wise viene poi depositato mensilmente, al netto delle ritenute del 30% dovute in Belgio, in maniera automatica sui tuoi conti nelle rispettive valute.

| WISE | |

| Tipo di carta | Carta di Debito |

| Nome servizio gratuito | Wise Personal |

| Costo di attivazione della carta | 7€ |

| Canone mensile o annuale | Gratis |

| Commissioni sui prelievi in Italia | 2 Prelievi ATM o € 200 al mese gratis |

| Commissione per la ricarica o deposito | Gratis |

| Commissioni sul tasso di cambio | a partire da 0,43% |

| Commissioni sui prelievi all’estero | 2 Prelievi ATM o altra soglia monetaria |

| Commissioni sui pagamenti all’estero | Gratis se se detiene già la valuta |

| Altri servizi | Conto bancario multivaluta, interessi sulla liquidità depositata |

REVOLUT Standard

Analizziamo ora uno dei principali competitor di Wise: Revolut Standard.

Revolut Standard è un vero e proprio conto corrente completo di tutti i servizi finanziari: bonifici, pagamenti, ecc… Insieme a questo conto corrente ti viene fornita una carta di debito Revolut. La carta è gratuita ma viene applicata una piccola commissione variabile a seconda dell’indirizzo per coprire i costi di spedizione.

Come promesso, il conto Revolut Standard ha un canone annuale totalmente gratuito.

Con Revolut Standard hai 5 Prelievi ATM o € 200 al mese gratis. Se superi una di queste due soglie verrà applicata una commissione. Tale commissione è pari al 2% del prelievo, con un minimo di 1 € per prelievo. Per i prelievi in valuta estera si possono applicare anche delle commissioni sul tasso di cambio.

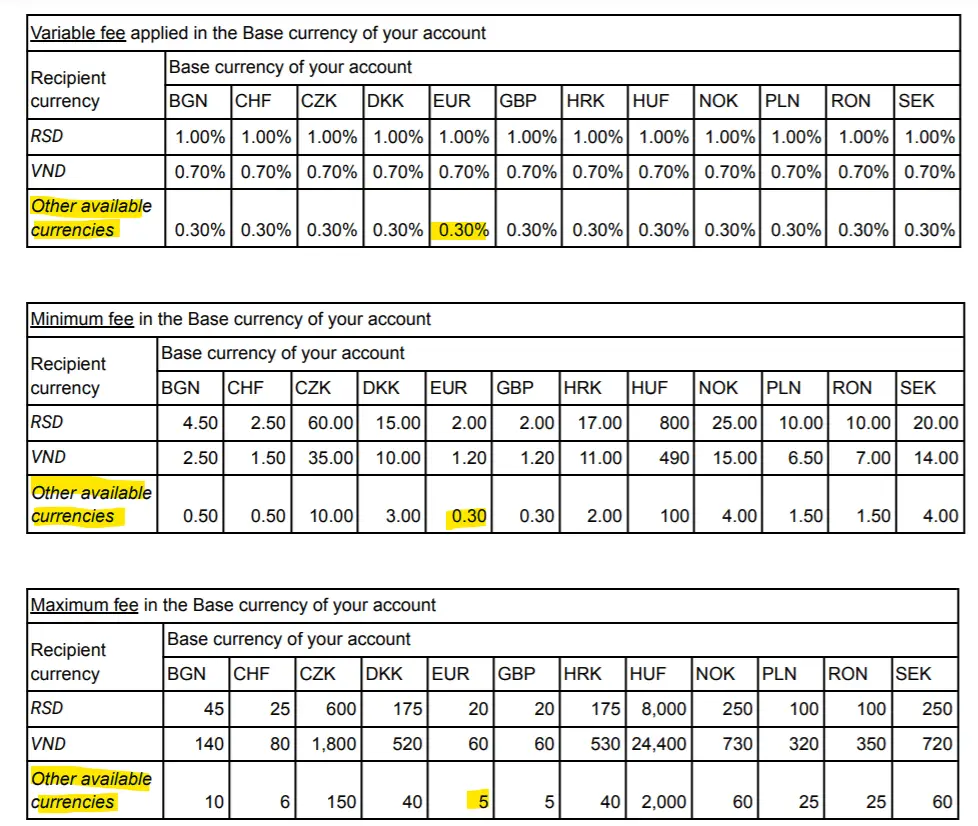

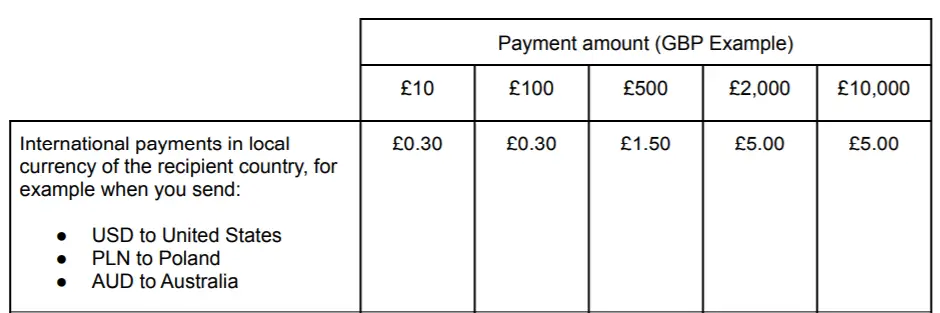

Per la gestione dei pagamenti e dei prelievi in valuta estera, Revolut ha messo a disposizione questo documento riassuntivo, in cui viene spiegato come calcolare le commissioni sul tasso di cambio.

Ti interesserà sapere che queste commissioni oscillano tra lo 0,3% delle principali monete mondiali e l’1%, per il cambio EUR/RSD. Per le principali valute, viene applicata una commissione minima di 30 centesimi, ed una commissione massima di 5€ per le spese più impegnative.

Se ancora non ti fosse chiaro ti riporto qui sotto un esempio delle commissioni sul cambio valuta per Revolut Standard.

| REVOLUT | |

| Tipo di carta | Carta di Debito |

| Nome servizio gratuito | Revolut Standard |

| Costo di attivazione della carta | Soli costi di spedizione |

| Canone mensile o annuale | Gratis |

| Commissioni sui prelievi in Italia | 5 Prelievi ATM o € 200 al mese gratis |

| Commissione per la ricarica o deposito | Gratis |

| Commissioni sul tasso di cambio | 0,3% sulle principali valute |

| Commissioni sui prelievi all’estero | Stesse condizioni che in Italia |

| Commissioni sui pagamenti all’estero | Come in Italia se euro, commissioni extra per estero |

| Altri servizi | Conto bancario UK in euro, Investimenti in azioni a criptovalute |

N26 Standard

Parliamo ora di N26 Standard. Come Revolut Standard, N26 è un vero e proprio conto. La carta legata al conto è dunque una carta di debito. Questa carta viene fornita in formato digitale, ma è possibile richiedere anche la carta fisica ad un costo di 10€ una tantum. Oltre a questo non ci sono altri costi fissi mensili o annui.

Per quanto riguarda i prelievi, hai a disposizione 3 prelievi gratuiti al mese in Italia ed in Europa. Dal quarto prelievo in poi dovrai pagare 2€ a prelievo. Al contrario potrebbero viene applicata una commissione del 1,7% sui prelievi extra-UE.

Ottime notizie invece per quanto riguarda i pagamenti che sono gratuiti ovunque ed in qualunque valuta. Anche per quanto riguarda il tasso di cambio, N26 non applica nessuna commissione, ma si affida al tasso di cambio applicato da Mastercard.

Di conseguenza N26 si candida come la migliore carta per i pagamenti in valuta estera.

| N26 | |

| Tipo di carta | Carta di Debito |

| Nome servizio gratuito | N26 Standard |

| Costo di attivazione della carta | 10€ |

| Canone mensile o annuale | Gratis |

| Commissioni sui prelievi in Italia | 3 prelievi gratuiti al mese |

| Commissione per la ricarica o deposito | Gratis |

| Commissioni sul tasso di cambio | Gratis |

| Commissioni sui prelievi all’estero | Gratis se euro; 1,7% per altre valute |

| Commissioni sui pagamenti all’estero | Gratis |

| Altri servizi | – |

HYPE Start

Hype Start è il principale concorrente di N26. Se volessimo riassumere le condizioni di Hype Start con una parola, questa sarebbe: “gratis”. Infatti è quasi tutto gratuito:

- Costo di attivazione della carta: Gratis

- Canone mensile o annuale: Gratis

- Commissioni sui prelievi in Italia: Gratis

- Commissione per la ricarica o deposito: Gratis

- Commissioni sui prelievi all’estero: Gratis

- Commissioni sui pagamenti all’estero: Gratis

Troppo bello per essere vero no? Beh quasi. Al di là di altre commissioni specifiche per cose come l’invio dell’estratto conto 2€ e dei bonifici veloci 2€, l’unica vera commissione realmente applicata da Hype Start è sul tasso di cambio: un bel 3%. Una vera seccatura considerato che il nostro obiettivo è trovare la miglior carta per viaggiare. Il 3% è veramente tanto, considerato che si deve anche sommare al tasso applicato dal circuito Mastercard. Inoltre viene adottato un processo di conversione piuttosto complesso. Ti riporto qui sotto la dicitura completa:

“Il cambio applicato è quello usato dal Circuito MasterCard alla data in cui le spese vengono negoziate dalla corrispondente estera. A questo cambio va aggiunta la maggiorazione del 3% su carta circuito MasterCard nei Paesi extra-U.M.E. Per le operazioni in valuta diversa da Euro, MasterCard applica una doppia conversione valutaria, prima in Dollari US e poi in Euro. Fanno eccezione le valute di seguito elencate, per le quali viene effettuata la conversione direttamente in Euro: Escudo di Capo Verde (CVE), Franco delle Comore (KMF), Corona Estone (EEK), Franco CFA BCEAO (XOF), Franco CFA BEAC (XAF), Franco CFP (XPF), Dollaro Australiano (AUD), Dollaro Canadese (CAD), Sterlina Inglese (GBP), Peso Messicano (MXN).”

Torniamo al nostro 3% di commissione sul cambio valuta. Pensa.. 30 euro di commissione ogni 1000€ di spesa. Non proprio noccioline. Ad ogni modo se vuoi utilizzare un conto unico e stai pianificando di viaggiare principalmente in Europa può avere senso. Se invece, come nel mio caso, devi andare in America, o in qualunque altra location in cui non viene usato l’Euro, allora forse Hype perde un po’ di senso.

| HYPE | |

| Tipo di carta | Carta di Debito |

| Nome servizio gratuito | Hype Start |

| Costo di attivazione della carta | Gratis |

| Canone mensile o annuale | Gratis |

| Commissioni sui prelievi in Italia | Gratis |

| Commissione per la ricarica o deposito | Gratis |

| Commissioni sul tasso di cambio | 3% per paesi Extra UE |

| Commissioni sui prelievi all’estero | Gratis |

| Commissioni sui pagamenti all’estero | Gratis |

| Altri servizi | Portafoglio Bitcoin, Fino a 2 fondi di investimento, Prestiti fino a 25.000€, Cashback online e in negozio |

CURVE Blue (Bonus)

Parliamo adesso di Curve Blue, una soluzione che definirei “bonus”. Le carte Curve in generale, inclusa la Curve Blue, sono delle carte particolari, perché non sono delle vere e proprie carte. O meglio, sono delle carte che si appoggiano ad altre carte, delle carte “portafoglio”. In altre parole dentro le carte Curve puoi caricare le informazioni delle tue altre carte e al momento del pagamento decidere a quale carta destinare la spesa.

Per esempio, sei in vacanza al mare, devi effettuare un pagamento ma sai che il massimale della tua carta principale è vicino? Puoi decidere di destinare automaticamente la spesa alla tua carta secondaria, anche se non ce l’hai con te.

Inoltre con la funzione “back in time” puoi spostare i pagamenti da una carta all’altra anche fino a 90 giorni dopo. Se per esempio hai un conto business e uno per la tua vita quotidiana e ti sei accorto di aver sbagliato carta, puoi andare a correggere il pagamento a posteriori.

Al di là del vantaggio legato al fatto che non devi più portarti dietro tutte le tue carte e del “back in time”, quali sono i vantaggi di usare Curve? Li vediamo subito.

Curve Blue è il servizio gratuito entry level di Curve. Il servizio è attivabile in maniera totalmente gratuita e non ha alcun canone annuo.

I prelievi sono totalmente gratuiti in Italia e all’estero fino a 200€ al mese. Solo nel weekend si applicano delle fee per il tasso di cambio.

Parlando di commissioni sul cambio, devi sapere che non viene applicata nessuna commissione fino a 500£. Oltre questa soglia verrà applicata una commissione minima fissa di 2£, o del 2% se la cifra supera i 100£.

In altre parole, quello che ti devi ricordare sul conto Curve Blue, se il tuo scopo è utilizzarla all’estero è che:

- 0% di commissione sulla spesa in oltre 150 valute estere, fino a £500 al mese, con una commissione di cambio del 2% in seguito

- I prelievi bancomat sono gratuiti fino a £ 200 al mese a rotazione, dopodiché verrà addebitato un addebito per prelievo di £ 2 o 2%, a seconda di quale sia maggiore.

Per quale ragione dovresti quindi scegliere Curve se vuoi andare all’estero?

Semplice. Facendo da intermediario tra il POS del commerciante o l’ATM e le tue carte, Curve può fare da “convertitore di valuta”.

Per esempio. Sei in America per 6 mesi e non vuoi perdere tempo a farti nessuna delle carte che ti ho presentato prima? Puoi farti la carta Curve e sfruttarla per convertire il pagamento o il prelievo da Dollari Americani a Euro. In questo modo sulla tua carta principale non verranno addebitati Dollari, ma Euro! e quindi non dovrai preoccuparti delle commissioni per il cambio!

| CURVE | |

| Tipo di carta | Carta “portafoglio” |

| Nome servizio gratuito | Curve Blue |

| Costo di attivazione della carta | Gratis |

| Canone mensile o annuale | Gratis |

| Commissioni sui prelievi in Italia | Gratis fino a 200£/mese, weekend esclusi |

| Commissione per la ricarica o deposito | Gratis |

| Commissioni sul tasso di cambio | Gratis fino a 500€/mese |

| Commissioni sui prelievi all’estero | Gratis fino a 200£/mese, weekend esclusi |

| Commissioni sui pagamenti all’estero | Gratis |

| Altri servizi | Cashback 1% |

Quale carta scegliere? [Opinione]

Riassumiamo bene tutte le caratteristiche delle migliori carte per viaggiare che ti ho presentato.

| WISE | REVOLUT | N26 | HYPE | CURVE | |

| Tipo di carta | Carta di Debito | Carta di Debito | Carta di Debito | Carta di Debito | Carta “portafoglio” |

| Nome servizio gratuito | Wise Personal | Revolut Standard | N26 Standard | Hype Start | Curve Blue |

| Costo di attivazione della carta | 7€ | Soli costi di spedizione (6,99€) | 10€ | Gratis | Gratis |

| Canone mensile o annuale | Gratis | Gratis | Gratis | Gratis | Gratis |

| Commissioni sui prelievi in Italia | 2 Prelievi ATM o € 200 al mese gratis | 5 Prelievi ATM o € 200 al mese gratis | 3 prelievi gratuiti al mese | Gratis | Gratis fino a 200£/mese, weekend esclusi |

| Commissione per la ricarica o deposito | Gratis | Gratis | Gratis | Gratis | Gratis |

| Commissioni sul tasso di cambio | a partire da 0,43% | 0,3% sulle principali valute | Gratis | 3% per paesi Extra UE | Gratis fino a 500€/mese |

| Commissioni sui prelievi all’estero | 0,3% sulle principali valute | Stesse condizioni che in Italia | Gratis se euro; 1,7% per altre valute | Gratis | Stesse condizioni che in Italia |

| Commissioni sui pagamenti all’estero | Gratis se se detiene già la valuta | Come in Italia se euro, commissioni extra per estero | Gratis | Gratis | Gratis |

| Altri servizi | Conto bancario multivaluta, interessi sulla liquidità depositata | Conto bancario, Investimenti in azioni a criptovalute | – | Portafoglio Bitcoin, Fino a 2 fondi di investimento, Prestiti fino a 25.000€, Cashback online e in negozio | Cashback 1% |

Come puoi vedere ogni carta ha le sue caratteristiche peculiari. Alcune carte sono più convenienti per un uso quotidiano come conto principale, altre sono più convenienti per prelevare all’estero, altre sono più convenienti per i pagamenti all’estero. Quindi la risposta alla domanda: “qual è la migliore carta per viaggiare?” la risposta è dipende dalle tue necessità.

Se hai bisogno di un carta che faccia tutto, probabilmente Hype è il compromesso migliore.

Se stai cercando la miglior carta per viaggiare, Revolut e N26 sono le migliori opzioni sul mercato visto che hanno commissioni sul cambio molto convenienti.

Revolut è particolarmente conveniente per i pagamenti, nonostante applichi una commissione fissa minima di 30cent per transazione in valuta straniera.

N26 è più conveniente rispetto a Revolut per i pagamenti di importi molto bassi visto che non ha una commissione fissa minima, e per i prelievi, visto che non ha limiti di importo (200€ per Revolut).

Wise infine è probabilmente la soluzione ideale se vuoi passare un periodo prolungato all’estero. Wise infatti è un vero e proprio conto multivaluta che permette di inviare, ricevere e conservare diverse valute contemporaneamente.

Se invece cerchi una soluzione “alternativa”, puoi provare Curve. Questa carta fa letteralmente da guscio a qualunque altra tua carta. Fa da intermediario tra il POS del pagamento, o l’ATM per il prelievo e la tua carta, ed eventualmente può convertire il pagamento dalla valuta straniera, alla tua valuta di riferimento. In questo modo, sulla tua carta sottostante il pagamento non risulterà in valuta straniera, ma in Euro! Quindi ti verranno applicate le condizioni standard della tua carta, e non quelle per le valute straniere!

Carte alternative

Oltre ai servizi menzionati, sul mercato sono disponibili molte altre carte potenzialmente candidabili come migliori carte per viaggiare. Tuttavia, in questo articolo ho deciso di concentrarmi solamente su quelle che ho valutato “migliori”.

Per completezza comunque riporto qui sotto altre valide alternative alle migliori carte per viaggiare analizzate in questo articolo:

- Carta You

- Viabuy

- Bunq

- Intesa Superflash

- Postepay Evolution

- Vivid Money

- Yap

Carte per andare in America, la mia strategia

Se stai per partire per l’America, questo paragrafo potrebbe essere particolarmente prezioso.

Sono stato 6 mesi in America, a San Francisco per la precisione. Visto che il costo della vita è molto alto, circa 4.000$ al mese, ho dovuto studiare una soluzione di pagamento in valuta straniera particolarmente efficiente di avere una strategia di pagamento in valuta straniera super efficiente.

Pensa che un solo 1% in più o in meno di commissioni vogliono dire circa 40€ in più o in meno al mese.

E questo per un misero 1%. Se la differenza è il 2% o il 3%, parliamo di centinaia di euro buttati in commissioni!

E l’unica differenza è la carta con cui pago.

Quindi, se te lo stessi ancora chiedendo… sì vale la pena investire un po’ di tempo per trovare la carta migliore per te.

Il setup che ho utilizzato per gestire la mia esperienza di 6 mesi in America è stata:

Wise è stato il mio conto ufficiale americano. Quello che utilizzavo quotidianamente per pagare sia nei negozi che sui qualunque sito online.

Revolut era il mio conto di backup, nel caso Wise avesse avuto dei problemi. E’ gratuito quindi non vedo perchè correre il rischio di rimanere senza un sistema di pagamento conveniente.

Sfortunatamente però per operazioni particolari, come affittare un’auto, è necessaria una carta di credito di una banca fisica. Le società di noleggio infatti non accettano carte di conti “digitali”. Quindi ti consiglio comunque di avere sempre una carta di credito di una banca fisica.

Infine, ho utilizzato Curve come carta di pagamento quotidiana. Mi ha permesso di avere tutte le mie carte sempre a portata di mano, portandomi dietro una sola carta fisica. Inoltre avrebbe svolto anche la funzione di carta di emergenza nel caso avessi smarrito una delle altre carte fisiche.

Se questa analisi ti è sta utile, ti consiglio di iscriverti alla newsletter periodica di Investimi in cui potrai ricevere il riassunto dei migliori articoli pubblicati qui sul blog, oltre che altre informazioni riservate agli iscritti!

Risorse

Carte alternative

Oltre ai servizi menzionati, sul mercato sono disponibili molte altre carte potenzialmente candidabili come migliori carte per viaggiare. Tuttavia, in questo articolo ho deciso di concentrarmi solamente su quelle che ho valutato “migliori”.

Per completezza comunque riporto qui sotto altre valide alternative alle migliori carte per viaggiare analizzate in questo articolo:

- Carta You

- Viabuy

- Bunq

- Intesa Superflash

- Postepay Evolution

- Vivid Money

- Yap

Documenti di riferimento

REVOLUT

https://www.revolut.com/en-IT/legal/standard-fees

https://www.revolut.com/it-IT/legal/fees/

https://assets.revolut.com/legal/terms/Revolut_Payments_UAB_FID_14_August_2021_ENG.pdf

N26

HYPE

https://api.hype.it/SSRDocumentDisplayer?dtdPG=B23_HYP&dtdPE=1

CURVE