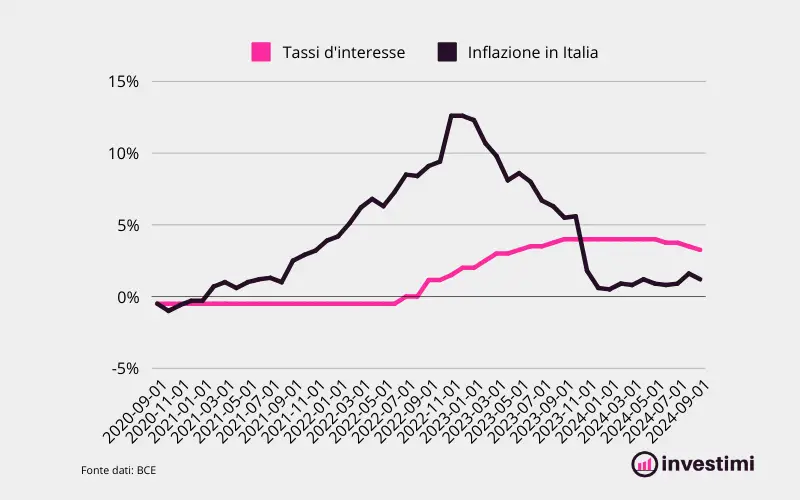

Il 17 Ottobre la Banca Centrale Europea ha annunciato un taglio dei tassi di interesse di 25 punti base. Con i tagli di maggio, agosto, settembre e il nuovo taglio di ottobre, i tassi di interesse si assestano al 3,25%.

Come probabilmente già sai, quando la Banca Centrale Europea (BCE) aumenta o abbassa i tassi di interesse per gestire l’inflazione si scombina un po’ tutto il sistema economico e finanziario (dopotutto è proprio quello l’obiettivo!).

I cambiamenti che più impattano la tua vita quotidiana sono:

- si alza o si abbassa il tasso di interesse su mutui e prestiti

- si alza o si abbassa il rendimento delle obbligazioni

In questa analisi ci concentriamo sugli effetti sul rendimento delle obbligazioni dato che sono il motore che anima gli ETF obbligazionari.

Vediamo quindi quali sono gli effetti dei tagli dei tassi d’interesse sui tuoi ETF obbligazionari.

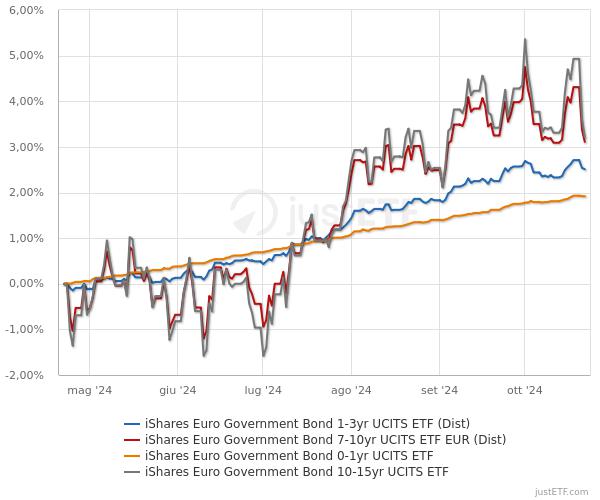

ETF a Brevissima Scadenza (0-1 anni)

Gli ETF obbligazionari a brevissima scadenza sono fondi obbligazionari che investono in obbligazioni con una scadenza inferiore a 1 anno. Essendo la scadenza molto prossima, il valore di queste obbligazioni rimane pressoché invariato al calare (o all’aumentare) di tassi.

L’effetto più visibile però è la riduzione del rendimento dell’ETF. Le obbligazioni che entrano nel paniere dell’ETF infatti avranno inevitabilmente un rendimento medio inferiore rispetto a quello offerto prima del taglio dei tassi.

ETF a Breve Scadenza (1-3 anni)

Gli ETF a breve scadenza includono solitamente nel loro paniere obbligazioni con scadenze comprese tra 1 e 3 anni.

Avendo una scadenza media leggermente più lunga rispetto a quelli a brevissima scadenza questi ETF beneficiano maggiormente dal calo dei tassi. Questo perché col calo dei tassi le obbligazioni esistenti diventano più attraenti rispetto a quelle di nuova emissione con rendimento inferiore.

Ora che abbiamo visto cosa accade ai tuoi ETF obbligazionari a breve scadenza in caso di tassi in calo, andiamo a vedere cosa accade nel caso di ETF obbligazionari a lunga scadenza. (Saltiamo la scadenza media perché, per ovvie ragioni, rappresenta una casistica intermedia tra le due.)

ETF a Lunga Scadenza (oltre i 10 anni)

Gli ETF a lunga scadenza investono in obbligazioni con scadenza superiore a 10 anni. Vista la lunga scadenza questi ETF sono molto sensibili al taglio dei tassi.

Il calo dei tassi di interesse infatti rende le obbligazioni esistenti molto più attraenti per gli investitori rispetto alle nuove emissioni con rendimento più basso. Questo spinge in alto i rendimenti degli ETF obbligazionari a lunga scadenza.

Attenzione però, così come il calo dei tassi determina generalmente un aumento dei rendimenti di questi ETF, un eventuale aumento dei tassi può portare anche a delle perdite.

Lo hanno imparato a loro spese coloro che avevano in portafoglio ETF obbligazionari a lunga scadenza durante il periodo 2021-2022, anni in cui i tassi di interesse sono cresciuti a velocità record, facendo crollare il valore delle obbligazioni esistenti.

ETF Monetari

Per il momento ci siamo concentrati sull’impatto del taglio dei tassi d’interesse sugli ETF obbligazionari, ma non dobbiamo dimenticare che gli strumenti direttamente impattati da questi cambiamenti sono gli ETF monetari.

Gli ETF monetari infatti possono investire in obbligazioni a brevissima scadenza, ma anche in strumenti del mercato monetario (da qui il nome), come depositi bancari, pronti contro termine e certificati di deposito.

Questi strumenti sono impattati in maniera pressoché diretta e immediata dal calo dei tassi d’interesse. Di conseguenza, quando i tassi di interesse vengono tagliati anche i rendimenti degli ETF monetari calano.

Questo non vuol dire che gli ETF monetari avranno un rendimento negativo (a meno che i rendimenti non siano negativi, come è successo nel decennio 2010-2020), vuol dire che il rendimento cala: se prima del taglio i rendimenti “attesi” dell’ETF monetario erano del 4%, dopo un taglio di 50 punti base il rendimento “atteso” si abbassa al 3,5%.

ETF obbligazionari e tassi d’interesse – Conclusione

Come abbiamo visto gli ETF obbligazionari a breve scadenza sono praticamente insensibili al cambio dei tassi. L’effetto più importante infatti è l’abbassamento del rendimento dovuto all’abbassamento dei rendimenti delle obbligazioni di nuova emissione. Quindi questi ETF non beneficiano molto del taglio dei tassi d’interesse, anzi.

Questo vale ancora di più per gli ETF monetari, in cui il rendimento del sottostante è spesso ancorato in maniera diretta ai tassi d’interesse.

Al contrario gli ETF che investono in ETF a lunga scadenza hanno un comportamento pressoché opposto. L’abbassamento dei tassi d’interesse rende le nuove obbligazioni meno attraenti rispetto a quelle preesistenti e quindi fa aumentare il valore degli ETF obbligazionari a lunga scadenza.

Cosa dovrebbero fare dunque gli investitori? In un periodo di continui tagli ai tassi di interesse valutare la duration del ETF obbligazionario in cui investire diventa di importanza fondamentale.

Il problema? Tutti i professionisti conoscono già queste dinamiche e quindi il mercato sconta già le aspettative future sull’andamento dei tassi d’interesse. Di conseguenza è difficile speculare su questi andamenti. Ai piccoli investitori non resta che concentrarsi sugli unici pasti gratis: la diversificazione e la pianificazione finanziaria!

In altre parole, si tratta di creare un portafoglio d’investimento su misura per le proprie necessità e per i propri obiettivi d’investimento. Come fare? Leggi la nostra guida: