Spendiamo circa 2.000 ore all’anno al lavoro per guadagnare soldi e poi quasi zero per pianificare come spendere i soldi in maniera sensata. Ti sembra una cosa ragionevole?

La pianificazione finanziaria dovrebbe essere il nostro pane quotidiano vista la fatica ed il sudore che spendiamo per guadagnare questi benedetti soldi. Ovvio non deve diventare una mania, ma neanche “quella cosa che fanno gli spilorci”.

Gestire i propri soldi in maniera oculata è una cosa intelligente che fa del bene a te, a chi ti sta intorno e anche alla comunità!

Vediamo quindi cos’è questa benedetta pianificazione finanziaria e come fare una pianificazione finanziaria degna di questo nome.

Iniziamo dalle basi: cos’è la pianificazione finanziaria?

Cos’è la pianificazione finanziaria

Per pianificazione finanziaria si intende il processo di:

- valutazione e definizione degli obiettivi

- gestione delle risorse finanziarie di un individuo, di una famiglia o di un’organizzazione

In termini pratici fare pianificazione finanziaria significa creare una guida dettagliata per raggiungere i propri obiettivi finanziari.

La pianificazione finanziaria presuppone:

- L’analisi dell’attuale situazione finanziaria

- La definizione degli obiettivi finanziari presenti e futuri

- La definizione delle strategie finanziarie e fiscali necessarie per raggiungere gli obiettivi

Ora che abbiamo visto cosa vuol dire pianificazione finanziaria, possiamo scendere più nel dettaglio e vedere come fare un piano finanziario personale step by step.

Nella pratica, quali sono le fasi per la creazione di un piano finanziario?

Il processo di pianificazione finanziaria è suddiviso in 7 fasi, ciascuna delle quali contribuisce a creare un quadro completo delle tue finanze e a sviluppare un piano personalizzato per raggiungere i tuoi obiettivi finanziari.

Fase 1: raccolta delle informazioni

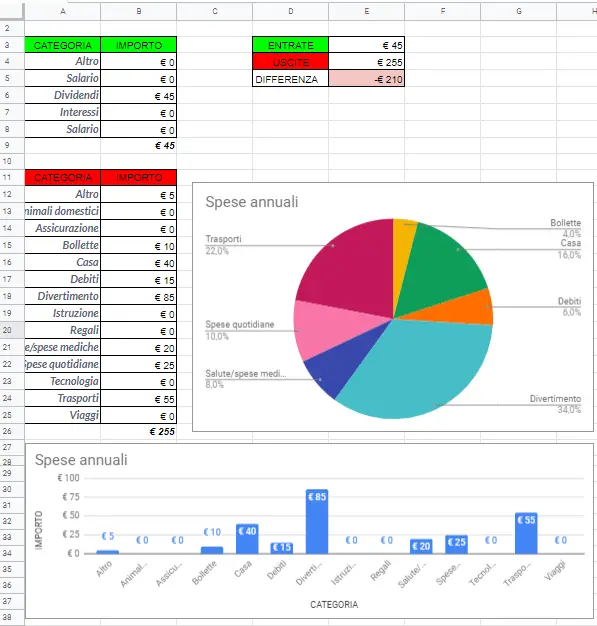

Raccogli dettagli completi sulla tua situazione finanziaria, inclusi reddito, spese, risparmi, investimenti, debiti, assicurazioni e altre informazioni finanziarie rilevanti.

Fase 2: definizione degli obiettivi finanziari

Identifica obiettivi finanziari chiari e realistici come: pensione, istruzione dei figli, acquisto di una casa o la creazione di un fondo di emergenza.

Fase 3: analisi finanziaria

Valuta la tua situazione finanziaria attuale. Esamina il tuo bilancio, il patrimonio netto, i flussi di cassa e gli investimenti esistenti.

Fase 4: creazione delle singole strategie:

Crea una strategia specifica per raggiungere ogni singolo obiettivi. Queste strategie possono includere: risparmi, investimenti, riduzione del debito, pianificazione fiscale e protezione finanziaria.

Fase 5: aggregazione delle strategie e creazione del piano definitivo

Sviluppa un piano finanziario dettagliato che delinei le azioni specifiche da intraprendere per ciascun obiettivo di investimento. Assicurati che il piano sia realistico e fattibile.

Fase 7: passa alla pratica

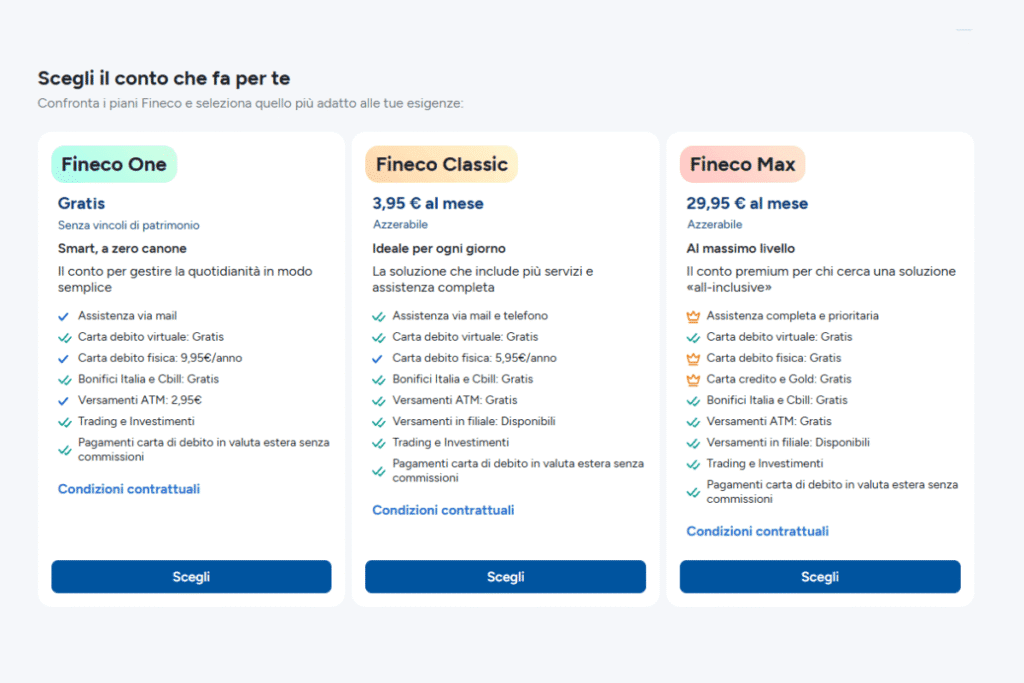

Passa dalla teoria alla pratica! Metti in atto le azioni pianificate. Queste azioni potrebbero includere attività come l’apertura di nuovi conti, conti titoli con broker d’investimento o altre transazioni finanziarie.

Fase 8: monitora le performance

Tieni sotto controllo i progressi rispetto al piano. Monitora i tuoi investimenti, il bilancio, le spese e altri aspetti finanziari per verificare se stai raggiungendo i tuoi obiettivi.

Fase 9: aggiorna il piano finanziario

Ogni tot, diciamo almeno 1-2 volte l’anno, o prima in caso di cambiamenti importanti, aggiorna il tuo piano finanziario e riadattalo alla situazione attuale.

Purtroppo l’Italia è tra i peggiori Paesi al mondo per livello di competenze finanziarie. Quindi questi processi, apparentemente semplici, richiedono spesso di sviluppare nuove competenze. Con centinaia di articoli di approfondimento, guide e calcolatori, Investimi può aiutarti a sviluppare le competenze finanziarie minime per riuscire a creare il tuo piano finanziario in autonomia, senza doverti affidare a sconosciuti.

Queste competenze possono tornarti utili anche se stai pensando di rivolgerti ad un professionista per aiutarti nella tua pianificazione finanziaria.

Esistono infatti una serie di professionisti, che possono aiutarti in una o più fasi della pianificazione finanziaria.

Tuttavia, l’educazione finanziaria rimane comunque il modo migliore per assicurarsi che questi professionisti stiano agendo con trasparenza e nel tuo interesse.

Come vedremo tra pochissimo infatti, alcune delle figure che la cultura popolare identifica come dei punti di riferimento per la pianificazione finanziaria, non sempre agiscono nel nostro pieno interesse. Anzi, spesso sono mossi da interessi poco trasparenti.

Andiamo ad approfondire questa questione.

Chi mi può aiutare a fare pianificazione finanziaria?

Innanzitutto, è bene ribadire che una pianificazione finanziaria di base è alla portata di tutti e quindi chiunque dovrebbe muovere i primi passi in autonomia. (Rinnovo l’invito a scoprire le risorse gratuite di Investimi.

Tuttavia, per le questioni più avanzate, come la gestione degli investimenti, la fiscalità e la previdenza pensionistica può aver senso affidarsi ad uno specialista.

Penso quindi che sia interessante andare a vedere quali sono le diverse figure professionali che possono aiutarti a realizzare un piano finanziario personale.

La prima figura che vediamo sono i consulenti finanziari. I consulenti finanziari sono senza ombra di dubbio la figura più indicata per fare una pianificazione finanziaria.

I consulenti finanziari sono di due tipi:

- consulenti finanziari indipendenti

- consulenti bancari

- consulenti finanziari abilitati all’offerta fuori sede (anch’essi affiliati in qualche modo ad una banca)

Quale è la differenza tra consulenti finanziari indipendenti e “non indipendenti”?

I consulenti finanziari indipendenti o autonomi sono liberi professionisti che lavorano da soli o in associazione, attraverso le Società di Consulenza Finanziaria (SCF). I consulenti finanziari indipendenti non possono ricevere nessuna forma di compenso da nessuno, se non dal cliente.

Al contrario, i consulenti finanziari abilitati all’offerta fuori sede ed i consulenti bancari (una volta conosciuti come promotori finanziari), possono ricevere commissioni sia dal cliente (anche se spesso la consulenza è gratuita), che dalla banca a cui sono affiliati, ma anche da società terze, che riconoscono una commissione per la vendita di uno specifico prodotto.

Questo fa sì che la consulenza dei consulenti finanziari fuori sede e bancario sia potenzialmente esposta al rischio di conflitti d’interesse.

Se un consulente guadagna di più vendendo un prodotto piuttosto che un altro, è naturale che sarà portato a consigliare maggiormente quello per cui guadagna di più.

Questo non vuol dire che tutti i consigli dei consulenti bancari siano guidati da meri interessi economici. E’ ragionevole pensare però, che anche se inconsciamente, in piccola parte influisce sull’esito di una consulenza.

Oltre ai consulenti finanziari, ci sono altre figure che possono supportarti nella stesura di un piano finanziario: avvocati, commercialisti, esperti fiscali, notai ecc.. sono tutte figure che possono aiutarti a comprendere meglio il funzionamento di dinamiche specifiche sui singoli settori di competenza.

In ogni caso, il punto di partenza rimane sempre e comunque la tua educazione. Per due ragioni.

Numero 1: per comunicare in maniera efficace con queste figure. Quante volte ti è capitato di parlare con un avvocato ed un commercialista e di renderti conto che non conoscendo i concetti di base e la terminologia specifica non riuscivi a comunicare efficacemente?

Numero 2: nessuno avrà mai a cuore i tuoi obiettivi quanto te. Quante volte ti capita di avere a che fare con professionisti che ti offrono la soluzione o la risposta standardizzata giusto perché è più facile e rapida per loro da gestire?

Se non sarai tu a spronare queste figure ad aiutarti a trovare la soluzione migliore e non la più rapida al tuo problema, nessuno lo farà.

Se vuoi migliorare le tue competenze finanziarie rapidamente e gratis, puoi iniziare da qui.