Ti sei perso le parti precedenti? Parti da QUI.

Tasse Tasse e ancora TASSE.

Una cosa è certa, alla fine di tutto, di tasse ne avrete pagate un sacco.

Questo in questo articolo andremo ad analizzare la tassazione dovuta nel momento in cui vogliamo finalmente goderci i soldi che abbiamo lasciato da parte per anni e anni.

Tassazione fondo pensione

Eh pensavate di scamparla? Di investire i vostri 1000€ senza doverci mai pagare le tasse? Trascurando le tasse sui rendimenti del 20%, l’imposta di bollo, le commissioni di gestione e sull’overperformance

non avete ancora pagato le vere tasse, quelle dovute sui 1.000€ iniziali

che lo stato vi ha permesso di investire pre-tax.

In questo caso ci sono molteplici scenari:

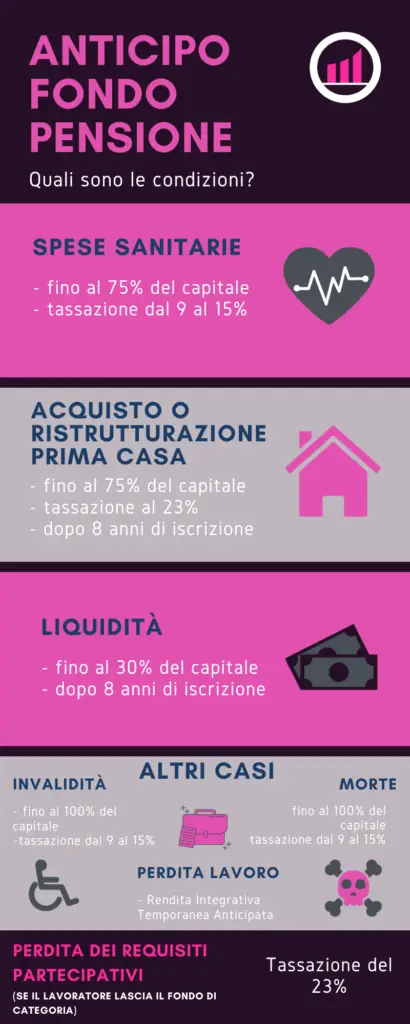

- Uscite dal fondo pensione per perdita dei requisiti

- Chiedete un anticipo per acquisto prima casa, per perdita del lavoro

- Chiedete un anticipo per spese mediche

- Morite

Visto che il nostro scopo è accrescere il nostro capitale assumiamo una ritenuta del 23% (da applicare solamente ai 1000 euro iniziali, visto che i rendimenti sono già stati tassati). Tuttavia sappiate che se porterete il capitale fino alla pensione potete raggiungere una tassazione fino al 9%.

Tassazione ETF

Per quanto riguarda la tassazione sugli ETF ho fatto un paio di articoli specifici sull’argomento quindi se sei interessato ad approfondire ti consiglio di leggerli.

- Quanto si paga di tasse sugli investimenti finanziari?

- Doppia o Tripla Tassazione sui dividendi di azioni ed ETF?

- Se invece sei un furbacchione e vuoi conoscere semplicemente la risposta, la ritenuta è pari al 26% della plusvalenza.

Analisi e prime conclusioni

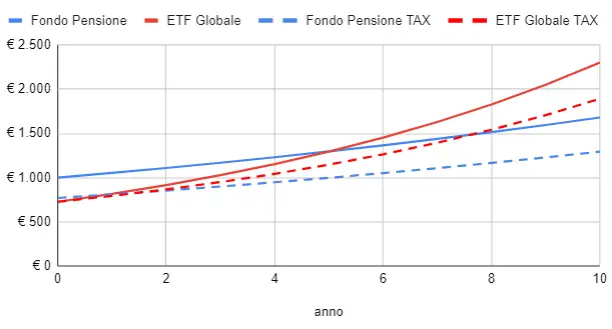

Come per ogni articolo di questa mini serie andiamo ad analizzare come queste tasse vadano ad impattare sulle performance del fondo pensione e dell’ETF globale.

Le linee continue rappresentano il valore del portafoglio senza considerare le imposte dovute alla vendita dello strumento. Al contrario quelle tratteggiate rappresentano il valore netto del portafoglio nel momento in cui andassimo a vendere (che è ciò che ci interessa se vogliamo finalmente spendere questi benedetti soldi). Come possiamo vedere le due linee si sovrappongono praticamente immediatamente, essendo che, nel mio caso specifico, la tassazione del 23% associata alla chiusura del fondo pensione è molto prossima al 27% dell’aliquota assunta come tassazione pre-investimento. Di conseguenza il piccolo gap iniziale nel montante viene chiuso pressoché immediatamente dai guadagni maggiori generati dall’ETF, che da quel punto in poi diventa nettamente più conveniente.

Fondo Pensione e ETF globale: tasse – Conclusioni

Viste le assunzioni fatte, nonostante il fondo pensione abbia notevoli vantaggi fiscali, i bassi rendimenti che ha garantito in passato hanno determinato una chiara underpeformance rispetto ad un ETF globale. ETF globale che, al contrario, nonostante non goda di politiche fiscali agevolate, grazie a rendimenti molto maggiori si è dimostrato uno strumento molto più efficiente per aumentare il capitale.

Ma non è finita…..Nel prossimo articolo vedremo in quali casi utilizzare il fondo pensione può essere in realtà conveniente.

Se il periodo di investimento è molto breve infatti i vantaggi fiscali associati al fondo pensione possono diventare molto interessanti.

In particolare se sei una persona con reddito molto molto alto, il fondo pensione ti permette di ridurre il tuo imponibile fiscale, e “di non pagare” perciò le tasse sulla parte di reddito più tassata.

Sfortunatamente questo vale solo per un massimo di 5165€, che se sei uno che guadagna tanto potrebbero essere bruscolini. Ad ogni modo pagare meno tasse fa sempre comodo!

Non voglio però anticiparti troppo….

Ci vediamo nella Parte 4 per approfondire la questione!