Dal crollo di marzo 2020 i mercati emergenti sembrano inarrestabili. È innegabile infatti che molti paesi appartenenti alla lista dei mercati emergenti hanno saputo gestire la pandemia molto meglio dei paesi sviluppati, creando un vantaggio competitivo per la ripresa.

È sufficiente questo a giustificare una grande esposizione ai mercati emergenti?

Lo scopriamo in questo articolo!

Se ti interessano questi temi, assicurati di essere iscritto alla newsletter! Su Investimi si parla un sacco di PAC, ETF, asset allocation e come migliorare l’efficienza fiscale. Quindi se non vuoi perderti nessun aggiornamento (e la possibilità di accedere alle risorse gratuite) iscriviti, è Gratis🥂

Ora che ti sei iscritto possiamo procedere.

Prima di tutto assicuriamoci di avere le idee chiare su:

- quali sono i paesi sviluppati

- quali sono i paesi emergenti

- come viene fatta la distinzione tra paesi sviluppati e paesi emergenti (perché la Cina è emergente e la Spagna è sviluppata? Chi lo decide?)

Se sei sicuro di aver ben chiaro questi argomenti, salta pure alle sezioni successive in cui c’è l’analisi vera e propria.

Una volta affrontati questi argomenti andremo a vedere le performance storiche di mercati emergenti e sviluppati a breve, medio, e lungo termine.

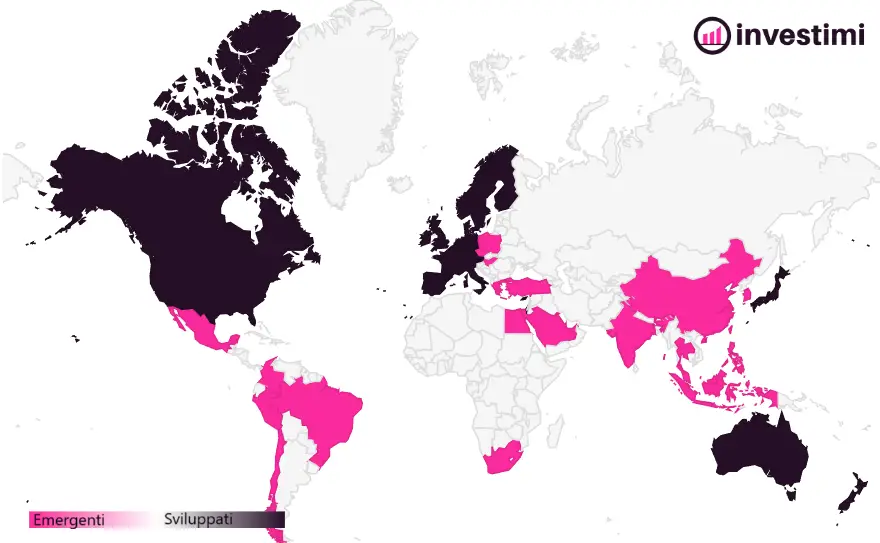

Quali sono i mercati sviluppati (Developed Markets)

Come al solito prima di iniziare a versare anche solo 1 euro è bene essere sicuri di aver ben compreso ciò in cui stiamo investendo.

Quali sono i paesi sviluppati e cosa li distingue dai paesi emergenti?

Indice MSCI World

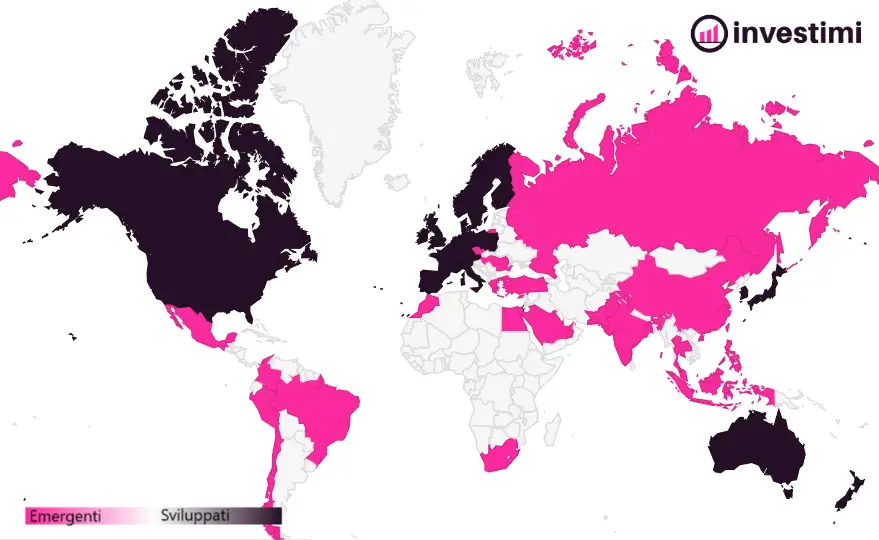

Ecco qui la lista di tutti i paesi sviluppati secondo l’indice MSCI Developed Markets, conosciuto anche come MSCI World:

Canada, USA, Austria, Italia, Belgio, Paesi Bassi, Danimarca, Finlandia, Francia,Germania, Irlanda, Norvegia, Portogallo, Spagna, Svezia, Svizzera, Regno Unito, Israele, Australia, Hong Kong, Giappone, Nuova Zelanda, Singapore.

L’indice MSCI World è l’indice più utilizzato per valutare l’andamento dei mercati sviluppati.

L’indice MSCI infatti ha lo scopo di valutare l’andamento delle società ad alta e media capitalizzazione in 23 paesi dei mercati sviluppati.

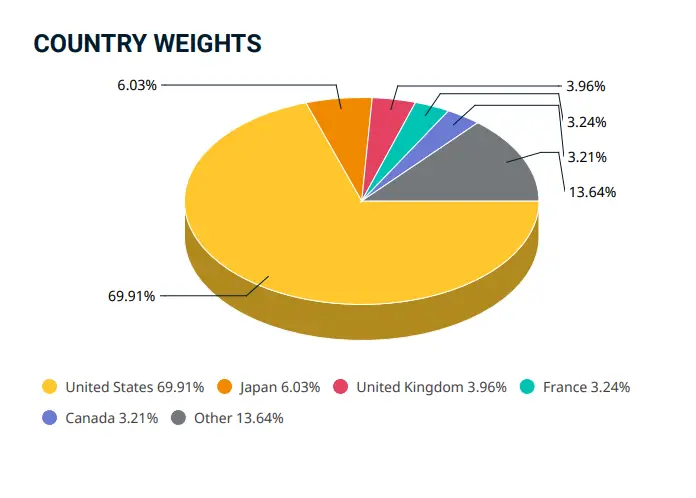

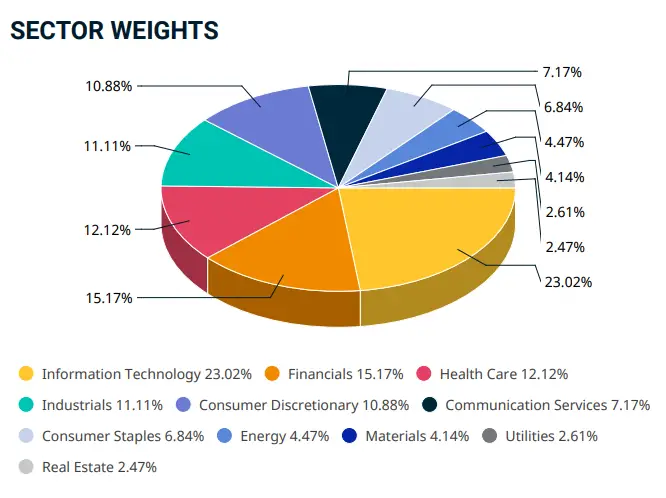

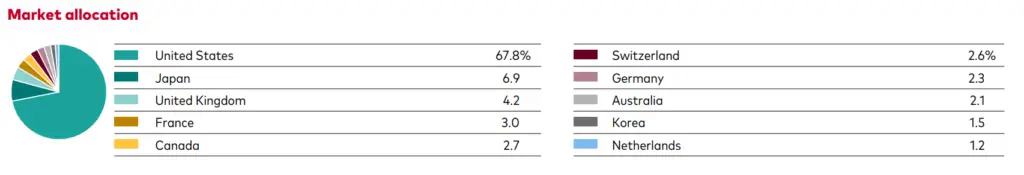

Giusto per farci un’idea di come è composto, andiamo a vedere il peso che ha nell’indice ciascuna nazione e ciascun settore.

Come puoi vedere la composizione attuale dell’indice è molto sbilanciata verso l’IT, che conta per più di un quinto dell’indice, il settore finanziario e dell’Health care.

Se guardiamo alla distribuzione geografica invece possiamo notare che c’è una dominanza incontrastata degli USA, che costituisce più del 65% dell’indice.

Non stupisce quindi che le prime 10 aziende presenti nell’indice sono:

| AZIENDA | PESO |

| APPLE INC | 5,06% |

| MICROSOFT CORP | 4,50% |

| AMAZON.COM INC | 2,31% |

| NVIDIA CORP | 1,90% |

| ALPHABET INC A | 1,39% |

| META PLATFORMS INC A | 1,26% |

| ALPHABET INC C | 1,25% |

| TESLA INC | 1,08% |

| UNITEDHEALTH GRP. INC | 0,94% |

| ELI LILLY & CO | 0,84% |

| TOT | 20,53% |

Tutte società americane, moltissime nel settore Tech.

C’è da dire però che moltissime di queste società hanno sede legale in America, ma di fatto lavorano in tutto il mondo.

Quindi nonostante sulla carta ci sia uno sbilanciamento netto sugli Stati Uniti, nella realtà questo è vero solo in parte.

Nonostante l’indice MSCI world sia decisamente il più utilizzato, esistono anche altri indici che tengono traccia dell’andamento del mercato globale dei paesi sviluppati.

Il competitor più famoso è il FTSE Developed Index.

FTSE Developed Index

Il FTSE Developed Index ha come obiettivo replicare i più grandi titoli azionari dei mercati sviluppati di tutto il mondo.

I paesi sviluppati secondo l’indice FTSE Developed sono:

Canada, USA, Austria, Belgio, Danimarca, Finlandia, Francia, Germania, Irlanda, Lussemburgo, Norvegia, Paesi Bassi, Polonia, Portogallo, Spagna, Svezia, Svizzera, Regno Unito, Israele, Australia, Hong Kong, Giappone, Nuova Zelanda, Singapore Corea del Sud.

Se ti stessi chiedendo cosa cambia rispetto a prima te lo dico subito.

La differenza tra MSCI World e il FTSE Developed Index è:

- il FTSE include Lussemburgo e Corea del Sud che non ci sono nell’MSCI

- l’MSCI include l’ Italia, il FTSE no (grazie MSCI che credi in noi! 🍕)

In ogni caso mi aspetto che queste differenze non avranno un grande impatto sulla performance generale dell’indice.

Infatti se andiamo a guardare il peso che ciascun paese ha all’interno dell’indice possiamo notare che non ci sono grandi differenze rispetto all’indice MSCI.

La differenza più importante tra MSCI World e FTSE Developed a livello di allocazione geografica è quella che riguarda il peso degli Stati Uniti, che passa dal 66% al 63% e la presenza della Corea, con un 2%.

Quindi possiamo dire che l’indice FTSE è geograficamente più diversificato rispetto all’indice MSCI.

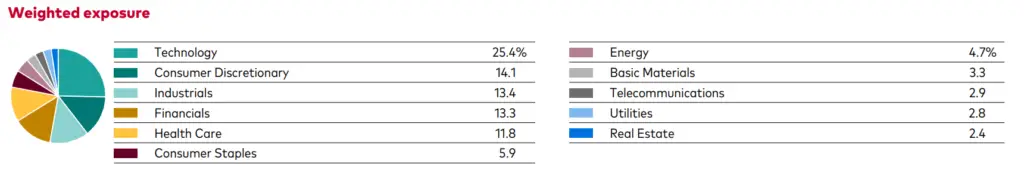

Andiamo a scoprire cosa cambia a livello settoriale.

Come possiamo vedere anche a livello settoriale non ci sono troppe differenze rispetto al MSCI world se non per qualche punto percentuale tra i vari settori.

Andiamo a vedere le aziende principali che compongono l’indice.

| AZIENDA | PESO |

| APPLE INC | 4,65% |

| MICROSOFT CORP | 4,59% |

| AMAZON.COM INC | 2,19% |

| NVIDIA CORP | 1,77% |

| ALPHABET INC A | 1,34% |

| META PLATFORMS INC A | 1,22% |

| ALPHABET INC C | 1,16% |

| TESLA INC | 1,01% |

| UNITEDHEALTH GRP. INC | 0,91% |

| ELI LILLY & CO | 0,86% |

| TOT | 19,70% |

Anche in questo caso i termini principali sono molto molto simili. Anche se possiamo notare un trend generale. Ogni singola azienda ha un peso minore nel caso del FTSE Developed rispetto al MSCI World, quindi è ragionevole concludere che il FTSE Developed Index è più diversificato rispetto al MSCI World.

Quale dei due indici è il migliore?

Lo scopriremo dopo nell’analisi!

Quali sono i Mercati Emergenti (Emerging Markets)

Abbiamo visto che MSCI e FTSE hanno due concetti simili ma diversi di Mercati sviluppati.

Lo stesso vale anche per i Mercati Emergenti.

Infatti anche in questo caso distinguiamo l’indice MSCI Emerging Markets Index e il FTSE Emerging Index.

MSCI Emerging Markets

La lista dei paesi che sono nell’ MSCI Emerging Markets Index include:

Argentina, Brasile, Cile, Cina, Colombia, Repubblica Ceca, Egitto, Grecia, Ungheria, India,Indonesia, Kuwait, Malesia, Messico, Pakistan, Perù, Filippine, Polonia, Qatar, Russia, Arabia Saudita, Sud Africa, Taiwan, Thailandia, Turchia, Emirati Arabi Uniti e Corea del Sud.

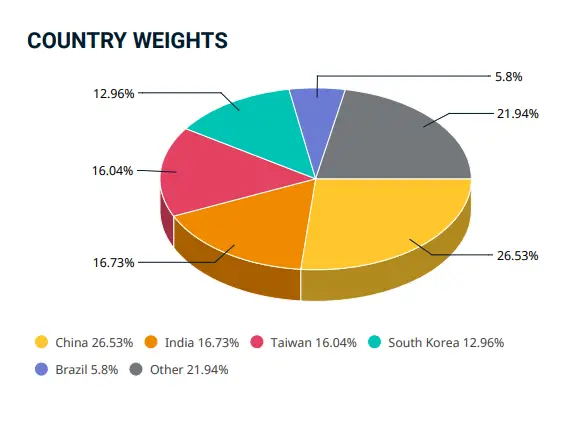

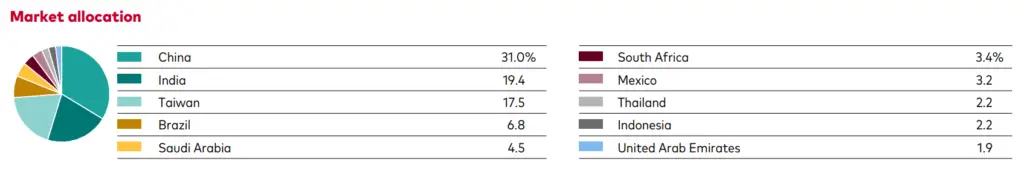

Similarmente a quanto accade per l’MSCI World, anche l’MSCI Emerging Markets è concentrato su un singolo paese, in questo caso la Cina, che costituisce oltre il 40% dell’indice.

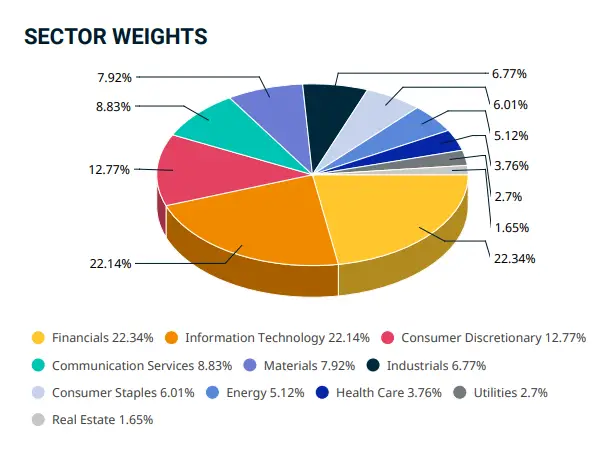

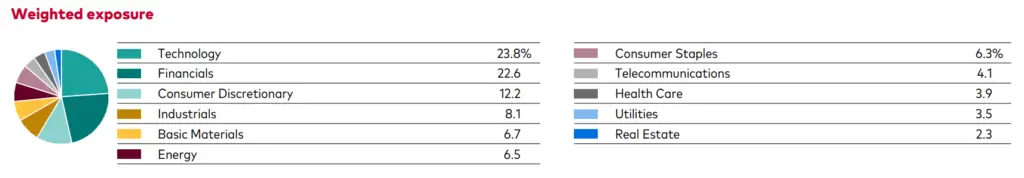

Per quanto riguarda la distribuzione settoriale invece possiamo vedere che l’ IT, i Beni Voluttuari ed il settore Finanziario si spartiscono ben oltre il 65% dell’indice con quasi il 20% ciascuno.

Quindi da questo punto di vista l’MSCI Emerging Markets è più concentrato rispetto al MSCI World.

FTSE Emerging Index

Andiamo a vedere come si compone invece il FTSE Emerging Index.

La differenza MSCI Emerging Markets e FTSE Emerging Index sta nell’assenza della Corea del Sud.

Infatti per la classificazione MSCI la Corea fa parte dei Paesi sviluppati mentre per quella FTSE fa parte dei Mercati Emergenti.

Quindi stai attento a combinare ETF o fondi indicizzati MSCI e FTSE World e Emergergenti. Potresti finire per esporti eccessivamente o non esporti affatto alla Corea del Sud.

Magari alla fine la differenza è minima ma è una cosa che potresti voler considerare. L’importante è essere consci di quello che si sta facendo!

Chiudiamo la questione mercati emergenti andando a vedere i settori del FTSE Emerging Index.

La distribuzione tra i vari settori è molto simile a quella del MSCI Emerging Markets Index. L’unica differenza sta nel fatto che FTSE non riconosce il settore del Communication Services. Perciò la percentuale che nel MSCI appartiene a questo settore è ridistribuita sugli altri settori tecnologici.

Ma parliamoci chiaro, la sostanza non cambia.

Cosa distingue mercati sviluppati e mercati emergenti?

Sembrerà strano ma non c’è nessun metodo “scientifico” per stabilire se un paese è sviluppato o emergente.

Per esempio nel caso del FTSE il passaggio da sviluppato a emergente è valutato confrontandosi con investitori istituzionali internazionali e con la governance dei singoli paesi. (ref.FTSERussel)

Nel caso di MSCI invece vengono valutati 3 parametri:

- Sviluppo economico: considera la sostenibilità dello sviluppo economico

- Requisiti di dimensione e liquidità: determina quei titoli che soddisfano i requisiti minimi di investibilità degli indici MSCI Global Standard

- Criteri di accessibilità al mercato: valuta le esperienze di investimento degli investitori istituzionali internazionali in un determinato mercato e include cinque criteri: apertura alla proprietà straniera, facilità di afflussi / deflussi di capitali, efficienza del quadro operativo, disponibilità di strumenti di investimento e stabilità del quadro istituzionale. (ref:MSCI Market classification)

Nonostante non esista un metodo scientifico è possibile riconoscere dei tratti comuni tra i paesi che appartengono ai mercati sviluppati e mercati emergenti.

I mercati sviluppati di solito hanno queste caratteristiche:

- mercati finanziari liquidi e regolamentati

- economia più avanzata

- standard di vita più alti

I mercati emergenti invece hanno:

- mercati finanziari meno sviluppati e meno regolamentati (standard finanziari e di contabilità meno stringenti)

- economia in rapida crescita

- standard di vita più bassi

- popolazione in crescita e con età media più bassa

- instabilità politica ed economica

Quindi diciamo che la distinzione tra mercati sviluppati e mercati emergenti è abbastanza simile a quella che ti insegnano a scuola e vicina all’immaginario comune.

Quello che probabilmente però deve interessarti di più è la regolamentazione e standardizzazione di mercati e procedure aziendali.

Pensa…

Se non esiste una procedura standardizzata per calcolare gli utili come fai a valutare il valore di un’azienda e di conseguenza delle sue azioni?

E se non lo puoi fare per un’azienda come fai a farlo per un intero paese?

Performance storiche dei mercati sviluppati vs mercati emergenti

Finora abbiamo parlato di quali paesi appartengono ai mercati sviluppati e di quali ai mercati emergenti.

E’ arrivato però il momento di parlare di soldi… o di rendimenti per meglio dire.

Quali hanno reso meglio storicamente, i mercati sviluppati o i mercati emergenti?

Ovviamente la risposta non può essere unica.

Dipende dal periodo storico che scegliamo!

Se confrontiamo il 2020 con il 2009 per esempio è ovvio che i risultati sono diversi.

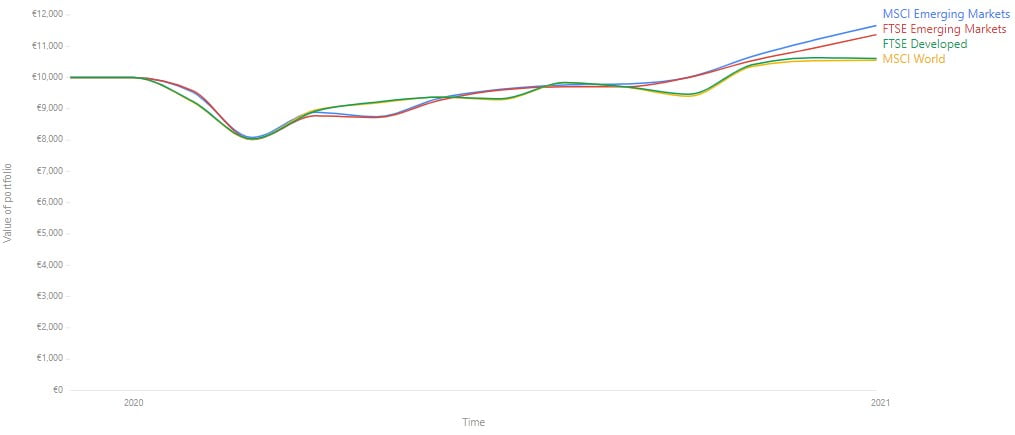

Rendimenti FTSE e MSCI Emerging Markets e Developed Countries 2020:

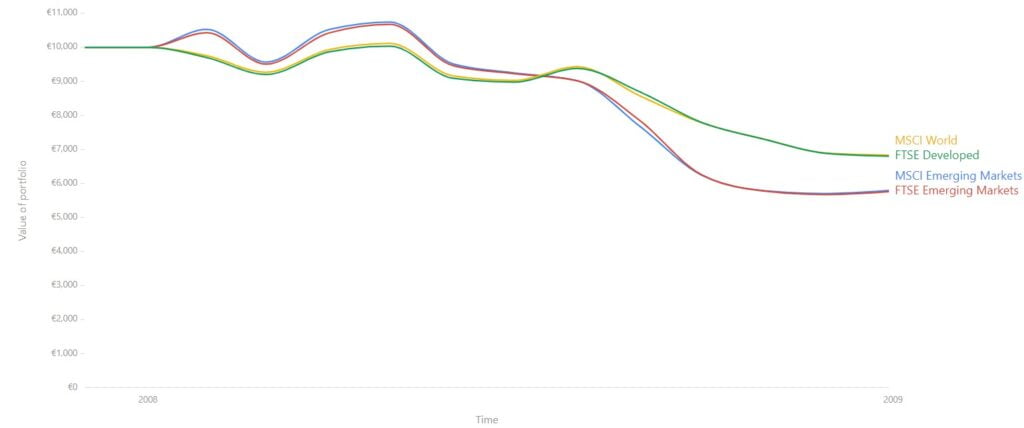

Rendimenti FTSE e MSCI Emerging Markets e Developed Countries 2008:

Quindi come facciamo a scegliere il periodo temporale giusto?

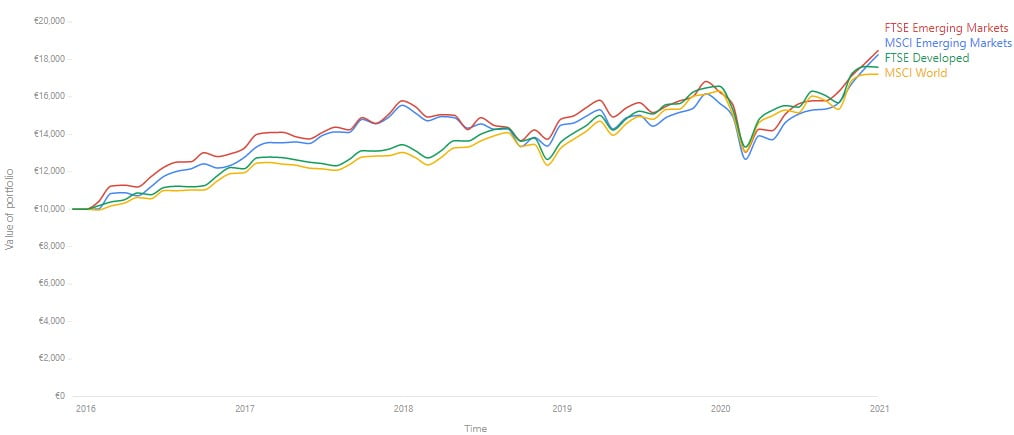

Confronto Mercati Sviluppati e Mercati Emergenti a LUNGO termine

Se il tuo obiettivo è creare un PAC a lungo termine sui mercati sviluppati o emergenti non puoi fare altro che basarti sui dati storici a lungo termine.

Per esempio io ho scelto i dati da gennaio 2006 a gennaio 2021, quindi 15 anni.

Trovi qui sotto l’andamento dei prezzi in questo periodo storico.

Già da questo grafico possiamo imparare una lezione importante. In questo arco temporale i mercati sviluppati hanno avuto un rendimento medio maggiore visto che alla fine del periodo di riferimento stanno sopra le linee dei mercati emergenti.

Un’altra osservazione interessante è che al di là dello “scivolone” del 2009 i mercati sviluppati hanno avuto un andamento con oscillazioni meno marcate.

Ma stiamo parlando di investimenti ed i numeri e le statistiche sono tutto!

Quindi andiamo a vedere qualche numero.

| Investimento Iniziale (gen 2006) | Valore finale (gen 2021) | Rendimento medio annualizzato | Deviazione standard | Sharpe ratio | |

| MSCI Emerging Markets | €10,000 | €24,611 | 6.19% | 17.81% | 0.37 |

| FTSE Emerging Markets | €10,000 | €24,912 | 6.27% | 17.90% | 0.38 |

| MSCI World | €10,000 | €29,193 | 7.40% | 13.65% | 0.52 |

| FTSE Developed | €10,000 | €29,400 | 7.45% | 13.65% | 0.52 |

Il rendimento medio annualizzato per i mercati emergenti negli ultimi 15 anni è stato pari a circa il 6%. Al contrario, il rendimento dei mercati sviluppati è stato pari a quasi il 7.5%.

I mercati sviluppati quindi hanno reso in media 1.5% in più all’anno! 💰

Parliamo ora di rischio, o di volatilità per meglio dire.

Guardiamo la deviazione standard dei rendimenti, che misura la grandezza delle oscillazioni dei rendimenti.

Come puoi vedere la deviazione standard dei rendimenti dei mercati emergenti è stata pari a circa il 18% contro il 15.5% dei mercati sviluppati.

Questo vuol dire che non solo i rendimenti medi sono stati più bassi per i mercati emergenti ma anche la stabilità di questi rendimenti è stata minore!

Volendo parlare in termini numerici, gli indici sui mercati sviluppati hanno avuto un Sharpe Ratio (che misura il rapporto rischio rendimento, scopri di più su:Come valutare il RISCHIO di una azione) maggiore, molto maggiore!

Cosa ne deduciamo quindi? Ne deduciamo che storicamente investire a lungo termine nei mercati sviluppati è più vantaggioso che investire nei mercati emergenti.

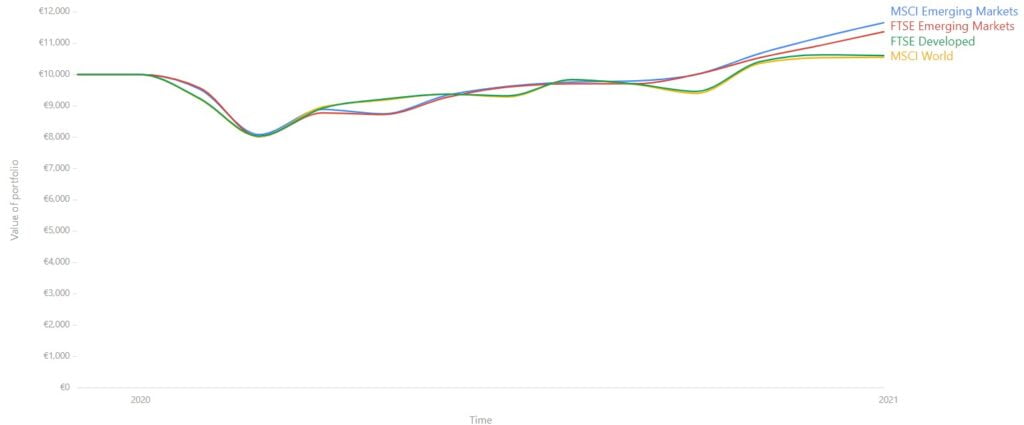

Confronto Mercati Sviluppati e Mercati Emergenti a MEDIO termine

Andiamo a vedere cosa accade se invece che considerare un periodo di 15 anni, consideriamo un periodo di 5 anni (da gennaio 2016 a gennaio 2021).

Come puoi vedere in questo caso il discorso cambia leggermente.

I mercati emergenti hanno sovrapperformato i mercati sviluppati.

C’è da dire però che la differenza è minima, e riguarda principalmente i rendimenti degli ultimi mesi.

Andiamo a vedere a livello numerico di cosa stiamo parlando

| Investimento Iniziale (gen 2016) | Valore finale (gen 2021) | Rendimento medio annualizzato | Deviazione standard | Sharpe ratio | |

| MSCI Emerging Markets | €10,000 | €18,272 | 12.81% | 14.02% | 0.96 |

| FTSE Emerging Markets | €10,000 | €18,498 | 13.09% | 14.09% | 0.97 |

| MSCI World | €10,000 | €17,215 | 11.48% | 13.48% | 0.90 |

| FTSE Developed | €10,000 | €17,580 | 11.94% | 13.31% | 0.95 |

Come puoi vedere in termini di rendimento medio annualizzato i mercati emergenti hanno avuto performance migliori di circa l’1% rispetto ai mercati sviluppati.

In termini di rapporto rischio rendimento tutti gli indici hanno avuto performance simili (ad eccezione dell’MSCI World che ha sofferto particolarmente.

Quindi nel medio termine non esiste una risposta definitiva, solo il tempo ce lo dirà!

Sicuramente l’analisi del trend a breve termine può darci una mano a comprendere meglio la situazione.

Confronto Mercati Sviluppati e Mercati Emergenti a BREVE termine

Visto che nel medio termine non siamo riusciti a trovare una risposta andiamo a vedere cosa succede nel breve termine. Prendiamo il periodo gennaio 2020 – gennaio 2021 (1 anno).

Salvo gli ultimi mesi, sia i mercati emergenti che i mercati sviluppati si sono comportati in maniera molto simile.

Tuttavia anche visivamente si può vedere che i mercati sviluppati hanno avuto oscillazioni maggiori.

Andiamo a scoprire se è stato veramente così.

| Investimento Iniziale (gen 2020) | Valore finale (gen 2021) | Rendimento medio annualizzato | Deviazione standard | Sharpe ratio | |

| MSCI Emerging Markets | €10,000 | €11,664 | 16.64% | 21.82% | 0.84 |

| FTSE Emerging Markets | €10,000 | €11,374 | 13.74% | 21.79% | 0.73 |

| MSCI World | €10,000 | €10,555 | 5.55% | 22.96% | 0.37 |

| FTSE Developed | €10,000 | €10,610 | 6.10% | 22.36% | 0.40 |

Grazie al rally degli ultimi mesi il rendimento dei mercati emergenti è stato praticamente doppio rispetto a quello dei mercati sviluppati. La volatilità degli indici invece è stata la stessa.

Di conseguenza è inevitabile che il rapporto rischio rendimento favorisca nettamente i mercati emergenti.

Quindi possiamo dire senza ombra di dubbio che nel breve termine i mercati emergenti hanno avuto performance nettamente migliori.

La domanda però che dovresti porti è:

Si tratta di un trend di lungo periodo o di una correzione temporanea?

Fammi sapere la tua opinione qui sotto!

Investire nei mercati sviluppati o nei mercati emergenti – Conclusioni

Esistono diversi indici che definiscono l’andamento dei mercati sviluppati e dei mercati emergenti.

Infatti sia per i mercati emergenti che per quelli sviluppati esiste un indice MSCI e uno FTSE.

L’indice MSCI World e FTSE Developed riproducono l’andamento dei mercati sviluppati.

I due indici sono molto simili sia a livello di distribuzione geografica che di composizione settoriale.

Sono entrambi molto sbilanciati su aziende americane tecnologiche con però una buona fetta di aziende finanziarie, Healthcare e industriali.

A livello settoriale anche gli indici MSCI Emerging Markets e FTSE Emerging Markets risultano piuttosto ben diversificati.

In termini geografici invece entrambi gli indici sui mercati emergenti si concentrano per oltre il 40% sulla Cina.

Cina a parte, i due indici differiscono sensibilmente per l’assenza della Corea del Sud nell’indice FTSE, che conta invece per oltre l’13% nel MSCI.

Andando a guardare i rendimenti a lungo termine (15 anni) gli indici MSCI World e FTSE Developed Countries hanno avuto rendimenti medi annui di circa il 7.5% contro il 6% del MSCi e FTSE Emerging Markets. Anche in termini di rapporto rischio-rendimento i mercati sviluppati hanno sovrapperformato decisamente.

Nel medio termine (5 anni) invece le differenze si riducono sensibilmente. Entrambi hanno avuto rendimenti medi annui pari a circa il 12% ed un rapporto rischio rendimento (Sharpe Ratio) di circa 1.

Nel breve termine (1 anno) i mercati emergenti hanno sovrapperformato rispetto ai mercati sviluppati, specialmente grazie al rally di fine 2020. I mercati emergenti hanno avuto un rendimento di circa il 15% contro il 6% di quelli sviluppati. Anche in termini di rapporto rischio rendimento i mercati emergenti hanno avuto performance decisamente superiori. In particolare l’indice MSCI EM ha avuto le performance migliori in assoluto, “battendo” il fratello FTSE, con un rendimento di oltre il 3% superiore. Questo è sintomo del fatto che a breve termine la differenza nella composizione tra indice FTSE e MSCI EM può portare a delle differenze importanti nei rendimenti.

Nel lungo termine però queste differenze tendono ad appianarsi.

Quindi tirando le somme, se volessimo sintetizzare tutto in 5 frasi:

- gli indici MSCI e FTSE hanno performance molto simili a lungo termine

- gli indici MSCI e FTSE emerging markets hanno differenze importanti a breve termine, visto che il FTSE non include la Corea del Sud

- A lungo termine i mercati sviluppati hanno reso di più

- A medio termine le performance sono state simili

- A breve termine i mercati emergenti hanno reso di più (specialmente l’indice FTSE)

Dove investire quindi?

La risposta ovviamente è dipende. Dipende dalla tua strategia, al tuo orizzonte temporale e alla tua propensione al rischio.

Se questo articolo però ti è stato utile ti invito ad iscriverti alla newsletter, è il modo migliore per ricevere il riassunto di altri articoli così!