Il fido bancario non è altro che la possibilità di andare in negativo sul conto corrente. Fine.

Ampliamo un po’ questa definizione: cosa si intende per fido bancario? Come funziona? Quali sono i requisiti per ottenerlo?

Cosa è un fido bancario?

Un fido bancario, noto anche come linea di credito, o più semplicemente “scoperto”, è un tipo di prestito che le banche e altre istituzioni finanziarie offrono ai loro clienti permettendo loro di “andare in negativo” nel saldo del conto corrente.

In altre parole il fido è un prestito flessibile che puoi utilizzare in qualunque momento senza dover richiedere alcun permesso aggiuntivo alla tua banca.

Come avrai già intuito quindi il fido è uno strumento molto interessante per gestire piccole spese impreviste dato che ti mette a disposizione del denaro senza dover richiedere un prestito specifico. Nessuna istruttoria, nessuna perizia, nessuna procedura amministrativa o legale.

Viste queste qualità può essere interessante capire di più sul suo funzionamento. Come praticamente ogni cosa che riguarda il denaro infatti ha i suoi pro ed i suoi contro. Scopriamoli!

Come Funziona il fido bancario?

Il contratto con la tua banca spesso contiene delle clausole che specificano le condizioni del tuo fido.

Non sempre però il fido è disponibile ed è quindi possibile che sia tu a dover richiedere alla banca di attivare questa “funzionalità”.

Una volta definiti i termini del fido:

- massimale dello scoperto

- interessi sul debito

Queste condizioni dipendono dalla capacità di rimborso del cliente, alla sua storia creditizia e ad altri fattori di rischio.

Una volta firmato il contratto, potrai attingere al fido in qualunque momento, senza preavviso per la banca.

Gli interessi vengono poi calcolati solo sull’importo effettivamente utilizzato e non sull’intero fido concesso. Questo rende il fido bancario una soluzione conveniente per chi ha bisogno di una riserva di denaro extra a cui attingere in caso di emergenza. Il bello è che molte linee di credito rinnovabili, il che vuol dire che una volta rimborsato il denaro utilizzato, potrai utilizzarla nuovamente senza bisogno di una nuova approvazione da parte della banca.

Vantaggi e Svantaggi del fido bancario

Come abbiamo detto, il fido bancario è un ottimo modo per ottenere liquidità in poco tempo, ed in maniera flessibile. Purtroppo però ci sono anche degli svantaggi. Vediamo quindi in maniera più approfondita tutti i vantaggi e gli svantaggi del fido.

Vantaggi

- il fido offre una fonte immediata di fondi per coprire spese impreviste

- a differenza di un prestito tradizionale, con un fido si pagano interessi solamente sulla somma prelevata e non sull’intero importo disponibile

- È possibile utilizzare i fondi come e quando si desidera, senza dover giustificare le spese

Svantaggi

- il tasso di interesse su un fido bancario può essere superiore a quello di alcuni prestiti personali, soprattutto se hai una storia creditizia meno solida

- Oltre agli interessi, potrebbero essere applicate commissioni di gestione o di rinnovo annuale del fido

- La facilità di accesso ai fondi può indurre alcuni a utilizzare il fido in modo eccessivo, aumentando il rischio di sovraindebitamento

Fido Bancario VS Cessione del quinto

Ora che abbiamo visto i vantaggi e gli svantaggi dello scoperto bancario, può essere interessante andare a fare un confronto tra il fido bancario e la cessione del quinto.

La cessione del quinto è un metodo per ottenere un prestito personale tramite una banca ed il proprio datore di lavoro (o lo Stato se si è già in pensione).

Si chiama cessione del quinto perché l’importo della rata di restituzione del prestito può essere al massimo pari ad 1/5 (un quinto) dello stipendio o della pensione.

Quindi anche la cessione del quinto potrebbe essere una valida alternativa al fido bancario. Vediamo in quali casi conviene utilizzare l’uno invece che l’altro.

| Criterio | Fido Bancario | Cessione del Quinto |

| Definizione | Linea di credito concessa da banche/istituti a clienti, utilizzabile fino a un massimale concordato. | Prestito personale con rata massima pari a un quinto dello stipendio o della pensione. |

| Indirizzato a | Chiunque | Dipendenti e pensionati |

| Limite di Importo | Basato sulla capacità di rimborso e storia creditizia del cliente. | Limitato al 20% dello stipendio/pensione. |

| Durata | Rinnovabile annualmente o secondo accordi specifici. | Da 24 a 120 mesi, non rinnovabile ma estinguibile o rinnovabile a fine termine. |

| Interessi | Calcolati sull’importo utilizzato, possono variare. | Tasso fisso per tutta la durata del prestito. |

| Modalità di Erogazione | Accesso diretto tramite conto corrente. | Somma erogata direttamente al richiedente. |

| Garanzie Richieste | Valutazione creditizia, non sempre richieste garanzie reali. | Cedolino stipendio/pensione come garanzia. |

| Destinazione dei Fondi | Libera, senza restrizioni specifiche. | Generalmente per esigenze personali. |

Come puoi vedere, il fido bancario offre generalmente maggiore flessibilità sia sull’utilizzo dei fondi, che sulle modalità di richiesta e restituzione. Inoltre il fido può essere utilizzato da chiunque. Al contrario, la cessione del quinto è limitata ai soli dipendenti e pensionati.

In compenso, la cessione del quinto offre maggiore stabilità con un tasso fisso e pagamenti regolari direttamente trattenuti dallo stipendio o dalla pensione.

Cosa vuol dire in termini pratici?

Vuol dire che la cessione del quinto potrebbe essere più indicata per acquisti che comportano una spesa importante, che richiede del tempo per essere restituita. Al contrario, il fido bancario può essere la soluzione ideale se hai un picco di spesa che fai fatica a gestire con i soldi che hai a disposizione, ma hai la certezza che a breve ti arriveranno dei soldi per rientrare dallo scoperto.

Fido bancario – Conclusioni

Il fido bancario è una modalità per ottenere un prestito personale o aziendale. In poche parole, il fido è un accordo fatto con una banca che permette di andare in negativo sul saldo del proprio conto. Quindi è come se la banca ci prestasse dei soldi (in realtà è proprio così).

In cambio la banca ottiene degli interessi sui soldi prestati.

Una volta concordate le condizioni sul fido, puoi attivarlo in qualunque momento e ripagarlo in qualunque momento, senza dover dare alcuna spiegazione alla banca.

Questo rende il fido una delle soluzioni migliori per ottenere un prestito flessibile e a breve termine.

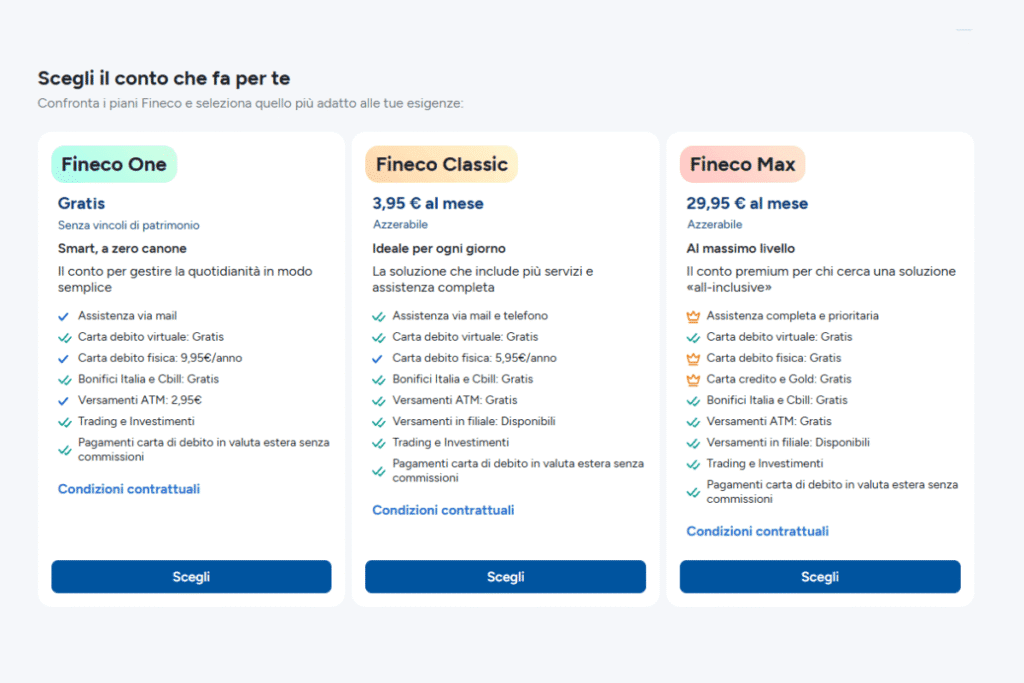

Oltre al fido bancario però ci sono anche altre valide soluzioni per ottenere un prestito:

- cessione del quinto

- mutuo ipotecario

- credit lombard