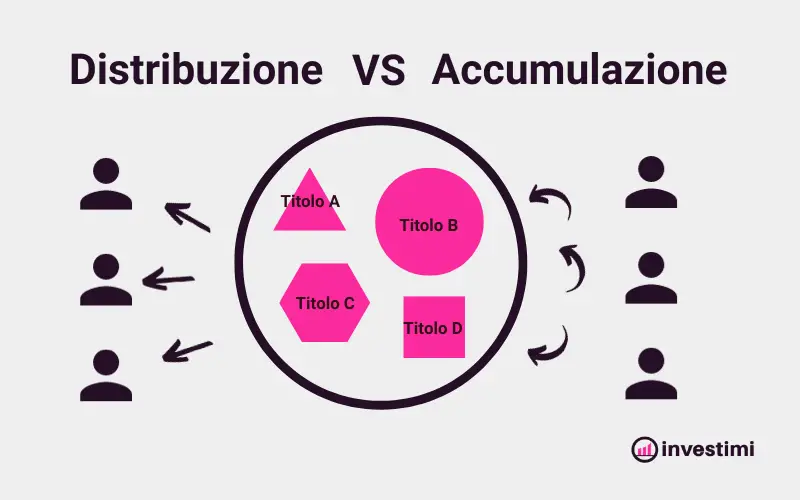

Gli ETF ad accumulazione, detti anche ETF ad accumulo, sono fondi di investimento quotati sui mercati in cui i dividendi e le cedole del sottostante vengono automaticamente reinvestiti, aumentando il valore del fondo.

Gli ETF a distribuzione sono fondi di investimento quotati sui mercati in cui i dividendi e le cedole del sottostante vengono periodicamente ridistribuiti agli investori.

Se queste frasi non ti sono molto chiare non preoccuparti. In questo articolo andremo ad approfondire:

- il significato di ETF ad accumulazione e di ETF a distribuzione.

- le differenze tra queste due tipologie di fondi

- le implicazioni a livello fiscale

- come scegliere tra un ETF ad accumulazione ed un ETF a distribuzione

Ma non solo.

Vedremo anche i vantaggi e gli svantaggi e a quali investitori convengono gli uni o gli altri.

Prima di addentrarci in discorsi complicati però è fondamentale avere ben chiari 2 concetti:

- Cos’è un indice borsistico

- Cos’è un ETF

Se ti senti già sicuro su questi argomenti salta direttamente alla parte più analitica.

Cos’è un indice borsistico

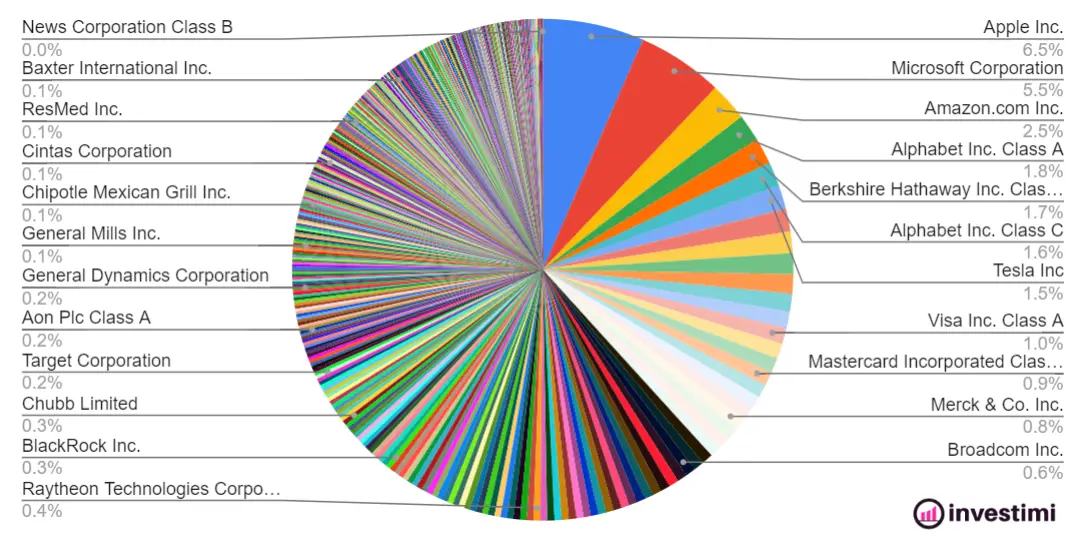

Un indice non è altro che un paniere di titoli scelti arbitrariamente da apposite società per definire l’andamento di un mercato.

Gli indici più famosi sono per esempio lo Standard and Poor’s 500 che include le 500 aziende americane più importanti o il Dow Jones 30 che racchiude le 30 aziende americane più grandi nel settore industriale.

Definizione di ETF

Gli ETF sono una sottocategoria dei fondi di investimento. Sono detti fondi a gestione passiva o fondi passivi perché le azioni o obbligazioni presenti nell’ETF NON sono scelti in maniera arbitraria dal gestore del ETF.

Il gestore si limita a raggruppare le azioni e le obbligazioni in funzione di quanto prescritto dall’indice scelto come riferimento (detto anche benchmark)

Per esempio, iShares FTSE MIB UCITS ETF EUR (acc) è un ETF:

- ad accumulazione(vedremo dopo il significato)

- quotato in euro

- con approvazione UCITS (rispetta le normative europee)

- Indicizzato al FTSE MIB

Se vuoi approfondire il discorso ETF puoi trovare la guida introduttiva a questi strumenti nel link qui sotto:

Guida introduttiva agli ETF | Vantaggi, strategie ed opinioni

Vantaggi fiscali degli ETF in generale

Gli ETF godono di 3 grandi vantaggi:

- ti permettono di investire in maniera facile e passiva

- hanno costi bassi

- sono molto efficienti fiscalmente

Analizziamo il primo punto.

Gli ETF ti permettono di investire nelle migliori aziende al mondo senza dover andare a cercare informazioni su ciascuna di esse. Anzi ti permettono di toglierti anche solo la fatica di andare ad acquistarle tutte una per una. Con un click acquisti una quota dell’ETF e acquisti di automaticamente centinaia di azioni diverse.

Ed i vantaggi non sono finiti qua perché gli indici sono aggiornati di anno in anno. Di conseguenza anche gli ETF devono essere aggiornati dai gestori per riflettere questi cambiamenti.

Quindi le azioni o le obbligazioni presenti nel fondo sono aggiornate costantemente senza che tu debba fare niente. Da qui appunto il termine “passive investing” investire passivamente.

Questi vantaggi hanno però un costo. Un costo che però, a mio parere, è praticamente irrisorio considerando che parliamo di costi dello 0,1% per gli ETF più economici, fino all’1% (rarissimo) di quelli più specifici e complessi.

Nulla a che vedere con i prezzi dei cugini a gestione attiva offerti in banca, che fanno esattamente la stessa cosa ma costano in media l’1,5% (Cioè 10 volte di più degli ETF).

Se ti interessa l’argomento e vuoi approfondire ho fatto un confronto approfondito tra fondi comuni ed ETF.

Entrambi comunque godono di grandi vantaggi fiscali. In particolare gli ETF ad accumulazione sono quelli che, per come sono costituiti, danno i vantaggi più grandi.

Quindi non perdiamo altro tempo e scopriamo subito cosa sono gli ETF ad accumulazione, la differenza con gli ETF a distribuzione, i vantaggi e gli svantaggi di ciascuna tipologia.

ETF a distribuzione

Gli ETF a distribuzione distribuiscono periodicamente dividendi e le cedole agli investitori.

Come abbiamo visto in precedenza i titoli presenti all’interno dell’ ETF vengono aggiornati in maniera sistematica ogni 3, 6 mesi.

Te che detieni le quote del fondo non ti accorgerai neanche di questi cambiamenti. Non dovrai fare nulla. Vendere, comprare, fare analisi, fare dichiarazioni, o anche solo schiacciare un pulsante. Tutto avviene in automatico in background. Questo non è solo un vantaggio nella gestione degli investimenti, ma è un grande vantaggio anche a livello fiscale. Infatti anche a livello a livello fiscale non sarà successo niente.

Non avrai ottenuto nessuna plus o minusvalenza perchè appunto te non avrai comprato o venduto niente.

Questo è un vantaggio incredibile perchè vuol dire che potrai avere i migliori titoli di categoria, aggiornati secondo gli ultimi trend di mercato (se non scegli ETF troppo specifici) ,e potrai accrescere il tuo capitale senza pagare le tasse sul capital gain per tutto il periodo in cui mantieni le quote del fondo (di solito anni).

Oltre a pagare meno tasse sul capital gain gli ETF hanno anche il vantaggio di essere gestiti da società talmente grandi ed influenti che possono prendere accordi con gli Stati per ottenere dei veri e propri sconti sulle tasse.

Per esempio esistono degli accordi internazionali per cui possono richiedere il rimborso sulla doppia tassazione dei dividendi.

In realtà potresti farlo anche te come persona fisica, ma la procedura è lunga e laboriosa, e quindi in molti casi non ne vale la pena.

Quindi investendo nei fondi di fatto puoi risparmiarti un bel po’ di tasse sui dividendi!

Parlando di dividendi, gli ETF a distribuzione potrebbero essere lo strumento ideale per ottenere dei dividendi periodici.

Ogni tot mesi l’ETF a distribuzione eroga un dividendo che è pari alla somma dei dividendi o delle cedole accumulate tra la data di rilascio del dividendo e la data di rilascio del dividendo precedente.

Facciamo un esempio pratico di ETF a distribuzione.

Andiamo a vedere la scheda dell’iShares MSCI World UCITS ETF (Dist).

Scorrendo fino a “distributions “ scopriamo che l’ETF ha una frequenza di stribuzione trimestrale, cioè rilascia un dividendo ogni 3 mesi: a marzo, giugno, settembre e dicembre.

Quindi l’ETF in quei 3 mesi accumula tutti i dividendi delle società presenti nel fondo e nelle date qui sopra te li liquida sul conto.

Per completezza vediamo cosa vogliono dire alcuni dei termini necessari per comprendere il funzionamento degli ETF a distribuzione:

- Dividend Announcement Date: data di annuncio del dividendo

- Dividend Ex Date: data in cui devi effettivamente detenere le quote per ricevere il dividendo al momento dell’apertura (quindi se la compri durante l’Ex- date non vale per il dividendo)

- Dividend Record Date: data in cui viene assegnato il dividendo

- Dividend Payment Date: data in cui il dividendo viene effettivamente pagato

Vantaggi degli ETF a distribuzione

Riassumiamo qua di seguito i vantaggi principali degli ETF a distribuzione

- gestione passiva

- costi bassi

- efficienza fiscale sul capital gain e sulla doppia tassazione dei dividendi

- dividendi abbastanza stabili nel tempo e nella quantità

Svantaggi degli ETF a distribuzione

- inefficienza fiscale per interesse composto

A chi sono adatti gli ETF a distribuzione

Vista la loro natura, gli ETF a distribuzione sono adatti a persone che hanno già raggiunto il loro obiettivo di investimento e vogliono delle entrate periodiche per “vivere di rendita” con i dividendii degli ETF a distribuzione.

Se sei interessato agli ETF a distribuzione è probabile che possano interessarti ETF con dividendi particolarmente alti. Se è così ti invito a leggere questo articolo:

ETF ad ALTO DIVIDENDO | Lista e commento

ETF ad accumulazione

Gli ETF ad accumulazione non distribuiscono dividendi e cedole ma li reinvestono nel fondo stesso.

Nella sezione “ETF a distribuzione” abbiamo visto che gli ETF sono molto efficienti per quanto riguarda la gestione, ma anche per quanto riguarda la fiscalità.

- le azioni e le obbligazioni vengono aggiornate periodicamente all’interno del fondo senza che tu debba intervenire

- quando le aziende entrano ed escono dall’indice non c’è alcun evento fiscale e quindi non devi pagare tasse

- hai un vantaggio fiscale sulla doppia tassazione dei dividendi (maggiori dettagli qua)

A questi vantaggi, che sono comuni a tutti gli ETF, se ne aggiunge uno ulteriore, specifico per gli ETF ad accumulazione: l’efficienza fiscale sulla tassazione Italiana.

Infatti se c’è efficienza fiscale sul capital gain e sulla doppia tassazione dei dividendi, con gli ETF a distribuzione sei ancora costretto a pagare le tasse in Italia sui dividendi che percepisci.

Se il tuo scopo è sfruttare l’interesse composto per accrescere in maniera esponenziale il tuo capitale, a lungo termine pagare le tasse sui dividendi ha degli effetti devastanti. Per ovviare a questo problema sono stati creati gli ETF ad accumulazione (detti anche ad accumulo).

Gli ETF ad accumulazione infatti sono il massimo dell’efficienza fiscale tra i fondi.

Negli ETF ad accumulazione infatti tutti i dividendi e le cedole vengono reinvestiti per aumentare il valore delle quote dell’ETF. Quindi non riceverai un dividendo periodico, ma man mano che le azioni e le obbligazioni staccano dividendi e cedole, il prezzo e quindi anche il valore delle tue quote salirà.

Questo vuol dire che potrai sfruttare “in purezza” l’effetto interesse composto e raggiungere più velocemente i tuoi obiettivi di investimento.

Abbiamo visto un sacco di concetti quindi cerchiamo di fare un po’ di ordine.

Vantaggi

Riassumiamo qua di seguito i vantaggi principali degli ETF ad accumulazione

- gestione passiva

- costi bassi

- efficienza fiscale sul capital gain e sulla doppia tassazione dei dividendi

- efficienza fiscale per interesse composto

Svantaggi

- assenza di dividendi periodici

A chi sono adatti gli ETF ad accumulazione

Vista la loro natura, gli ETF ad accumulazione sono adatti a persone che sono nella fase di accumulo e crescita del capitale e non hanno bisogno di entrate periodiche.

Esempi e confronto di ETF a distribuzione e ad accumulazione

Per capire cosa comportano queste differenze a livello pratico non c’è modo migliore che andare ad analizzare i rendimenti sul lungo termine.

Prendiamo due ETF identici, uno ad accumulazione e uno a distribuzione.

- ETF ad accumulazione, Xtrackers MSCI World UCITS ETF 1C (XDWD)

- ETF a distribuzione, Xtrackers MSCI World UCITS ETF 1D (XDWL)

(Entrambi gli ETF hanno un TER di 0,19% e sono indicizzati MSCI World)

Ref. Yahoo Finance

Come possiamo vedere nel lungo periodo quello ad accumulazione ha avuto un rendimento del 70% contro il 52% di quello a distribuzione.

Ovviamente questa però è solo una faccia della medaglia.

Infatti l’ETF a distribuzione ha distribuito periodicamente degli utili sotto forma di dividendi. Questi dividendi aumentano certamente il rendimento del ETF, però è matematicamente impossibile che riescano a battere i rendimenti del ETF ad accumulazione a causa delle tasse imposte sui dividendi.

ETF Accumulazione o distribuzione, cosa scegliere per vivere di rendita

Abbiamo detto che matematicamente i rendimenti di un ETF ad accumulazione sono superiori rispetto a quelli di un ETF a distribuzione. Cerchiamo di capire il perché. Anche se volessi reinvestire completamente i dividendi ottenuti, dovresti comunque pagare le tasse sui dividendi. Quindi è come se ogni volta reinvestissi solo una parte del dividendo ottenuto.

Proprio per questo ti dico che gli ETF ad accumulazione vanno meglio per accrescere il capitale.

E su questo c’è poco da dire. Ma se invece il tuo piano prevede le due fasi qui sotto allora le cose cambiano:

- una fase iniziale di accrescimento del capitale

- una fase successiva, in cui vivi “di rendita” dal tuo investimento

Se infatti vuoi vivere di rendita con il tuo investimento può aver senso elaborare un strategia che sia già ottimizzata per il tuo scopo. Istintivamente verrebbe da dire che conviene prendere un ETF ad accumulazione per la fase di accrescimento del capitale, e quando si entra nella seconda fase venderlo e acquistarne uno a distribuzione. Questa strategia però non è molto efficiente dal punto di vista fiscale! Infatti durante questo switch da ETF ad accumulazione a ETF a distribuzione realizzerai un capital gain importante (te lo auguro almeno!). Il che vuol dire che dovrai pagare un sacco di tasse.

Che alternative hai?

E se invece di investire in un ETF ad accumulazione investissi in un ETF a distribuzione anche nella fase di accrescimento del capitale? Non sarebbe molto efficiente dal punto di vista del reinvestimento dei dividendi ma ti permetterebbe di non pagare tasse sul capital gain.

Cosa conviene fare quindi? La risposta non è per niente scontata. E come spesso accade la risposta è DIPENDE. Dipende dai rendimenti del fondo che scegli, dalle tasse sui dividendi e dalle tasse sul capital gain.

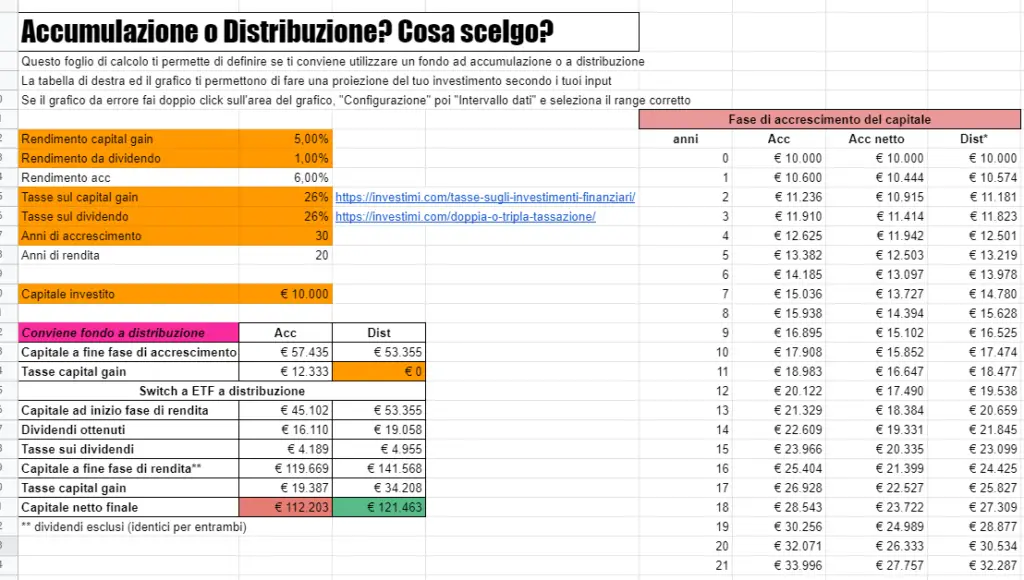

Vista la complessità del problema, ho creato un foglio di calcolo che ti permette di fare una simulazione per capire se ti conviene un ETF ad accumulazione o un ETF a distribuzione per la fase di accrescimento del capitale. Lo trovi alla pagina Risorse.

Ti riporto qui sotto un esempio degli input da inserire e degli output che puoi ottenere con questa analisi.

| Rendimento capital gain | 5,00% |

| Rendimento da dividendo | 1,00% |

| Rendimento ETF ad accumulazione | 6,00% |

| Tasse sul capital gain | 26% |

| Tasse sul dividendo | 26% |

| Anni di accrescimento | 30 |

| Anni di rendita | 20 |

| Capitale investito | € 10.000 |

Questi valori potrebbero essere per esempio quelli di un giovane di nome Matteo che decide di investire 10.000€ ora tramite un PIC in un fondo azionario. Per 30 anni non tocca il suo investimento e lascia che il suo capitale si rivaluti. Dopo 30 anni decide di iniziare a godere del suo investimento e di vivere di rendita per altri 20 anni grazie ai dividendi di un ETF a distribuzione.

L’analisi permette di studiare 2 scenari:

- Matteo usa un ETF ad accumulazione per la fase di accrescimento

- Matteo usa un ETF a distribuzione per la fase di accrescimento

Nel primo scenario Matteo non fa nulla nella prima fase visto che il fondo reinveste tutto automaticamente. Deve solo preoccuparsi di vendere l’ETF ad accumulazione una volta raggiunti i 30 anni prefissati, pagare il 26% di tasse sul capital gain ed acquistare l’ETF a distribuzione. Durante la fase di rendita Matteo si gode i dividendi dopo averci pagato il 26% di tasse. Trascorsi i 50 anni Matteo dovrà pagare le tasse sul capital gain realizzato negli ultimi 20 anni.

Nel secondo scenario Matteo deve preoccuparsi di reinvestire i dividendi rilasciati dall’ETF e pagare il 26% di tasse su questi dividendi. Al contrario una volta raggiunti i 30 anni dovrà semplicemente smettere di reinvestire i dividendi. Durante la fase di rendita Matteo si gode i dividendi dopo averci pagato il 26% di tasse. Trascorsi i 50 anni Matteo dovrà pagare le tasse sul capital gain realizzato su tutti i 50 anni visto che non ha mai venduto i suoi titoli.

Il foglio di calcolo traduce tutti questi ragionamenti e ti permette di ottenere questi risultati.

| ETF Accumulazione | ETF Distribuzione | |

| Capitale a fine fase di accrescimento | € 57.435 | € 53.355 |

| Switch a ETF a distribuzione | SI | NO |

| Tasse capital gain | € 12.333 | € 0 |

| Capitale ad inizio fase di rendita | € 45.102 | € 53.355 |

| Dividendi ottenuti a fine fase di rendita | € 16.110 | € 19.058 |

| Tasse sui dividendi | € 4.189 | € 4.955 |

| Capitale a fine fase di rendita | € 119.669 | € 141.568 |

| Tasse capital gain | € 19.387 | € 34.208 |

| Capitale netto finale | € 112.203 | € 121.463 |

Come puoi vedere al termine della prima fase l’ETF ad accumulazione ha permesso di accumulare un capitale maggiore. Questo capitale però viene in parte dilapidato in tasse (12.000€) quando si fa il passaggio da ETF ad accumulazione a ETF a distribuzione. Questo fa si che il montante di investimento all’inizio della fase di rendita sia ridotto rispetto a quello che avremmo ottenuto investendo direttamente in un ETF a distribuzione.

Di conseguenza alla fine dei 50 anni di investimento il capitale ottenuto con lo scenario 1 (ETF a accumulazione e poi ETF a distribuzione) è minore rispetto a quello ottenuto con lo scenario 2 (sempre e solo ETF a distribuzione)

| ETF Accumulazione | ETF Distribuzione | |

| Capitale a fine fase di accrescimento | € 57.435 | € 53.355 |

| Switch a ETF a distribuzione | SI | NO |

| Tasse capital gain | € 12.333 | € 0 |

| Capitale ad inizio fase di rendita | € 45.102 | € 53.355 |

| Dividendi ottenuti a fine fase di rendita | € 16.110 | € 19.058 |

| Tasse sui dividendi | € 4.189 | € 4.955 |

| Capitale a fine fase di rendita | € 119.669 | € 141.568 |

| Tasse capital gain | € 19.387 | € 34.208 |

| Capitale netto finale | € 112.203 | € 121.463 |

Cosa succederebbe se invece riducessi il periodo di rendita da 20 anni a 10 anni?

| ETF ad Accumulazione | ETF a distribuzione | |

| Capitale a fine fase di accrescimento | € 57.435 | € 53.355 |

| Switch a ETF a distribuzione | SI | NO |

| Tasse capital gain | € 12.333 | € 0 |

| Capitale ad inizio fase di rendita | € 45.102 | € 53.355 |

| Dividendi ottenuti | € 3.068 | € 3.629 |

| Tasse sui dividendi | € 798 | € 944 |

| Capitale a fine fase di rendita | € 57.563 | € 68.097 |

| Tasse capital gain | € 3.240 | € 15.105 |

| Capitale netto finale | € 56.593 | € 55.677 |

In questo caso la situazione si ribalta. L’interesse composto non ha il tempo di lavorare nella fase di rendita di conseguenza il vantaggio dato dall’ETF ad accumulazione nella prima fase rimane dominante rispetto allo svantaggio creato dalla vendita e riacquisto. Questo fenomeno in realtà non dovrebbe sorprenderci troppo. Come avevamo visto in questo articolo infatti il momento peggiore per vendere e ricomprare è proprio a metà del nostro orizzonte temporale, mentre gli effetti si fanno meno significativi man mano che ci avviciniamo agli “estremi” ossia all’inizio del nostro investimento o alla fine.

VENDERE in preda all’emotività, e RICOMPRARE – gli Effetti sul lungo termine

ETF accumulazione o ETF a distribuzione – Conclusioni

Gli ETF sono una sottocategoria dei fondi di investimento ed in quanto tali godono di numerosi vantaggi fiscali.

Adattandosi in funzione di come cambiano gli indici di riferimento danno la possibilità a coloro che li detengono di mantenerli per lunghissimo tempo senza doverli continuamente vendere. Questo è un grande vantaggio in quanto si posticipano le tasse sul capital gain.

I fondi godono anche di vantaggi sulla doppia tassazione dei dividendi in quanto permettono di sfruttare gli accordi internazionali.

Questi vantaggi riguardano indistintamente gli ETF a distribuzione e ad accumulazione.

Mentre solo gli ETF ad accumulazione godono di un vantaggio aggiuntivo.

Gli ETF a distribuzione distribuiscono cedole e dividendi, che vengono però tassati dallo stato italiano.

Se poi vuoi reinvestire per acquistare nuove quote dell’ETF potrai reinvestire solo una parte del dividendo visto una parte è andata in tasse.

Al contrario gli ETF ad accumulazione non distribuiscono alcun dividendo ma lo inglobano automaticamente nel valore del fondo. Questo vantaggio fiscale è fondamentale per aumentare il tasso di interesse per favorire l’effetto interesse composto.

Quindi per riassumere.

A chi convengono gli ETF ad accumulazione? A tutti coloro che puntano ad accrescere il capitale

A chi convengono gli ETF a distribuzione? A tutti coloro che vogliono vivere di rendita e ottenere pagamenti periodici.

Attento però, anche se il tuo scopo è vivere di rendita con gli investimenti non è detto che tu debba per forza iniziare il tuo investimento con un ETF a distribuzione. In alcuni casi infatti può essere meglio iniziare con un ETF a distribuzione! Vale anche per il tuo caso specifico? Scoprilo facendo la tua analisi personalizzata con il foglio di calcolo che ho messo a tua disposizione nella sezione risorse gratuite di Investimi